房企降价让利促销,买单的是税局?

抗疫情,房企们度日如年,恒大却出尽了风头。且不论真降价还是搞噱头,

“75

折、

88

折,现款再折,整栋楼买,折上再折

”

,广告效应极强,也确实回流了不少资金。

今天我不就此做深入探讨,而仅就同事传我的一篇奇文做个剖析。我很少做这种评论,特别是对于错误百出的文章,实在是因为这篇标题和结论实在震撼,且内容似乎还有理有据,也是花了不少功夫的。

这篇名为《

恒大打折,税务局买单!

》的文章(

点击文末阅读原文

)刚好也反应了对地产税务的几个误区,本文一一分析,以防以讹传讹。

一、基本概念误区

点到为止,基本概念请读者搜索相关税法。

1

、土地增值税

≠

增值税

文章提到,

“

增值税,就是针对增值部分进行计税,采用的累进税率

。

”

这明显是把土增税和增值税弄混淆了。

文章中所有提到增值税的地方应该指的是土增税。

2

、土增税可抵扣范围不可一概而论

文章提到,

“

(土地)增值税计税比较严格:

有些东西不能算到成本里面抵扣,比如工资、销售费用这些东西不能算进去。

哪些东西能抵扣呢?主要是三项:

土地成本、建安成本、资本化利息(借钱建房子产生的利息)。

”

关于这个问题,请读者参考

《【房地产税筹

72

变

16

】成本项目的税会对比》

。

比如允许加计扣除的开发间接费就包含工程人员工资等。

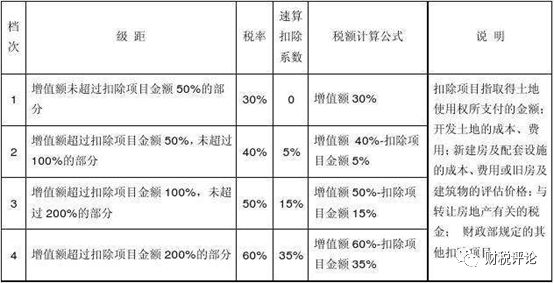

而销售费用、资本化利息并不是一概不允许扣除或允许扣除。具体规定如下:

“

财务费用中的利息支出,凡能够按转让房地产项目计算分摊并提供金融机构证明的,允许据实扣除,但最高不能超过按商业银行同类同期贷款利率计算的金额。

其他房地产开发费用

(注:

含销售费用、管理费用等

)

,按本条

(

一

)

、

(

二

)

项规定计算的金额之和的百分之五以内计算扣除。

凡不能按转让房地产项目计算分摊利息支出或不能提供金融机构证明的,房地产开发费用按本条

(

一

)

、

(

二

)

项规定计算的金额之和的百分之十以内计算扣除。

上述计算扣除的具体比例,由各省、自治区、直辖市人民政府规定。

”

3

、此税盾非彼税盾

税盾是指可以产生避免或减少企业税负作用的工具或方法。一般是指因举债而节省之税赋。不考虑个人所得税时:税盾数额=债务额

×

债务利率

×

企业所得税税率

另外,企业可弥补税务亏损在某种意义上也可被称为税盾。

税盾的作用只是在于使企业所得税减少,相应增加债权人和股东收益而已。在不改变息税前盈余总额前提下,依靠税盾少交税来增加债权人收益和股东收益,其作用是十分有限的。

要增加债权人收益和股东收益,最直接的措施应是扩大产品销售,提高资金使用效率,增强企业盈利水平,努力增大息税前盈余总额,然后才是利用税盾扩大债权人收益和股东收益所占份额。如果企业不将主要精力放在提高资本报酬上,一味强调通过少交税来增加债权人收益和股东收益,则是舍本逐末,得不偿失的。

而文章提到的税盾则不知所云,

“

先看看恒大和融创现在的税盾有多厚,它俩交了多少税:

报表显示恒大

2018

年交了

576

亿元,融创交税

112

亿。

”

“

为什么有税盾的存在,就能降价呢?因为降价,降的很大一部分是公司的纳税。

”

原来作者认为以降价方式少交所得税和土增税,一直可以降到没税(或者盈亏临界点)为止,对于企业而言都是可以接受的

…

…而这就是作者理解的税盾。

二、降价让利促销,买单的是税局?

基于以上假设和各种错误计算,作者得出了一个结论,

“

因为税盾的存在,房地产企业利润上行空间有限,但下行空间更有限。

……

要现金流就要打折降价。但是你要真打折,得先问问国家同不同意。说不定公司先被打折了。

”

1、

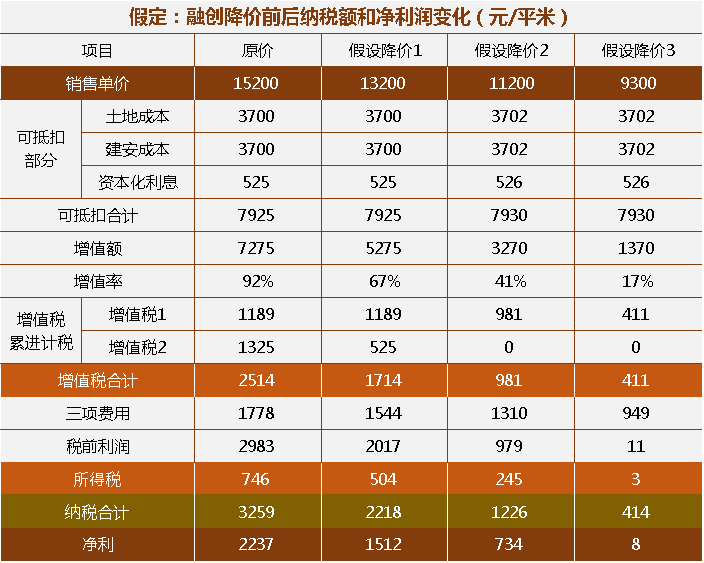

先分析作者的降价前后纳税和净利润的变化表

可以看出作者还是有一定财务功底的,但本表有几个明显错误;

A、

资本化利息一般上和其他费用一起,按土地和开发费用合计

10%限额

计算扣除。

B、

遗漏了土地成本和开发成本可以加计

20%

扣除。

C、

计算方式可以更简洁,按速算扣除数计算即可,而不存在(土地)增值税

1

、(土地)增值税

2

的说法。

D、

以上计算仅仅是静态测算,未考虑到地产企业预售和土增清算等存在的时间差,且所得税是按年计算,若筹划不当,可能会存在全周期所得税、增值税溢缴等情况。

E、

相关计算需假设不考虑增值税附加、印花税等。

不过,假设作者以上计算结果都没问题,我也不能苟同其作出的结论。

作者认为,

“

假如融创降价:

它能承受的房价降幅是

39%

、房价降低

5900

元

/

平米,公司依然不亏。

但是,纳税额就从

3259

元降低到

414

元

/

平米了,降幅

87%

。

相比于做

“

民生地产

”

的恒大,做

“

高端住宅

”

的融创的税盾更厚。

”

还是对税盾的概念不知所云的问题,作者其实混淆了财管里边安全边际的概念,企业能承受的降价不亏的范围、幅度,是安全边际或安全边际率。

安全边际

=

正常销售额

-

保本额

安全边际率

=

安全边际

/

正常销售额

而根据利润计算的表格,所得税时和税前利润相关的,如果企业有可弥补亏损(一般意义上的税盾),则可以抵扣相应利润少交或不交所得税。

若不考虑可弥补亏损,企业缴纳所得税是和税前利润正相关的。

2、

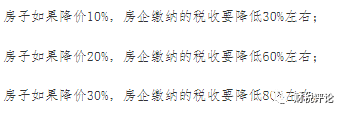

降价让利促销,买单的是税局,占了国家的便宜?

纵观作者思路,比如

“

税收的降低在房价降低中占了更大的部

分

”

,认为企业通过降价让利降低了税负,占了国家便宜。

这让笔者想到了很久以前土增税筹划中的降低售价之临界点避税。即为了达到普通住宅增值率

20%

免税,采用降低售价或控制售价的方式来享受优惠。

这种刻舟求剑的方式早已被批判。

而本文结论让笔者更是哭笑不得,如果说企业降价导致少交土增税、所得税,占了国家的便宜,那要是不幸做亏损了,岂不是天理不容,甚至要受到行政处罚么?

荒唐!

借用中瑞税务魏斌大哥的一句点评结束本文,

“

这文章的逻辑是:

如果穷人自救卖血,被指出其实真正的损失者是国家,因为卖血了身体虚弱,不能健康地创造税源,所以穷人卖血前要先征得国家同意

”

。

你怎么看呢?

-- END --

【房地产税筹72变之1】变局

【房地产税筹72变之2】购入在建项目再开发能否加计扣除?

【房地产税筹72变之3】增值税销售额、企业所得税收入、土地增值税收入不再傻傻分不清

【房地产税筹72变4】一头雾水的劳务报酬和经营所得?以地产企业全民营销为例

【房地产税筹72变5】营改增后回迁安置房涉税处理的敏感性分析

【房地产税筹72变6】营改增后无偿移交保障房涉税处理的敏感性分析

【房地产税筹72变7】增值税预缴税会处理及超税负率预缴的解决方案

(上)

【房地产税筹72变8】增值税超税负率预缴解决方案(下)

【房地产税筹72变9】土增税超税负率预缴解决方案(上)

【房地产税筹72变10】土增税超税负率预缴解决方案(下)

【房地产税筹72变11】计税毛利率对企业所得税税负的敏感性分析

【房地产税筹72变12】计税毛利率对三大税综合税负的敏感性分析

【房地产税筹72变13】期间费用对预售阶段企业所得税以及综合税负率的影响

【房地产税筹72变14】成本核算程序的税会差异