【天风策略联合行业】2020年哪些领域的景气有望显著改善?——兼论一年维度决定股价的核心变量

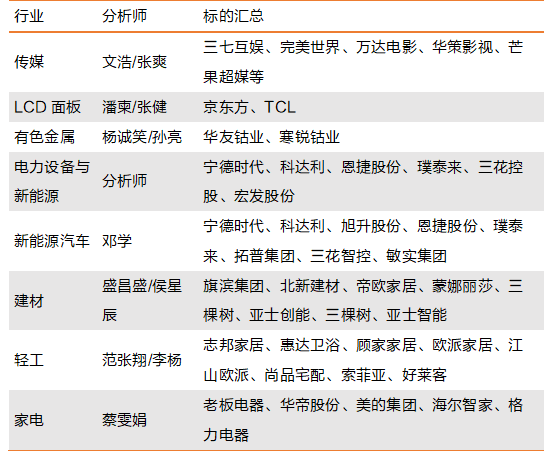

天风策略联合行业:刘晨明/文浩/潘暕/杨诚笑/邓学/盛昌盛/范张翔/蔡雯娟

【天风策略联合行业】

刘晨明/文浩/潘暕/杨诚笑/邓学/盛昌盛/范张翔/蔡雯娟

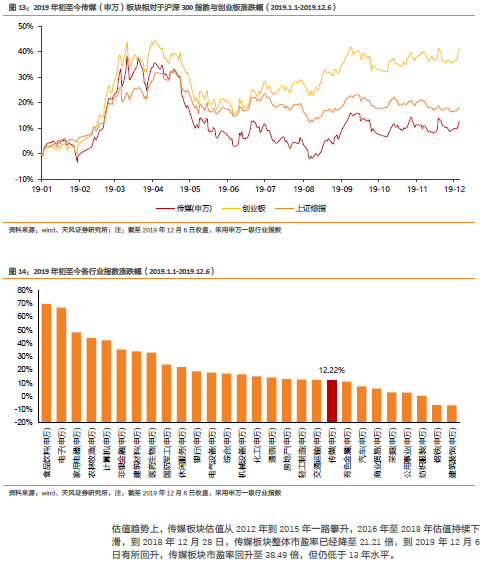

在刚过去的2019年,市场演绎结构化牛市。全年涨幅大于50%的行业有四个,分别是电子(74%)、食品饮料(73%)、家电(57%)和建材(51%),但同时钢铁和建筑装饰涨幅为负;全市场有21%的个股涨幅大于50%,但同时也有25%的个股涨幅为负。2020年,我们认为依然是少部分公司的牛市。

那么,如何进行行业的布局?天风策略联合各行业,从行业景气度角度对此进行剖析。

在刚过去的2019年,市场演绎结构化牛市。全年涨幅大于50%的行业有四个,分别是电子(74%)、食品饮料(73%)、家电(57%)和建材(51%),但同时钢铁和建筑装饰涨幅为负;全市场有21%的个股涨幅大于50%,但同时也有25%的个股涨幅为负。

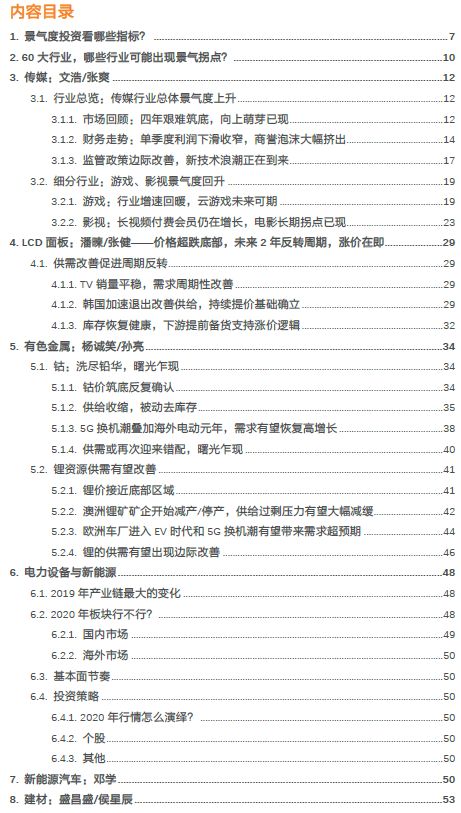

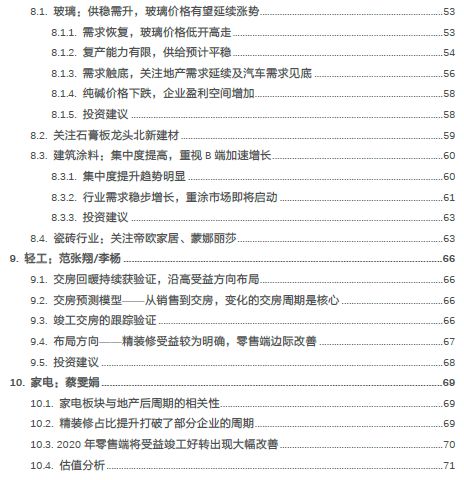

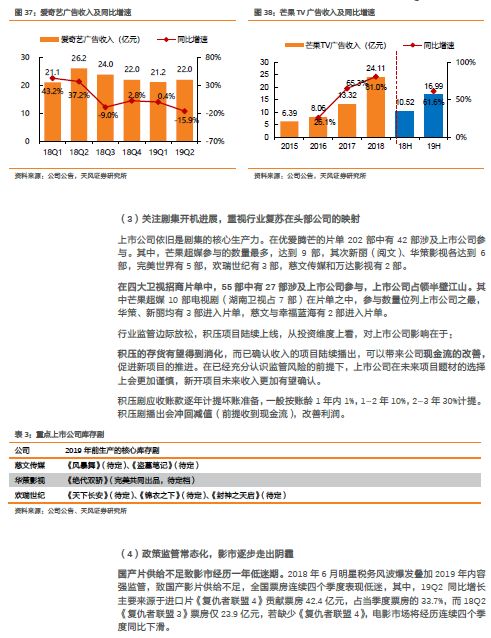

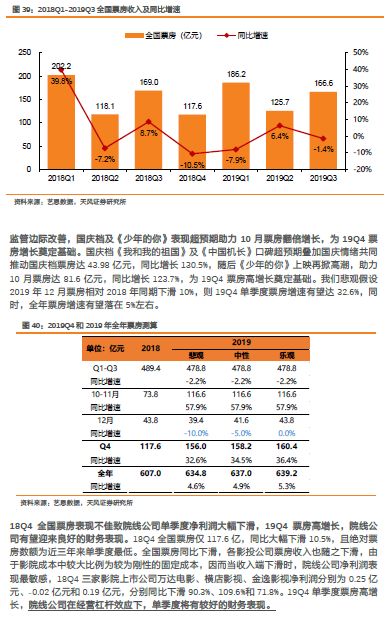

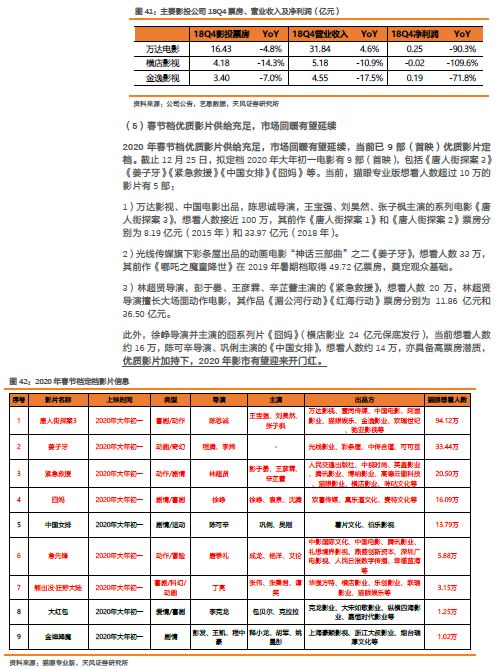

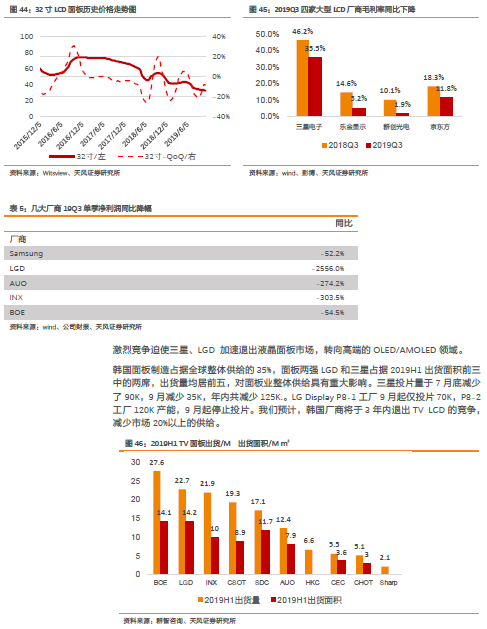

在已展开的2020年,如何进行行业的布局?天风策略联合各行业,从行业景气度角度对此进行剖析。首先,从策略角度,分析景气度投资应看哪些指标,以及60大行业哪些可能出现景气拐点。其次,分别由天风各行业阐述传媒、LCD面板、有色金属、电力设备与新能源、新能源汽车、建材、轻工和家电等8个行业的盈利走势、投资逻辑和标的。

中短期投资很大程度上是景气度投资,中短期的涨跌幅取决于景气度的变化,即盈利水平及盈利趋势。

我们在2020年度策略报告《敬畏趋势——论“少部分公司”牛市推动力的切换》中对此,也有详细的分析。

具体做法:1)将个股年度涨幅分为10组:“90%-100%”代表涨幅最高的分组,“0%-10%”代表涨幅最低的分组;2)统计每组成份股当年的财务指标的中位数;3)每个年份的涨幅分组,由左到右(颜色由深到浅),涨幅分别由高到低;4)涨幅统计的是当年的涨幅,财务指标来自当年年报,如20180101-20181231,对应的财务指标归属2018年年报。

历史统计数据显示了一个一般性规律:中短期涨幅大小与盈利水平/盈利变化幅度的高低,呈现出线性正相关关系。表现这种关系的财务指标主要有四组:ROE和ROE变化率、净利润增速和净利润增速变化率、营收增速和营收增速变化率、毛利率的变化率。

第一,ROE变化率,与涨幅高低,在每一年均体现出正相关性。ROE的绝对水平,与涨幅高低的正相关性在某些年份会失效,比如2014年。对市场中短期(1年)涨幅的指导作用,ROE变化率(即边际变化,一阶拐点)强于ROE的绝对水平。

第二,扣非增速变化率,与涨幅高低,在每一年均体现出正相关性,即涨幅越大的分组,其当年扣非增速提升幅度也越大。

第三,毛利率的绝对水平,与涨幅高低的正相关性在某些年份会失效,比如09、14、16年。但毛利率的变化率与涨幅的正相关性在所有年份都成立,即涨幅越大的分组,其当年毛利率提升幅度也越大。同样的规律还表现在营收增速与营收增速变化率这组指标上。

总结:1)中短期涨幅大小,与盈利水平的高低或盈利边际变化幅度,均有明显正相关性;2)盈利边际变化(盈利趋势)对涨跌表现的指导意义强于盈利的绝对水平;3)另外,中短期涨跌与估值高低关系不大,特别在成长股高增长或加速增长阶段,盈利的趋势性最重要,估值反而是次要因素,详见年度策略报告。

在PB-ROE的分析体系中,考虑到行业景气的变化,最理想的组合是:当前“低PB+高ROE”,且ROE维持稳定甚至仍在稳步提升的行业;其次是:当前“低PB分位+低ROE分位”,但ROE已出现底部拐点的行业。

首先,沿着这个思路,我们从静态角度,判断行业选择的前半部分条件。

当前“低PB+高ROE”的行业有(括号内分别为ROE和PB):

银行(12.1%,0.81X)、高速公路(11.6%,0.99X)、铁路运输(10.6%,1.02X)、煤炭开采(11.8%,1.02X)、地产(14.3%,1.40X)、水泥(20.0%,1.59X)、家具(10.1%,1.85X)、保险(19.3%,2.31X)、工程机械(15.0%,1.94X)。

当前“低PB分位+低ROE分位”的行业有(括号内分别为ROE历史分位和PB历史分位):

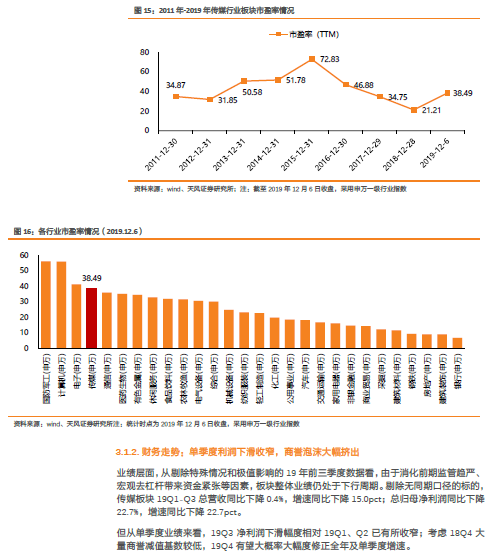

建筑装饰(35.5%,1.0%)、燃气(8.4%,1.1%)、铁路运输(11.8%,1.5%)、煤炭开采(32.2%,1.8%)、港口(42.3%,3.1%)、高低压设备(27.1%,7.0%)、工业金属(18.6%,7.2%)、传媒(8.4%,9.4%)、证券(25.4%,10.2%)、物流(38.9%,10.2%)、中药(15.2%,11.5%)、化工(18.6%,12.8%)、航空运输(25.4%,10.4%)、汽车(11.8%,14.7%)、风电设备(33.8%,15.5%)、稀有金属(18.6%,17.0%)、光学光电子(27.1%,27.9%)。

进一步,需要再进一步判断这些行业的ROE稳定性,以及是否出现边际拐点。

在接下来的8个章节中,分别由天风各行业阐述传媒、LCD面板、有色金属、电力设备与新能源、新能源汽车、建材、轻工和家电等8个行业的盈利走势、投资逻辑和标的。

风险提示:

海外不确定因素,宏观经济风险,公司业绩不达预期风险等。