正文

摩根大通中国首席经济学家朱海斌1月16日发布专题研报《2018年关于中国经济的十个问题》,对新的一年中国经济形势做了一系列前瞻预测。

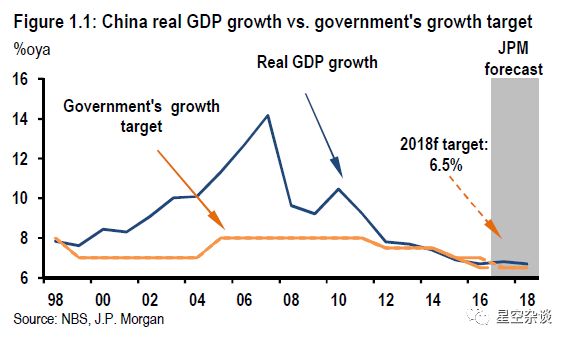

报告预计2018年GDP增长为6.7%,较2017年稍有回落。全球经济复苏、制造业收益改善、新经济持续快速扩张都将帮助中国经济增长模式转型,消费领域将成为提供稳健增长的关键领域。

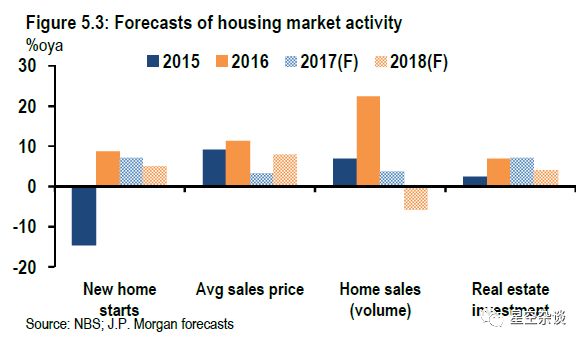

小摩认为,未来一年最主要的不确定性来源于房地产市场和中美贸易摩擦。小摩预计房产税将在2018年内正式提上立法议程,但不会在短时间内完善落实;如何扩大房屋租赁市场供应、平衡楼市调控力度,将对新造房屋活动、固定资产投资和实体经济造成深远影响。

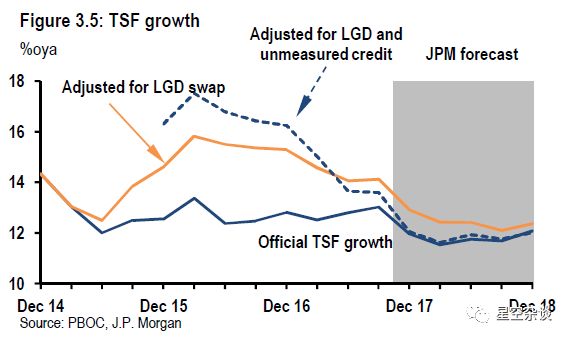

在金融领域,关键风险在于金融市场监管和宏观货币政策的超调过紧。小摩提醒,决策者可能对中国经济的韧性过度自信,对影子银行活动的重手监管应保持密切关注。若通胀上行意外超预期,也可能迫使人民银行上调政策利率,货币稳定与金融稳定之间的关联架构可能因此变得更为棘手。

1. 中国是否会下调GDP增长目标?

不会。

小摩认为中国政府会维持6.5%左右的经济增长目标,但有可能会删去“争取更好的效果”的措辞。

小摩指出,十九大报告虽然明确将侧重放在“优先保障增长质量”上,但把质量放在第一位,并不代表保持一定的增速就不重要了;

一个低增长的经济体,也很难用“高质量”去形容。

在小摩看来,对这种侧重转变的正确解读,应该是增长目标将逐渐从一个强制性的最低目标,转变为非强制性的经济前瞻导引,与其他宏观政策立场和主要经济工作相契合。据此报告认为,“维持6.5%左右”是2018年的合适可达到的目标。

中国实际GDP增速(蓝)与政府增长目标(橙) 来源:摩根大通

政策目标是一方面,

小摩预计2018年GDP增长为6.7%,较2017年稍有回落。

全球经济复苏将为贸易活动乃至看出口增速持续提供支撑,而在收益改善的帮助下制造业投资也将停止下滑。新经济将继续快速扩张帮助结构转型,消费领域将成为提供稳健增长的关键领域。

2. 房地产行业会升温还是崩盘?

报告预计,

中国房地产市场在2018年仍会小幅降温,

既不会再次“松绑”回暖,也不会有崩盘之虞。最大的不确定性在于住房政策框架的变化,

尤其是房产税和“租售同权”的相关进展。

小摩的基线场景中,预计2018年房地产开发投资增速将放缓至4%(vs. 2017年的7%);全年全国房屋销售面积年环比下滑6%,受到三线城市销售放缓拖累。新屋开工预计也将放缓,年环比增长5%。

房地产市场活动预测 来源:摩根大通

房地产政策是最大的不确定性。

小摩强调,十九大报告中“坚持'房子是用来住的、不是用来炒的'

定位,加快建立多主体供给、多渠道保障、租购并举的住房制度,让全体人民住有所居”的论述,与2003年“建立和完善以商品房为主的住房供应体系”的政策目标大相径庭。

对“多主体”、“多渠道”和房屋租赁的重视,在小摩看来是中国房地产调控政策方向转变的明确信号。

小摩预计房产税将在2018年内正式提上立法议程

,但需经过三轮讨论审核,至少需要一年才能完成,而且即便审核通过,政策落地也很可能循序渐进地进行。具体落实时间表很可能会交由地方政府决定,房价上涨最快的城市可能会优先落实,而楼市供应过剩的城市地方政府则可以考虑暂缓落实。

如何扩大房屋租赁市场供应,则是另一点主要不确定性。不同的措施,将对新造房屋活动、固定资产投资和实体经济造成不同程度的影响:

(i)

由政府主导的租赁房建设

,如2011-15年间的大型保障性住房项目(共3600万套);

(ii)

通过公司企业进行租赁房开发

,充分利用闲置(如工业)土地,使用社会资本、养老基金或房地产投资信托基金 (REITs);

(iii)

以现有空置房屋为基础的私人租赁房屋市场。政府可通过加快征收房产税(增加多套房业主的持有成本)

,支持建立透明、规范的租赁制度,规范和监督租赁条款、租金调整和业主/租户的权利与义务;

(iv)

将农用地(农村土地集体所有)用于建设住宅,但仅限于租赁用途。

北京,深圳和其他一些城市已经开始了这个方向的试点项目。

3. CPI和PPI通胀是否会趋近?

会的。

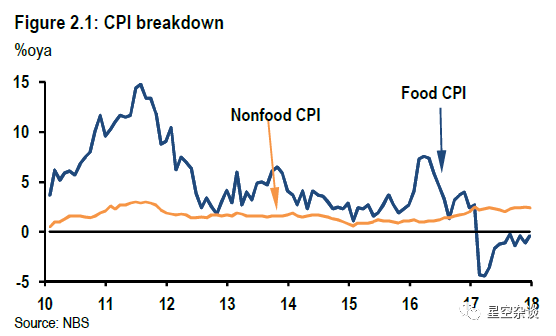

小摩认为食品价格会推动CPI通胀的进一步上升,而去年强劲反弹的PPI通胀,将因为基数效应有所回落。

2017年,CPI通胀总体来说比较温和,主要因食品价格的低迷所致:名义CPI年环比增长1.6%,而食品CPI却年环比下滑1.4%。与此同时,非食品CPI和核心CPI稳步上行,分别年环比增长2.3%和2.2%。

食品CPI与非食品CPI 来源:摩根大通

随着预期中的食品价格反弹,

小摩预计2018年CPI通胀将温和上行至年环比2.5%,而名义PPI通胀则将因高基数效应温和回落至年环比4%左右。

来源:摩根大通

4. “稳健中性的货币政策”意味着什么?

根据小摩的理解,

2018年中国央行货币政策将偏紧。实际信贷增速将继续下降1-2个百分点。

来源:摩根大通