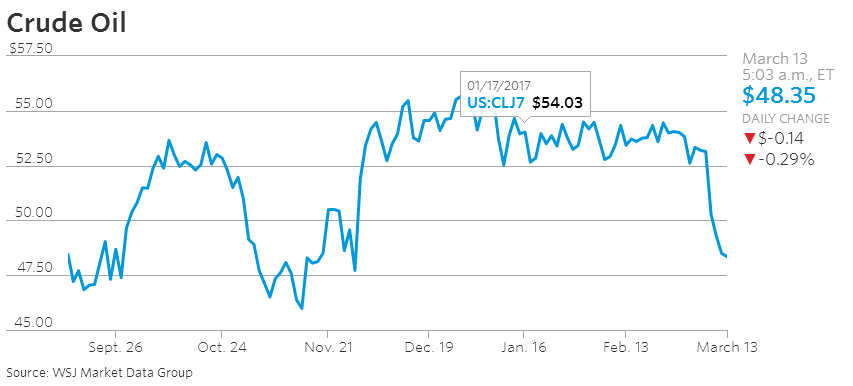

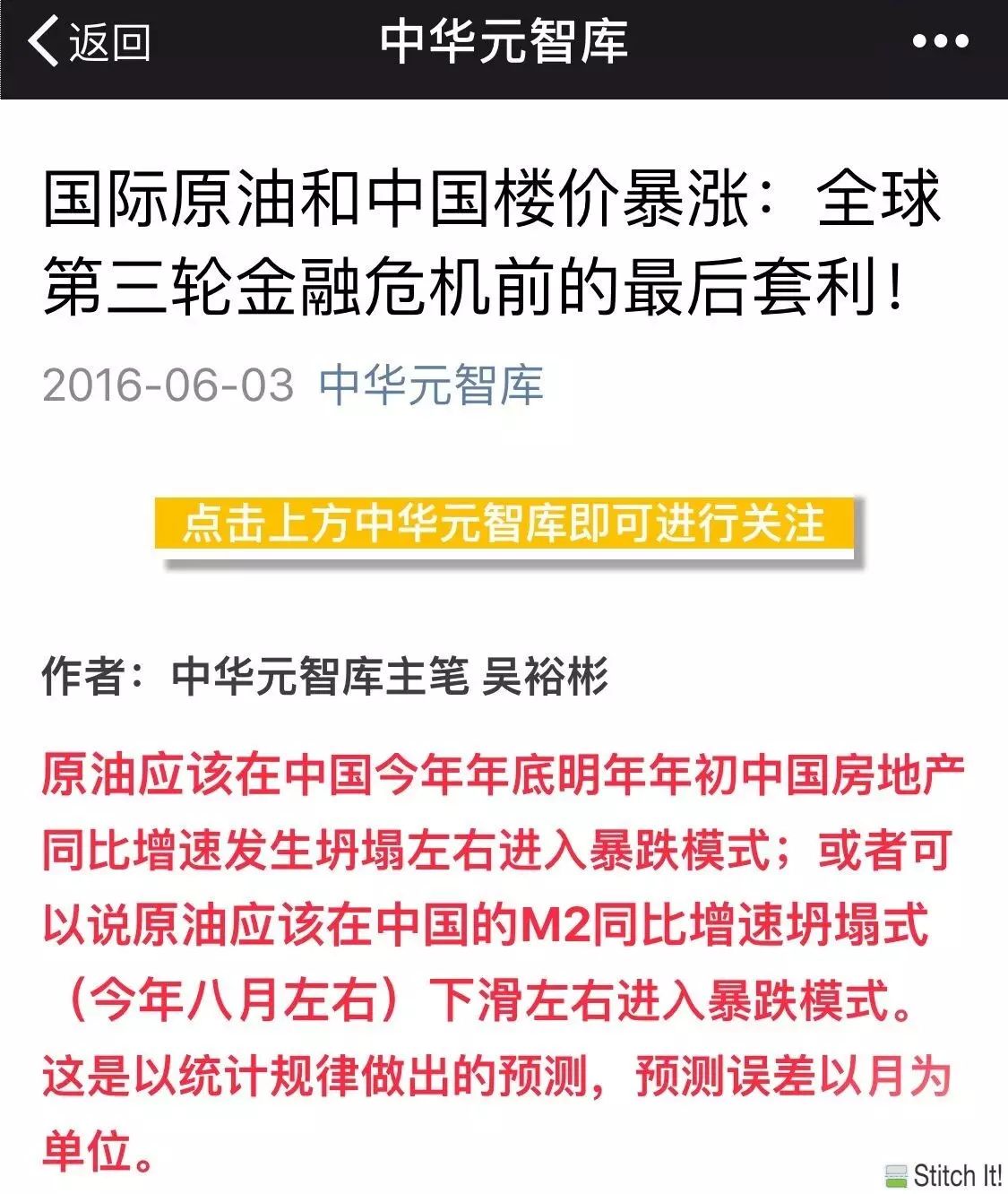

上周末最后三个交易日(3月8日起)原油暴跌近9%。这让我想起了去年6月3号的预测,见下面的截图:

我预测中的两个时间点到目前为止均已验证。

第一个:2016年8月份左右 文章发表后5天即6月8日原油连续7个交易日下跌,总跌幅约10%。

第二个:2017年年初 上周末最后三个交易日原油暴跌近9%。

有些人可能对原油不感兴趣,但我要告诉他,原油很重要,原油的问题不光是原油的问题,还是美股,中国的房地产,美债等大类资产的问题。

如下图所示,在此次暴跌之前的过去两个月,原油在上下4美元的幅度内做窄幅震荡。而美元指数在99.641--102.2做窄幅震荡。

美元指数:橙色 原油价格:蓝色

而这一次的三日暴跌是去年6月8日以来最大的三日暴跌,另外。金融系统的不稳定性正在增加。

一.全球经济见底了吗?

不少分析师喊出新兴市场(包括中国)已经或快找到底部了,对美股也很乐观,有的甚至对全球经济很乐观,比如华尔街日报就声称油价已经击中了全球经济最爽的位置(Oil Prices Poised to Hit Sweet Spot for Global Economy)。

新兴市场(包括中国)和全球经济真的已经摆脱了最危险的时刻吗?回答这个问题,我要给大家展示一个全新的视角,那就是通过石油去看待这个问题。让我们看下面几个数据图:

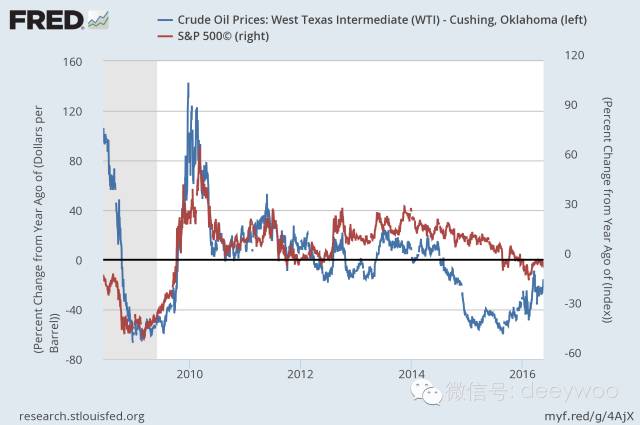

图1,原油价格同比增速(蓝色,左轴) 美国标普500指数同比增速(红色,右轴) 数据来源:美联储

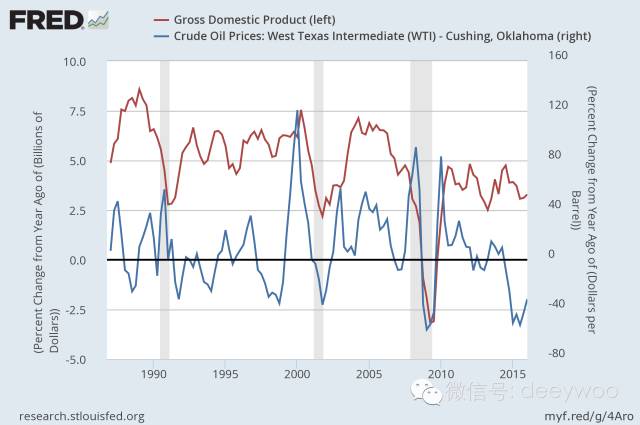

图2,美国GDP同比增速(红色,左轴)WTI原油价格同比增速(蓝色,右轴)数据来源:美联储

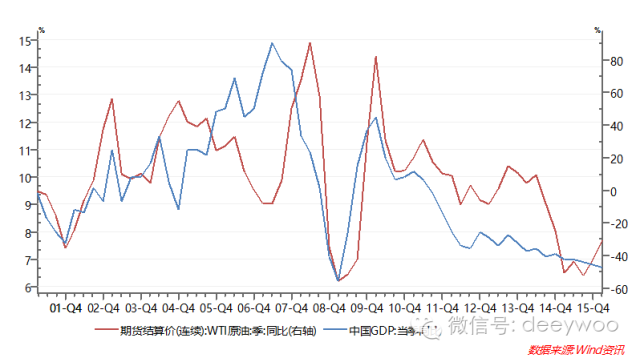

图3,WTI原油价格同比增速(红色,右轴),中国GDP同比增速(蓝色,左轴) 数据来源:WIND资讯

通过原油可以看出全球经济,乃至全球金融市场的大趋势。如图1所示,原油价格同比增速和美国标普500指数同比增速高度正相关;如图2和图3所示,原油价格和美国GDP同比增速和中国GDP同比增速高度正相关。

二.通过宏观金融流动性和原油来看我们离悬崖有多远?

让我们来看下面几个数据图:

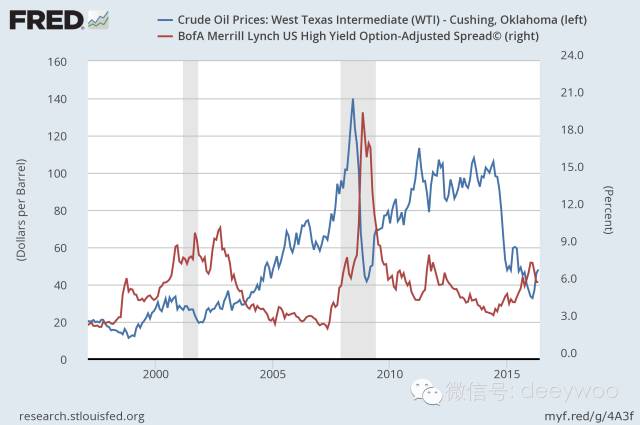

图4,WTI原油价格(蓝色,左轴),美国高收益债券与国债净利差(蓝色,左轴) 数据来源:美联储

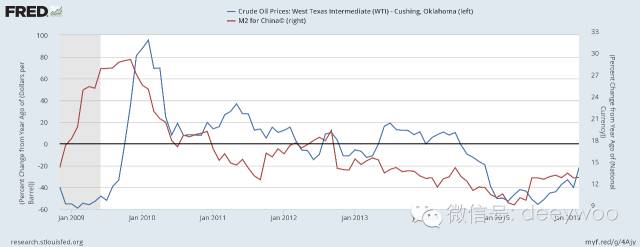

图5,WTI原油价格同比增速(蓝色,左轴),中国M2同比增速(红色,右轴) 数据来源:美联储

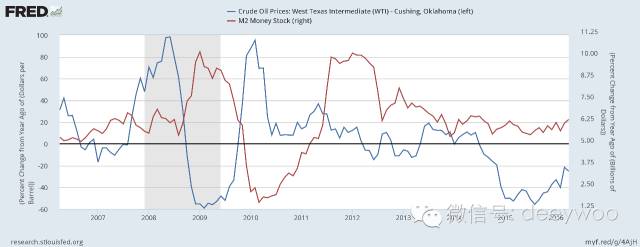

图6,WTI原油价格同比增速(蓝色,左轴),美国M2同比增速(红色,右轴)数据来源:美联储

如图所示,WTI原油价格和美国高收益债券与国债净利差高度负相关(图4),与中国M2同比增速(图5),美国M2同比增速(图6)高度正相关。我这里要解释一下,美国高收益债券与国债净利差表示的是企业融资的风险溢价,风险溢价越高表示债务违约风险越高,以及融资成本越高。所以,如果该净利差越低,那么企业融资套利的动机就越强。原油价格和美国高收益债券与国债净利差高度负相关,意味着原油是极为重要的套利资产。如图4所示,非常蹊跷的是,几乎在原油由2016年2月中的低点猛烈反弹的同时,美国高收益债券与国债净利差也在迅速下挫,两者几乎同步,这意味着这一波原油的反弹极有可能是资金套利的需要。而且这是全球金融形势再度恶化之前的最后的套利。为什么这么说?我已经在今年2月中的《美联储的加息迷魂阵和人民币的最糟选择》一文中分析过了:

美国垃圾债券收益率指数同比增速已达到有史以来最高水平--2008年10月的水平,这意味着美国宏观融资活动的风险溢价正在加速上升,这是走向新的债务危机的迹象。美联储要给宏观经济做的是去杠杆,而不是加杠杆。种种迹象表明,美国的融资市场的债务泡沫正在走向破灭。一旦垃圾债券的违约率达到8%--10%,债务泡沫就破灭了,系统性的债务违约就发生了。实证数据表明,今年这个情况可能不会发生,但是之后情况恶化的速度就会显著加快。2017年左右,美国爆发新的债务危机的可能性很高,而且极有可能会启动新一轮的超级去杠杆化。所以,美国经济需要主动去除杠杆了,否则次贷危机就会卷土重来。关于去杠杆,我打个简单的比喻,高烧烧到了39度,要做的不是让它烧到40度以上,而是让他降温。这就是美联储必须启动加息周期并且坚持加息大方向不动摇的原因。美国宏观融资活动的系统性违约风险已经相当高,风险溢价的增加速度也很快。是像格林斯潘那样坐等杠杆爆煲,还是主动出击去除杠杆,这就是耶伦的抉择。美联储要坚持加息不动摇,此外别无选择。

随着美联储加息和缩表的持续,美国高收益债券与国债净利差的中长期趋势是走高,中国和美国的M2同比增速将走低。而且我在2月28日的《关于房地产牛熊转换,我的金融经济学诠释》一文中已经预测过中国的M2同比增速会在2016年8月份左右开始坍塌式下滑(根据LPPL模型运算的结果),这意味着届时油价会暴跌。

再来看图7:

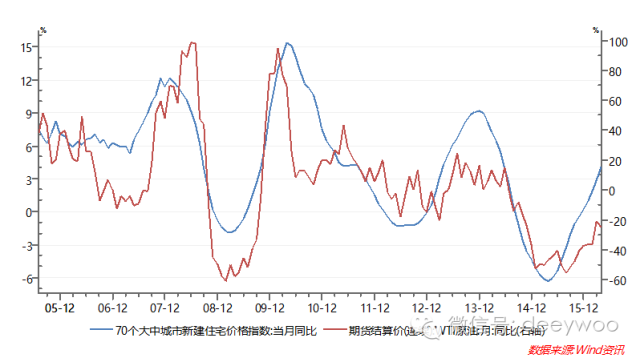

图7,WTI原油价格同比增速(红色,右轴),中国70个大中城市新建住宅价格指数同比增速(红色,右轴)数据来源:WIND资讯

如图7所示,WTI原油价格同比增速和中国70个大中城市新建住宅价格指数同比增速在趋势上高度正相关,尤其是见顶和见底的时间点非常接近。所以今年年底明年年初中国房地产同比增速发生坍塌,原油价格同比增速随之也会发生坍塌。

崩盘前的原油套利是美元和人民币捉对套利资金平仓挤压出的资金的最后一波套利。美元和人民币捉对套利是全球规模最大的套利交易,其终结时大量资金溢出,去年6月前A股的疯狂,中国一线城市楼市的疯狂,以及目前原油,黑色以及整个大宗商品的疯狂都是该套利交易终结天量资金溢出的结果。这一研判对认识整个全球金融趋势至关重要,下面还会细致阐述。

原油还得暴跌,至于能否破前底,暂且不表。全球金融体系最大的系统性风险没有排除掉。这个靴子没有落地,快要落地。中国的M2同比增速是全球金融安全的关键所在,也是原油走势的关键所在。

三.交叉验证下事实有多可怕

不相信是吧?让我们再从别的角度交叉验证。看下面的几个数据图:

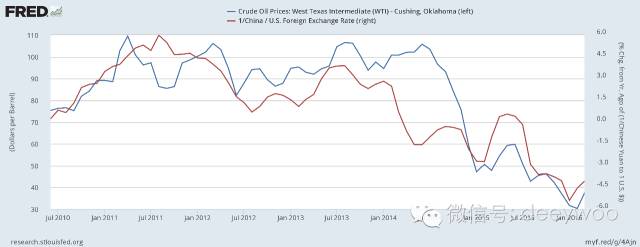

图8,WTI原油价格(蓝色,左轴),人民币兑美元汇率同比增速(红色,右轴) 数据来源:美联储

如图8所示,WTI原油价格和人民币兑美元汇率同比增速高度正相关。人民币兑美元汇率同比增速还得探底,原油将随之下行。非常蹊跷的是,几乎在原油由2月中的低点猛烈反弹的同时,人民币兑美元汇率同比增速也在迅速上升,两者几乎同步,这意味着这一波原油的反弹极有可能是资金套利的需要。或者说得更细致一点:美元和人民币捉对套利资金平仓挤压出的资金的最后一波套利。这个结论很重要。很多人可能到这里一头雾水,这是怎么回事?让我们看下面的数据图:

图9:上证A股指数同比增速(蓝色,左轴),WTI原油价格同比增速(红色,右轴) 数据来源:WIND资讯

如图9所示,上证A股指数同比增速和WTI原油价格同比增速长期高度正相关。但是从2014年6月起,二者开始严重背离。知道这是为什么吗?因为其时全世界最大的套利交易人民币-美元捉对套利交易正在进入平仓潮(一个表现是14年6月中国外储资产在3.99万亿美元见顶,之后快速下滑。这是资金由净流入中国到大量净流出的转折点),说得朴素一点就是,这个套利交易已经整体上寿终正寝了。这个套利交易的规模是2万亿美元,逼出来这么大量的资金完全可以在一定时间里搞出逆天的事情。于是从2014年6月起,中国A股成了天量套利资金难民的避难所,正式进入疯牛模式。背离就这么出现了,但其实这个背离只是滞后了而已,因为如今的原油也成了天量套利资金难民的避难所。上证A股指数同比增速和WTI原油价格同比增速超强相关性依然存在,这个背离只是滞后了而已,不信请看下面这个数据图:

图10:上证A股指数同比增速和WTI原油价格同比增速叠加图,前者数据始于A股疯牛起点2014年6月3日,前者数据始于2015年8月25日(前期低点)

这是上证A股指数同比增速和WTI原油价格同比增速叠加图,前者数据始于A股疯牛起点2014年6月3日,前者数据始于2015年8月25日(前期低点)。目前油价的这一波反弹和A股超级疯牛的前半段走势极度相似,其相关系数为0.83,属于极度正相关。根据分形几何的自相似理论,这意味着原油的这一轮行情很可能走A股超级疯牛的趋势。目前原油公司尤其是北美原油公司债务杠杆极高,其原油资产作为融资抵押物和超级股灾中被普遍质押的A股情形类似。这是一波做高抵押物的行情。

至此原油暴涨的画皮被彻底揭开,做多原油的资金和股灾前做多A股的资金有两个共同点 :一,杠杆很高。二,属于全球最大的套利交易资金:美元和人民币捉对套利资金平仓挤压出的资金的最后一波套利。

美联储加息周期和缩表叠加中国中国的M2同比增速坍塌,全球流动性会坍塌。油价会很惨。至于会不会打破前期低点我不敢确认,但一旦全球流动性坍塌趋势被中国m2确认,油价会很惨。如果做多原油的资金杠杆够大的话,很有可能会破前期低点。 全球金融体系最大的系统性风险没有排除掉。这个靴子没有落地,快要落地。中国的M2同比增速是全球金融安全的关键所在,也是原油走势的关键所在。

今年9月份左右非常关键,这一轮债务周期中最大的下行震荡会在那个节点出现。大家系好安全带。记住原油的问题不光是原油的问题,还是美股,中国的房地产,美债,A股,人民币汇率的大问题。

今天我在值乎回答的精彩提问是:“吴老师,这段时间政策频出,全民买房,是让大众替政府补窟窿吗?厦门去年年初觉得够疯了,1.6万变成现在4万还在疯长,能腰斩到2万?”点击文末的原文链接,几乎免费收听我的语音回答。