并购汪,资产管理和精品投行旗下品牌;

并购汪·添资本社群,高端人脉与价值分享平台;

添加微信18519783108为好友,点击上方加关注

↑

***

活动分享预告

***

9

月5日/周二,下午14:30-16:30,北京金融街

***

活动分享主题

***

中国教育行业并购发展新趋势

***

主讲人

***

李英伟

:德勤会计师事务所企业并购融资顾问服务

总监

,拥有超过

20年

为亚洲区内的国际金融机构服务的经验。

朴昱

:天元律师事务所

合伙人

,天元律师事务所合伙人,客户包括

新东方、学而思、环球雅思、博实乐教育、枫叶教育、宇华教育、VIPKID等

。

(具体介绍信息详见二栏)

***

加入会员方式

***

加入会员请长按图片二维码

或电话/微信汪老师18519783108。

中珠医疗二股东发行的私募EB换股失败后,马上改选大宗交易,减持意愿如此强烈。换股失败,究竟是股价问题,还是条款问题?私募EB作为并购的补充支付手段意义仍存。

小汪说

2017年8月25日,一体集团发行的,以中珠医疗股份为标的的私募可交换债(EB)“16体EB01”正式摘牌。

遥想去年差不多这个时候,小汪@并购汪第一次为大家介绍私募EB这一创新金融工具,举的例子就是一体集团发行的私募EB。详情见

《并购进入2.0时代!金融创新,看一体医疗可交换债 | 小汪天天见》

。

私募EB指的是,上市公司股东发行的,以质押上市公司股份为增信措施的债券。在换股期内,债券持有人可以按约定的价格将债券换为股份,换股来源就是质押的股份。

最近私募EB由于其强有力的减持能力,而受到市场关注。私募EB实质上隐含着股东与投资者的对赌。

如果股价高于约定的换股价格,那么投资者换股,股东可被动减持股份。如果股价不涨,一直低于约定的换股价格,那么投资者不换股,股东需要对债券还本付息。

小汪@并购汪在

《并购汪市场观察》

中对私募EB进行专题研究,看中的并不是私募EB的减持能力,而是

私募EB多样化的条款可作为并购对赌的平衡机制,并成为并购方案的一种富有弹性的补充支付手段。

过去一年来说,私募EB作为一种给力的融资工具,在跨境并购中体现出极大的价值,更具体可参考并购汪研究中心即将推出的

《跨境并购》

报告。

去年小汪@并购汪发文时,一体集团的两期私募EB具体条款并未完全披露。当时并不能推测一体集团发行私募EB的目的。

如今过去一年了,一体集团发行的第一期私募EB已到期。整个换股期内,股价均低于换股价格,债券并未实现换股。

而前不久,2017年8月17日,一体集团正式宣布减持计划,拟通过大宗交易方式减持,减持上限为大宗交易的上限2%。

可见一体集团的减持意愿是强烈的。

那么,一体集团又是如何失去利用私募EB减持的机会的呢?

罕见:交易对手重组后快速发行EB

2016年2月16日,中珠医疗正式完成重大资产重组,以19.00亿元的价格收购了一体医疗100%股份。交易对手承诺,一体医疗2015年、2016年、2017年的实际净利润不低于1.05亿元、1.35亿元、1.75亿元。

一体医疗主营业务为肿瘤诊疗业务及医疗器械生产销售业务。通过此次重组,中珠医疗更好地由原来的房地产业务向医疗行业转型。

交易对手一体集团及其一致行动人一体正润、金益信合计取得了中珠医疗1.31亿股,价格为14.53元/股,成本合计为19.00亿元。

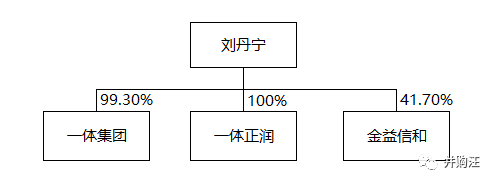

交易对手股权结构如下:

关于股份锁定期,交易对手承诺:12个月之内不转让认购的股份,24个月内转让股份数量不超过所认购的40%,36个月内转让股份数量不超过所认购的60%。

而就在获得股份半年后,交易对手便发行了以中珠医疗股份为标的的私募EB,具体资料如下:

发行公告日:2016年8月25日;

募资总额:4.00亿元;

票面利率:6.10%;

期限:1年;

转股起始日:2017年2月27日;

初始转股价:21.27元/股;

发行日溢价率:-7.76%;

可换股股份数:18,805,830股,占当时总股本的2.64%;

下修条款:无;

上修条款:连续20个交易提中至少10个交易日的收盘价不低于当期换股价

格的120%,发行人执行董事决议可向上修正换股价格,具体修正后的换股价格不超过执行董事决议当日收盘价、执行董事决议当日前二十日(含执行董事决议当日)均价以及初始换股价格120%孰低的102%;

回售条款:无;

赎回条款:换股期内,连续20个交易提中至少10个交易日的收盘价不低于当期换股价格的110%,发行人执行董事有权按票面价格的110%(含票面利息)提前赎回。

发行公告日:2016年9月2日;

募资总额:6.00亿元;

票面利率:8.00%;

期限:3年;

转股起始日:2019年2月25日;

初始转股价:21.27元/股;

发行日溢价率:-4.15%;

可换股股份数:28,208,745股,占当时总股本的3.96%;

下修条款:无;

上修条款:连续20个交易提中至少10个交易日的收盘价不低于当期换股价格的120%,发行人执行董事决议可向上修正换股价格,具体修正后的换股价格不超过执行董事决议当日收盘价、执行董事决议当日前二十日(含执行董事决议当日)均价以及初始换股价格120%孰低的102%;

回售条款:无;

赎回条款:换股期内,连续20个交易提中至少10个交易日的收盘价不低于当期换股价格的115%,发行人执行董事有权按票面价格的112%(含票面利息)提前赎回。

值得注意的是,由于一体集团及其一致行动人的股份锁定承诺,其在股份发行后第13个月至24个月内仅能减持52,305,574股。

由于减持数量被限制的关系,一体集团分两期发行私募EB

,第一期私募EB的换股期在2017年2月27日之后,也就是12个月锁定期届满之后;第二期私募EB的换股期在2019年2月25日之后,也就是36个月锁定期届满之后。

为发行两期债券,一体集团合计质押了6,736.59万股。发行时中珠医疗股价大约在21元/股左右。以此计算,质押物价值约14亿元,正好为两期债券金额10亿元的140%。

可以看到,两期债券的利率分别是6.10%、8.00%。这在私募EB当中属于较高水平。

较高的利率水平,很可能和一体集团的锁定期承诺有关。

比方说一体集团违约,投资者能得到的就是质押物中珠医疗6,736.59万股,其中约3843万股在2017年2月之前不能流通、约2800万股在2018年2月之前不能流通。

一体集团获得股份的成本价为14.53元/股,而两期私募EB的换股价均为21.27元/股。

假设第一期债券换股,一体集团即可获得46.39%的回报率。

实际上,两期私募EB均为折价发行。发行时中珠医疗股价就在21元/股上下。发行私募EB相当于一体集团提前获得了现金回报。

但是,一体集团的回报能否实际成真,还要看后续投资者会不会换股。

“高送转”反遭问询

就在第一期债券16体EB01准备进入换股期之前,2017年1月8日,中珠医疗董事会提议进行“高送转”:每10股派发现金股利0.50元(含税),每10股转增18股。

可能读者还记得,2017年年初市场最火的概念就是“高送转”。不少上市公司宣布“高送转”后,股价大涨。

但是,“高送转”的公告发布后,中珠医疗的股价反而迎来下跌。2017年1月10日,中珠医疗甚至接近跌停。

这一大跌,使得中珠医疗的股价低于16体EB01的换股价格21.27元/股。之后,中珠医疗股价持续低迷。

此时监管已加大了对“高送转”的问询力度。中珠医疗很快遭到问询。交易所问询函关键问题如下:

上市公司于1月11日回复问询函,从中我们可以得知:一体集团实际控制人刘丹宁已成为上市公司董事。同时,一体集团及其一致行动人承诺将在上市公司股东大会上对“高送转”议案投赞同票。

一体集团等在回复问询时进行了承诺:

中珠医疗终止重组

自从1月份大跌后,中珠医疗股价持续低迷。4月25日,中珠医疗因为重大资产重组停牌。

此次重大资产重组,标的业务为肿瘤专科医院管理,负责“全国远程医疗联合体O2O平台”项目的推广运营,与一体医疗可产生协同效应。

但在2017年7月25日,上市公司终止重组。公告披露,终止原因为:本次重组交易双方对交易对价、对价支付方式等仍无法达成一致。

7月27日,中珠医疗复牌。此时中珠医疗已完成“高送转”,但股价仍然低迷。

这一资产重组,极大地影响了16体EB01的换股进程

。

一般来说,假设可交换债换股期内,上市公司因为重大事项停牌,可交换债应暂停转让并暂停换股。

有的EB会在发行时与投资者进行约定,假设换股期出现上市公司停牌的情况而导致换股暂停,应该如何解决。

16体EB01的换股期为6个月,而其中3个月上市公司都在停牌。这无疑是影响到了EB正常换股。

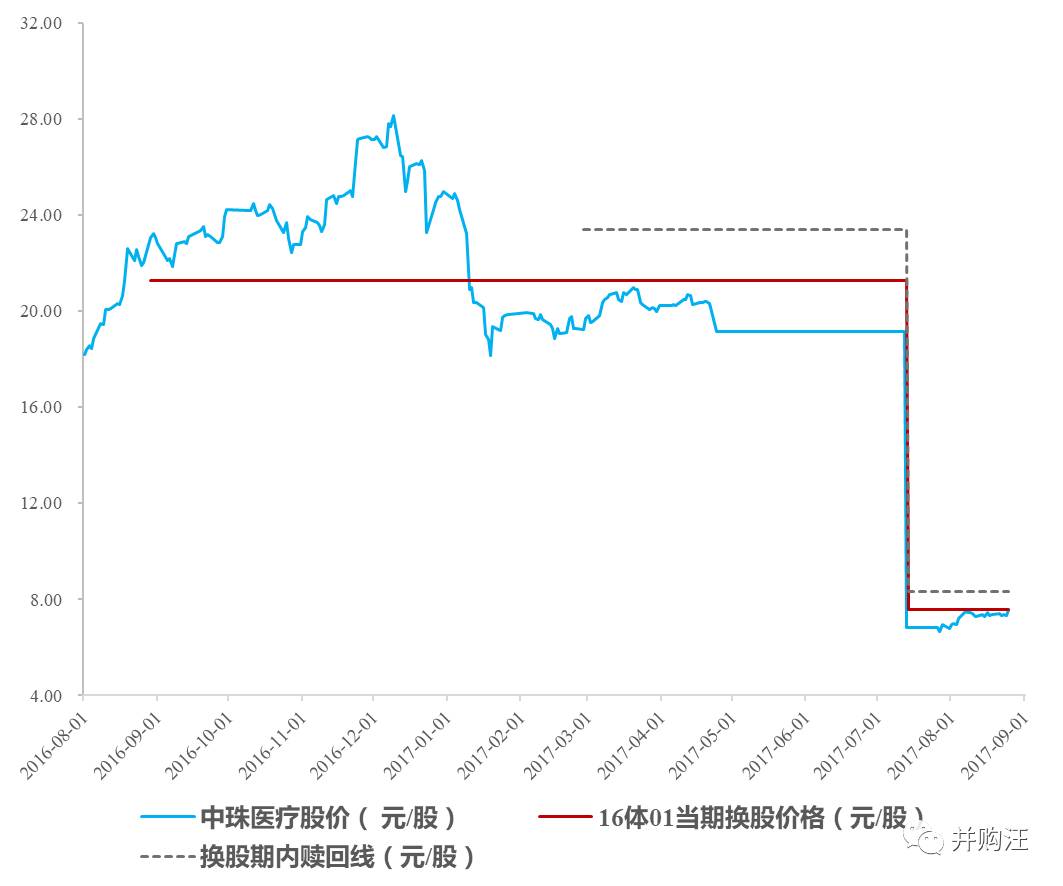

在整个换股期内,上市公司股价均低于换股价格,如图所示:

小汪点评

由于“高送转”遭到交易所问询,一体集团等在今年1月承诺6个月内不减持(EB换股除外)。

承诺期过去后,一体集团等马上推出减持计划。可见一体集团等减持意愿还是比较强烈的。

可是这时减持新规已经推出了,上市公司股东已失去了大宗交易绕道集中竞价方式提高减持比例的途径,减持能力大大下降。

2017年8月17日,上市公司公告:一体集团及其一致行动人一体正润、金益信和拟通过集中竞价交易或大宗交易方式减持股份合计将不超过39,850,000股,即不超过公司总股本的2%,减持价格视市场价格确定。

原本,一体集团可通过私募EB换股的途径进行减持。16体EB01为折价发行。小汪@并购汪观察发现,折价发行的私募EB换股概率比较大,一般能实现换股退出。

16体EB01无法换股的原因是因为正股股价在换股期内一直低于当期换股价格。“高送转”消息发布后,股价不降反跌;换股期内上市公司停牌重组,却又重组失败,换股期内一半的时间都不能换股……

读过

《并购汪市场观察》

的读者可能发现,

16体EB01不能换股更深层的原因是,条款设置问题。

16体EB01设置了换股期内的赎回条款。换股期内的赎回条款是有利于刺激投资者换股的。这一条款规定,假设换股期内股价高于一定水平,发行人可按较低的价格赎回债券。为了避免债券低价赎回造成损失,投资者一般会在股价上涨时迅速换股。

16体EB01的赎回条款为,换股期内,连续20个交易提中至少10个交易日的收盘价不低于当期换股价格的115%,发行人执行董事有权按票面价格的112%(含票面利息)提前赎回。从并购汪研究中心统计的结果来看,115%的赎回线是较容易触及的。这一条款对换股的刺激力度是比较大的,假如正股股价上涨。

这也体现了发行人的换股意愿。

但是,16体EB01却没有设置下修条款这一促进换股的王牌条款。

下修条款为上市公司股东减持的最后一道武器。这一条款规定,假设换股期内股价低于一定水平,发行人可向下调整换股价格,但是新的换股价格不能低于当期正股股价的90%。假设换股价格被下修,发行人可按更低的价格减持股份,但减持的股份数量会更大。

除息除权后,一体集团解锁股份为1.08亿股,占总股本的5.42%。实际上16体EB01有很大的下修空间。

假设16体EB01有设置下修条款,一体集团完全可将换股价格下修至6.3元/股,从而刺激投资者换股。只要换股价格不低于5.19元/股,一体集团就不会亏损。

假设换股价格下修至6.3元/股,一体集团的减持股份数将为6349万股,占上市公司总股本的3.19%。也就是说私募EB新的减持上限为3.19%。

但是,由于16体EB01并未设置下修条款。最终一体集团只能通过大宗交易方式减持。大宗交易的减持上限为2%,减持力度是低于私募EB的。

此前小汪@并购汪在

《最前沿!减持生死时速,花式存量定增:私募EB与大宗交易如何选? | 小汪天天见》

一文中已对比过大宗交易与私募EB。大宗交易的价格区间为上市公司股价的90%至110%。

也就是说,大宗交易相比私募EB,减持价格区别不大,但是减持力度就差远了。

虽然16体EB01换股失败了,但一体集团还有16体EB02。16体EB02发行规模6亿元,换股期在2019年2月之后。

假设未来两年中珠医疗发展顺利,一体集团还能够通过私募EB成功减持。

值得注意的是,16体EB02设置了上修条款。

这一条款规定了,假设股价远高于当期换股价格,发行人有权向上调整换股价格,从而获得更高的减持价格,同时减持数量也下降了。

16体EB02的上修条款为,连续20个交易提中至少10个交易日的收盘价不低于当期换股价格的120%,发行人执行董事决议可向上修正换股价格,具体修正后的换股价格不超过执行董事决议当日收盘价、执行董事决议当日前二十日(含执行董事决议当日)均价以及初始换股价格120%孰低的102%。

这一上修条款显示了,一体集团对股价未来走势的信心。

虽然16体EB01没能成功换股,但这一案例还是展现了私募EB在并购方案中的应用价值。一体集团的案例,为A股市场较早的体现出私募EB丰富可能性的案例之一,已同其余创新交易一起被收录至

《并购汪市场观察》

。

去年小汪@并购汪在文章中指出了私募EB在并购中的特殊意义:

EB作为远期股份认购或者减持的选择权,可以作为并购交易中的或有对价,补充交易中支付对价或者融资能力的不足。EB可以称为并购

方案的一种极富弹性的补充支付手段。

比方说,在并购交易中,交易对手更愿意获得现金对价,但是上市公司募资能力不足,或者更希望在发行股份购买资产方案中设置与股份锁定期配合的业绩承诺。

而私募EB就可以很好地平衡双方的利益诉求。

关键在于,现行监管规则下,私募EB发行时质押股份可以是限售股,只要在换股期内股份不存在限售条件即可。

私募EB有利于交易对手在锁定期内将股份提前“变现”。如此一来,更愿意取得现金对价的交易对手对股份对价的接受度提高了,上市公司可以向交易对手支付股份对价。