正文

说起港股市场,一定是让人又恨又爱。

之所以恨,是因为近几年A股市场重心不断抬升,但港股始终保持原地踏步。

2014年年初至今沪深300指数上涨了

79.16%

,同期恒生指数却下跌了

8.16%

。港股市场不少个股早就便宜得令人发指,不少投资大佬在很多年前就认为港股牛市开启在即,可牛市迟迟不来,恒生指数等港股指数不涨反跌。

之所以爱,是因为成长型投资者和价值型投资者在港股市场都能各取所需。

港股市场一方面有令人趋之若鹜的互联网公司,另一方面有很多非常便宜的传统行业公司,股息率出奇的高。在最近一轮港股市场的大幅度回调中,像

恒生科技ETF(513130)

及

恒生ETF(159920)

等产品的基金份额均出现了大幅度的增长。

对于港股的投资价值,投资者们已经用行动给出了自己的答案,港股市场的忠实拥趸不在少数,近期港股市场的抄底资金汹涌。

从跟踪港股市场各ETF产品份额的变化来看,目前大家抄底港股采用的工具产品主要是两类:

第一类是港股市场的宽基ETF产品。

这些ETF主要跟踪像恒生指数、恒生国企指数及港股通50指数等这样的宽基指数。

第二类是港股市场的科技或互联网主题ETF产品。

这些ETF主要跟踪像恒生科技及恒生互联网科技这样的行业主题指数。

然而如果考虑到港股市场的特点,我认为投资者在抄底港股时有意无意忽略了一类工具产品

:港股低估值板块ETF

。对于看好港股估值修复的投资者来说,则是更好的选择。

囿于数据可得性,我们以

港股通50ETF

(

513550

)跟踪的

港股通50指数(930931)

的成分及权重为例,对港股市场的结构进行观察。

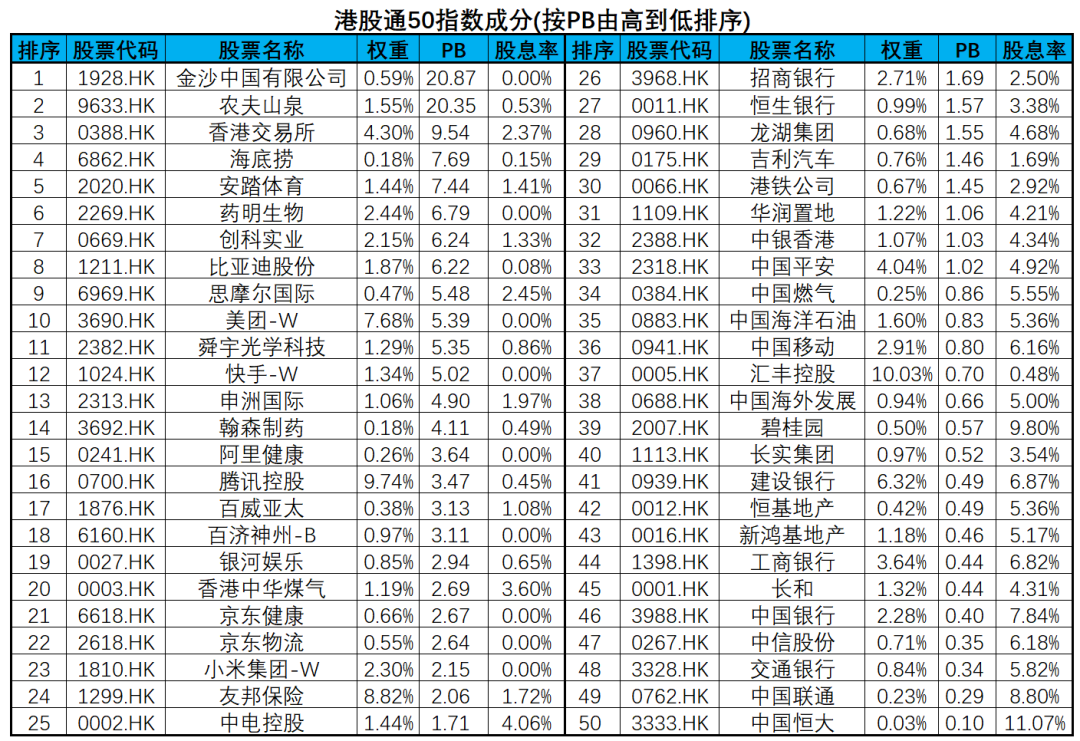

下表为港股通50指数所有成分股按照最新市净率(PB)由高到低排序得到的结果。从表格中不难发现,如果按PB将这50只股票进行划分,

前25只股票和后25只股票呈现出泾渭分明的差异

:

在左边PB偏高的25家公司中,它们的主要行业为

互联网

、

消费

及

博彩业

这样的新经济板块,由于这些公司享受较高的估值,其平均股息率仅

0.93%

,在指数中的权重占比为

53.68%

。

在右边PB偏低的25家公司中,它们的主要行业为

金融

、

地产

及

公用事业

这样的传统行业,由于这些公司成长性相对较弱,估值水平很低,其平均股息率为

5.31%

,在指数中的权重占比为

46.31%

。

由此可见,

港股是一个非常一分为二的市场

。一半是互联网及消费这样的

新经济公司

,投资者主要是希望享受其未来良好成长性带来的投资回报;另一半则是像金融、地产及公用事业这样的传统行业

低估值

公司,很多人说港股非常便宜,往往就主要指的是这一类,大家投资它们主要是希望享受到

公司的高分红

以及

股价向公司合理价值回归带来估值抬升

。

在通常情况下,投资者布局这两类公司的逻辑是非常不一样的,偏爱这两类公司的投资者群体可能也很不一样,这也再次印证我在前文所说的,港股市场可以让成长型投资者和价值型投资者各取所需。

在前文中我提到投资者目前布局港股主要青睐于两类产品,一类是同时投向这两类股票的宽基指数,另一类则是投向新经济公司这样的行业或者主题型指数。

显然,专注于港股第二类公司(低估值公司)的工具型产品被大家忽略了,而专注投向于这类公司是看好港股市场估值修复的最为合适选择

。

那么到底该如何布局港股市场的低估值板块呢?

对于投资低估值板块,最担心的就是估值陷阱,这在港股市场中显得尤为重要。客观来说要识别所有存在估值陷阱的公司,其实并不容易。

在指数编制中,我认为有一个非常简单的方法可以剔除掉大部分存在估值陷阱的公司,那就采用

高分红指标

替代

低估值指标

去筛选。在

股票分红还要除权,那分红还有意义吗?

一文中,我对分红的意义进行了展开:一方面拥有高股息率的公司,其估值水平肯定会比较低,这能够帮助我们实现配置这类低估值公司的初衷;另一方面拥有高股息率的公司,意味着公司的利润是真实的,不是纸面富贵,这一点可以帮助剔除掉大部分存在估值陷阱的公司。

目前市面上的港股红利指数并不少,比如像

港股通高股息

、

恒生港股通高股息

、

恒生中国内地企业高股息

、

HK红利EW

、

港股通高息精选

及

香港海外高股息

等。这些指数的编制方法相差不大,细微差异主要体现样本空间、加权方式及成分股数量上。

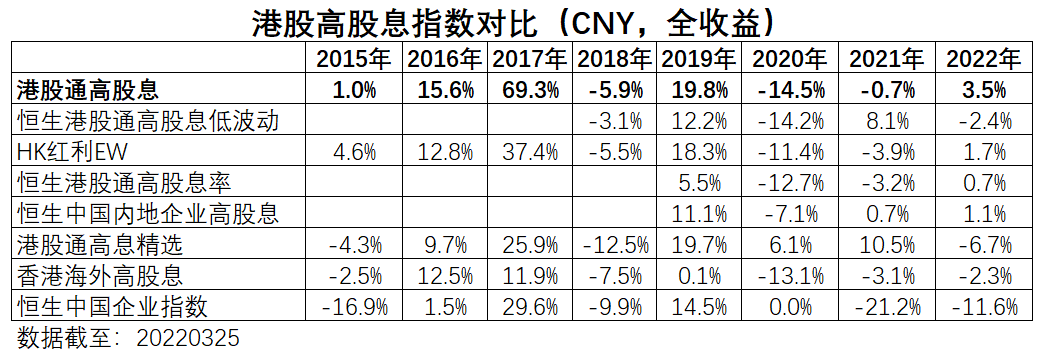

考虑到我们对港股市场了解有限,在选择港股市场的红利指数而言我倾向于简单化处理,即选择那些样本空间为全部港股,加权方式为股息率加权的通用红利指数,比如像

港股通高股息

及

恒生港股通高股息

等。从最近几年的表现来看,这样的通用红利指数表现

并不逊色于其他编制规则上更为考究的红利指数,

而且也

战胜了恒生指数及恒生国企指数这样的宽基指数,

其中像港股通高股息指数在今年以来港股惨淡的行情中还录得了

3.5%

的正收益。

以传统的高分红指数港股通高股息(930915)指数为例,看下港股高分红指数的基本情况。

该指数的成分股信息具体如下表所示:

港股通高股息

指数的整体PE和PB分别仅

3.58

倍

和

0.49倍

,处于非常低的水平;根据中证指数公司披露的数据,截至2月底,其平均股息率高达

13.99%

,应该说这样的指数能够很好的满足大家投资上述第二类股票的诉求,一方面估值极低,另一方面具有非常高的现金分红。如果我们忽略A股和港股市场间的差异,纯粹从公司价值角度出发,

在港股做高分红投资显然是要比A股更有利的(估值更低,股息率更高)

,这也是为什么很多人看好港股市场的根本原因。

注:该截图摘自中证指数网站披露的基金单页

值得一提的是,与投资A股不一样,投资港股高股息股票需要特别考虑红利税的问题。

像市面上已有的投向港股的高股息指数基金产品,它们均是通过

港股通渠道

进行投资,对于任意一只现金分红的股票,均需要缴纳

20%甚至更高

的红利税,考虑到港股股息率普遍较高,这会非常大程度的侵蚀现金分红收益,这并不划算。而

QDII模式可以很好规避高额红利税率的问题

,华泰柏瑞基金最近正在发行一只跟踪上述的

港股通高股息指数

(930915)的ETF产品(认购代码:

513533

),它是市面

首只

采用

QDII模式

的跟踪港股高分红类指数的ETF,其最大的优势就是

需要缴纳的红利税相对于港股通渠道得以大幅降低

(具体如下表),这是一个非常好的布局港股市场低估值股票的工具化产品,我认为值得大家多多关注。