小Q导读

:“冲千亿”切忌追求单纯数字上的达标,练好企业内功,自然水到渠成。

文/克而瑞研究中心

去年以来,行业总体规模下行,企业集中度越来越高,规模的重要性愈加凸显,因此房企进入了新一轮的规模争夺战。而“千亿”可能就是房企争夺的最低门槛。千亿的重要性不言而喻:庞大的企业规模更易吸纳合作与投资,从而增强融资能力且融资渠道更为多样化;品牌优势较为明显,产品更有溢价空间和竞争力;更易吸纳业内人才等等。

◆

◆

◆

冲击千亿队伍庞大,部分房企或“打酱油”

从目前千亿房企的战略布局来看,要想达到这样的规模水平,有几个必要条件:第一,土地储备质量,总量不仅需要保持充足,项目分布也应相对均衡,顺应市场供需。第二,现金流充裕,现金是企业获取优质土地的核心竞争力,另外,房企的财务平衡对于扩大规模来说也至关重要。第三,产品品质佳,产品力是营销之本,关系到销售业绩和口碑,是企业在行业内竞争最基础的能力。第四,管控能力强,管控不仅影响企业的利润率,也是吸引优秀人才的根本。

截止目前,已经有众多企业都提出了近期或远期冲击千亿的目标,这些企业大致可以分为三类。

-

第一类,是销售规模已接近千亿、目标实现没有问题的房企,如龙湖、招商蛇口。

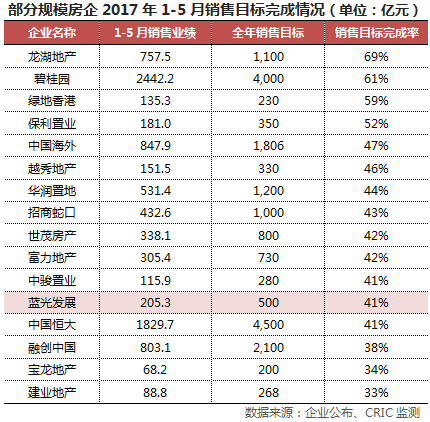

龙湖2016年实现销售金额881亿元,直逼千亿目标。而2017年1-5月,龙湖以757.5亿元的销售金额已完成千亿目标的69%,因此迈入千亿行列已成的定局。招商蛇口2016年实现销售金额739亿元,2017年1-5月实现销售金额432.6亿元,已完成全年目标的43%。从目前的较为充足的土储情况及产品布局来看,按照现有的销售增速稳定发展,今年实现千亿目标无太大问题。

-

第二类,是2016年销售规模在500亿左右的房企,这类房企在2020年前到达千亿的可能性相对较大,如阳光城、正荣。

阳光城2016年实现销售金额487.2亿元,且 2016年来不断加速收并购,因此土地储备大量增加、为日后的销售业绩的提供有力保障。正荣2016年销售金额为490.1亿元,而2017年正荣1-5月销售金额已达302.7亿元,已完成去年全年销售的62%,增速较快。而正荣于长三角和津京冀区域的布局为企业带来极大的土地价值。

-

第三类,2016年销售比较低的房企,千亿目标完成难度较大。

这类房企多数杠杆很高,而且布局区域比较集中于某个区域,而且可能刚刚计划进入一线;或者刚从区域型转为全国化布局,并且刚刚大手笔进入一线城市。对于这类企业来说,如果一旦所在城市市场遇到政策风险,或者没踏准市场节奏,可能就满盘皆输。

这类房企在土储、布局、财务、产品、管控方面都存在较大问题。“冲千亿”急功近利的结果可能会带来风险。我们以蓝光发展作为样本来看一看这些企业的处境和面临的风险。

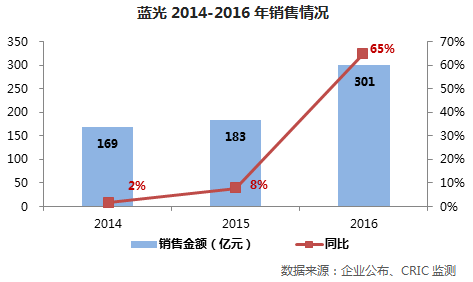

蓝光发展在2015年完成借壳上市,借着资本市场的东风,规模增速迅速上升。2016年,蓝光实现销售金额301.65亿元,同比增长65%,远高于上市前的增速。

今年,

蓝光提出销售目标为500亿元,并计划2020年冲击千亿。

根据克而瑞TOP100销售排行榜,

今年1-5月蓝光实现销售金额205.3亿元。

2017年1-5月,蓝光完成全年500亿元销售目标的41%。然而从2017年部分规模房企销售目标完成情况来看,蓝光的销售目标完成处于中下水平。根据目前的监测数据,今年上半年蓝光销售金额很难达到250亿元(也就是全年目标的一半)。

与此同时,

蓝光2017年的销售目标完成情况与其目前的城市销售区域分布、城市销售整体市场密不可分。

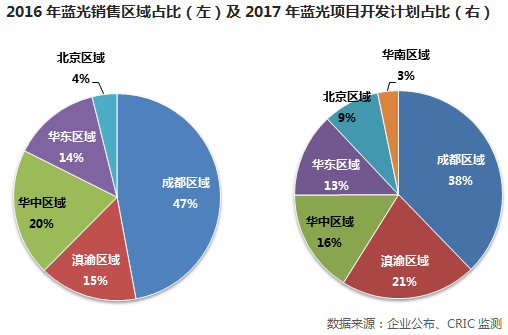

首先,从城市销售区域分布来看,其重点布局成都、滇渝区域,占比高达62%

;延续2016年销售分布,其2017年项目开发计划中成都及滇渝区域仍将成为销售主力,华东地区占比基本维持在原有水平。虽然,蓝光加大了全国其他城市的布局力度,通过收并购进入北京区域,并向合肥、长沙、苏州、南京等二线城市拓展,但实际销售效果不佳。

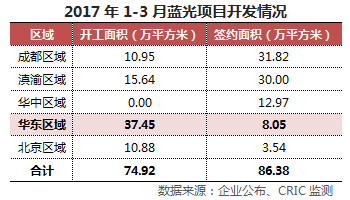

根据蓝光2017年1-3月经营情况简报,其华东区域房地产开工面积为37.45万平方米,占总开工面积的50%;华东区域签约面积仅为8.05万平方米,明显少于其他开工面积较少区域。根据CRIC2016监测,作为蓝光华东区域主要城市的苏州,蓝光雍锦园项目今年开盘面积14.96万平方米,多为大户型和别墅产品,今年1-5月销售面积仅为6.23万平方米,销售情况不理想。

其次,从销售布局城市整体市场来看

,受二三线热点城市政策影响,蓝光重点布局的城市2017年均出现不同程度的成交下滑趋势,也直接影响城市项目的销售完成情况。以成都为例,2017年3月23日限购升级后,市场住宅成交大幅缩水,5月整体成交面积198万平方米,同比下降20%。华东地区苏州、无锡市场降温同样明显。5月苏州商品房成交量持续走低,成交同比下降超过50%;而5月无锡在商品住宅成交同比下降38%的情况下,市政府升级限购,二手房纳入限购范围,而新政后投资需求继续受抑。华中的合肥也是蓝光重点布局的城市,但限购政策加码后,其9个区2017年1-5月成交面积仅为114.33万平方米,同比下降70%。

因此,在蓝光上半年销售表现较为平淡、下半年房地产市场趋势整体下降、布局城市成交量走低的情况下,

蓝光全年500亿元的销售目标的完成目标较大、较为困难。

如果说2017年500亿销售目标的难以实现是蓝光后期冲击千亿的第一道阻碍,那么其目前在土储、库存、财务、产品及管控等方面的不足也将大大降低企业的综合竞争力,从而增大企业在发展过程中的潜在风险。

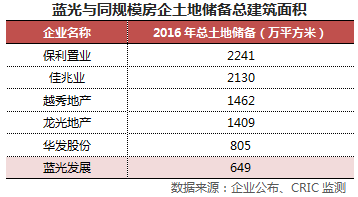

从土地储备情况来看,

2016年蓝光新增土地储备土地面积1670亩,合计111.33万平方米,仅较2015年同比增长2%;截至2016年底,蓝光土地储备总量为649万平方米(年报公布数据为权益后455.36万平方米,已折算为权益前土地储备),仅够满足企业1-2年的开发需求。

相较多数同规模房企,蓝光的土地储备总量明显处于较低水平。

从土地储备分布情况来看,

蓝光于成都区域、滇渝区域的总占比高达78%,可见土地储备布局较为集中。其2016年新增土地重点布局无锡、西安、昆明、成都,而其中中西部城市占比高达60%。因此,

在土地储备总量少于同规模房企、土地分布不均衡的情况下,蓝光离布局全国还有一定差距。

除了2016年蓝光整体土地储备总量少、分布不均衡的情况,其2016年剩余的较大存货量也为企业未来发展带来风险。根据蓝光2016年年报显示,尾盘项目的可供出售面积为88.14万平方米,同比增长33.77%,占总可供出售面积的15%;而尾盘项目的已预售面积为14.57万平方米,同比减少8.8%,仅占尾盘项目可供出售面积的16.5%。

从存货中已完工占总存货的比重这个指标中也能得到印证:与蓝光相同规模房企及恒大、万科和碧桂园三家龙头房企的比较中可以看到,蓝光已完工物业的占比达到21.05%,处于较高水平。由此看来,

蓝光的尾盘项目所占总货量比重较高,未来去库存压力较大。

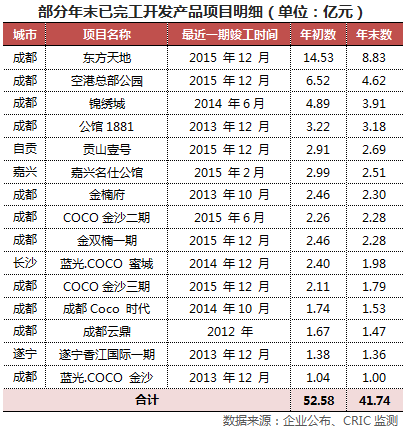

从蓝光已完工项目明细来看,可以发现哪些项目存在滞销。

2016年年报显示,在期末存货大于1个亿的项目中,老盘项目有15个,2016年年初存货总额52.58亿元,2016年年末41.74亿元,减少10.84亿元,实际去化率为21%。也就是说,蓝光的老盘项目去存速度非常缓慢,未来去化压力较大。此外,小于1亿的项目中,大部分也都是老盘项目。因此,蓝光这些老盘项目将大大影响企业资金回笼的速度。与此同时,多数滞销项目均位于成都区域。结合蓝光的重点布局、成都区域限购及限购区域划分政策的影响,未来加速去库存的可能性极小。

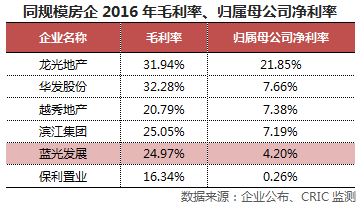

蓝光的静态财务指标也显示其盈利能力较弱,负债率较高的弱点。根据年报显示,蓝光2016年整体业务毛利率为24.97%,同比下降4.68个百分点。而主营业务中,住宅及配套毛利率仅为16.82%;归属母公司净利率仅为4.2%,同比下降0.37个百分点。比较相同规模的房企,

蓝光的毛利率、归母净利率处于低位,相较其他房企盈利能力为弱。

虽然蓝光目前融资成本有所下降,

但负债率较高,长期来看,其现金压力将持续增大。

2016年蓝光持有现金总额91.71亿元,融资总额达273.7亿元,平均融资成本由10%下降至9.6%

。

然而,融资成本的降低与公司发行平均利率为5.75%的40亿公司债和40亿中期票据息息相关。2016年蓝光净负债率为124.57%,扣除永续资本后高达131.91%,明显高于行业平均水平,大大增加了企业的运营风险。

与此同时,公司年报透露,在建及拟建房地产项目所需资金主要来源于销售回款、合作开发、银行贷款、信托融资、永续中票等。而从目前市场整体融资环境来看,低成本的房企融资渠道已逐步减少甚至关闭,未来融资成本上升、房企融资难度加大已成定势。

因此,在金融去杠杆的大方向下,信托成本将进一步提升、房企贷款也将进一步缩紧。对于蓝光而言,由于其部分项目的滞销性,销售回款能力削弱,加上银行贷款、信托融资等融资方式的收紧,

未来其资金获取渠道不确定因素加大、风险上升。

根据蓝光2016年年报显示,企业大力拓展住宅地产开发业务,实现由刚需住宅向改善型住宅产品的战略转型,在“COCO系、金悦系”等民生刚需产品基础上,成功推出“公园系、雍锦系”等改善型产品系列。但从实际情况来看,不管是产品质量还是产品定位上都存在一些问题。

刚需产品方面,部分项目套内面积过于拥挤,有的甚至还存在较为严重的质量问题。

其中成都金悦城项目空间主要集中在75m²至118m²,仅针对两居室及紧凑型三居室;蓝光位于成都的“刚需盘“蓝光COCO金沙,一度出现外墙瓷砖脱落、3期强制交房、实得面积缩水等产品及服务质量问题,曾爆发业主集体维权事件。

改善型产品方面,蓝光项目定价较高、套内面积过大,在当前的市场环境下,大户型项目的去化存在较大困难。

以成都蓝光雍锦园为例,其以超20000元/平方米均价明显高于成都青羊区15800元/平方米的销售均价,且在售户型面积均大于150m²,占比100%。另外,合肥蓝光雍锦半岛今年成交均价16500元/平方米,高于周边悦湖山院(14500元/m²)、祥源金港湾(1500元/m²)及祥源城湖山小筑(13000元/m²);而这个项目是蓝光在2015年以楼板价5543元/平方米、溢价率124%拿下的,刷新了2015年高新区地王。

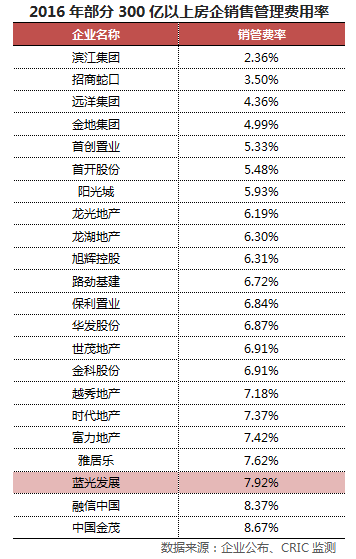

通过对比部分300亿以上规模、有望冲击千亿的房企,蓝光7.92%的销售管理费用率处于高位,这也反映了其成本管控能力与其他同规模上市房企存在明显差距。2016年,蓝光销售费用9.39亿元,同比增长25.2%,其营销规模的大幅增加、产品宣传力度的加强均带来了销售费用的进一步上升。

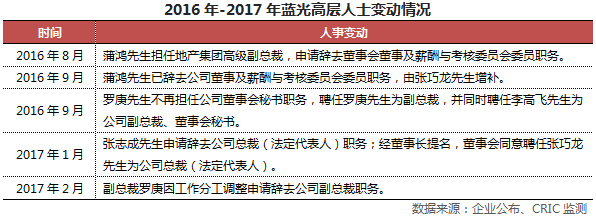

值得注意的是,从2016年至2017年蓝光高层领导的人事变动较为频繁。短短一年多时间内,总裁和副总裁相继离任。其中,罗庚于2016年9月从董事会秘书职务改任副总裁。而在半年后,罗庚2017年2月提出辞呈。由此看来,频繁的人事变动使得企业的发展缺乏稳定性。