4家,新一批的IPO批文6月2日下发。与此前每批10家公司相比,这一数量明显减少,且筹资总额大幅下降——不超过15亿元。

券商中国在5月26日的《

都说证监会今天发了三大"红包":减持规定将做重要修改,明确要借鉴"国际通行做法",还有两个是…

》(点击蓝字阅读原文)报道中,就曾提到了当周核发IPO批文情况,核发7家,筹资总金额不超过23亿元, 市场对此给了红包的充分“遐想”。

证监会刚刚发布的IPO批文,满足了人们的期待与想象空间。

上交所主板为广州酒家集团股份有限公司、唐山三孚硅业股份有限公司,深交所中小板为江苏中设集团股份有限公司,深交所创业板为杭州沪宁电梯部件股份有限公司。

▲

本次仅核准4家企业IPO,今年以来,已经有199家企业拿到了IPO批文。

▲本次筹资总额大幅下降——不超过15亿元。

IPO批文下发节奏调整

每周五下午IPO批文的数量和融资规模,可以作为了解监管政策,尤其是IPO政策的窗口,尤其是在近期市场调整时期、上周IPO批文下发缩减至7家的背景下,IPO批文的多寡预示着新股发行节奏的调整。

自2016年11月以来,证监会审批脚步明显加快,IPO批文的下发时间固定在了每周五,这也就意味着每月将有4批次的IPO批文下发。券商中国记者统计显示,基本上批文下发是按照每周10-12家的发行速度向前推进,同时,单次融资额保持在50亿元左右。

特别是今年以来,这一速度始终保持,直到5月26日年内第19批次,这一数量出现了变化,伴随着的,是融资额的大幅缩减,这是一个转折点。

5月26日,证监会下发了7家IPO批文,筹资总额不超过23亿元,明显少于此前单次50亿元的融资量。而今天,IPO批文缩减至4家,融资额也相应减少至15亿,这基本可以确立了监管层对IPO发行作出改变的事实,意味着IPO发行节奏出现了调整,监管层有意平稳市场,提振投资者信心,根据市场可承受力和市场发展情况来调整新股发行速度。

近期A股市场出现了一些调整,部分个股跌幅较大,监管层对IPO发行节奏的调整是顺应市场需求的体现,多数专家学者认为,调整IPO节奏可取,但在舆论压力下暂停IPO不可行。

武汉科技大学金融证券研究所所长董登新指出,暂停IPO的后果是,它形成了强烈的市场预期与过度依赖。只要股市大跌,很多投资者就会异口同声地逼迫证监会“暂停IPO”,否则,就会吐槽、威胁、谩骂,甚至人身攻击。即便明白关闭一级市场后,股市仍会照跌不误,却还是不免抱有期望。

安信证券首席经济学家高善文指出,

从经验上看,停发新股可以救市的证据并不清晰;从理论上看,停发新股可以救市的逻辑也存在许多明显的漏洞。特别是考虑到制度上的机会主义倾向具有长期明显的危害,停发新股的做法是很不可取的。从台湾的情况看,更可行的、成本更低的做法似乎是明确地建立市场稳定基金。

“不可以把资本市场发展的重点放在IPO上,虽然IPO有它的某些现实性,但是资本市场的核心是并购,资本市场的规则重心是推动并购重组。” 中国人民大学副校长吴晓求指出,我们当然反对虚假并购重组,我们反对操纵市场基础上的并购重组,反对内幕交易,但是,必须推动合理有序、透明的并购重组。

统计显示,今年以来,已经有199企业拿到了IPO批文,其中,主板有102家,中小企业板36家,创业板61家,筹资总额约 1014亿元。

IPO从严审核基调未变

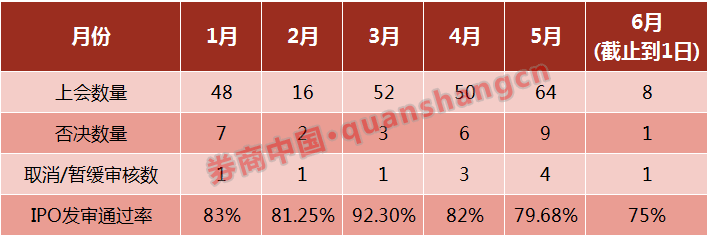

需要注意的是,在IPO发行节奏调整的同时,首发申请通过的概率也大大降低,单从发审会上的拟上市公司通过率来看,就远低于去年同期94.81%的过会率,也分别低于2015年、2016年新股发行的通过率92.28%和91.21%。

统计显示,截至6月1日,今年以来,证监会共审核了233家企业的IPO申请,其中195家获通过,27家被否,其他11家为暂缓表决、取消审核等,过会率为83.69%。

如果从每个月的过会率来看,可以发现,过会率有逐步降低的趋势。

需强调的是,上述过会率还不包括主动撤回IPO申请的企业。据了解,今年主动撤回的企业家数已经超过40家,也就是说,通过审核机制产生的实际否决率远高于发审会否决率。

据了解,在IPO审核过程中申请撤回企业存在的主要问题三方面问题,一是经营状况发生了较大变化,业绩下滑显著,这种情况占多数;二是会计核算规范性方面存在问题,比如有粉饰业绩行为,通过关联交易或者调节利润,导致业绩不能真实反映企业经营状况;三是企业自身面临诉讼等个案风险,也包括战略调整、股权调整等潜在风险。

业内人士指出,

监管层在审核过程中更侧重发行人财务数据的真实性以及信息披露的合规性等,目的是严防企业欺诈发行、虚假披露等“带病过会”行为,严查业绩操控行为。部分企业通过关联交易、放宽信用政策、调整折旧、坏账计提以及人为压低员工薪酬、广告费等企业必要支出费用的方式来调整企业利润,粉饰业绩,这是审核的重点。

来看看最近被否的28家企业

实际上,上述监管重点,从28家被否企业的问询问题中就可以窥探出一二。

以最近折戟的浙江时代电影院线股份有限公司为例,发审委要求发行人进一步说明所处的行业地位和行业经营环境是否已经或者将要发生重大变化,是否对持续盈利能力构成重大不利影响,2017年经营业绩是否存在大幅下滑的风险,相关信息和风险是否已充分披露。

这一“典型”的问询在震裕科技、华光焊接、日丰电缆、华龙讯达等企业上会时都被问及过,不幸的是,他们最终都没能迈过发审委的那道“槛”,因业绩下滑或持续盈利能力存疑被否。

而企业合规性也是决定发行人能否顺利过会的关键。京博农化科技股份有限公司被否就被卡在了股权代持问题上,山东京博历史上存在股权代持超过200人,发审委要求京博农化说明,该公司和山东京博的股权结构是否有重大差异,山东京博有无不同意上述资产转让的中小股东,其利益如何保证,是否存在争议和潜在争议,发行人目前股权结构是否存在代持安排等。

普元信息技术股份有限公司被否也与合规性相关。该公司报告期主营业务成本中对外采购技术服务占比分别为41.19%、48.76%、50.91%,占比较高,且报告期有8家主要技术服务提供商的主要股东或高管曾在该公司处任职,发审委询问普元信息说明持续、大量对外采购技术服务及持续、大量从前员工创办或任高管的公司采购技术服务的必要性、合理性,结合从前员工任职的公司采购单价低于平均价格的情况说明定价公允的依据是否充分,且要求该公司告知2014至2016年销售费用远高于所列举的同行业可比上市公司平均水平的原因。

此外,商业贿赂方面、客户单一、环保问题等也是造成企业首发被否的重灾区。