更多、更及时的干货内容,请关注扑克投资家网站

文 | 余力 宽客梦想者

来源 | 力的期权工作室,ID:optionstudio_yuli

编辑 | 扑克投资家,转载请注明出处

或许是从大三下半学期开始,我找到了金融里最数学的领域,慢慢发现了期权这个工具的无尽魅力。这个喜好帮我做出了之后人生的一个又一个的决定。不论是撰写卖方报告,或是参与国内第一个场内期权规则的设计,还是每一天的期权交易。我的工作8小时从未离开过它,它像钢琴家的琴键,它像数学家的纸笔。由于期权价格至少受到标的价格、波动率、时间的三重影响,因此我一直相信做1年期权的心路历程一定会比做10年股票丰富的多。今天的短文,我想就从轻松的角度聊聊生活中期权的那个8小时,希望能帮助到每一位对期权交易有兴趣的朋友们。

P.S.本文就从已参与50ETF期权交易的机构投资者角度出发。下周的短文里将和大家分享另一个实证测试结果——90/10策略的实证结果,欢迎大家支持和关注!

盘前1小时

每个交易者一早起来都有自己习惯的做事流程,以保证自己在盘前的精神状态达到最好。或许对我而言,音乐是让自己在盘前最进入自我状态的方式。不论是听李斯特的La Campanella,还是柴可夫斯基的第一钢琴协奏曲,只要在路上能让我重新集中注意力,燃起交易斗志的曲子,我都会列入我的单曲循环列表。让自己保持一天的斗志,我想这就是盘前需要做的第一件事情!

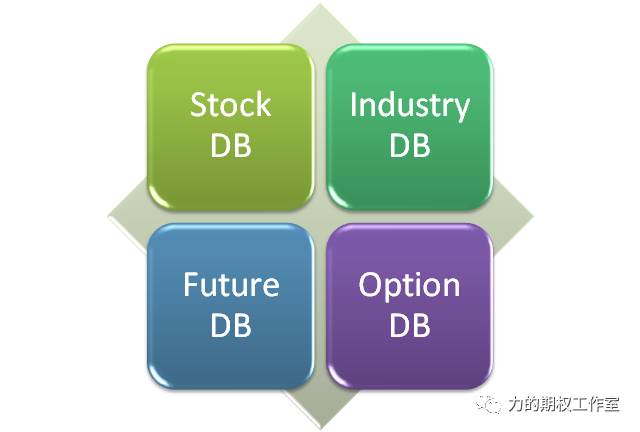

接着的第二件事就是更新各大数据库,这成为了我每个交易日必然经历的流程。通过Wind等原始数据源,我需要做的就是把底层数据库的数据提取出来,把类似于SQL的数据结构转化为我喜欢和偏好的数据结构,然后保存在程序里。通常而言,每日开盘前需要更新Stock、Industry、Future、Option四大数据库。各大数据库的作用有三个:一是用来更新各种已经完成的回溯测试,二是为平时突发奇想的新idea进行回测上的数据支持,三是用来完成每日盘后的归因分析。

对于其中的Option Database而言,至少需要包含期权合约代码、名称、行权价格、合约单位、到期日期、日频行情数据(开盘价、收盘价、结算价、隐波、各个希腊字母、成交量、持仓量等)、日内tick数据(价、量、隐波、希腊字母等),只有事先把数据库构建好,才能在后续回测时大幅提高效率,所以Database和Backtestor两个程序应该是一个先后构建的关系。

除了惯例的晨会外,盘前的第三件事就是全部扫描一遍隔夜存在的各种可能遗漏的公开信息,比如美联储决议、欧洲央行决议、QFII、沪深港通等最新外资动态、外盘50ETF的申赎情况、外盘A50低开高开情况等等,竭尽可能对昨晚模型输出的信号和形成的决策进行补充。

盘中4小时

终于等到了9:15,从集合竞价到连续竞价。一般而言,一个相对完善的期权交易策略体系应该是低频和高频的结合,Daily与Intraday的结合,趋势与震荡的结合。低频与高频、intraday还是daily,没有绝对的优劣之分,只有是否真正适合当前市场风格之分,所以我也一定会把总资产分为几块,某一块仅仅运用一些低频的期权策略,此类策略对流动性要求不高,容量较大,换手率低,不用每时每刻盯着,但它们往往是提高净值的大头;而有些仓位则需要运用相对高频的期权策略,此类策略对期权流动性要求高,容量较小,相对交易成本会比较敏感,属于每天赚些小钱,积少成多,聚沙成塔。两者互相补充,目的只有一个,那就是互相能接的上力,从而提高净值的周胜率。

开盘后,打开已经编写好的实时监控系统,对各期权交易模块进行信号和交易张数的计算,尤其对于期权日内模块,谨慎并严格地按照每一次信号的要求操作,在算法交易上用均价下单代替单点下单控制交易滑点,用限价与市价的结合下单模式,尽可能降低冲击成本,以贴近甚至超越回测最优价格完成成交。

在交易的4小时内,我必须意识到50指数可能经历各种各样的动荡,可能一顿爆拉,然后最后半小时跳水,也可能是先跳水跳到你失去信仰,然后尾盘拉出一根长下影。但不论是什么情况,根据前一晚已经制定好的周密计划,遇到情况毫不犹豫地执行才是王道!

在每天的盘中,止盈止损和仓位控制这两个老话题会经常在你脑中浮现。先说止盈止损,由于做市商的存在,50ETF期权的盘口移动速度非常之快(其实,许多人都会说期权市场流动性一般,我想其实您看一看盘口就知道答案了),如果不提前设定止盈止损点事先挂单,会导致很多策略的实际收益出现巨大滑点。所以,预先设置止盈止损限价单是非常重要的。再是仓位控制,对于一个产品而言,所有的仓位控制都是基于这个月或这个周期已经制定好的风险限额(通俗地说就是最多准备亏多少)来调整的。

当实时模型信号进入中性区域时,收益多少时开始降低仓位,分批止盈;亏损多少时开始降低仓位,分批止损。当模型实时信号进入极端区域时,收益多少时可以适当加仓,亏损多少时可以适当补仓。

与股票、期货实盘交易不同的是,期权的价格变化不是线性的(也就是说不是标的变动1 tick,期权价格就变动1 tick)。期权交易者必须对期权价格和保证金的变化结构有着很清晰的认识,根据这些认识,再结合你的回撤承受力,就会有助于你在交易系统里设置合适的止盈止损阈值。在买入期权后,我们需要对theta这个希腊字母很敏感,深刻了解从第几天开始,这个theta效应已经不可忽略,于是你设计出了你心里的止损日;在卖出期权后,我们需要对gamma这个希腊字母很敏感,一旦期权从虚值走向了实值,期权的浮亏就会像变加速运动那样突然变大,观察过这样的浮亏速度后,你将自然而然得出你心里的止损点位。

盘后3小时

如果说盘中的盯盘是一种对期权交易感觉的提升与锻炼,那么盘后的复盘就是对过去犯下错误的总结与深化。复盘是一个非常有意思的过程,也像照镜子一样,是一个面对前4小时自己的过程。心情好的时候要复盘,心情不好的时候更要复盘。净值涨了要复盘,净值跌了更要复盘。

复盘的内容有许多,至少可以包括三个方面:一是回顾当日日内与50指数相关的公开信息,我想至少可以包含以下的信息:

(1)当日50指数成分股的板块轮动过程,究竟是金融、消费、地产、白酒等哪个板块的资金占主导;

(2)IH的前20大持仓机构的多空单对比情况;

(3)50ETF期权的隐含波动率曲面机构,主力合约的隐含波动率比值关系;

(4)整体的认购认沽交易比、每个月份的认购认沽交易比;

(5)整体的认购认沽持仓比、每个月份的认购认沽持仓比;

(6)中国波指(000188.SH)、认购本身的波指(需要自己算)、认沽本身的波指(需要自己算)等信息。

二是归因分析,多因子选股的归因分析通常是根据当周的收益对各个风格因子进行归因,从而分析出这周到底是动量反转因子更有效还是市盈率因子有效等等,而期权交易也有着自己的归因分析法,那就是我今天的期权PnL到底来自于哪个希腊字母,我赚的是delta的钱,还是gamma的钱,赚的是vega的钱,还是theta的钱。

每日的盈亏归因基于期权价格的Taylor公式,最后总结成以下的这张表格。

| 合约A | 合约B | 50ETF | 合计 |

持仓数量 | 10 | 10 |

| -

|

市场价格变化 | -17,260.00 | 23,100.00 | -5,877.70 | -37.70 |

Delta | -19,431.51 | 25,319.18 | -5,877.70 | 9.97 |

Gamma | 2,146.18 | 2,439.09 | - | 4,585.26 |

Theta | -2,203.07 | -1,742.78 | - | -3,945.86 |

Vega | 2,808.99 | -3,336.10 | - | -527.11 |

Epsilon | -580.59 | 420.62 | - | -159.97 |

三是根据量化模型的最新收盘信号制定下一日操作计划,计划里尽量想到worst case,就像公司风控部门每天会看VaR,ES等指标一样。期权交易分成四部曲,预期、策略、开仓、善后,什么情况都有相应的对策,信号的预测是进攻,对策则是防守,一只好的球队不可能只会攻不会守,也不能只会守不会攻,所以需要做的是不仅仅是根据信号知道明天要干什么,更是把最坏的情况想到,然后想好相应的对策。另外,盘中和盘后真的是相辅相成,盘中形成的更好的防守经验,可以总结成量化指标进行新的回测,回测下来不错的结果可以进一步运用于实战,不断优化。

微信搜索“扑克财经APP”

聊产业、做金融,上扑克!

扑克财经APP终于上线啦,安卓用户扫码即可下载哦

ios版本审核中,敬请期待!

▼