我简单解释一下。

你在银行做的存款,大家通常认为是刚兑的,除非银行破产,后来15年,国家出台了

《存款保险条例》,也就

有了存款保险制度,你在单一银行做了存款,比如100万,那么如果银行破产了,100万里的50万,是通过存款保险基金,刚兑赔给你的,剩下50万,就得等银行清算了,有多少净资产剩下,就按比例优先给储户,如果净资产是负的,那就没钱给你了,所以,最好的选择,是你在每家银行都开个户,各存50万,那是最最安全的。

而保险之所以好卖,是因为《保险法》字面上明确规定了,保险就是刚兑的,这本来是保险产品最大的卖点,这也是为什么,很多可能初中毕业的阿姨大妈,原来都可以做保险经纪人,佣金赚的盆满钵满,因为话术很简单:放心吧,结界,至少不会亏。这本质上,是在

利用国家的刚兑信用背书,做变现

。

而上述这个保险法修订的传闻,里面提到的如果保险公司资不抵债,则“可以更改合同”,也就是说,如果你买了一个小保险公司的保险,这小保险破产了,如果上面不准备兜,那就只能你自己盈亏自负了(大概率,是比如约定给你5%,现在就给你1%的收益了,爱要不要)。

所以,如果保险法修订,那么理论上,

保险的信用背书,就会从国家信用背书,变成保险机构的信用背书,你得自己掂量掂量,这家保险公司,会不会破产了。

而保险为何可能破产?

表舅在《

万字长文,保险为什么还在配红利

》里,把保险的商业模式、盈利模式、风险说的很清楚了,不再赘述。

你只需要记得,保险,归根到底赚的也是资产和负债之间的利差的钱,而盈亏同源,其最大的风险,同样是资产和负债倒挂之后的,所谓的“利差损”。

由于怕得罪人,表舅一直说的很隐晦,但事实上,目前有不少的中小保险,处于利差为负的情况,以至于偿付率低于监管的要求,且持续恶化,无法披露,也就是说,按照目前的情况,这些保险公司靠自己的力量,在风险来临时,

是

无法全额“偿付”掉客户的保单的

。

财新最新一期的封面文章,说的非常详细,大家自己去找来看,对于没有披露偿付率的保险机构,也已经点名了。

那么,为何会出现风险,为何会出现利差损,为何会资产收益和负债成本倒挂?

核心原因,非常简单,在低利率的环境下,债券收益率本来就偏低(利息少),而当基本面下行的周期中,债券风险事件频发(本金可能都没了),权益资产负贡献(本金亏进去一部分),导致整体的投资回报偏低。

而负债成本方面,不管是卖的最好的寿险,还是万能险,其定价的基础,其实

挂钩的还都是存款利率

。

比如寿险,去年从3.5%调到3.0%,那么还能不能继续下调?很难,因为,你再下调,就相对三年期、五年期存款没吸引力了,这时候客户直接做存款就好了,而不需要买你的保险,你的负债就直接断了,保险公司立刻休克。

又比如万能险,其本身就

有两个利率,一是保底利率,现在不超过2%,这就是对标定期存款的,这是万能险的保障属性;二是结算利率,

这是根据保险公司的资产运作情况,体现万能险的投资属性。

那么如果不下调存款利率,你会发现,保险的寿险定价、万能险定价,都是无法下调的。

而如果资产收益率继续下行,那么,保险公司的利差损,只会越来越大,风险也会越滚越大。

所以,就是表舅提到的问题,为了降低系统性风险发生的概率,降低保险公司的经营风险,

一方面很有必要加快下调存款利率,另一方面可能要取消保险的刚兑,让那些本质上利用国家信用,表面上通过高收益保单续命的风险机构,及时出清,对客户而言,如果你图小保险的高收益,那么背后的风险就你自己承担,别让全民帮你买单

。

这是第一个新闻,关于保险为什么传闻要打破刚兑。

第二个新闻,股份行的开门红存款竟然负增长?

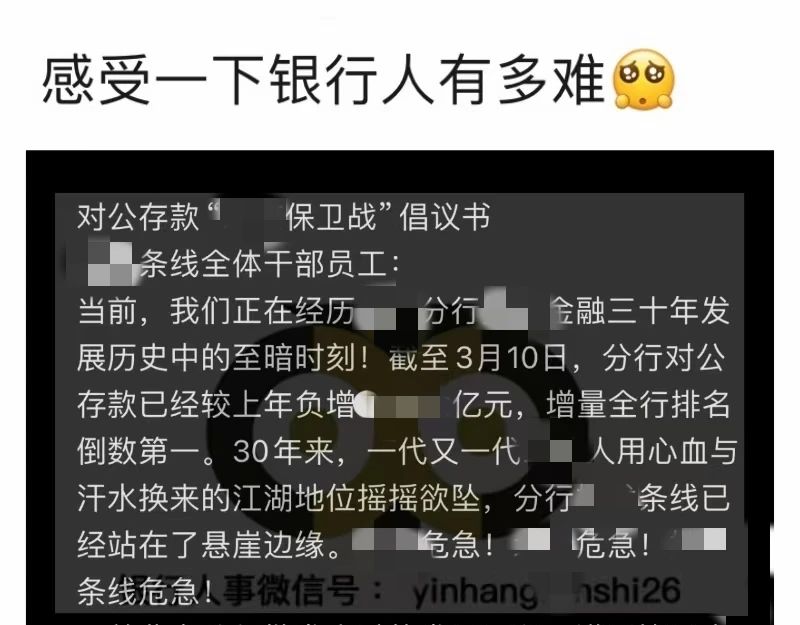

这是今天传的一张图,我把地区和下半部分都隐去了,说明一下,没有任何看笑话的意思,反而我觉得这是有战斗力的体现。

图片说的事情也很简单,一家股份行的XX分行的对公条线,号召大家动起来,因为

开门红期间,存款反而负增长,这很罕见

。