转自:华尔街见闻(ID:wallstreetcn)

本文为《中国城市房地产的绩优股和潜力股——城市房价驱动因素剖析(报告II)》摘要,作者平安证券宏观团队张明、陈晓、魏伟。*文章仅反映作者研究和学术观点,不代表见闻立场,不构成投资建议。

本文虽有所删减,但篇幅仍较长,不过干货满满,建议大家慢慢看,当然你也可以拉到最后,直接看结论。

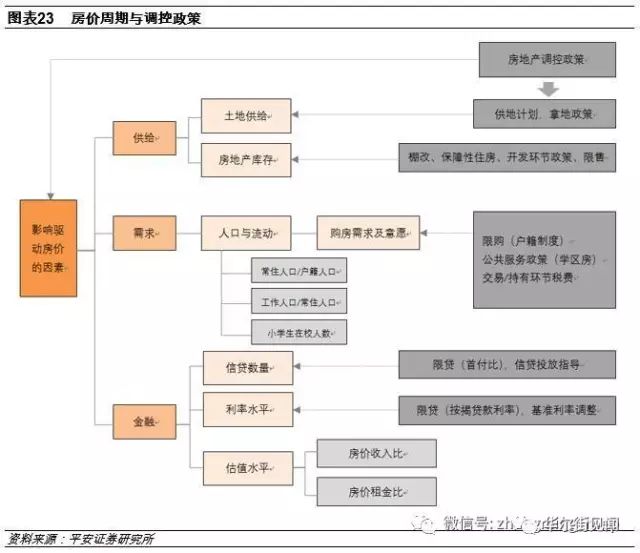

主要内容如下:第一部分是分析驱动房价的需求因素,主要包括常住人口/户籍人口,工作人口/常住人口,小学生在校增速等;第二部分是分析驱动房价的供给因素,主要考察土地供给和房地产库存两方面;第三部分探讨驱动房价的金融因素,包括信贷数量、信贷价格(利率水平)、估值指标(房价收入比)等;第四部分简单分析房地产调控政策对于上述因素的作用机制;第五部分是结论,以及对于重点城市房价走势的展望。

一、驱动房价的需求因素:人口与流动

人口是影响房价需求的根本因素,我们将人口因素区分为存量人口和未来潜在的人口流入。其中,未来潜在的人口流入主要取决于当地的优质资源。

1.1 存量人口需求

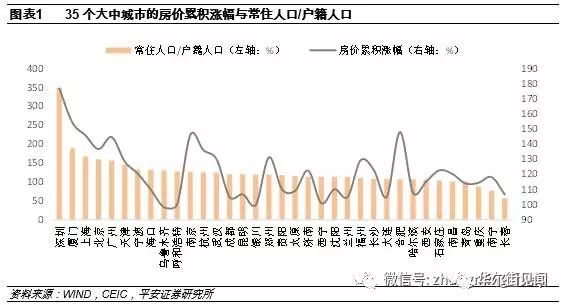

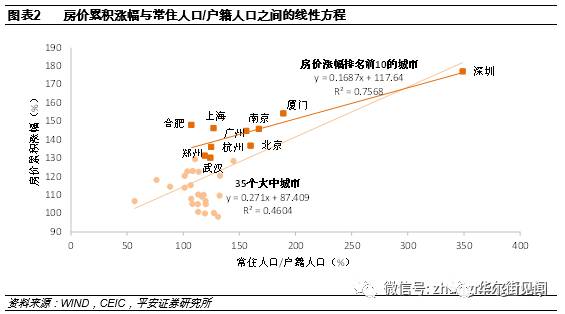

1、常住人口/户籍人口

本地户籍人口拥有家庭提供的存量住房,外来常住人口是购房的刚性需求来源。常住人口/户籍人口越大,说明外来常住人口比例越多,购房需求越大。

具体来看:

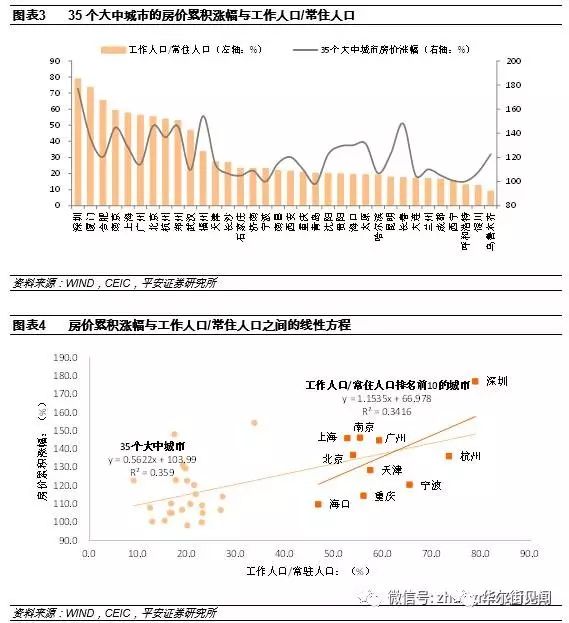

2、工作人口/常住人口

常住人口中,工作人口的比例越高,代表该城市潜在的购买力越强,年轻化程度越高,住房刚性需求增长的潜力越大。

具体来看:

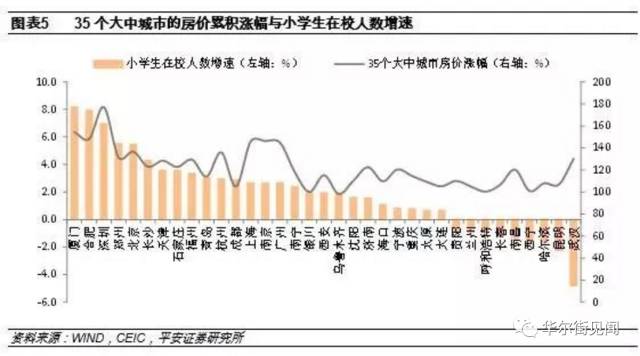

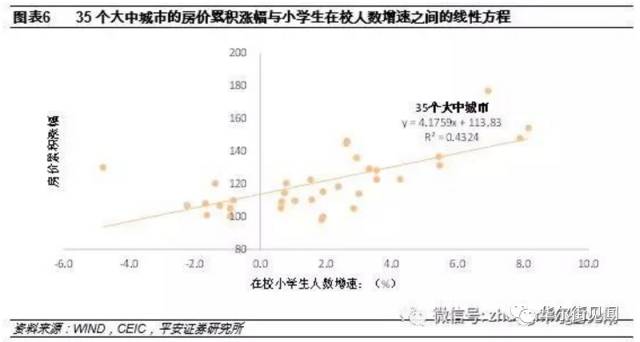

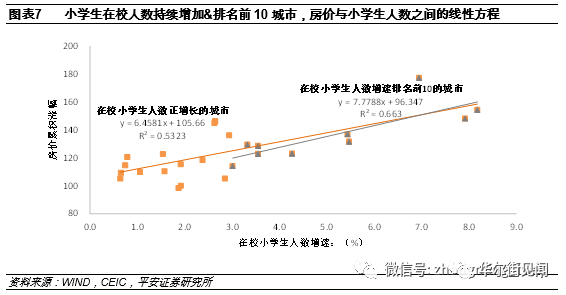

3、小学生在校人数增速

小学生在校人数增加,意味着该城市青壮年人口增加,对房地产或者学区房的需求增加。随着社会对教育的越来越重视,争夺优质的教育资源,会大幅度助推房价的上涨。

具体来看:

1.2 潜在人口流入需求

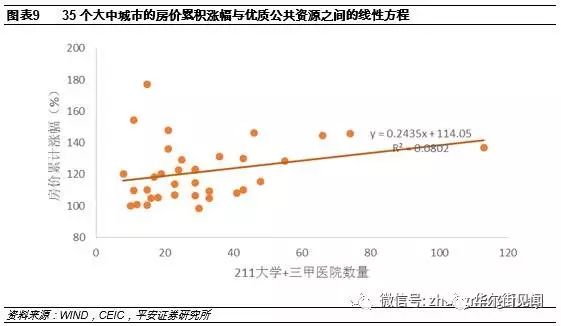

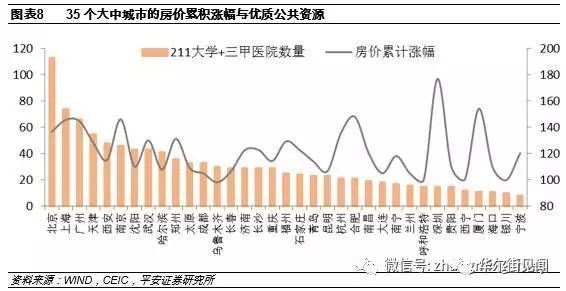

一个城市优质公共资源越多,该城市潜在的人口流入越多。教育和医疗是我国稀缺的优质公共资源。我们用一个城市的211大学数量+三甲医院数量来衡量该城市的优质公共资源。也即是说,211大学+三甲医院数量越多,该地将可能有更多的人口流入。

房价的上涨幅度与该地区211大学数量+三甲医院数量具有较为明显的正相关关系。

具体来看:

北京、上海、广州作为优质公共资源最多的三个城市,能够较好的支撑本轮房价的上涨。而深圳作为本轮房价上涨的领头羊,其优质公共资源依然匮乏。

二、驱动房价的供给因素:库存与土地

从理论上看,一个城市地产库存越高、供地越多,说明其商品房供给越充分,房价上涨的空间越小;而当一个城市地产库存处于历史低位,或供地面积收缩,则其房价上涨的潜力则较大。

2.1 房地产库存

1、房地产库存的计算

此外,为了消除城市规模对库存的影响,我们还计算了相应城市的人均库存,等于库存/常住人口。

2、狭义库存与广义库存

理论上,库存越低的城市,在其它条件不变的情况下,房价涨幅越高。

具体来看:

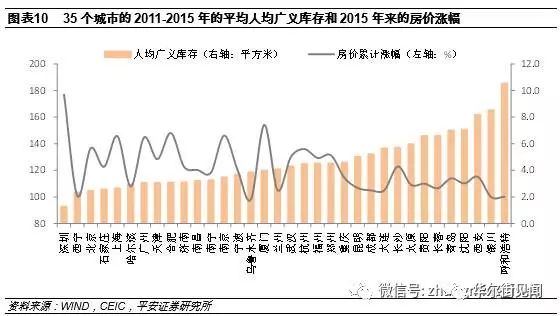

累计狭义和广义库存,与房价涨幅均没有明显的负相关关系,尤其是对于本轮房价涨幅较高的城市,如合肥,南京,广州和上海。而值得一提的是,一线城市由于规模较大,库存也都普遍较高。

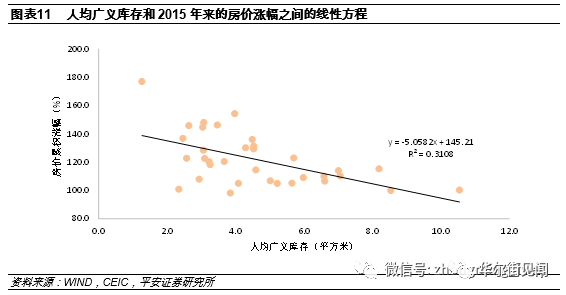

人均狭义和广义库存,与房价涨幅的负相关关系更加明显。整体来看,人均狭义库存越高的城市,房价涨幅越低,二者的相关性优于狭义库存与房价涨幅之间的关系,但对于涨幅较高的几个城市,人均狭义库存与其房价涨幅负相关性并不紧密。人均广义库存与房价涨幅之间也存在显著的负相关性,例如深圳的人均广义库存最低,房价的涨幅也最高,而其它几个涨幅较高的城市,如北京,上海,广州,天津以及合肥,在过去5年里人均广义库存也较低。

总的来看,在这四项库存指标里,人均广义库存与房价涨幅之间的负相关性最为显著。

2.2 土地供给

理论上来讲,土地供给越是充分的城市,房价上涨的幅度越小。

具体来看:

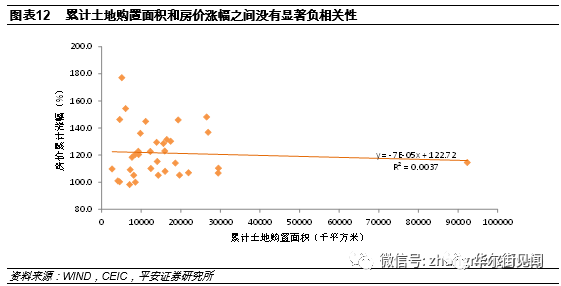

土地购置面积与房价涨幅没有显著的负相关性。尽管从极端值来看,土地供给大幅高于其他城市的重庆,房价涨幅的确较低;但2015年以来房价涨幅较高的城市中,只有深圳和厦门的累计土地购置面积相对较低。

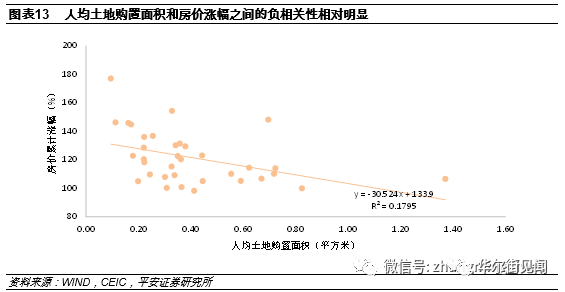

人均土地购置面积与房价涨幅具有显著的负相关性。35个大中城市的平均人均土地购置面积为0.4平方米,房价涨幅较高的城市,如深圳,南京,上海等城市的人均土地购置面积远远低于该水平。尤其是深圳,人均土地购置面积不足0.1平方米,在所有城市中是最低水平,其房价涨幅也最高。

三、驱动房价的金融因素:信贷、利率与估值

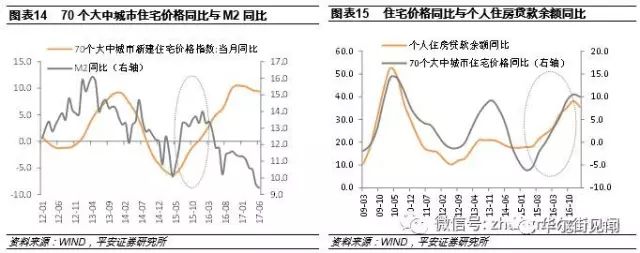

3.1 信贷数量:M2与住房贷款

M2同比增速是房地产周期较好的领先指标。从历史数据看,M2同比增速领先住宅价格同比大致5个月;而从本轮房价周期看,M2增速的反弹与房价同比增速的回升几乎是同步的。这主要是由于本轮房价上行周期带有明显的政策驱动影响。

个人住房贷款余额同比与房价同比的走势也相当一致。房价上行的预期提升了居民的购房意愿,并带来个人住房贷款余额的上升;而居民旺盛的购房意愿则进一步推升了房价的上行预期,两者相互强化。从数据上看,本轮房价周期在2015年初的启动与当前的见顶回落,都与个人住房贷款增速的趋势相一致。

值得一提的是,宽松的信贷环境和不断上行的房价,也会使得商业银行增配按揭贷款。在本轮房价周期启动初期的“资产荒”背景下,商业银行内在的有动力去配置低风险的按揭贷款。

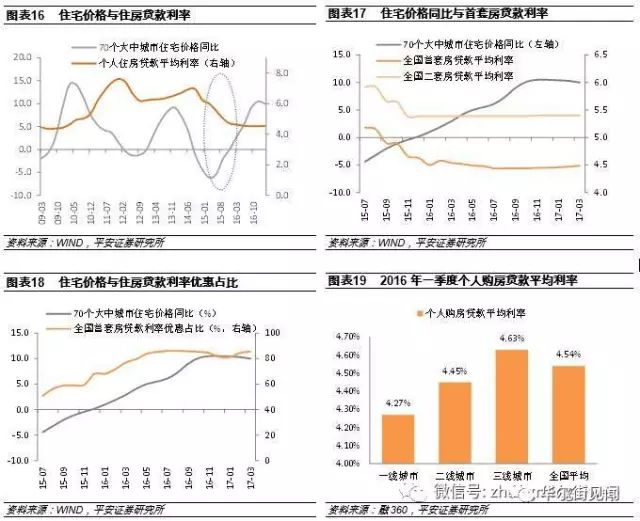

3.2 利率水平:住房贷款利率

对房价周期影响最大的当然就是个人住房贷款利率水平。

理论上说,个人住房贷款利率和金融机构贷款利率的上升会增加个人购房和房地产投资的融资成本,从而抑制房地产价格的上涨;同理,贷款利率的下行,有助于刺激房地产价格的上涨。从历史数据看,房价周期与贷款利率(滞后三个季度)周期基本呈现完全反向的关系。

利率水平的显著降低是本轮房地产复苏最重要的引擎。一方面,央行自2014年11月起频繁下调存贷款基准利率,致使银行5年期以上贷款利率在一年之间下降1.65个百分点,从2014年10月的6.55%一路下调到2015年10月的4.9%;个人住房贷款利率从2014年三季度的6.96%下降到2016年低的4.52%,下降了2.44个百分点;与此同时,全国首套房平均贷款利率也下降到4.44%,达到历史最低水平。此外,商业银行也不断加大了对全国首套房贷款利率优惠,全国首套房贷款利率优惠占比从2015年7月的50%一跃上升到2016年底的85%。总之,本轮房价周期的启动,利率水平的下行可以说功不可没。

另外,我们发现在2016年一季度一二线城市房价快速上涨,库存不断降低,而三线城市库存居高不下时,商业银行发放的个人购房贷款利率依然是一线低于二线,二线低于三线。这说明,商业银行在发放贷款时并没有完全按照政府去库存的政策(向三线及以下倾斜),而是根据不同城市房地产的风险有选择的进行贷款优惠,这是商业银行内在配置资产的需要。实际上,这也是造成本轮房价周期一二三线城市分化严重的原因之一。

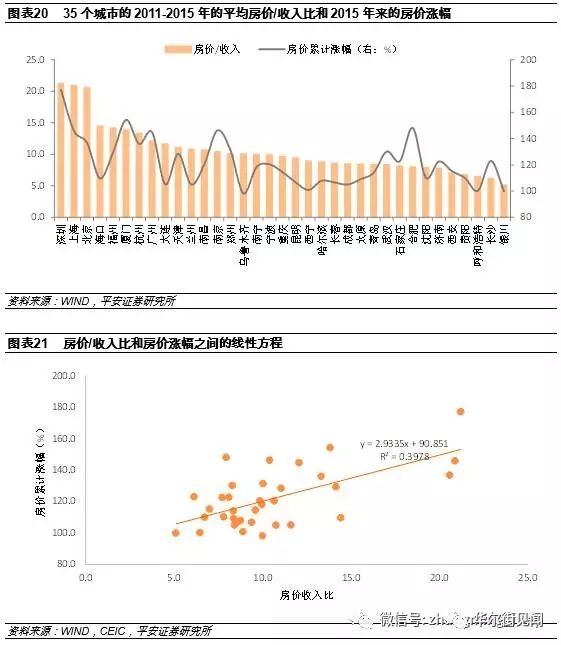

3.3 估值水平:房价/收入比

房价/收入比,即当地的房价与人均收入之比,通常被认为从流动性的角度衡量房价背后的支撑力量。但我们认为,在对房地产市场形成单边的上涨预期下,房价收入比越高的地方,代表着购房的杠杆越高,当地的购房热情越容易受到“贷款利率下降”,“首付贷优惠”等政策的撩动。

上述逻辑成立的前提是房价的上涨预期,至少是短期内明确的上涨预期。在杠杆资金的参与下,房价的上涨预期和下跌预期很容易被放大。房价收入比越高的地方,杠杆的利好和被放大的预期,一方面给购房者带来恐慌情绪,另一方面也为投机者带来巨大利润,进一步刺激购房者的热情。

房价收入比与房价涨幅具有明显的正相关关系。房价/收入前十的城市,包括深圳,上海,北京,海口,福州,厦门,杭州,广州,大连和天津,也是本轮房地产价格上涨较高的城市。这些城市的上涨部分是由于投机需求驱动,蕴含着一定的风险。

值得一提的是,“租售比”或“房价/租金比”也是衡量房地产估值水平的重要指标之一,但其并不适用于中国房地产市场的分析。原因在于:

“房价租金比”即房产的售价与年租金之比,本质上可看做房屋的“市盈率”。中国住宅市场参与者较少因出租获利目的购房,且国内房屋租赁市场的制度与发展尚不完善,因此租售比与经验数值相距甚远。

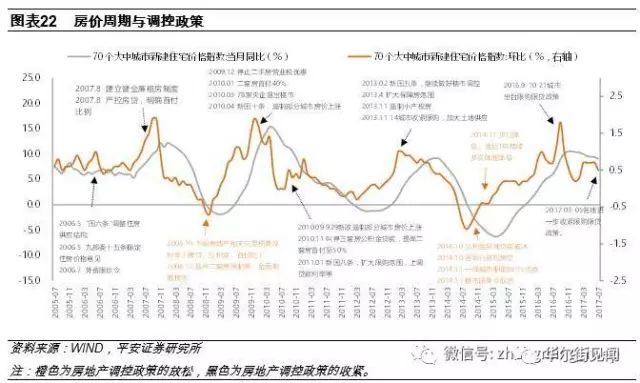

四、驱动房价的政策因素:房地产调控

中国房地产周期受到调控政策的显著影响。房价快速上涨及到达峰值的过程中,一般都伴随着房地产调控政策的收紧;在房价处于低位、经济下行压力凸显的情况下,政府则倾向于放松调控政策以刺激房地产行业的增长。我国的房地产调控政策以限制需求为主,房价受政策影响较大。政策放松,房价迅速反弹;政策收紧,房价则快速回落。

长期以来,中国政府偏重于从抑制需求的角度进行房地产调控,如各地常用的限购限贷、上调首付比率,上调交易环节税费等。这类政策能够快速平抑房地产销售热潮,并在短期内压制房价的持续暴涨,但却无法真正消灭房地产的潜在需求与房价的看涨预期。因此,尽管每轮调控的“收紧”周期均显著长于“放松”周期,但楼市的上涨趋势却基本未受到改变,而且容易在每次放松周期出现之时进行报复性上升。

不过,近期政府着意推广“租售同权”、“集体用地建设租赁用房”等试点,可见,政府正在着意通过长效调节机制的作用,致力于扭转市场对于房价的预期,逐步化解房地产泡沫。

五、结论与展望:中国城市房地产的绩优股和潜力股

1、影响和驱动房价的因素

综上,我们从需求、供给以及金融三个角度分析了本轮房地产走势分化的结构性因素。

需求因素中,常住人口/户籍人口,工作人口/常住人口以及小学生在校人数增速代表着对房地产以及学区房的存量刚需,

优质的公共资源数量代表着未来可能潜在的人口流入以及刚需,与房价涨幅成正相关;

供给因素中,人均广义库存,人均土地购置面积代表着房地产当前以及未来的供给,与房价涨幅成负相关关系;

金融因素中,房价/收入比代表着购房的风险偏好,其越高意味着投机需求越大,在利好的刺激下,购房的热情越高,越容易推动房地产价格的上涨。

上述指标都是从基本面不同的角度解释房价的分化,每一个具体的指标都有各自的局限性。

常住人口/户籍人口不能解释合肥和福州的上涨,

工作人口/常住人口不能解释海口的上涨,

小学生在校人数增速不能解释广州和武汉的上涨,

优质公共资源数量不能解释深圳和厦门的上涨,

人均广义库存不能解释厦门和杭州的上涨,

人均土地购置面积不能解释合肥和福州的上涨,

房价/收入不能解释合肥和长沙的上涨。

事实上,不同城市房价涨幅的分化代表着不同城市房价上涨的逻辑存在结构性差异。不同的指标对每个城市的影响程度也不一样。

此外,我们认为房地产调控政策的变化,以及银行贷款获取的难易程度或优惠程度,会进一步强化上述因素,但这两项指标很难量化,只能作为我们具体分析某一城市房价的定性参考指标。本文在做预测时只考虑上述七个结构性因素。

2、寻找城市房地产的“绩优股”和“潜力股”

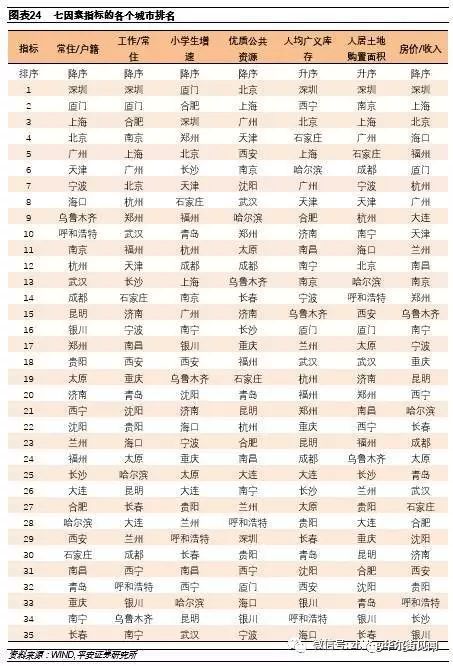

首先,我们根据房价驱动因素的分析,测算各城市房地产基本面的情况。根据上述分析,我们认为常住人口/户籍人口,工作人口/常住人口,小学生在校人数增速,优质公共资源数量,人均广义库存,人均土地购置面积,以及房价收入比可以较好的解释不同城市本轮房地产价格分化。我们将这七个因素作为评价指标,每项指标各个城市的排名如下:

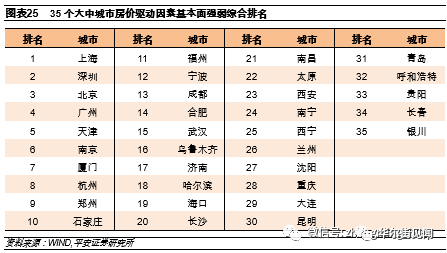

我们对每一个指标下城市的排名进行打分,然后给每一个指标赋予相同权重,加总七个指标每个城市的得分进行排序如下表。这反映的是这些城市房价受到房价驱动因素基本面支撑的强弱程度。

其次,我们通过房价累计涨幅排名,以筛选出近年来房价表现良好的“绩优股”。具体来说,我们选取35个城市中在过去两轮房地产周期中,也即自2012年7月以来的房价累计涨幅进行排名,得出结果如下表所示:

再次,我们通过对比房价累计涨幅与该城市房地产基本面的强弱,来筛选未来房价仍有上涨空间的“潜力股”。我们将过去两轮周期中35个大中城市的房价累计涨幅排名,与各个城市房地产基本面排名两者计算差值,试图得到那些基本面排名比较靠前,但房价涨幅相对靠后的城市,也即房价仍有上涨潜力的城市排名。

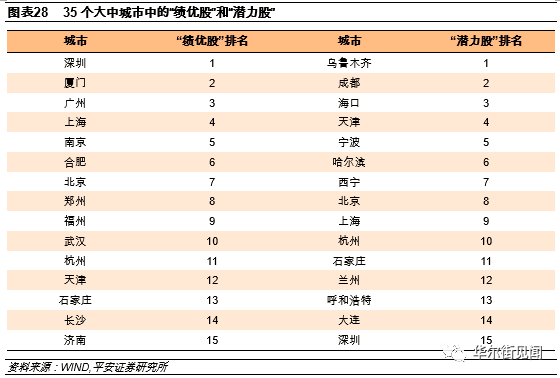

最后,我们筛选出近两轮周期以来房价累计上涨幅度排名前15位的“绩优股”,以及有基本面支撑且前期房价涨幅偏低的前15位“潜力股”。

“绩优股”城市为:深圳,厦门,广州,上海,南京,合肥,北京,郑州,福州,武汉,杭州,天津,石家庄,长沙,济南。

“潜力股”城市为:乌鲁木齐、成都、海口、天津、宁波、哈尔滨、西宁、北京、上海、杭州、石家庄、兰州、呼和浩特、大连、深圳。

最后值得注意的是,我们上述的量化指标都是衡量的房地产基本面。在具体投资某一个城市房地产时,还要综合当地的调控政策、市场情绪等这些非量化指标进行判断。

欢迎关注下列公众号: