基本观点

7月24日,艾德生物(SZ300685)正式启动网上申购,此次发行总数2000万股,申购价格13.86元,发行价为每股13.86元。

●它是我国首家专业化的肿瘤精准医疗分子诊断试剂研发生产企业。

●拥有完全自主知识产权的专业技术平台,打破了国际垄断。

●核心团队由业界资深人士构成。

●产品已进入全球50多个国家和地区市场。

●当前费用率稍高、盈利能力稍差。

●管理层中存在鱼龙混珠的现象,显示了企业文化不严谨的一面。

●客户中的大中型医院付款周期较长,一般在 6 个 月至 1 年左右。

●极为倚重研发,造成研发费用居高不下。

公司简介

厦门艾德生物医药科技股份有限公司(艾德生物:SZ300685)由“千人计划”国家特聘专家郑立谋教授,于2008年回国创办。

该公司集肿瘤精准医疗诊断产品的研发、生产、销售、服务为一体,同时具备三类体外诊断产品生产/经营资质及独立临床医学检验资质。

公司下设厦门艾德医学检验所,专业从事第三方分子检测服务。

艾德生物拥有行业内国际领先、完全自主知识产权的ADx-ARMS、Super-ARMS两大技术平台,打破了跨国企业的技术垄断,在短短几年内成长为细分领域领先企业。

基于专利技术,公司陆续研发的13种基因检测产品,均为我国首批获得国家药监局医疗器械注册证书和通过欧盟CE认证的产品。

这些产品与靶向药物同等重要,是实现肿瘤精准医疗必不可少的配套检测试剂,有效避免靶向药物的误用、滥用,大大节约了社会医疗成本。

公司构建了完备的营销体系,产品已进入全球50多个国家和地区的数百家大中型医院、科研院所销售,是多家跨国药企在肿瘤分子诊断技术领域的合作伙伴,成为国际知名的民族品牌。

行业格局

体外诊断(IVD)主要包括生化诊断、免疫诊断、分子诊断、微生物诊断、血液诊断等。

其中免疫诊断和生化诊断是最大的两个领域,合计占有一半以上的份额。根据 Markets and Markets 发布的报告显示,2016 年全球体外诊断市场规模为 602.2 亿美元;预计未来5年复合增长率为 5.5%。

据中国医药 工业信息中心发布的《中国医药健康蓝皮书》统计分析,2014 年,我国体外诊 断产品市场规模达到 306 亿元,预计 2019 年将达到 723 亿元,年复合增长率达 18.7%。

公司所处的细分行业:

1)肿瘤行业

全球癌症病例总体呈现上升趋势,由 2012 年的 1,400 万,将逐年递增至 2025 年的 1,900 万,而中国新增癌症病例高居第一位。

肿瘤靶向药物利用肿瘤组织或细胞所具有的特异性结构分子作为靶点,达到直接杀伤肿瘤细胞的目的,与化疗药物相比具有高特异性、高选择性、低副作用以及治疗有效率高等优点。

根据 IMS Health 发布的《全球肿瘤药物市场趋势》报 告,2013 年全球肿瘤药物市场规模为 910 亿美元,其中肿瘤靶向药物占据了46%的市场份额。

2)分子诊断

分子诊断可用于遗传病、肿瘤、肝病、性病、肺感染性疾病、优生优育、靶向药物选择等领域。

目前,分子诊断是体外诊断增长速度最快的子领域,全球范围内的增长速度达到 14%,分子诊断市场集中度相对较高,国内企业主要包括达安基因、本公司、益善生物等,国外企业则包括罗氏、雅培等。

业务分析

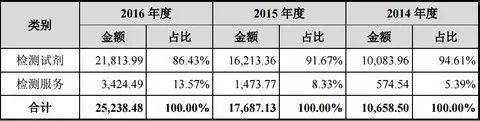

公司主营业务收入分为肿瘤精准医疗分子诊断试剂销售收入和检测服务收入,其中检测试剂占比接近90%,检测服务业务占比逐年提升。

【点击可看大图】

公司的试剂产品主要为肿瘤精准医疗靶向用药分子诊断试剂、以及肿瘤化疗用药分子诊断试剂,主要是用于检测肿瘤患者相关基因状态,为临床医生制定精准医疗治疗方案提供分子诊断的参考依据。

竞争力

公司是我国首家专业化的肿瘤精准医疗分子诊断试剂研发生产企业。

公司具有自主知识产权的核酸分子检测技术(ADx-ARMS),这是目前国际上肿瘤精准医疗分子诊断领域领先的技术之一,在肿瘤相关基因突变检测方面具有敏感、特异、简便、快捷的优点,适合于各种检测样本,并可用于多重基因高通量检测。

该核心技术已获我国发明专利授权。

基于核心技术的优势,公司成功研发出 20 余种肿瘤精准医疗分子诊断试剂,是同行业产品种类最为齐全的企业之一。

针对目前肿瘤精准医疗最重要的 EGFR、KRAS、BRAF、EML4-ALK、PIK3CA、 ROS1、NRAS、Her-2 等基因位点,公司陆续研发了 13 种独立或联合检测试剂,均为我国首批取得国家药监局医疗器械注册证书和通过欧盟 CE 认证的产品。

基于上述产品,公司同时为患者和医疗机构提供专业的肿瘤精准医疗分子检测服务。

2016年10月,百年制药公司默克宣布与艾德生物签署合作协议,双方的合作让业界引起了广泛的关注。

这家厦门药企实际成立时间才8年就获得了巨头默克的青睐。

艾德生物专注肿瘤精准医疗,具有完全自主知识产权的 ADx-ARMS、Super-ARMS 技术,彻底打破了跨国公司的技术垄断,这是此次合作成功的重要原因。

合作项目将致力于结直肠癌检测中新型RAS液体活检在全球的开发和推广,以及肿瘤组织RAS检测推广,为结直肠癌患者提供及时的个体化诊疗方案。

项目中所应用的新型RAS液体活检,将采用计划于2017年进入中国市场的艾德生物ADx-SuperARMS技术。

此外,公司成为跨国药企阿斯利康在中国大陆的靶向诊断合作伙伴,并成为 Pfizer(辉瑞)靶向药物克唑替尼泛亚太临床试验的配套检测供应商,迅速成长为细分市场的技术领先企业。

公司2016年研发投入占比19.54%,研发力度很强。拥有专利权

20 项,其中发明专利17项。公司拥有一支实力雄厚的研发团队,其中硕士、博士近 80 名,约占职工总人数的

20%。核心技术人员大都具有多年的海外研发背景,主要管理人员多具有大型跨国公司管理经验。公司拥有医疗器械注册证 15 项。

公司产品的竞争对手主要为益善生物、雅康博、源奇生物的同类产品,国内体外诊断行业的主要企业还包括利德曼、达安基因、九强生物、美康生物。

公司没有给出市占率数据,因为公司专注于某个细分领域,从肿瘤精准医疗分子诊断试剂这个细分领域来看,公司是国内最优秀的企业。

管理层

郑立谋先生:1953 年出生,美国国籍,博士学历,“千人计划”国家特聘专家,现任公司董事长、总经理。

1988 年至1992年任美国纽约洛克菲勒大学博士后研究员;1992年至1996年任美国先灵葆雅制药研究所资深研究员、首席研究员;1996年至2007年任美国康涅狄格 Vion 生技公司生物部主任、研发部门主管;2008 年回国创业,任公司董事长、总经理。

罗菲女士 :1978年出生,中国国籍,大学专科学历,现任公司董事、副总经理。

2001年至2005年任厦门新景祥置业顾问有限公司销售专员;2005年至2007年任厦门金都置业有限公司销售专员;2009年8月至今,历任公司销售总监、副总经理、董事等职。

朱冠山先生: 1964 年出生,中国国籍,博士学历,中级医师,持有医师资格证书,现任公司董事、副总经理。

1987 年至 1998 年任上海长海医院感染科医师;1998 年在德国埃森大学医学院攻读博士学位;2000年至 2004 年任美国国家卫生研究院酒精成瘾与滥用研究所博士后访问研究学者;

2004 年至 2007 年任上海基康生物技术有限公司研发与技术部总监;2007 年至2014 年任阿斯利康投资 (中国)有限公司中国创新研究中心转化医学部副总监,2014年5月至今,任公司副总经理。

郑惠彬先生: 1962 年出生,中国国籍,硕士学历,现任公司董事、 副总经理。此前一直在体制内当官;2011年7月至今,任公司副总经理。

胡旭波先生: 1975年出生,中国国籍, MBA学历,此前一直在风投工作,此后投资该公司,目前任公司董事。

王国玮先生: 1961 年出生,美国国籍,博士学历,1998 年至 2000 年任 Bristol Myers Squibb 制药研究所药物遗传学主任;2000 年至 2004 年任 First Genetic Trust 创始人、执行副总裁;

2004

年至 2006 年任西门子集团医疗部商务发展部部长;2006 年至 2011 年任 WI Harper Group 董事总经理;2011 年 8

月至今,任 OrbiMed Advisors LLC 资深董事、厦门艾德生物医药科技股份有限公司总经理。2015 年 6 月起,任公司董事。

公司主要管理层大都是高学历,在海外或国内优秀的研发或大公司任职,相关医药行业经验丰富,唯年龄有点偏老。

值得注意的是罗菲女士,要学历没学历,要经验没经验,要技术没技术,以前还是个卖房子的,这个女孩子为什么能担任董事呢?

财务状况

14-16年,营业收入1.07亿元,1.77亿元,2.53亿元,增速为43.61%,65.6%,45.03%,归母净利润0.19亿元,0.21亿元,0.67亿元,增速为-13.2%,10.17%,217.92%。

净利润16年大爆发,主要是因为:1)14-15年增速较慢,利润基数较低;2)16年年管理费用超低。

营收较快增长,主要是癌症靶向治疗行业的大爆发,公司产品收入自然水涨船高。公司刚刚成立的检测服务也是翻倍增长,从占比5.38%迅速提升至13.54%。

报告期内,EGFR

为公司主要试剂产品,占比超过50%。14-16 年,EGFR 单价由1314元涨至1419元,主要系因为新产品人类 EGFR/ALK/ROS1

基因突变联合检测试剂盒于 2016 年 1 月获得注册证书,该联合检测试剂盒当年销售占比增加,且单价较高。

公司毛利率持续小幅下滑,分别为94.19%,93.15%,90.28%。毛利下滑主要是因为低毛利率的检测服务业务占比上升;

检测服务业务16年毛利率为66.39%,比14年下滑了13个点,下降主要原因系公司获得大型制药公司阿斯利康及正大天晴的科研检测服务订单。此类订单金额较大,公司给予其一定价格优惠,因而毛利率降低。

净利率为17.9%,11.9%,26.5%。15年净利率下滑因为管理费用提升较多,主要由于公司加大研发投入,以及新厂区投入使用,行政办公用固定资产折旧相应增加引致。

和大多数医药公司一样,公司的研发费用非常高,14-16年的费用率分别为74.82%,81.2%,69.09%,注意到公司的销售费用率在44%左右,也比较高。

资产方面,16年应收帐1.1亿,增速35.8%,增速低于营收增速,但绝对值比较大,公司主要客户为大中型医院。

大中型医院付款周期较长,一般在 6 个 月至 1 年左右。而存货很少不足1千万,应付款也很少,资产比较简单。

过去三年经营现金流净额分别为1570万、1910万、3218万,16年低于净利润。

15年因为净利率下滑较多,ROE仅为10.55%,16年虽然净利率回升超过14年,但因为应收款较14年增速较快(远超营收增速),同时现金增多,总体周转率下滑,16年的ROE为24.43%,仍比14年减少了11个点。

16年公司货币资金0.82亿,短期借款0.1亿,账面还比较充裕。

【同行业对比(点击可看大图)】

从规模上看,艾德生物专注于一个细分行业,因此收入是最小的,但是增长比较快,且毛利率远超行业平均水平。

不过由于较高的费用(研发+学术推广费),平均净利率略低于行业水平,因此ROE也不算很突出。PS.艾德生物研发费用率接近20%,其余公司中研发投入最高的安图生物也不过10%多一点,可见其研发力度之强。

结论

体外诊断行业是比较有前景的行业,公司所处的肿瘤精准医疗分子诊断市场前景更为广阔。

公司作为该领域领头羊,拥有强大的技术研发能力,是国内的佼佼者。

公司老业务和新业务都处于快速增长期,虽然当前费用率稍高、盈利能力稍差,但高研发才有高回报,瑕不掩瑜,建议重点关注。