本周市场回顾

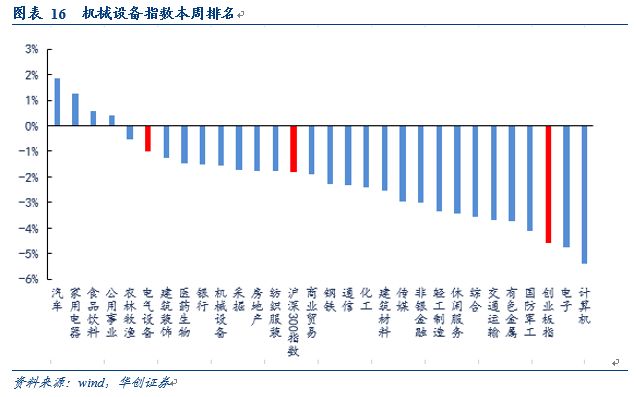

本周机械设备指数下降1.55%,沪深300指数下降1.81%,创业板指下降4.59%。

机械设备在全部30个行业中涨幅排名第10位。

剔除负值后,机械行业估值水平(整体法)31.87倍,相比前一周略有上升。

全部机械股中,本周涨幅前三位分别是中泰股份、电光科技、天瑞仪器,周涨幅分别为43.13%、20.23%、19.02%。

本周观点:

1、

3月新增社融2.86万亿,信贷1.68万亿,超出市场预期。

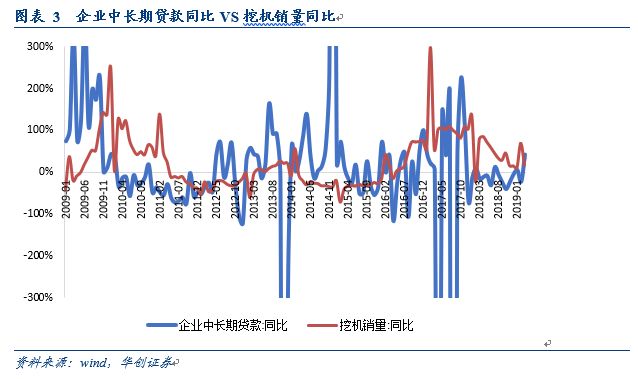

新增社融中企业中长期贷款数据对应固定资产投资,即制造业投资、房地产投资以及基建投资。

而挖掘机的销售与基建和地产投资高度相关。

从定性的角度看,社融数据高增长虽对工程机械具备一定的指引意义,但从企业贷款数据-投资落地-项目开工-工程机械存量-工程机械销量,传导链条过长,二者从历史数据来看并没有很好的对应关系。

2、

3月挖机销量在高基数上持续增长,单月销量创历史最高,国产龙头继续保持领先优势,一季报业绩靓丽高速增长。

3月挖机销量延续旺季需求在高基数上持续增长15.7%至44278台,超越2011年3月达到历史最高水平。

国产龙头企业三一重机、徐挖、柳工3月分别销售11208台、6238、3285台,市占率分别达到25.31%、14.09%、7.42%,比去年同期提升3.65、3.59、0.7个百分点,环比分别提升-1.68、2.42、1.61个百分点。

一季度各类工程机械产品产销两旺,国产龙头企业一季报业绩高增长。

3、

小松开机小时数如期回升说明下游工程量饱满,环保因素促进设备

更新换代。

3月小松开机小时数达到为136.3小时,同比增长6.5%。

草根调研显示春季开工中基建项目开工量逐步回暖,开机小时数回升加以印证。

各地环保督查依然较严带动设备升级需求。

另外,我国存量挖机年限较高,且大部分为国二产品,随着挖机行业发动机标准的升级以及环保趋严等因素的影响,更新换代需求托底新增销量。

维持对工程机械行业“推荐”的投资评级,推荐标的三一重工、恒立液压、徐工机械,建议关注柳工、中联重科、艾迪精密。

核心组合:

中国中车、华铁股份、三一重工、恒立液压、杭氧股份、中环股份、北方华创、克来机电、华测检测

风险提示:

下游需求不及预期,经济、政策环境变化。

一、本周专题:

3月社融数据超预期,挖机销量在高基数下持续增长

央行发布数据,3月新增社融2.86万亿,信贷1.68万亿,超出市场预期。

新增社融中企业中长期贷款数据对应固定资产投资,即制造业投资、房地产投资以及基建投资。

而挖掘机的销售与基建和地产投资高度相关。

社融数据高增长对工程机械具备一定的指引作用。

3月新增社融2.86万亿,同比多增近1.28万亿,环比大幅增长近2.16万亿元,社融存量同比增速上行0.6个百分点至10.7%,

社融总量增长大超预期。

分项来看,3月向实体投放的人民币贷款新增1.96万亿元,同比多增近8000亿元,环比多增1.2万亿元。

表外融资3月新增824亿元,同比多增3353亿元,环比多增近4473亿元。

直接融资3月新增3394亿元,同比少增546亿元,环比多增近2500亿元。

地方政府专项债3月净融资2532亿元,同比多增1870亿元,环比多增761亿元。

新增社融中企业中长期贷款数据对应固定资产投资,即制造业投资、房地产投资以及基建投资。

而挖掘机的销售与基建和地产投资高度相关。

从定性的角度看,社融数据高增长虽对工程机械具备一定的指引意义,但从企业贷款数据-投资落地-项目开工-工程机械存量-工程机械销量,传导链条过长,二者从历史数据来看并没有很好的对应关系。

2

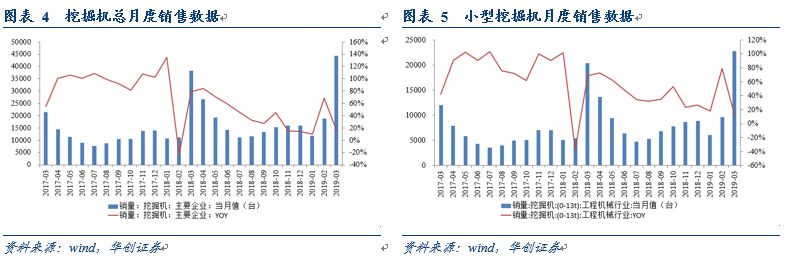

3月挖机销量增长15.73%,出口增长明显,中小型增长略快

中国工程机械工业协会挖掘机械分会发布统计数据,2019年3月纳入统计的25家主机制造企业,共计销售各类挖掘机械产品44278台,同比增长15.73%。一季度累计销售各类挖掘机产品

74779台,同比涨幅24.51%。

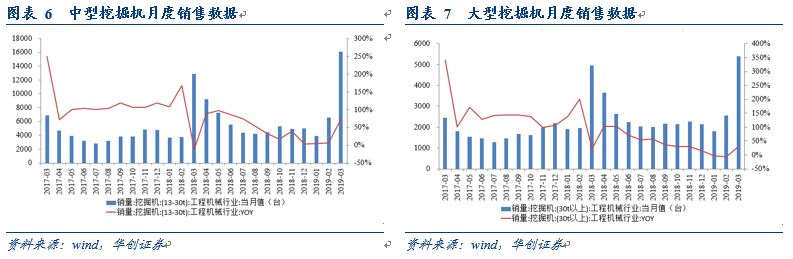

从销量结构上来看,2019年3月我国主要企业小型(0-13t)、中型(13-30t)、大型(30t以上)挖掘机销量分别为22773、16097、5408台,结构占比分别为51.43%、36.35%、12.21%,同比分别增长11.76%、24.60%、8.90%。

一季度累计销量分别为38722、26314、9743,结构占比分别为51.78%、35.19%、13.03%,同比分别增长25.35%、29.29%、10.49%。

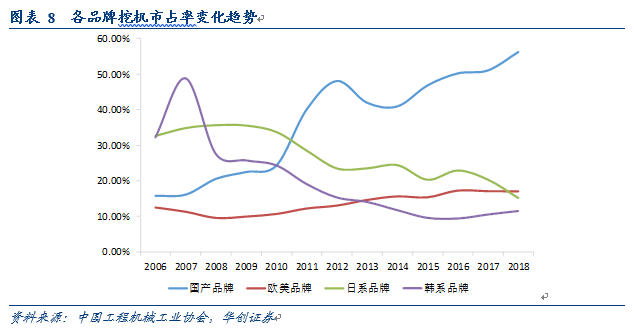

2019年3月份,国产、欧美、日系、韩系挖掘机品牌分别销售27198、6157、5754、5169台,同比分别增长37.33%、-7.93%、-17.66%、8.14%,市占率分别达到61.42%,13.91%,13.00%,11.67%,同比分别上升9.66,-3.57,-5.27,-0.81个百分点。

一季度四类品牌累计分别销售45270、11009、9788、8712台,同比分别增长46.03%、1.97%、-7.21%、12.92%,市占率分别为60.54%、14.72%、13.09%、11.65%,跟去年同期相比变动幅度分别为8.92、-3.25、-4.47、-1.19个百分点。

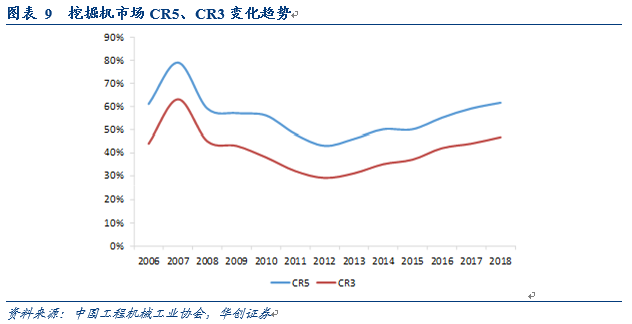

2019年3月CR5和CR3分别为64.95和49.54%,同比上年同期提升了3.96和4.28个百分点。

一季度累计CR5和CR3分别为65.69%和50.71%,同比上年同期提升了4.73和5.23个百分点。

近年来挖机市场竞争整体趋势为国产化和集中度提升。

2018年国产挖掘机品牌市场占有率升至56.2%,同时日系挖掘机品牌市占率下降速度较快;

2018年日系挖掘机品牌市场占有率已降至15.16%,相比其2008年35%市占率缩水过半;

欧美和韩系挖机品牌市占率分别为17.12%和11.51%。

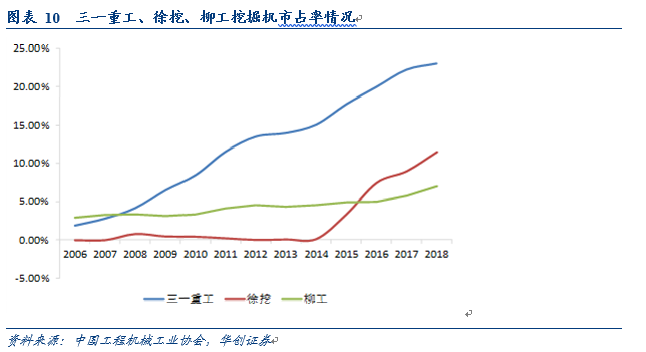

三一、徐挖、柳工三家公司市占率自2013年以来保持快速上升态势,2018年底三家公司的市占率分别达到23.07%、11.51%和7.02%,同比增长0.81%、2.49%、1.18%,与13年相比上升了9.09%、11.43%、2.65%,增长幅度明显。

2019年3月份,三家公司的市占率分别达到25.31%、14.09%和7.42%,比去年同期提升3.65、3.59、0.70个百分点,一季度累计市占率分别达到26.20%、13.42%、6.98%,比去年同期提升4.79、3.18、0.13个百分点。

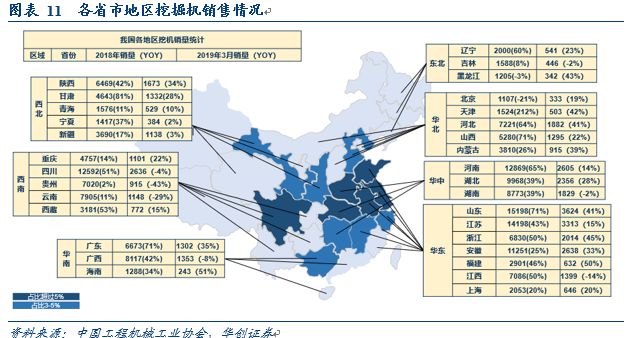

从销售区域分布来看,占总销售量超5%地区分别为山东(8.18%)、江苏(7.48%)、安徽(6.06%)、四川(5.92%)、河南(5.88%)、湖北(5.32%),销售占比为3%-5%的地区分别为浙江(4.55%)、河北(4.25%)、湖南(4.13%)、陕西(3.78%)、江西(3.16%)、广西(3.06%)、甘肃(3.01%)。

同比增速排名前五的地区分别为港澳(55%),海南(51%),福建(50%),浙江(45%),黑龙江(43%)。

总体来看,春季复工在地域上表现有时间先后的差别,天气较暖的南方区域(华东、华南)销量增速整体领先,西南整体销量增速较弱。

2019年3月份内销41901台,同比增长14%,出口2377台,同比增长48%,出口占总销售量的5.37%。

5

小松开机小时数微增,草根调研显示基建开工需求回暖

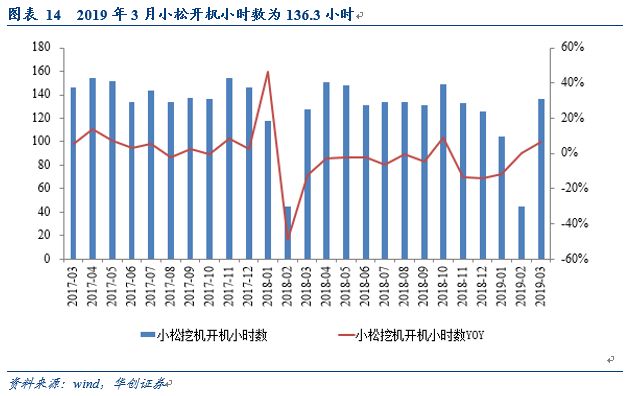

3月份小松挖掘机开工小时数为136.3,同比增长6.5%。

随着春节假期结束,3月开始迎来春季开工,小松开机小时数同比微增。

小松开机小时数从2018年开始延续下降趋势,我们认为长远来看,挖机开机小时数是趋势性下降的,主要由于环保因素和工人劳动时间的下降导致的。

另外,小挖微挖的占比提升也将体现出挖机小时数整体下降。

从发达国家经验来看,日本挖机开机小数维持在60小时上下,欧洲为80小时,美国为70-80小时。

本周机械设备指数下降1.55%,沪深300指数下降1.81%,创业板指下降4.59%。

机械设备在全部30个行业中涨幅排名第10位。

截至3月22日,剔除负值后,机械行业估值水平(整体法)31.87倍,相比前一周略有上升。

全部机械股中,本周涨幅前三位分别是中泰股份、电光科技、天瑞仪器,周涨幅分别为43.13%、20.23%、19.02%。

截至4月11日,布伦特原油期货价格升至70.96美元/桶,本周涨幅1.03美元/每桶。

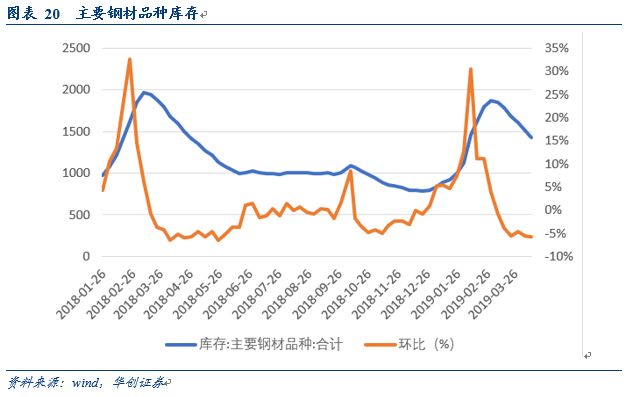

截至4月12日数据,本周钢铁库存1426.38万吨,与上周相比环比下降5.8%。

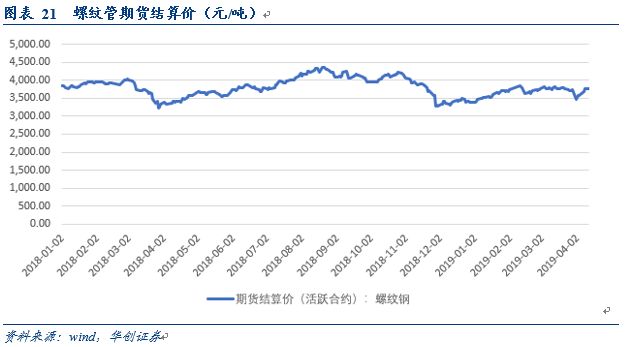

截至4月12日,螺纹钢期货结算价3777元/吨,与上周相比上升5.44%。

截至2019年2月,制造业固定资产投资完成额累计同比上升5.9%,上年同期4.3%。

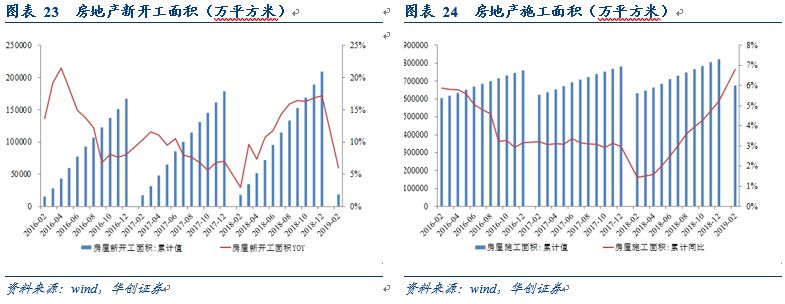

截至2019年2月,房地产新开工面积18814万平方米,累计同比增长6.02%,房屋施工面积674946万平方米,累计同比增长6.79%。

3月新增社融同比增长80.46%:

据央行公布,3月当月,社会融资规模增量为28600亿元,比上年同增长12751亿元。

其中,对实体经济发放的人民币贷款增加19591亿元,同比增加8166亿元;

对实体经济发放的外币贷款折合人民币增加2.78亿元,同比多减137亿元;

委托贷款减少1070亿元,同比少减780亿元;

信托贷款增加528亿元,同比增加885亿元;

未贴现的银行承兑汇票增加1366亿元,同比增加1688亿元;

企业债券净融资3276亿元,同比减少260亿元;

地方政府专项债券净融资2532亿元,同比多1870亿元;

非金融企业境内股票融资118亿元,同比少286亿元。

3月末,广义货币(M2)余额188.94万亿元,同比增长8.6%,增速分别比上月末和上年同期高0.6个和0.4个百分点;

狭义货币(M1)余额54.76万亿元,同比增长4.6%,增速比上月末高2.6个百分点,比上年同期低2.5个百分点;

流通中货币(M0)余额7.49万亿元,同比增长3.1%。

1

油气板块

:

油价连续涨6周,估创2016年以来最长涨势

北京时间周六(4月13日)收盘,油价报价数据显示,布伦特油价期货上涨1.02%,至每桶71.55美元;

西德州中级油价期货上涨0.28%,至每桶63.76美元。

根据《彭博社》报导,石油输出国组织(OPEC)及其盟国执行减产措施,加上利比亚、委内瑞拉等国供给中断,国际油价连续6周上涨,可望创下2016年以来最长涨势。

为使石油市场恢复平衡,OPEC及其盟国,于去年12月初的会议取得共识,自2019年起,朝着每日减产120万桶的目标迈进;

截至3月底,OPEC原油产量,已连续4个月下滑,降至4年低点。

统计资料显示,OPEC上月平均每日减产29.5万桶,总产量为每日3038.5万桶,沙特阿拉伯持续执行超额减产,伊朗、委内瑞拉因遭美国制裁,产量已降至2015年以来新低。

另一方面,OPEC成员国利比亚,正面临原油供给中断风险;

利比亚军事强人哈夫塔(Khalifa Haftar)无视国际要求,率领国民军(Libyan National Army)对首都黎波里进攻,利比亚政府将展开反击,内战情势持续升温。

HI投资和期货商品分析师Sungchil WillYun指出,市场正密切关注利比亚,委内瑞拉和伊朗的供给风险,这是目前维持油价反弹的因素。

报导称,纽约商业交易所西德州中级原油油价,已连续第6周上涨,估将创下2016年以来最长涨势。

其他重点新闻:

4月8日,国家发改委网站发布关于就《产业结构调整指导目录(2019年本,征求意见稿)》公开征求意见的公告,由鼓励类、限制类、淘汰类三个类别组成。

鼓励类主要是对经济社会发展有重要促进作用,有利于满足人民美好生活需要和推动高质量发展的技术、装备、产品和行业。

其中,油气领域涵盖石油天然气、化工、船舶三大领域。

石油天然气领域涉及石油与天然气的勘探开发、储运、回收利用等多个环节,包括常规石油、天然气的勘探与开采和非常规资源勘探开发等。

化工领域包括高标准油品生产技术开发与应用、短缺化工矿产资源勘探开发及综合利用等项目。

船舶领域包括散货船、油船、集装箱船适应绿色、环保、安全要求的优化升级,以及满足国际造船新规范、新标准的船型开发建造等项目。

限制类主要是工艺技术落后,不符合行业准入条件和有关规定,禁止新建扩建和需要督促改造的生产能力、工艺技术、装备及产品。

油气领域主要以石化化工类为主。

淘汰类主要是不符合有关法律法规规定,不具备安全生产条件,严重浪费资源、污染环境,需要淘汰的落后工艺、技术、装备及产品。

石化化工领域重点淘汰产能落后、污染严重、能耗大的产业,包括落后生产工艺装备、落后产品等。

相关公司:杰瑞股份

、

中海油服

、

石化机械

。

4月9日,中国国家能源局副局长林山青在柏林透露,2018年中国清洁能源(包括非化石能源和天然气)占一次能源消费总量比重合计约22.2%,较2012年提高了7.7个百分点,但距离2020年和2030年分别达25%和35%左右的目标还有一定差距。

林山青当天出席柏林能源转型论坛分论坛并作了发言。

他在发言中表示,作为全球最大的能源生产和消费国,中国政府秉持创新、协调、绿色、开放、共享的发展理念,能源转型发展取得了很多积极成效。

其中,从供给侧看,中国能源供给质量实现了重大变革;

从消费侧看,中国能源消费结构实现了重大转型。

其他重点新闻:

4月7日,

新疆天业

60万吨/年乙二醇项目1号气化炉中下段吊装就位,标志着该项目煤气化系统工程正式进入设备安装冲刺阶段。

据了解,该项目将于今年5月中旬进入大范围安装阶段,年底全面建成投产,预计可实现年产值42亿元。

按照计划,该项目将于2019年年底实现试车运行,届时新疆天业乙二醇产能将达到95万吨,新疆天业也将成为国内规模最大的

煤制乙二醇

生产基地。

截至目前,该项目大型设备到货率达79%以上.

相关公司:杭氧股份、中泰股份、陕鼓动力

、

航天工程

3

工程机械:

3月工程机械销量出炉:

挖掘机同比增15.7%、装载机增12.9%

根据中国工程机械工业协会挖掘机械分会行业统计数据,2019年1-3月纳入统计的25家主机制造企业,共计销售各类挖掘机械产品74779台,同比涨幅24.5%。

国内市场销量(统计范畴不含港澳台)69284台,同比涨幅23.9%。

出口销量5450台,同比涨幅31.9%。

2019年3月纳入统计的25家挖掘机制造企业共销售各类挖掘机44278台,同比增长15.7%。

国内市场销量41901台,同比增长14.3%。

出口2377台,同比增长47.9%。

2019年3月纳入统计的22家装载机制造企业共销售各类装载机17936台,同比增长12.9%。

其中:

3吨及以上装载机销售16857台,同比增长21.2%。

总销售量中国内市场销量14836台,同比增长9.18%;

出口销量3100台,同比增长35%。

1-3月累计总销量31358台,同比增长2.51%;

累计内销25278台,同比增长2.26%;

累计出口6080台,同比增长3.58%。

其他重点新闻:

德国时间4月8日,三年一度的工程机械业内盛会——德国慕尼黑国际工程机械、建材机械、矿山机械、工程车辆及零部件博览会(bauma 2019)在慕尼黑国际博览中心再次盛大开幕,由商务部主办,中国驻德使馆的大力支持,中国工程机械工业协会和中国机电产品进出口商会联合承办的第三届中国工程机械品牌推介活动于展会开幕当天顺利成功举办。

中国工程机械工业协会会长祁俊代表中国工程机械行业介绍了中国工程机械行业改革开放四十年的快速发展历程和取得的巨大成绩,并表示:

“中国和平发展的外交政策、互利共赢的开放战略、“一带一路”愿景规划,为中国工程机械行业和国际合作伙伴的友好合作、互利共赢带来了历史性的发展机遇,相信我们的合作必将取得更大成功”!

相关公司:三一重工、恒立液压、徐工机械、柳工、中联重科、艾迪精密。

4

轨道交

通:

铁路实行新列车运行图 多条线路运行时间缩短