过去半年化工股已经如入无人之境了,油价反弹加上环保带来的产能收缩的节奏带得飞起,在化工股爆炒的同时,在港股角落里还有那么一个隐藏的化工股,刚扩完产能就碰上油价崩盘,在停产两年后,这波化工的节奏如果跟上了,那就是要翻身做土豪的节奏...

这个隐藏的化工股是:银建国际(00171.HK),这个名字看起来一点都不化工,乍一看还以为是建银国际的小伙伴...其实第一大股东是中国信达,翻查历史后发现是多年以前搞不良资产处置的时候控下来的壳,随后在2009年配股引入了中国广东核电集团,加上原来的老股东,形成现在的股权结构,公司管理层一直由中国信达控制,此前董事会主席是陈孝周(同时也是信达国际的主席),其于2017年1月20日卸任,公司主席改为中国信达副总裁吴松云。

▌一、主营业务

不知道是不是继承了信达这个搞投资的血统,公司的主营业务非常杂:

1)房地产业务,业态包括了商业地产,物业管理,房地产开发;

2)金融投资,看了下投资的标的风格比较跳,反正国企炒股嘛,不大亏就很好了...

3)光伏发电站,呵呵...钱多任性;

4)化工产业,核心资产是泰州东联化工(持股66.7%)和中海油气(持股23.03%)。

问题来了,这么庞杂的业务线怎么估值,包租公和金融投资这两个有稳定现金流的业务,基本上就别指望公司去变现兑现价值了,所以指望着上市公司愿意分多少出来才是王道,回过去看公司这些年的运营历史,即使业绩偶有波动,但公司保持着继续分红的习惯,直至到2016年化工业务继续停产实在顶不住才没分红,因此即使业绩再烂的时候,股息率还是撑住了股价。

光伏发电站业务,现在还在开心的烧钱阶段,求神拜佛之后别投就好了,光伏运营项目顶翻天也就是个包租公的业务(高初始投资,稳定现金流,高折旧),这种业态还不如去买商业地产做包租公好了...等投产再说吧...

上面三个分部基本上就是公司的基本盘,好也好不到哪去,差也差不到哪去,总的来说就是一个稳定的包租公,公司巨大的变量就来自于强周期性的化工业务,这就是个漫长的悲伤的故事了...

▌二、悲伤的化工

公司的化工业务主要有两大块:泰州东联化工(持股66.7%)和中海油气(持股23.03%)。

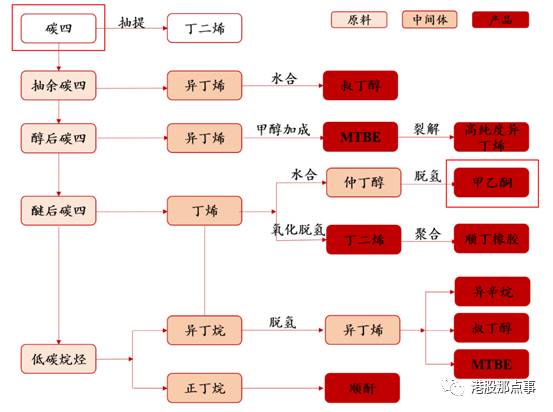

泰州东联化工主业务为生产及销售有机溶剂甲乙酮(亦称之为丁酮,MEK),甲乙酮作为一种性能优良、用途广泛的有机溶剂,具有优异的溶解性和干燥特性,并具有沸点较高、蒸汽压力较低的优点。简单点理解就是一种更高级的更环保的化工产物,产业链条如下:

这条工艺路线最上游的原材料是一种叫碳四的化工产品,整个产业的链条大概梳理过后,就比较好理解公司化工业务这些年遇到的困境,自2013年1月1日开始执行的消费税政策,将生产石油化工产品的大部份原材料纳入征税范围,成本项大幅的提高,由于这些化工产物运输半径有限,一般都是在一个大型产业园中互相配套,泰州石化碳四的主要供应商,中石化扬子石化公司因加工技术路线的调整,停止向泰州东联化工供应生产甲乙酮的主要原材料炭四,泰州东联化工因此需要向其他供货商以较高价格取得炭四,进一步推高了生产成本,故此泰州东联化工于2013年内在原材料短缺期间只能暂停生产,

好好的做个生产线,这个原材料供应不稳定,这生意还怎么做,既然这个被人掐着蛋不是长久之计,公司把心一横,2013年直接上马了个滨江项目,项目投产后,可每年生产逾100万吨的石化产品,每年可生产20万吨以上的碳四,从根本上解决生产甲乙酮的原材料来源的问题。而在此之前公司的总产能只有11万吨年生产能力...

期间由于工程建设,生产几乎停滞,由于采购协议,把原材料再倒卖出去,加上当地政府的一些财政补贴扛着,持续性的小亏,由于新建产能的资本开支大增,2014年3月,上市公司单独向泰州石化增资2亿人民币,持股比例从50%提高到66.77%。

2015年2季度完成滨江项目的建设,并随即于6月至10月进行试验生产,公司委托了专业机构对公司生产工艺和环保进行评估,结果当然是愉快的实现了质量达标、环保达标、安全无事故的总体开工生产目标,但是由于2015-2016年整个石油暴跌的走势,让公司决定推迟投产时间,整个2015年就还是继续停产继续亏,但是财报中披露了一个关键信息:长期稳定或持续上升的国际原油价格对泰州东联化工之营运最为有利,泰州东联化工的生产周期大约为一个月,如条件成熟可立刻投产。

2016年中报上半年公司继续停产...转固后的财务压力爆表,因此也就出现了10年以来第一次无分红,董事会也画了个饼:计划于第三季度末恢复生产,并致力争取录得年度溢利。

萎靡的化工业务就是这些年公司缺乏上涨动力的根本原因。

▌三、屌丝逆袭

中报里面一个有意思的线索就是,董事会计划三季度末恢复生产,这个生产计划可以拍脑袋,但是这个力争年度盈利,这个卫星就有点过分了,接下来就要看董事会这个饼究竟画得真不真实了。

国际油价在2014年突破100美元大关高台跳水后,一路下滑,在2016年2月杀到26美金,这也就是公司一路停产的背景,随后触底反弹,反弹到位后维持在50美金的水平。

这里就符合了之前管理层对行业的判断,油价回暖对公司业务有正面影响,与之同步的是国内越来越大的环保压力,落后产能的退出超乎所有人的预期,也就在这样的预期加持之下,各方愉快的涨起价来,从甲乙酮的价格走势来看,按公司所在的江苏地区,自2013年10000/顿的价格一路下跌至2016年上半年5000/顿的水平,全行业利润大幅下滑,随后跟随者油价的反弹和产能的退出,价格从5000的水平强力反弹至7000的水平,上涨40%。

在宏观方面,已经可以得出一个基本结论,行业是不是逆转不确定,但确定的是行业在好转,在微观层面,盯着龙头来看就知道对企业的影响有多大,甲乙酮的龙头是A股的齐翔腾达(002408.SZ)。

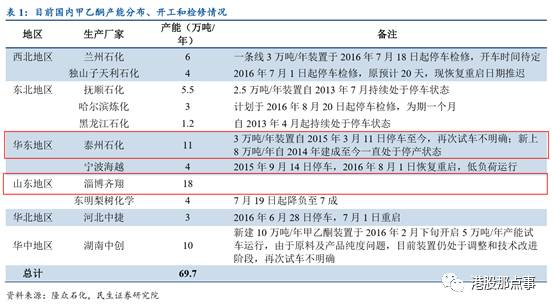

截止2015年底,齐翔腾达甲乙酮设计产能18万吨/年,实际产量超过20万吨/年以上,为全球产能最大的单套甲乙酮装置,国内产销份额均占比50%左右。由于公司在石化大省山东,淄博两个厂区和黄岛厂区分别紧邻中国石化齐鲁分公司、中国石化青岛炼化,两者一直以来没有对碳四副产品进行深加工的计划,且近期内其下属企业也无围绕碳四进行深加工的在建或拟建项目,副产碳四大部分作为液化石油气直接外销。中国石化齐鲁分公司和中国石化青岛炼化每年可提供80万吨以上的碳四原料满足公司生产需要。根据双方签订的长期战略合作协议,原料碳四直接通过管道输送,供应稳定可靠,运输成本低。

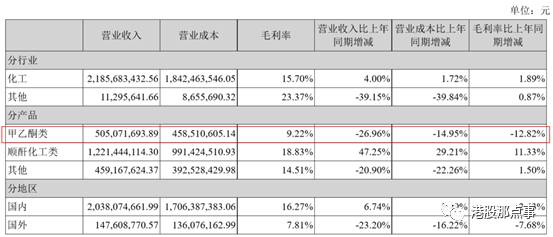

稳定、低成本的原材料供应,加上高规格的设计产能,造就了齐翔腾达在甲乙酮的龙头地位,然而带头大哥也扛不住行业的颓势,2016年中报,甲乙酮类产品的毛利率继续下跌至9.22%...

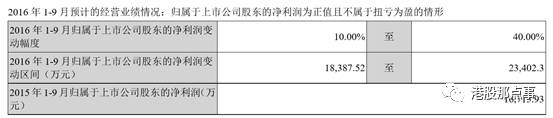

中报给出的1-3季度的指引是受部分产品价格上涨预期及新项目投产影响,业绩同比增长10%-40%。

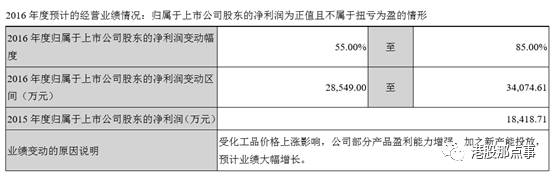

随后10月11日发布三季度业绩修正公告,把累计业绩预期上调到比增25%-55%,而最终三季报是累计比增51.29%,随后给出的全年业绩增速预期是55%-85%。

到2017年1月18日,公司发布全年业绩修正公告,把全年增幅上调到140%-190%,最终在2月28日发布全年业绩快报,利润增长166.49%,达到5.8亿人民币,目前财报仍未披露,尚不知道甲乙酮具体的贡献有多大(占营收25%),但正面贡献是可预期的。

因此行业宏观数据和行业龙头的数据都印证了甲乙酮市场的好转,甚至乎都有点超出龙头企业的预期(多次上调盈利预测),银建国际管理层给出的三季度末投产,年度盈利的指引是可预期的。目前泰山石化在甲乙酮上的产能累计11万吨,3万(旧)+8万(新),产能上仅此于齐翔腾达的18万吨,此前经过新园区的建设已经基本摆脱碳四的原料供给瓶颈,按照目前的价格水平和产能,2017年全年刷个7-8亿左右的营收无压力,还未包括公司的其他伴生产能带来的收入,但由于公司这一轮新建产能后的工艺流程升级,公司产品的毛利尚无法估算,等年报一出,基本上2017年的利润就出来了。

公司另一块业务就是持股23.03%的中海油气(泰州)石化,其主要业务是生产及销售燃料油、润滑油基础油、重交沥青等产品。中海油气目前拥有150万吨年产能。这块业务利润跟油价走,即使在油价最惨的时候,公司也是能保持盈利的,为了提高项目收益,2013年启动了一体化项目,改造工程包括九个主体生产装置、储运系统和配套的公共工程系统。其中生产装置主要包括一个年产能3,000,000吨的炼油装置、一个年产能1,700,000吨的燃料油装置、一个年产能1,500,000吨的加氢裂化装置及一个年产能600,000吨的润滑油装置。项目从2013年启动,在2016年中期完成。

根据合资方中海油官网1月5日资讯:”中海油气(泰州)石化一体化项目投产已经近一个月,目前各套装置运行平稳,产品销售畅通,市场反应良好。“

管理层中报给出的指引是:本集团计划于第三季度末,泰州东联化工将与中海油气作出配合,同时展开正式生产并且联合运营。以实现资源集中加工、降低物流成本、促进优势互补、充份发挥经济规模效益和协同效益之目的。

总的来看,随着油价的回暖,下半年化工板块可预期是显着的比上半年好,甚至还可能全年盈利,加上公司在低油价时上的大量新增产能,这批产能一旦释放,刷个10多亿的营收无压力(保守预期,量化得等年报),这个巨大的弹性值得关注,需知道,龙头齐翔腾达在A股那种没跌透的市场里都轻松涨了一倍多...退一步将,最坏的情况也就是2016年上半年的样子,最坏的结果是下跌30%回到启动前(2016H1最坏的时候),但是一旦甲乙酮的行情持续,翻转确认,再翻个一倍多没压力吧...

赔率差不多就这样,大家看着下注~

▌结语:

在当下这个时间点,如果实在下不了手,保守点可以等等年报,看管理层给的中报给的预期是否确认。虽然目前来看甲乙酮的数据还是比较乐观,但是对于未来还是有些不确定性的:

1、在油价的下跌周期中,甲乙酮抗住压力没停产的就是龙头齐翔腾达那18万吨的产能,供需紧张价格自然暴涨,现在市场回暖后,此前停产的产能吭哧吭哧的又跑起来,未来会不会对价格造成压力?

2、过往几期的财报中,管理层都提到寻找长期、稳定、充足的原油供应,这个问题不知道解决没,要不就出现解决了缺碳四,回过头来又缺原油这样悲伤的循环...

玩周期股嘛,靠的是信仰。

利益声明:本文内容和意见仅代表作者个人观点,作者未持有该公司股票,作者提供的信息和分析仅供投资者参考,据此入市,风险自担!

·END·