9月21日凌晨,

美联储宣布今年10月起启动渐进式被动缩表

,同时维持基准利率1%到1.25%不变,预计今年还将加息一次;预计2018年将加息三次。

“缩表”消息一公布,金融市场便马上有了反应,美元汇率收复了当日早些时候的失地,出现反弹,黄金跳水,美国10年期国债收益率上扬,美股三大指数全线走低。

“缩表”,即缩减资产负债表规模。简单来说,就是美联储卖出自己持有的国债和抵押支持债券等资产,注销大量基础货币,直接从市场抽走流动性。

今年,美联储的缩表将抽走300亿美元,而2018年全年,缩表抽走的资金将高达4200亿美元!

同时,美联储官员还上调了今年的国内生产总值增长预期。预计今年美国GDP将增长2.4%

。意味着,2019年之后可能无需再加息。但市场是变幻的,经济走势谁又知道,至少趋势上美国经济是向好的。

所以,即便再差,也意味着在2019年之前,和美国货币政策对着干空间不大。

面对缩表,又会如何影响我们

面对缩表,又会如何影响我们,搞清楚这个问题,首先得知道美联储缩表的真相和细节。

过去,联储是凭空制造出的钱购买债券,这和我国不同,我们的宽松以前靠的是外汇占款,后来靠央行借钱给银行、银行之间再搞同业,做大了M2。

简单说就是以前联储滚动发债,将金融危机前的9000亿美元债务资产,扩大到了今天的4.5万亿美元左右。现在,到期的债券部分收回后,则不再滚动放出去。

这样,联储就获得了债券,相关卖方则增加同等的金额。如今,部分到期的债券,联储直接在电子账户中销毁即可。而之前,联储则是到期的债券,再进行投资,保持了市场维持4.5万亿左右美元的债务规模。

那么,显然,联储的缩表,本身对美国物价的影响也是有限的。但小编

觉得,对于美国政府的影响是积极的,因为世界头号帝国的资产负债表将越来越靓丽。

深入一想的话,美国经济如果因为缩表而利好,那么杠杆两端此消彼长,对我国是不是多多少少就不是好事。

于楼市来讲

,美联储缩表对中国楼市没有直接影响,但会间接使中国市场利率上升,导致房贷利率上升,买房成本增加,开发商筹资难度大,

总的来说对楼市偏利空。

说直白一点,这给我们货币政策放松的空间不大。对地产投资成本、容易程度,不太可能利好。

也就是说高位炒房,成本扛得住还好,扛不住有你受的。

9月19日晚上,楼市又出一道惊雷:

央行突然对楼市表态,支持北京对首套房上浮利率!

未来,随着楼市信贷将持续收紧,北京首套房贷利率继续走高。

日前,工行、建行、广发等多家银行首套房贷款利率最低执行基准利率上浮5%,民生、渤海银行等多家银行首套房贷款利率最低执行基准利率上浮10%。此次调整后,首套房贷利率上浮5%-10%已基本成为主流。

而央行也表态支持了这样的做法。

央行营业管理部19日表示,房贷利率调整是银行在北京市严格实施房地产市场调控、市场利率整体上扬的背景下,根据市场资金水平变化、自身资产负债管理需要所采取的自主行为,符合政策要求和导向,对此营业管理部积极支持。

不仅是北京,全国热点城市都将如此

从全国范围来看,除北京以外,近期上海、深圳、南京等地区商业银行陆续提高首套房贷利率水平,首套房贷利率水平较基准利率上浮5%-10%已成为全国房地产市场重点调控城市的普遍现象。

那么,按照北京上海的刚需房价,贷款25年的刚需从过去的8.5折优惠利率到现在的基准上浮,即使房价下跌8%,也不抵上涨的成本。

如此看来,中国楼市调控已经进入最严酷的时刻,

即使你是刚需,要想在热点城市买房,也要大受掣肘了。

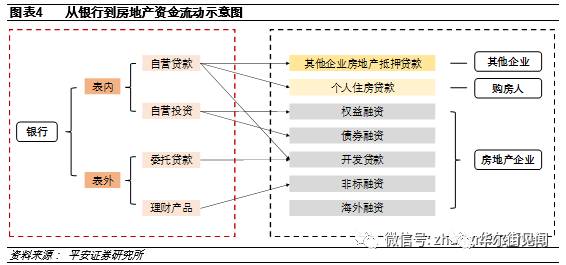

银行涉房贷款主要包括两个方面:

一是与房地产直接相关的贷款

,包括个人住房贷款、房地产企业开发贷款等;

二是以房地产作为抵押物的其他贷款

,包括地方政府及其他非房地产企业以土地或房产作为抵押物获得的银行贷款。

1、与房地产行业直接相关的贷款

截至2017年6月末,银行类金融机构人民币各项贷款余额114.57万亿元,人民币房地产贷款余额为29.72万亿元,占银行类金融机构人民币贷款总额的25.9%。其中

房产开发贷款余额6.4万亿元,地产开发贷款余额1.36万亿元,个人住房贷款余额20.1万亿元,分别占所有房贷余额的21.5%,4.6%和67.6%,其他房贷占比为6.3%。

2、以房地产作为抵押物的其他贷款

根据对四大行、13家股份制银行、10家城商行和8家农商行的数据统计,抵押贷款约占商业银行贷款总额的43%,其中绝大多数抵押物为土地或者房产。由此我们测算,以房地产作为抵押物的贷款规模约为39.4万亿元,剔除以房地产作为抵押物的直接涉房贷款,可得出以

房地产为抵押物的其他贷款规模约为13.6万亿。