IPO长跑十年,红塔证券终于看到曙光了。2019年4月18日消息,今日首发上会的红塔证券已成功过会,即将成为第36家A股上市券商。虽然成功过会,但却无法掩盖红塔证券的业绩下滑,频繁踩雷的窘境。

4月18日,据券商中国报道,红塔证券今日成功过会,这也意味着红塔证券即将成为2019年首家登陆A股的券商。

然而过会并不能掩盖红塔证券业绩下滑的窘境和“靠天吃饭”的特性。

其备受倚赖的经纪业务也从2015年的45%被压缩到2017年的15%,带动了净利润的下滑。

据了解,红塔证券此次IPO募集的资金主要用于进一步开展创新业务、扩大融资融券等信用交易业务规模。

不过,红塔证券股权质押利率远低于行业平均水平,若要改善该公司净利润状况,势必对信用业务管理经营水平提出更高要求。

2019年4月18日,红塔证券首发上会。

而当天下午,据投行人士的可靠消息,红塔证券已成功过会,这也意味着红塔证券将成为A股今年首家上市券商。

而红塔证券的上市之梦则可追溯到2008年,但此后由于IPO暂停,其上市计划也不得不搁浅。

而2011年证监会对上市新规的不断修订,对证券公司IPO提出的审慎性监管要求,再次将排队的多家券商起到约束作用,红塔证券也不例外。

在此之后,由于上市之路不顺,红塔证券还遭到了第三大股东的抛弃。

2012年红塔证券第一次增资时,第三大股东国投信托就放弃了增资;

2013年,国投信托将手中持有的2.6亿股作价8.7亿元挂牌转让,转投安信证券。

2014年,安信证券借道中纺投资曲线上市。

直到2017年6月,红塔证券再次重启IPO,拟公开发行股份不超过3.64亿股,募集资金约12.4亿元。

2017年7月,红塔证券进入了排队等待IPO审核队列。

然而却再次受挫。

2018年9月,红塔证券的IPO审核状态被更新为“中止审查”。

虽然红塔证券未公布此次IPO中止审核的具体原因,但这可能与其审计机构立信会计被证监会立案调查有关。

与此同时,红塔证券聘请的资产评估机构——北京中企华资产评估有限公司因在执业中未勤勉尽责也在2018年也受到证监会的处罚。

在经历了2年的等待后,4月18日,红塔证券终于成功过会。

经过多次股权变更后,截至2018年3月28日红塔证券招股书签署日,公司股东变更为11个。

红塔证券控股股东为云南合和(集团)股份有限公司(简称“合和集团”),持股数量约10.95亿股,持股比例33.48%。

而红塔集团持有合和集团75%的股权,云南中烟则持有红塔集团100%的股权,中烟总公司持有云南中烟100%的股权,由此可见,红塔证券的实际控制人是中烟总公司。

然而实力强大的实控人,也掩盖不住红塔证券业绩下滑的窘境。

而红塔证券作为中小券商,其依赖经纪业务,“靠天吃饭”的特性也较为明显。

招股书显示,红塔证券的收入主要来源于证券经纪业务、证券投资业务和信用交易业务,2015-2017年三项业务收入合计占营业收入的比例分别为89.49%、61.82%和48.06%。

由于靠天吃饭特性明显,受困于A股市场的惨淡行情,红塔证券经纪业务的收入占比也从2015年的45.46%骤降至2017年的15.9%。

而红塔证券的证券经纪业务的下滑,也带动了红塔证券同期净利润的断崖式下滑。

数据显示,2015-2017年红塔证券的经纪业务收入分别为8.98亿元、2.65亿元和1.77亿元,而同期红塔证券净利润分别为10.44亿元、3.39亿元和3.68亿元。

值得注意的是,红塔证券的信用交易业务收入占比已超过其经纪业务,成为其第一大业务。

数据显示,在2015-2017年,信用交易业务收入占比分别为20.05%、32.66%和25.25%。

资料来源:红塔证券招股书

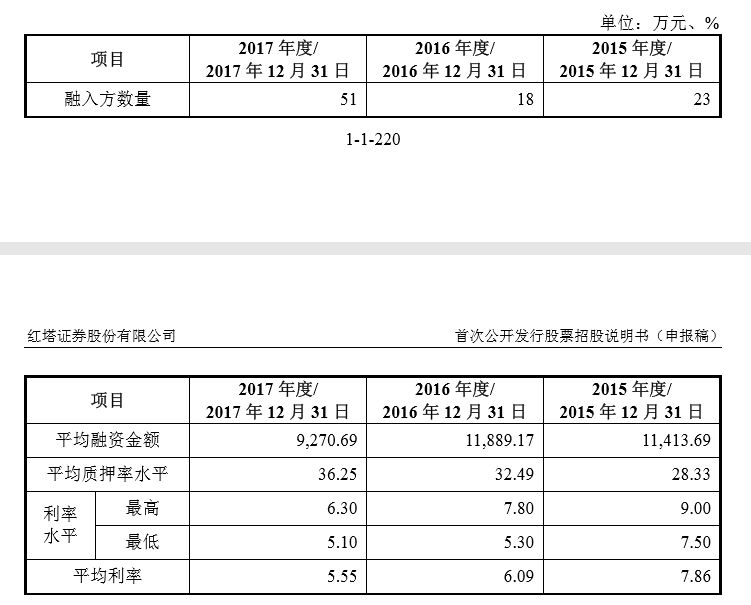

而根据红塔证券的招股书发现,股票质押式回购业务的各项数据波动较大。

其平均质押率水平较低,平均利率在2017年降到5.55%,远低于行业平均的一年8%-9%的利息率。

由于融资客户主要是上市公司控股股东,股权累计质押率非常高,融资金额不小。

一旦企业违约,股价暴跌,券商很难确保通过交易处置的方式保全本金。

因此,红塔证券在招股书中要大力发展信用交易业务,无疑是对其风控能力提出了更高的要求。

与此同时,对于投行业务,2017年有438家公司成功IPO,数量创下中国资本市场有史以来之最,而红塔证券却是颗粒无收。

对于业绩波动,红塔证券解释称,公司大部分收入和利润来源于与证券市场高度相关的证券经纪业务、证券投资业务、信用交易业务等,公司的盈利水平容易受到证券市场周期性、波动性的影响。

虽然业绩在大幅下降,投行业务乏善可陈,但红塔证券却不忘大肆分红。

招股书显示,2014-2017年间,红塔证券累计派现16.53亿元,而这也占到这三年净利润的80%。

与此同时,2017年公司高级管理人员平均薪酬达到207.71万元,红塔证券董事况雨林2017年薪酬高达304万元。

然而红塔证券在不断“放血”的同时,也不忘为自己“补血”。

公开资料显示,在2019年3月29日,红塔证券刚完成一笔10亿元的短融债发行申购,简称“19红塔证券CP001”,票面年利率为3.30%,付息频率为到期一次性还本付息,起息日为2019年3月29日,期限为91天,到期(兑付)日为2019年6月28日。

招股书显示,此次发行募集资金在扣除发行费用后,主要用于进一步开展创新业务、扩大融资融券等信用交易业务规模。

但踩雷其在创新业务上却踩雷不少。

红塔证券控股子公司红塔资管就曾踩雷中安消。

该项目为“红塔资产云中4号专项资产管理计划”,涉及本金7.9亿元。

合同中约定中安消股票价格下跌至平仓线时相关人士具有相应的追加保证金或质押股票的义务。

但2017年股权质押方并未按合同约定在触及平仓线时追加保证金或追加质押股票,后又未按约定支付当期股票收益,构成违约。

而红塔红土基金也曾在2016年参与美盈森的定增。

当时美盈森的营收和利润已经明显下滑,多项财务指标已出现不良趋势。

而解禁之后,红塔基金并未减仓,截至2018年一季报,该基金仍处于十大股东之列,且持股比例与解禁时并无变化。

而之后美盈森股价也在进一步下跌。

截至2018年6月14日美盈森的股价仅有5.65元,若在一季度末之后,红塔基金公司没有减持,那此时红塔红土基金的持股市值仅有4.4亿,相比定增时9.75亿的申购金额来说,浮亏超过5亿。