本

文为MFI全球宏观系列研究报告,作者为MFI高级研究员牛野、郑东风、首席经济学家江勋。更多信息,请关注文末提示。

破局之季:美元体系再撕裂与通缩反扑

Macructure Finance Institute 2016.08.08

本文为MFI三季度全球宏观策略报告之精要,主要结论凡十二条。

■

概述

我们曾讲,2016年是政治大年、秩序大年、经济小年。更精确的表述应是:政治大年、秩序中年、经济小年。去年底以来,美国财政部所主导的“汇率再平衡”,——也即在一个临时版的“新广场协议”

(G20上海共识)

安排下强行修复美元体系——这一秩序主导了全球宏观经济政策和资本流动。

在这一再平衡秩序之下,美国牺牲了经常账户换得了资本红利,欧洲牺牲了资本账户换得了贸易顺差,日本牺牲了海外投资收益换得了政治利益,中国牺牲了政治利益换得了内部平衡。从基本面来看,资源区和大宗商品成了最大的受益者,而套利集团为最大的牺牲者,这表现为欧洲日本疲软的股市,我们于是可以看到日经指数与商品指数之间大体上的负相关关系。我们所强调的全球过大的经济时差已有明显收敛,日本及英国经济景气度明显下滑。

但自7月始,准确的说,从“英国脱欧”与“南海仲裁案”这东西半球两个历史拐点性事件开始,事情开始走向反面,而“土耳其镇压政变”事件则确定了“汇率再平衡”已遭趋势性的反噬。

我们谨做如下推断:“汇率再平衡”这一秩序,将在三季度重新遭到政治博弈的挑战而破裂;美元体系将再度撕裂;欧洲金融系统风险很可能在三季度可控的释放;中国改革开始实质破局。

结论简述如下:

■

宏观秩序:汇率再失衡与政治再平衡

1、

“汇率再平衡”的破裂风险;

“汇率再平衡”秩序所诱发的政治风险并未被控制,反而在英国脱欧、南海仲裁案中国的转势及土耳其政变事件中被放大,风险转化为普遍的货币当局与财政当局之矛盾日渐激化;日、澳、英三国央行宽松的市场效果不达预期导致财政政策机会成本大增,货币政策的独立性再度面临挑战;

2、

全球资本环流的失衡;

2016年全球资本环流的主线为:汽车→原油→美元;美国对资本账户的虹吸与非美对美经常账户的挤兑,二者之平衡为“汇率再平衡”之基础,但三季度这一平衡逐步打破,以原油价格的持续调整为信号。

3、

全球政治(中/美-亚太/中东)的再平衡;

南海冲突新一波的博弈正在酝酿,“中华帝国”初露锋芒,步步为营亦咄咄逼人。将是中美南海博弈从战略防御走向战略相持的拐点,从而中美冲突随着美国回撤将逐步裸露为中日冲突,10月后水落石出。土耳其镇压政变并亲俄,中东局势有重回均势之可能,欧洲防务重回紧张;美国面临“战略互搏”:亚太再平衡还是重回中东?局部冲突的再爆发成为可能。

■

货币政策:美元体系的再撕裂

4、

全球货币政策再分化;

全球主流货币政

策

面临再分化,美元体系再撕裂风险,类似2014年年中,不同的是全球系统性风险已被管控。英国央行降息,是“汇率再平衡”秩序破裂和美元实质加息的中间信号;欧元区贸易顺差的见顶回落与金融风险抬升的耦合或成为新导火索。

5、

三季度的主导因子是美联储的实质加息;

零利率时代,实质加息远远重要于名义加息。判断美联储实质加息的指标体系:期限利差、掉期互换利差、Libor/OIS息差。指标显示美联储5月底启动新一轮实质加息,美元内盘利率大幅抬升;美联储10月前名义加息几乎没有,但鹰调难改,实质加息可能的路径:A),再扭曲操作;B),非美货币降息或扩大QE;

6、

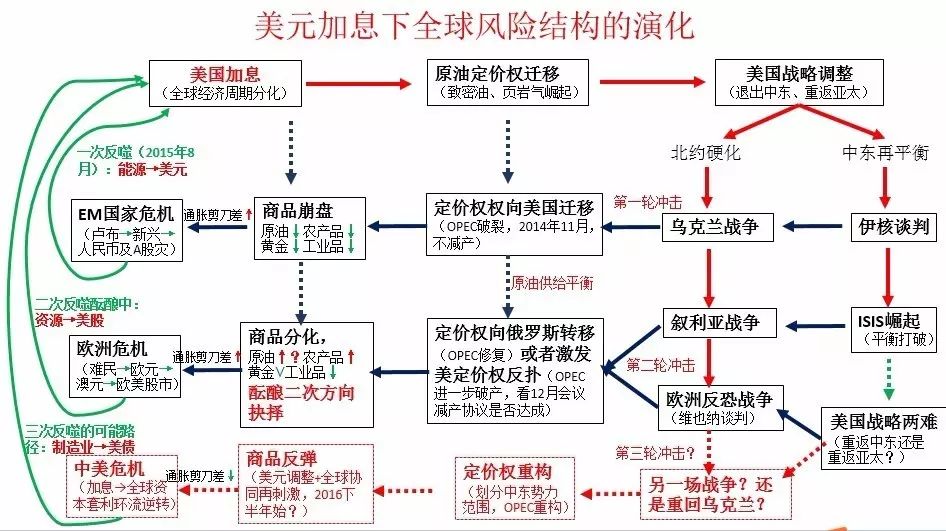

美元加息第三冲击波正在到来;

2015年11月之

报告

《第二冲击波:美元加息风险的传染与回归》所推导,路径图如下

(时间点有出入,逻辑仍有效)

。第三冲击波从欧洲触发,缓慢的向美国本土蔓延,2017年指向美债,并令第二库存周期见底;

■

风险结构:通缩反扑与产出破局

7、

通缩反扑;

通缩反扑为非对称滞胀格局之必然表现形式,通缩反扑与商品结构性逼空并存。价格水平阶段性回落,主要压力在CPI端,PPI端通胀预期边际削减;通胀剪刀差下行;原因有三:A),厄尔尼诺与拉尼娜切换之暂时缄默期,天气利好农产品;B),价格导引下的产能反扑及供给平准;C),三季度全球需求的整体回落及库存被动积累;

本轮通缩反扑从5月始,预计5-6个月左右;

8、

产出破局与信用风险;

中美欧日期限利差全面收敛并趋于同步,三季度见底,PMI滞后2-3月,即四季度产出应收获年度级别反弹;三季度欧洲经济衰退风险很可能裸露。

欧洲金融系统风险及中国信用风险的暴露,本季度概率为大,但系统性风险已基本解除;

货币政策重心从保护长端利率重回保护信用风险,体现为期限利差正在展开的反弹及信用利差的下行。财政政策是四季度的主题,不是三季度。

■

中国内政:改革破局

9、

国内政治平衡的打破;

国际政治的再平衡的作用下,国内政治平衡打破;7月26日中共中央政治局会议为分水岭:从改善到改革;国改从上海破局,但条件并不完全配合,金改再度滞缓;万科和上海国改ETF均为改革试验。中国第三轮改革开放的底层结构回到正轨:财税改革+金融体制改革+市场开放;

货币剪刀差(M1增速-M2增速)飙升的本质是央地脱钩。9月份后,有限降准时间窗方可开启;

■

大类资产:美元不加息,A股无牛市

10、

汇率

预期美元整体走强,日元其次,欧元走弱;

人民币正软着陆,三季度企稳反弹为主,三个因子:A),人民币基本测试到了敏感线:6.8,中产阶级就卖房子;B),期限利差平价模型显示当前接近消化完毕股灾压力;C),人民脱钩实验的全球衍生风险深化,触及美核心利益;

11、

商品

二季度后,通缩反扑的扩散路径:原油→农产品→贵金属→有色→黑色;

原油季度级别的调整将继续,中间有小幅反弹,预计ICE布油将考验35美元一线;贵金属正酝酿季度级别调整;黑色仍为三季度耀眼明星,以“绝代双焦”为核心;黑色宣泄完毕之后,本轮商品中级反弹之第二循环结束;

12、

股市

看空欧洲股市,看多美元集团;

重申“美元不加息,A股无牛市”,美元实质加息实质利好A股;“转型市”向“改革市”切换;8月筑底,9月反弹;

有助于理解本报告之辅助报告:

第二冲击波:美元加息风险的传染与回归

江勋:美元体系的自救与商品反弹

美联储的自救与大类资产的垃圾时代

鸣谢

过去两个月,MFI公众平台没有公开推送研究报告,很多朋友用各种方式嘘寒问暖,有劳诸位挂怀,团队众人莫不诚惶诚恐!慢慢的,大家或许会习惯MFI慢慢的作风。俗话说,是药三分毒,文字亦然,研究报告则更甚焉。我们笃信:珍爱生命,宁缺毋滥。

承蒙厚爱,8月12-14日,MFI终身会员游学大会将在青岛召开,特此报告。

谢谢大家!

MFI

之声明