杠杆和套利是银行经营的本源,利率市场化加剧了银行间竞争,放大了套利和杠杆行为。只有打破刚兑、让风险定价正常化,金融杠杆才能有效去化。要了解杠杆套利的前世今生,姜超老师的这篇文章值得一读。

摘要:

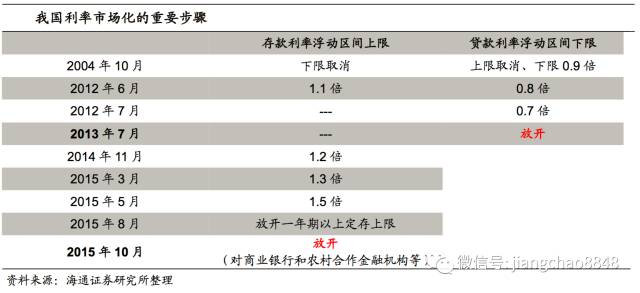

我国利率市场化基本完成。13年以来,我国利率市场化进程逐步推进。首先,同业存单和大额存单先后开启发行,存单交易市场逐步完善;其次,13年7月贷款利率取消下限;再者,15年央行连续降准降息的同时,存款利率上限从基准1.2倍、1.3倍、1.5倍到全部放开,意味着利率市场化基本完成。

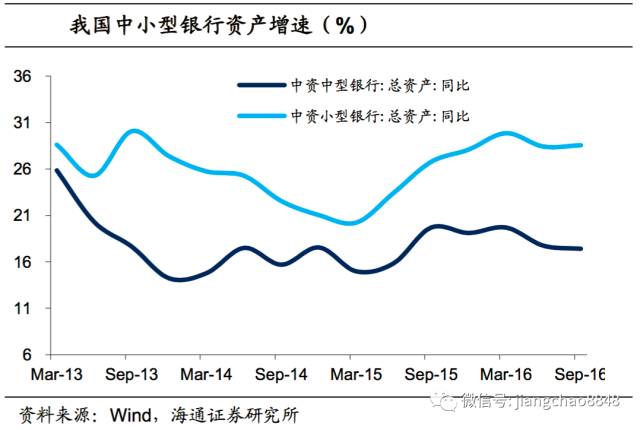

银行资产负债快速扩张。利率市场化推进的同时,银行业竞争加剧,过去稳定的存贷息差没有了政策保证,银行不得不做大规模,实行金融版的“薄利多销”模式。13年至16年,银行表内资产同比增速抬升,大型银行一般在10%-12%,而中小型银行的表内资产增速则高达16%-26%。

13年理财竞争开启,非标套利盛行。13年表外理财崛起,表外利率市场化竞争性下,银行理财追逐高收益资产。13年上半年银行理财对接非标资产,规模迅速扩张;8号文出台后,银行套利从表外理财直接配置,转向了表内同业资产-非标套利。大量的非标资产投向了房地产和地方融资平台,造成房地产过热、地方债务不断堆积,央行在13年下半年收紧货币政策,试图抬高利率去杠杆。

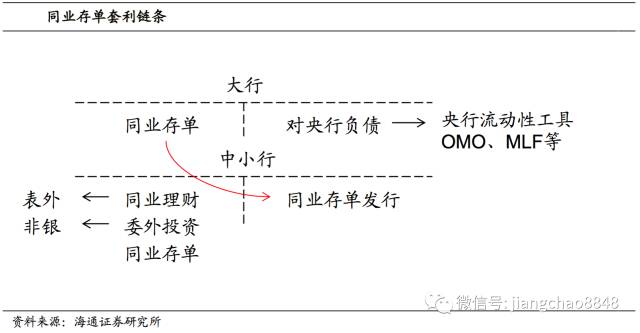

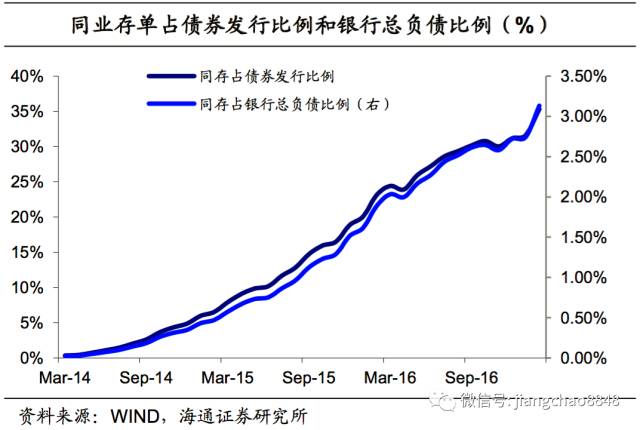

15-16年:同业存单兴起,主动负债增加。14年同业存单开始大量发行,开启了银行间存单利率市场化。同业存单的大量发行,使得银行资产负债表重新扩张,金融部门的同业+债券债务率从50%上升到67%。其中,债券发行与GDP之比从13年的18%明显上升至16年末的27%。截至17年3月末,存单余额达到7.78万亿,中小银行发行比例达到50%-60%。

国有大行:配置贷款和地方债,存单发行较少。对于国有大行,16年其对居民贷款增多,同时作为承接地方债的主力,债券投资规模也有所增加。而国有大行的债券发行比例变化不大,约占到总负债的8%左右(大部分是国开债);对央行负债有所增加,源于MLF、OMO等央行流动性工具优先投放大行。

中小银行:卷土重来的杠杆。中小行信贷资源不及国有大行,通过“发行同业存单-购买同业理财、债券委外等”扩张规模、以增强自身利润和竞争力。中小行对其他金融机构债权的比例从14年的12%上升到16年9月的24%左右;对非金融企业债权占比则下滑。而中小行负债端的债券发行占比从14年末的8.4%持续上升至16年9月的12%。

利率市场化下,信贷扩张过度催生地产泡沫。美国和日本利率市场化的经验表明,银行过度信用扩张会使得资产价格脱离基本面,堆积系统性风险。近年我国银行大幅扩容,也使得地产和金融市场出现泡沫。16年我国居民中长贷增加5.68万亿,较15年的3万亿增长接近1倍,房贷放松推动一二线城市房价飙涨,并向三四线传导。

金融机构冲规模,“资产荒”堆积债市泡沫。随着债券等资产收益率下降,各类金融机构盈利压力仍大,扩规模愈发激烈,资金层层嵌套、套利链条拉长,部分中小行和理财也从配置盘转为交易盘,加上非银委外投资,这些资金不断追逐资本利得,债市所有价值洼地被一一扫平,推动债券收益率降至历史低位。

防风险、去杠杆,17年货币趋紧,同业监管趋严。虽然有可能政策新老划断和设置过渡期,但存单无序发行或将成为过去。可能的同业监管政策:1)同业存单纳入同业负债,未来关注同业负债是否会被要求缴纳准备金;2)理财、基金等的债券或存单配置限制,对资金套利、空转监管加强;3)MPA广义信贷考核已经开始限制理财增速,未来大资管新规可能强调“去嵌套、去通道”,进一步遏制同业扩张。

打破刚兑是“金融去杠杆”的根本。杠杆和套利是银行经营的本源,利率市场化加剧了银行间竞争,放大了套利和杠杆行为。MPA考核只是规模上对银行扩张进行管控,如果想要彻底规范杠杆和套利行为,本质需要打破刚性兑付,包括打破银行理财产品的保本保收益、放开债券的违约乃至中小银行等金融机构的破产。只有打破刚兑、让风险定价正常化,金融杠杆才能有效去化。

1.1 利率市场化基本完成,推动银行业竞争

13年以来,我国利率市场化进程逐步推进。首先,同业存单和大额存单先后开启发行,存单交易市场逐步完善;其次,13年月贷款利率取消下限;再者,15年央行连续降准降息的同时,存款利率上限从基准1.2倍、1.3倍、1.5倍到全部放开,意味着利率市场化基本完成。

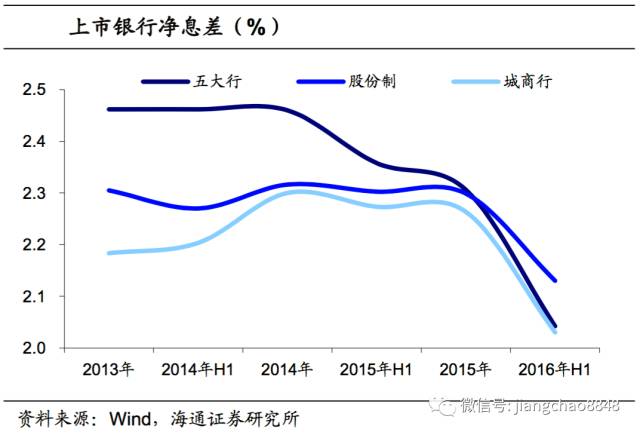

利率市场化推进的同时,银行业竞争加剧,过去稳定的存贷款息差没有了政策保证,银行面临净息差收窄,不得不通过其他方式来增厚收益。

数据显示,14年以来,由于央行降准降息,五大行计息负债成本维持在1.7-2%,而股份行和城商行计息负债成本则从3.2-3.3%下行至2.2-2.3%左右。但是,由于资产端的贷款利率、债券收益率也在下行,且存款利率下行幅度低于资产端收益率导致上市银行的净息差明显缩窄。截至16年半年报,五大行净息差从14年的2.4-2.5%下行至2-2.1%,股份行和城商行则从14年的2.3%下行至2.1%左右。

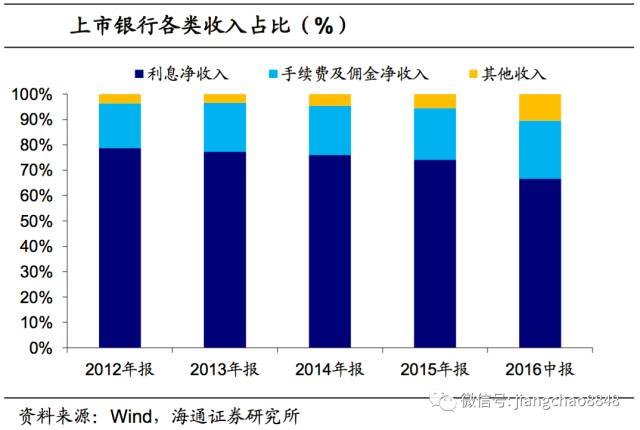

传统利息净收入的优势下滑,银行开始通过表外理财扩张(赚取中间业务收入),为了吸引理财投资者,近年理财收益率一直较高;同时,银行表内投资非标资产等高收益资产来增厚收益,风险偏好明显上升。同时,为了绕开贷存比、风险资本占用等监管,非银通道和产品嵌套等各种形式的套利兴起。

我们测算了上市银行营业收入中,利息净收入、手续及佣金费用和其他费用的占比。12年银行利息净收入占到营业收入的比重在78%左右,16年中报已下滑至66%;而手续及佣金费用的比重从12年的17%上上升至16年的23%。其他收入占比也从3.6%上升至10%左右。

1.2 表内资产增速较高

利率市场化促使银行通过传统存贷款以外的业务增加盈利,同时也倾向于做大规模,实行金融版的“薄利多销”模式。

13年至16年,银行表内资产同比增速较高,大型银行一般在10-12%,而中小型银行的表内资产增速则高达16%-26%。虽然14年末到15年,可能由于实体需求低迷,叠加股市大幅波动,造成大行资产增速下行,但此后金融市场套利又给了银行进一步扩张资产的机会。

1

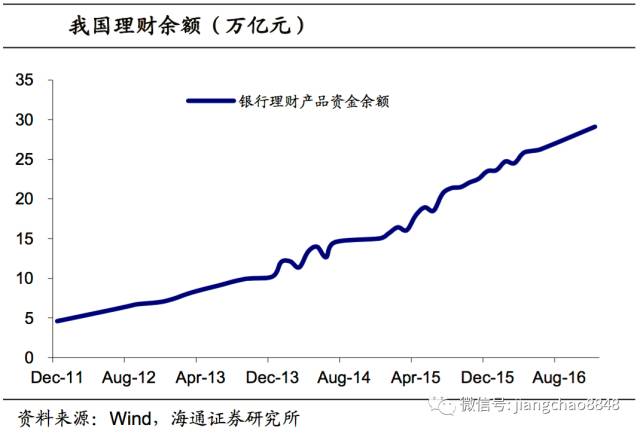

.3 表外理财同样扩张

与此同时,表外理财规模不断增长,余额从13年末的10万亿左右,增长至16年末的29.1万亿,3年增长了接近2倍。而从各类理财产品的增长来看,一般个人和企业理财增加相对平稳,15-16年同业理财迅速从不到1万亿增长至4万亿,成为银行扩大理财规模和业务收入的一大方式。

2.1 理财替代存款,非标兴起

回顾13年以来的利率市场化和银行资产扩张,我们认为,利率市场化其实是“先表外再表内”。理财作为表外利率市场化的媒介,其预期收益率基本“刚兑”,且由银行自主决定,远高于同期存款利率。

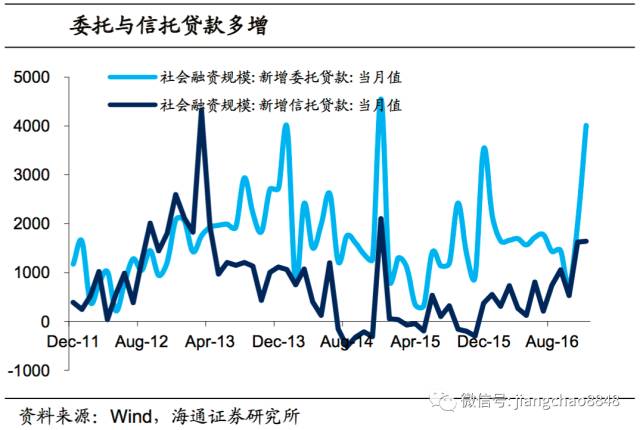

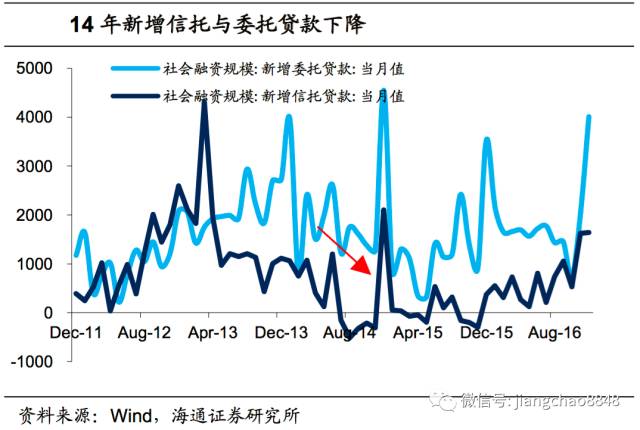

13年上半年,社融新增信托和委托贷款达到2.35万亿,约等于12年全年新增量。银行理财对接非标资产,规模迅速扩张,在这一阶段,非标资产能够提供8%-10%甚至更高的收益,实体经济通过委托、信托贷款等,为5%以上的理财收益提供了支撑。

2.2 8号文后,非标转向表内套利

表外理财不计提风险资本,3个月和6个月等短久期负债对接1-3年的长久期非标,存在着很大的风险,因此13年3月末,规范理财业务的银监会8号文出台,限制理财投资非标债权的余额不得超过理财产品余额的35%,和上一年审计总资产的4%。

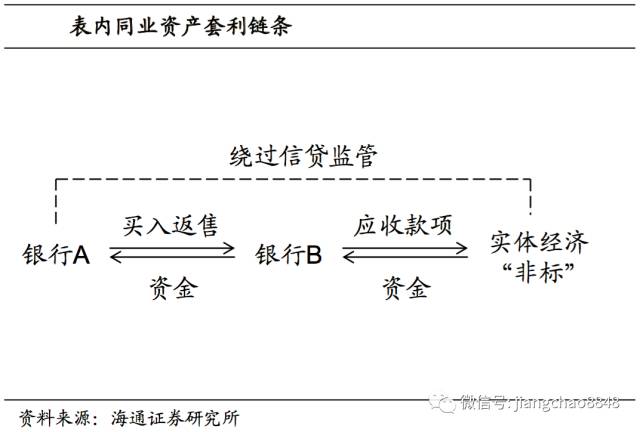

但是非标资产的高收益对需要增厚收益的银行仍具有吸引力,套利方式从表外理财直接配置,转向表内同业资产套利。

13年典型的表内同业套利链条是:银行A通过买入返售资产,将资金给银行B,银行B利用这笔资金表内配置非标资产(一般可按照分类,计入应收款项类、可供出售类或交易性资产)、负债端增加卖出回购。本质是银行A承担非标资产的风险与收益,而银行B作为通道从非标收益中“分一杯羹”。

这一过程中,银行A的实质非标资产通过银行B(甚至可能银行C、银行D等)的通道,被计入了买入返售资产中,实际资本计提也低于信贷资产的100%,仅按照同业资产计提,节省了资本占用成本,又可以绕开存贷比,获取较高的非标收益。而银行B也通过这种持有方式增加了收益。

数据显示,13年6月到14年6月,银行买入返售类资产占总资产的比例不低,股份行的该比重甚至达到14%。

2.3 M2高企,地产与城投堆积风险

对于实体经济而言,银行通过表内同业和表外理财配置非标的行为,大量的非标资产投向了房地产和地方融资平台。13年新增信托资金投向基建和房地产的比例分别达到25%和10%,这使得M2高企、一度同比超过16%,同时房地产过热、地方债务不断堆积,央行不得已在13年下半年收紧货币政策,试图抬高利率去杠杆。

2.4 货币收紧与127号文,拆“非标”杠杆

13年银行从表外理财到表内同业的这一轮“非标杠杆”最终是通过货币政策收紧和127号文的出台共同进行“去化”的。13年下半年,央行收长放短,银行间资金紧张,债市调整,使得整体利率中枢抬升、流动性紧张,抑制银行加同业杠杆的冲动。而14年7月出台的127号文,对同业资产和同业负债进行了明确规定和风险计提要求,实质重于形式,受此影响,表内买入返售对接非标的规模逐渐得到控制。

2013年12月,央行发布《同业存单管理暂行办法》,正式定义“同业存单指由银行业存款类金融机构法人在全国银行间市场上发行的记账式定期存款凭证,是一种货币市场工具”。该办法于13年12月9日起实施,12月12日工农中建和国开的共计220亿的5只同业存单启动发行。

3.1 同业存单为何崛起

13年的《同业存单管理暂行办法》规定,存款类金融机构可以在当年发行备案额度内,自行确定每期同业存单的发行金额、期限,但单期发行金额不得低于5000万元人民币。发行备案额度实行余额管理,发行人年度内任何时点的同业存单余额均不得超过当年备案额度。

同业存单发行流程分为三步:1)首先在每年首期同业存单发行前向中国人民银行备案当年发行额度;2)通过之后向全国银行间同业拆借中心提交材料、登记当年发行备案额度;3)交易中心审核材料后,发行人还需在每年发行首期同业存单前通过中国货币网披露同业存单年度发行计划,披露满3个工作日后可发行。

短融的发行需要提供信用评级报告,三年内会计信息披露,还需要承销商协助发行,成本较高。而同业存单只需年初向央行报备发行额度,此后实行余额管理,银行具有较大的自主发行权,且承销程序较短融更为便利,增加了银行发行存单的意愿。

除了发行便利以外,以下也是造成同业存单大量发行的可能原因:

第一,存款增速趋缓,银行被动负债流失。由于人民币贬值带来外汇占款流失,同时理财等资管产品对存款也有替代作用,导致银行存款增速下滑,需要主动负债来弥补缺口。

第二,央行投放减少,银行错配导致流动性缺口。近年银行不断扩大资产规模,资产端超配长久期资产,在央行货币政策边际收紧和MPA监管指标之下,来自央行的资金减少,流动性缺口显现,银行只能通过大量发行同业存单,主动负债维持规模。

第三,同业存单对传统同业负债产生替代。同业存单是同业存款的标准化,相比传统的同业负债方式,同业存单具有授信额度限制少、流动性好、发行简便等优势,13年以来其对传统线下同业存款的替代性上升。

第四,同业存单受到的监管较少。在当前的监管政策下,同业存单暂时不需要缴纳准备金;同时,存单在资产负债表中计入债券发行,暂时也不受到同业负债不超过总负债三分之一的约束;较松的监管意味着同业存单有扩张的特性。

第五,存单助于改善LCR等监管指标。MPA和流动性考核下,发行1个月以上同业存单,可以改善LCR的分母而使得指标得以提高,季末考核临近前,银行更有动力冲量改善LCR。

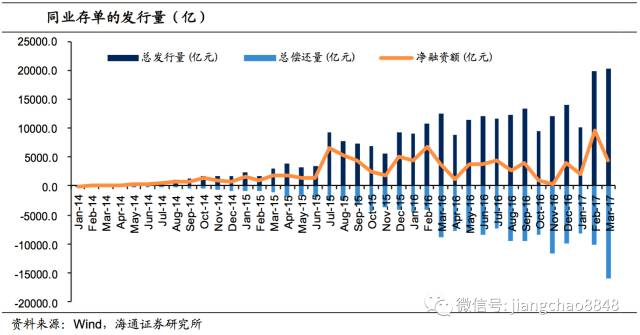

3.2 同业存单规模增长迅速

自13年末至今的3年多来,同业存单规模不断发展扩大,特别是2015年中期以来,随着发行人范围不断扩大,同业存单的发行井喷式增长。数据显示,同业存单的单月发行规模从2015年6月的2616亿,增加到2017年3月的超过2万亿,当月净融资量也大幅增加,从过去的300亿左右,到17年2月净融资9500多亿。

3.3 中小行逐渐成为发行主力

从同业存单的发行人来看,中小行成为发行主力。13年同业存单推出初期,国有银行和股份银行是发行主力,但从14年5月城商农商被列入合格发行人列表之后,中小行的发行规模占比不断扩大,国有大行则逐渐减少了发行数量。