文:Danny

春节过后,孩子们手里都收到了不少压岁钱吧!压岁钱怎么管理,是很多家长都关心的问题。咱们后台这几天,也频繁的有人留言问要不要用压岁钱给孩子准备教育年金保险啊,怎么通过压岁钱提高孩子财商啊之类的问题。

大家不要着急,对于大家关心的问题,我挨个来解答。

首先,如果孩子比较大的话,比如在

6

岁以上,可以分配一部分压岁钱让他自己管理

,怎样让孩子管理压岁钱

/

零花钱这个后面会另写一篇文章。然后剩下的钱你准备怎样管理,也都可以让孩子参与进来。比如说是存银行,还是买保险,还是放进余额宝等等,都可以告诉孩子,让他明白原来钱除了可以买东西之外,还可以有这么多的渠道,有这么多不同的机构加入管理,并且不同的渠道里收益和风险都不一样。

让孩子参与到生活中,参与到对金钱的管理和处置中,这是提高孩子财商最基本的一步。

其次,如果孩子比较小,我觉得可以给孩子专门开立一个银行账户,专门管理孩子的钱。

因为钱放在大人口袋里,说花也就花了,但是专门为孩子存起来,相当于强制储蓄,等孩子长大了将账户移交给他们,适当的引导孩子对自己账户的管理,也是非常有意义的一件事。

因为孩子年龄比较小,家长可以代为打理这笔资金,而不是让钱趴在银行的活期账户上,每年贬值。

怎么打理呢?既然是孩子的压岁钱,

没有任何投资知识的家庭,最好选择安全稳妥的理财方式

,

比如国债、货币基金、保险或者稳健的银行理财产品;

有一定的投资基础的家庭,可以选择激进一点的方式

,

比如股票或者指数型基金。

咱们读者大多数都没有投资基础,所以今天先聊聊稳妥的理财方式。当然,咱还有一些非常有投资基础的读者朋友们,对他们来讲,这些内容都是入门级的,谢谢大家的包容,也欢迎大家踊跃在留言区留言,分享你的经验或者曾经踩过的坑,帮助更多的妈妈实现新年的赚钱目标。

很多读者朋友在后台问教育年金保险,所以先聊聊这个。

人身保险分为人寿保险、健康保险和意外伤害保险。年金保险就属于人寿保险的一种,通俗一点解释就是

投保人在前期每年或者每月缴纳保费,被保险人活着的时候,在合同约定的期限内,可以有规则的、定期的从保险公司获得保险金。

这种保险主要分为两类:

养老年金保险和教育年金保险

,我们今天要说的就是教育年金保险。

首先,教育年金保险最重要的功能是保障,而不是理财

。

这一点大家在考虑是否购买教育年金保险的时候一定要切记。购买保险最重要的目的是保障孩子将来读书有稳定的现金流,不会因为任何家庭财富的动荡导致没钱上学。

有不少高净值人士会去香港给自己的孩子购买高额教育年金,除了给孩子的成长提供稳定现金流之外,还有其他的作用,

一

是

为了资产多元化

,因为香港类似产品都用美元投保;

二

是

为了财富隔离

,比如孩子长大结婚又离婚而导致的财富分割;

另外,通过配置保险

+

信托的方式

,假如孩子长大后生活奢靡,

也可以有效的预防他把家庭财产一下子挥霍干净

。

这就是保险的作用,投保人按照自己的意志为孩子的未来提供稳定的现金流,家庭财富比较多的再做一个财富隔离,仅此而已。

但是国内很多保险代理人为了推销年金保险,经常夸大其词宣传年金保险具备高收益的特点。常见的宣传套路是:“每年只要交多少多少,孩子以后就可以领多少多少,比买理财产品赚多了!”

所以如果你不是冲着保障的作用去选择教育年金保险,而是冲着理财的目的去的话,那一定冷静下来,按照我在这里教给大家的方法计算一下实际收益率。

备注:

IRR

函数可以用来测算一组现金流的内部收益率,在Excel中可以直接插入公式计算。内部收益率为投资的回收利率,根据某个具体保险产品,列出定期支付的保费数值和未来定期获取的保险金额数值,前者为负值,后者为正值。

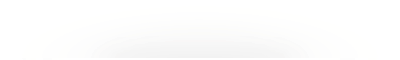

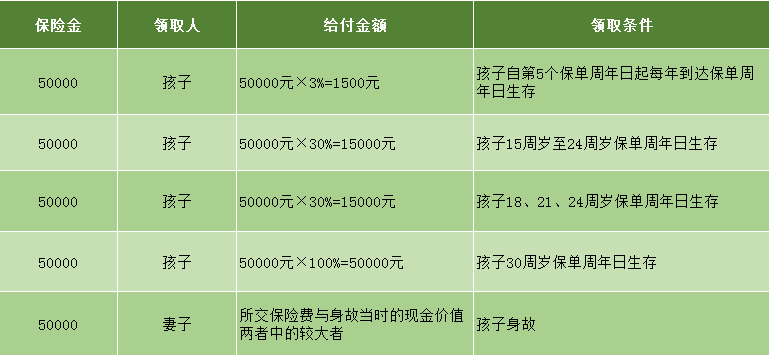

我随便找了一款国内市场上的教育年金保险举个例子:

这款保险是这样设计的:孩子从

0

周岁时开始投保

**

教育年金保险(分红型),基本保险金额

50000

元,交费期为

10

年,每年交保费

20574

元,那么孩子将来可以获得的保险金见下表:

在

Excel

里用

IRR

公式算一下这款产品的收益率为

2%

。

2%

,放在任何理财产品中都不算高吧。当然,这只是某一款产品,每款产品的设计不一样,想买哪款产品,大家最好自己算算。别人惦记着你兜里的钱,所以一些基本的技能还是得大家自己会,这也是我在这里教大家方法的意义。

“教育年金保险(分红型)”

,这里的分红型又是什么呢?

就是说除了未来领取教育金之外,保险公司还会拿大家的保费去做投资,每年给投保人分配一部分投资收益作为红利。

你的分红取决于它保险公司投资的收益。

这也是很多保险代理人主推的一点,他们会告诉你这是一款分红型产品,享有分红的权利。但是,是否分红以及红利多少是不确定的,保险合同里也会明文标识:“我们每年根据分红保险业务的实际经营状况确定红利分配方案,保单红利是不保证的。”

顺便说一点,前段时间中国人寿发布公告,预计

2018

年度归属于母公司股东的净利润较

2017

年度减少约人民币

161.26

亿元到人民币

225.77

亿元,同比减少约

50%

到

70%

。公司称,

2018

年年度业绩减少的主要原因是受权益市场整体震荡下行影响,公司公开市场权益类投资收益同比大幅减少。

翻译成白话就是:中国人寿拿去炒股投资的钱亏大发了。

当然了,一年的亏损并不能说明什么,但是从中也可以看到,专业的投资机构能力并不一定有多神,熊市的时候要亏也是和普通人一起亏,牛市的时候,要赚一起赚。所以不要以为把钱交给投资机构就万事大吉。

不过话说回来,股票等这类权益类资产配置的波动性本来就很大,国内险资投资股市的比例是30%,有时候会上调至40%,但是香港某些保险公司的股票配比会高达60%,波动性就会更大,通常需要通过十几年、二十多年的长期持有来平滑收益曲线,如果提前退保或者提前支取都会有不小的损失。

除此之外,教育年金有个卖点是保费豁免功能条款

。

就是说当投保人出现全残、身故或意外身故等状况时,承保公司将免除剩余尚未到期的保费,孩子到保险合同约定的时间,仍然会收到保险公司给付的教育保险金,保证孩子不会因学费问题,而得不到接受教育的机会。

这个条款单独拿出来也不足以成为一个购买教育年金的理由。因为给父母安排一份定期寿险就可以解决父母出现意外导致经济收入断层的问题。

当然如果权衡自家情况决定买教育年金保险,那就一定选择有保费豁免功能条款的保险,同时要看清楚触发豁免约定的条件是什么。

这么分析下来,相信大家对教育年金保险了解的比较清楚了。

还是那句话,

保险的功能是保障,冲着风险转移的功能去,不要冲着理财的功能去。

给它合理的预期值,把保险放在该放的位置上,就能对抗很多不靠谱保险代理人的忽悠,根据自身情况选择是否购买。

那除了教育年金和余额宝,压岁钱还有什么好去处呢?

上次直播国债逆回购,我才发现有这么多读者不了解在投资圈内已经非常常用的国债逆回购。所以今天再介绍一下另一款理财品种,国债。

国债其实是一个比较适合长期投资的品种

,

孩子还小的时候对压岁钱的需求没有特别紧迫,所以用压岁钱配置部分国债也是一个不错的选择,我周围有不少朋友都会配置部分的国债。国债风险很低,利率却还可以,比如

2018

年

3

年期的储蓄国债利率是

4%

,

5

年期的利率为

4.27%

,

2019

年储蓄国债尚未发行,但是利率估计也是在这左右。这个利率其实比目前余额宝还要高,但是余额宝可以随存随取,

而

国债的流动性就差很多,一买就是三年五年的,提前支取会有利息损失。

对于个人来讲,只能购买储蓄式国债,

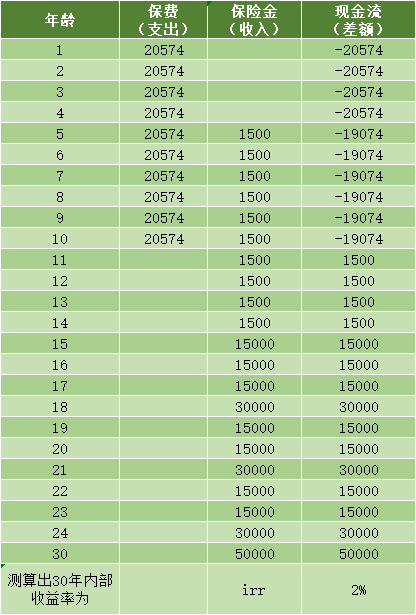

储蓄式国债分为电子式和凭证式

,

两者的区别见下图。

2019

年储蓄式国债最早一期的发行时间是

3

月

10

日,如果大家对国债感兴趣的话,可以去自己当地的银行柜台问一下,一般大银行因为人多可能会售罄的早,大银行没有了可以去当地的小银行问问。咨询完了也可以通过网银购买,不用去现场排队。

上次在微博@六妈罗罗直播的时候还有不少读者留言说为什么要做国债逆回购,明明银行理财产品收益率更高还保本保息啊。

然而自从资管新规出来后,银行理财产品早就不保本保息了。甚至有不少银行理财产品违约的事件发生,但是咱们好多读者还认为银行理财保本保息,这次过年和长辈亲戚聊天,他们也都认为银行理财一定是安全的。

“招商银行十亿规模理财产品违约”、“交通银行

三

亿私银理财产品退出困难”、“浦发银行六亿规模理财产品违约”……

这类新闻在

2018

年经常见诸报端,感兴趣的读者可以搜搜。上述违约的银行理财产品都是银行代销的。

所以挑选银行理财产品,首先就要看清楚是银行代销还是银行自营。

银行自营的理财产品在产品说明书上,有一个

大写字母

C

开头

的产品登记编码,将这个编码在

中国理财网

输入,就可以看到理财产品的发行机构、收益类型、风险等级等诸多基本信息

。如果搜不到,那就赶紧别买了。

其次看风险等级

。各家银行对自家的理财产品都会划分风险等级,拿招商银行举例,理财产品的风险等级从

R1-R5

,对应的风险也逐步上升,没有投资基础的人或者追求稳定的人就在

R1-R2

范围内选择;

R3

级有一定的本金风险且收益有一定波动;

R4

级本金风险较大且收益浮动波动较大,亏损的可能性较高;

R5

级本金风险极大同时收益浮动波动极大。

第三,如果有进一步探索的兴趣,可以去看看理财产品的投资方向和投资标的,判断是结构性产品还是非结构性产品。

如果追求安全就买非结构性产品,非结构性产品的投资方向是债券、存款、国债等,此类产品风险低,非结构性产品的预期收益率是固定数值。结构性产品的投资方向主要是黄金、石油、股票、外汇等,波动性比较大,可能赚很多,也可能亏很多,结构性产品的预期收益率显示在一个浮动区间,比如

0.50%-5.00%

这样的区间。

以上跟大家分享了一些安全稳妥的资金去处,大家一定要学会其中的判断方法以及计算方法,资本市场初级的玩法就没有多少,很多万变不离其宗,掌握了方法才能火眼金睛,在众多纷繁的包装之下一眼看到内核。将来把账户移交给孩子的时候,跟他们分享的不也是自己的甄别办法吗?

奥斯卡·王尔德说:年轻的时候,我觉得钱很重要。到老了才发现,还真是这么回事儿。

祝大家新的一年,投资自己,也投资钱,让能力和钱一起枝繁叶茂的生长。