做极品投资,选择与时代最强者同行,放弃一切平庸与不确定的机会。

本杰明·格雷厄姆: 要想明白什么是价值投资,需要先理解金融思维和商业思维的区别是什么。

门徒 :什么是商业思维呢?

本杰明·格雷厄姆:首先,要弄清楚,买股票就是买公司的一部分,要把股票看作公司的部分所有权。预测市场喜好是不可能的。要想在股市取得成功,首先必须正确思考;然后,必须独立思考。你需要回归基本常识,要弄清楚股票不只是每天上下波动的数字,它代表的是公司的部分所有权。一家公司就好像一整张比萨,这张比萨被切成很多份,每一只股票就代表其中一份所有权。我们在购买股票时需要问的第一个问题就是“这家公司整体卖多少钱”。需要知道,在一个老练的商人眼里,这家公司值多少钱。

门徒 :那什么是金融思维呢?

本杰明·格雷厄姆:在股市中令人难以置信的是,人们从来不问这家公司卖多少钱。金融市场用这样一个公式为股票定价:价格=每股收益×市盈率。每股收益,通常指最近一期财务报告上的每股收益。 用每股收益乘以一个合适的市盈率,这个市盈率是由多个因素共同决定的,它们包括:股息;公司的规模,声誉,财务状况和前景;公司类型;市场的整体趋势(牛市的市盈率通常高于熊市)。

门徒:金融思维有什么不好吗?

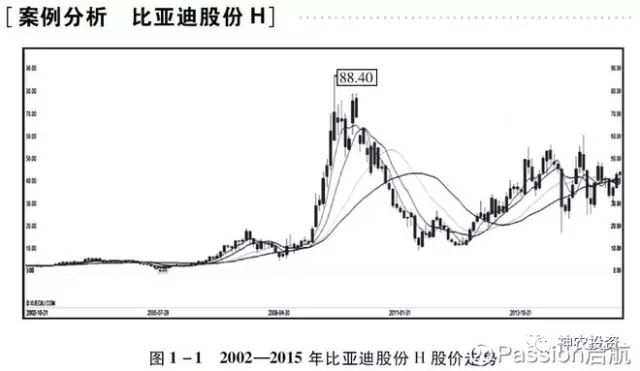

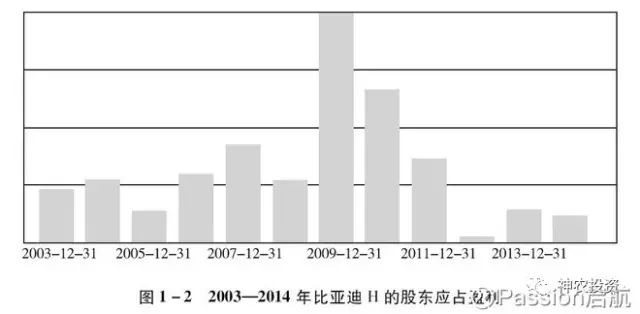

本杰明·格雷厄姆:上述公式的结果是,大多数情况下,每股收益在决定股票价格时所占的权重,相当于考虑所有其他因素权重的总和。这个事实显而易见,因为市盈率本身很大程度也是由收益趋势决定的,这样就片面强调了收益这个因素。 2008年,港股比亚迪股份的股价跌到最低6港元,仅仅一年之后,公司的股价就涨到了最高88港元,到了2011年,公司的股价又下跌回了10港元。一家公司的价值是很难在这么短的时间内发生十倍上下的变化的。股价波动幅度如此之大,正是因为金融市场的定价方式给予了每股收益这个变量过大的权重造成的。如图1-1、图1-2所示,公司历年的股价就是随着收益的变化而变动的。

本杰明·格雷厄姆:金融市场对一家公司的估值方式与真正商业世界对一家公司的估值方式是完全不同的。金融思维和商业思维的分歧也就是价值投资理论的出发点。 金融思维过分地强调收益这个因素,会有以下3个弊端。 (1)采用正常的商业思维,并购一家公司要对资产和收益进行双重考量,双重考量要比单一强调收益的评估方式更加可靠。 (2)与资产相比,每股收益的变化更加剧烈,这样在股票估值时就包含了一种被夸大的不稳定性。 (3)每股收益很容易被人为操纵。投资者必须结合资产负债表期初和期末的数据,才有可能真正理解利润表的含义。我们在投资过程中最应该做的就是回归常识,用正常的商业思维进行投资。以净资产价值为出发点并坚持不变,然后再考虑其他因素。 简单点说就是:一个老练而又谨慎的商人如果打算收购这家公司愿意出的价钱,就是证明普通股投资是否合理的试金石。 查尔斯·布兰帝:我们做价值投资就好像足球比赛罚点球。在罚点球时, 94%的守门员不是向左扑球就是向右扑球,他们需要做方向上的判断。但是统计结果表明,守门员猜对方向的概率只有25%。如果守门员站在球门中间,不去猜测来球的方向,结果显示竟然能够扑出60%的罚球。虽然这听起来很简单,但做起来会非常困难。因为当你站在球门中间什么都不做时,会受到很多批评。你如果能够坚持按照商业思维对公司进行价值评估,而不是像市场中大多数人那样按照金融思维思考,不去管市场上的各种噪音,你的投资将会非常成功。

门徒:我明白了,买股票就是买公司,要像老练的商人收购公司那样去买股票,是这样吧?

本杰明·格雷厄姆:是的。

本文节选自新书【格雷厄姆之道】第一章原理,转发请注明出处。

免责声明:神农投资微信公众号除发布原创观点、研究报告以外,亦致力于与广大投资者分享优秀投研类文章、报告。所引用文章、报告不构成任何投资建议。版权归原作者或机构所有,部分文章推送时未能与原作者取得联系,若涉及版权问题,敬请原作者联系我们。联系方式:010-85315721-848