基金年报配置前瞻

——上周流动性评级为B

天风策略:刘晨明,徐彪

报告联系人:许向真

基金数据库联系:许向真13264560704

年初市场对于基金发行量和热度的提升颇为关注,部分百亿甚至三百亿基金的再次出现一定程度上提振了市场情绪,是近期大盘走势维持坚挺的重要原因之一。1月底是基金17年报集中披露的窗口,我们在此前的报告

《【天风策略.年度盘点

】

A股机构投资者的2017》

中也提到,虽然公募基金的持股份额有所下降,但其风格偏好依然深刻影响市场。

①

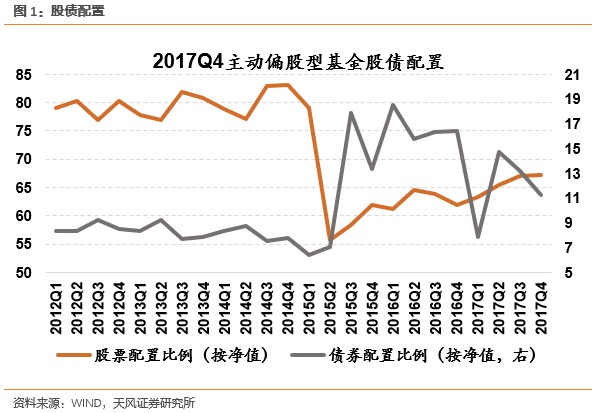

股债配置上

:17年四季度股票配置占比继续提高,债券的配置比例降低。

②

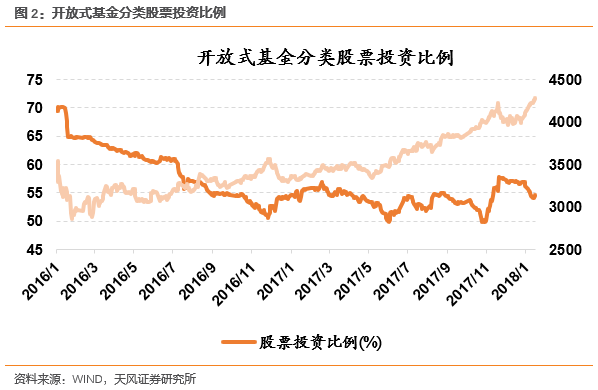

基金仓位

:开放式基金分类股票投资数据上可看出,由于去年下半年对于监管、利率等问题的担忧,市场对于加仓依然比较谨慎。开放式基金股票投资比例先增后降。市场走势继续“以大为美”,沪深300涨势明确,延续“指数涨而个股不涨”的局面。

③

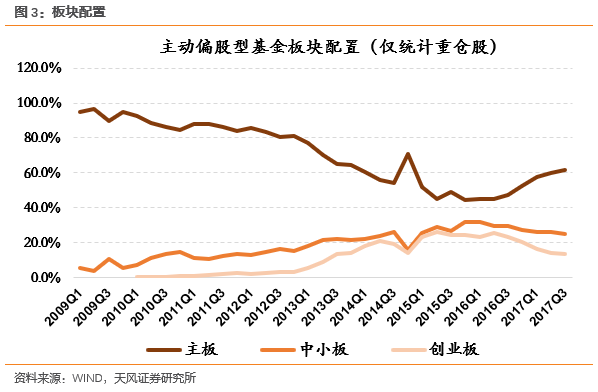

板块配置

:板块配置上,主板权重继续提高,中小板和创业板继续下降。原因之一或为去年11-12月,利率经历了全年第三次大幅上升的过程,因而资金更加倾向于大票。

④

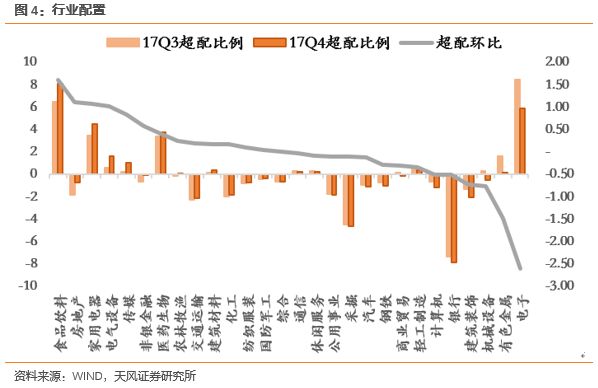

行业配置

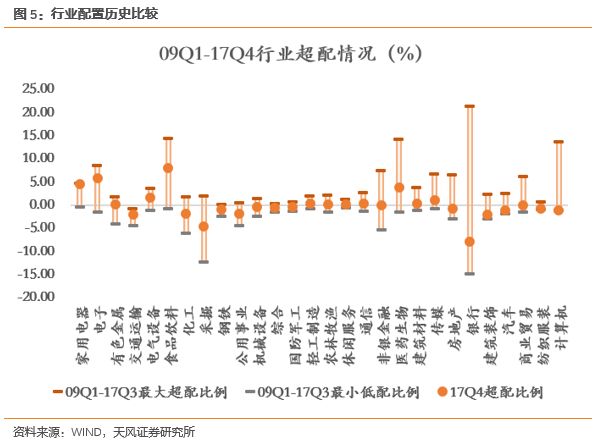

:行业配置的数据显示,市场依然偏好以家电、食品为代表的白马股,同时这与四季度以来北上资金的偏好也有关系。除此之外,金融和地产在四季度有一定增持。TMT出现分化,前期超配较多的电子在四季度被显著减持,久跌的传媒则获得增持。具体数据上,超配环比排在前五的是食品、地产、家电、电气设备、传媒;低配环比排在前五的是电子、有色、机械、建筑、银行。

09年以来的历史序列上,四季度末超配比例在高位的有家电、电子、有色、交运、电气设备;低配比例在高位的有计算机、纺服、商贸、汽车、建筑。

最后要再次声明的是,本篇报告仅针对截止发稿日已经披露的基金年报,最终的数据和结论有待年报披露完全,敬请期待天风策略后续的报告。

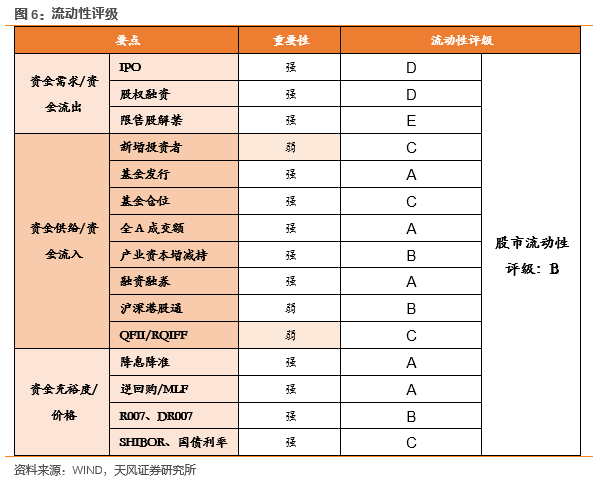

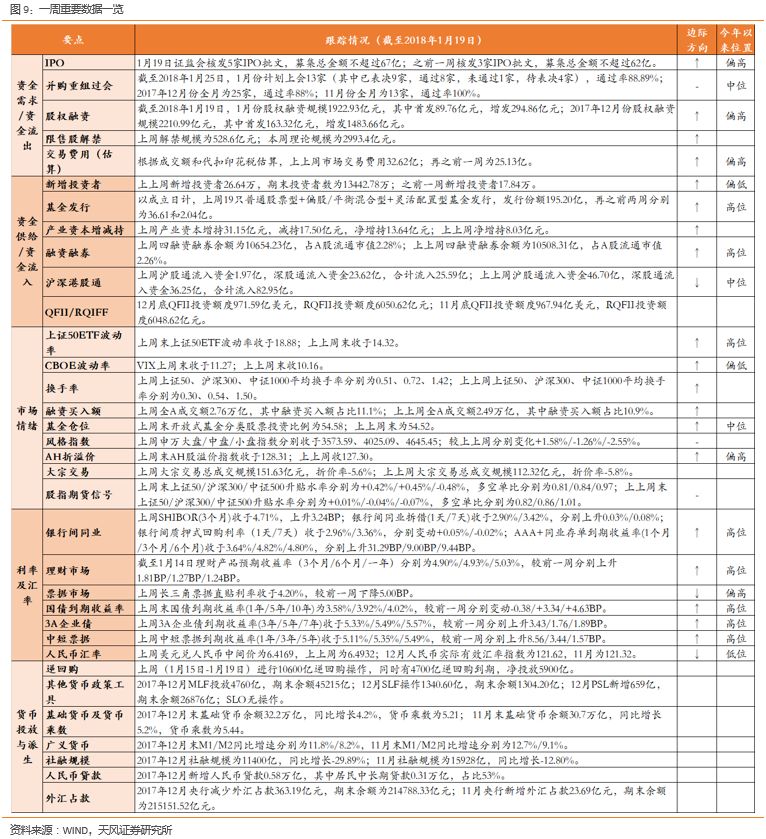

下表选取关乎股市流动性的15个指标(上周起新增降息降准等),强指标10分,ABCDE分别对应10分、8分、6分、4分、2分;弱指标减半,ABCDE分别对应5分、4分、3分、2分、1分(则满分140分,最低28分)。最终通过加权来获得综合评级

。

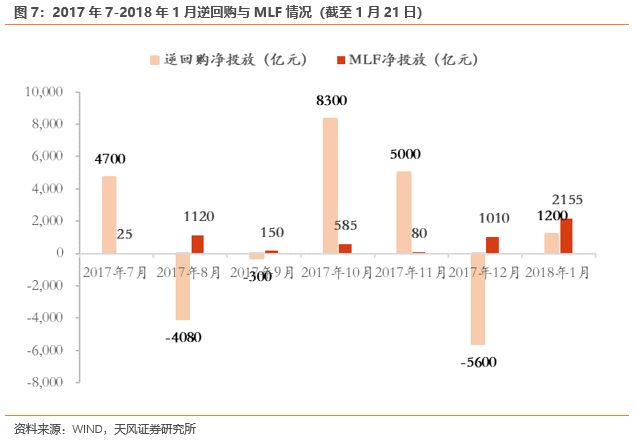

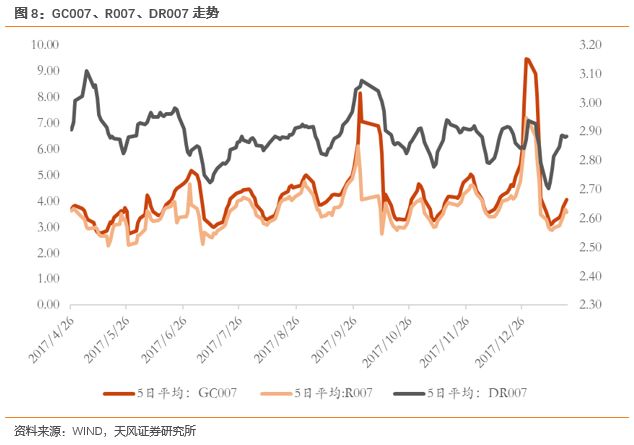

流动性调控维稳,资金利率继续上行:

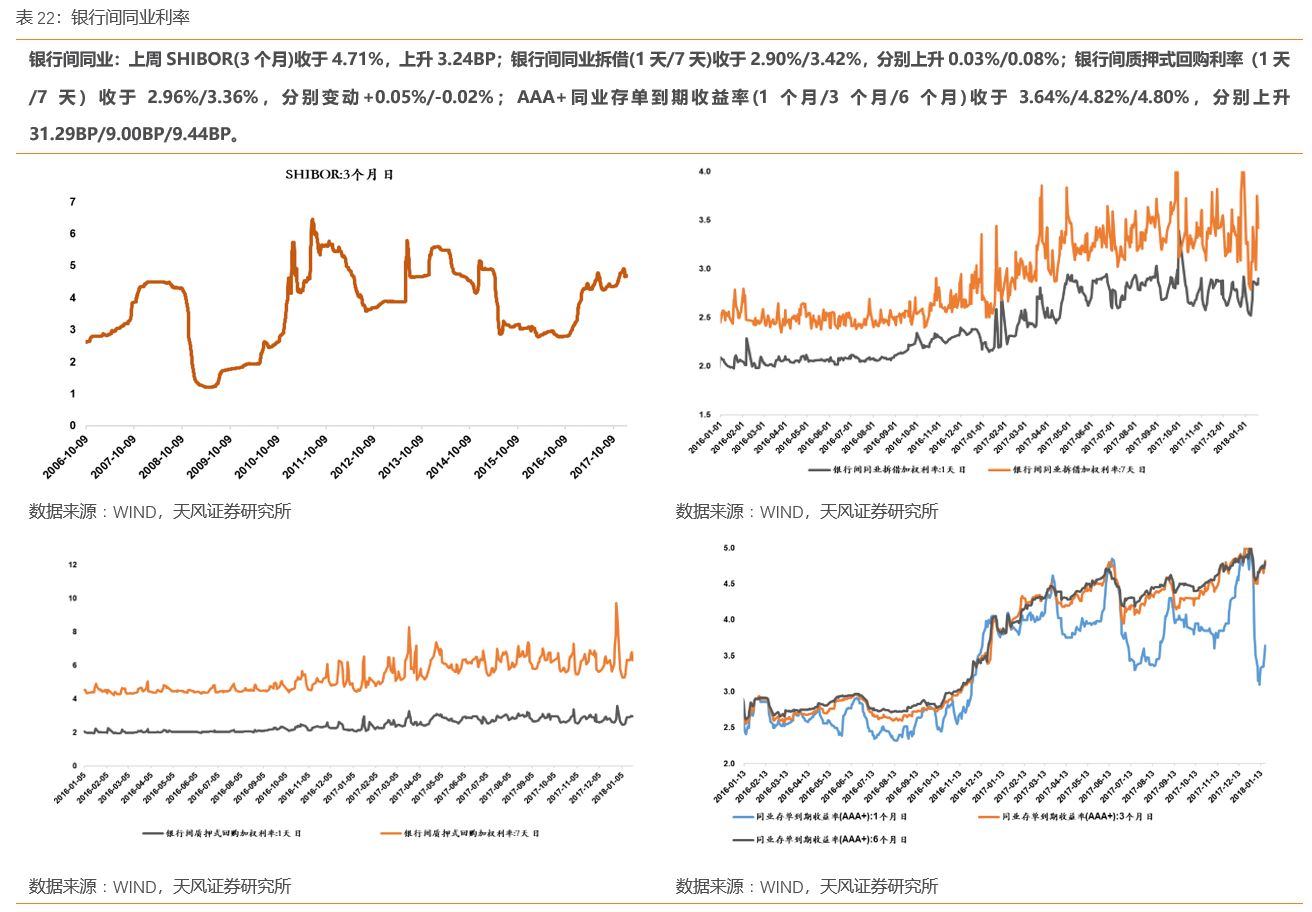

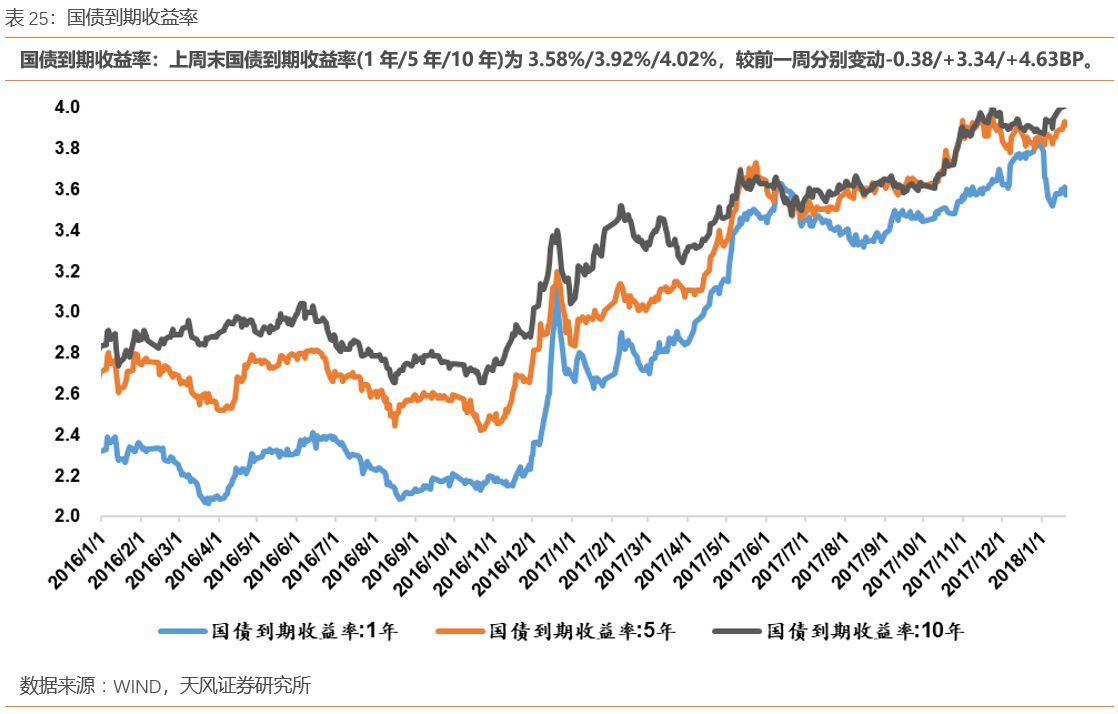

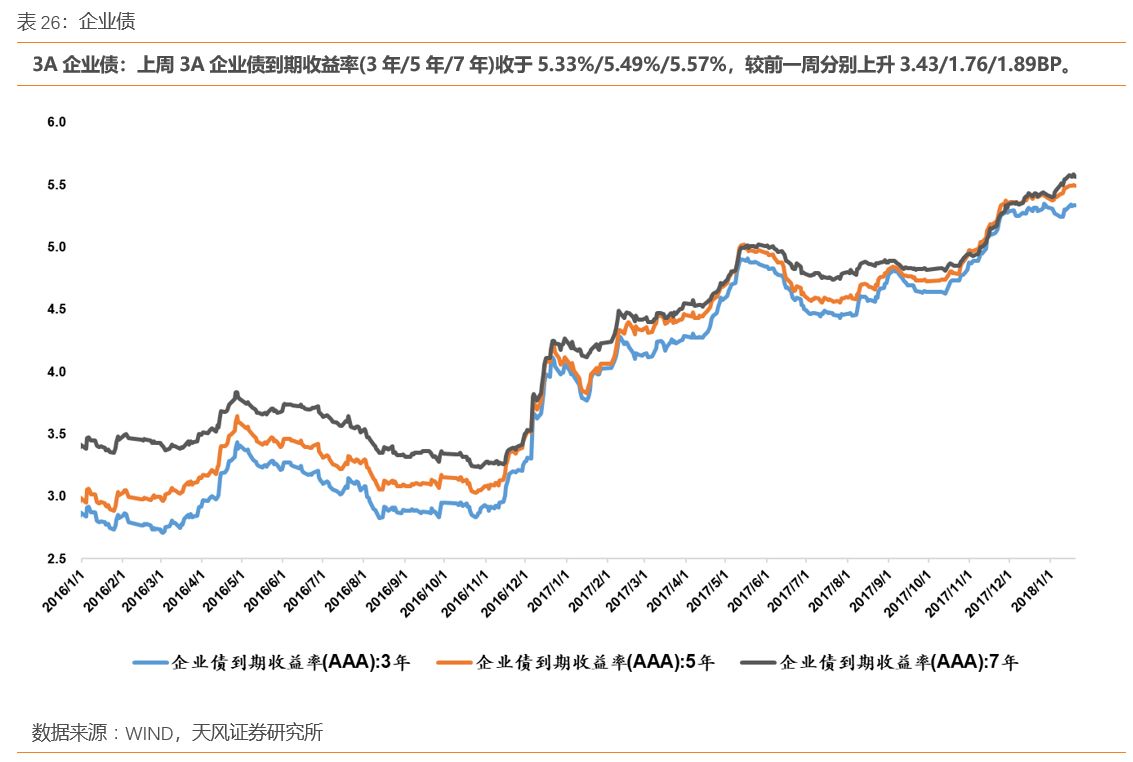

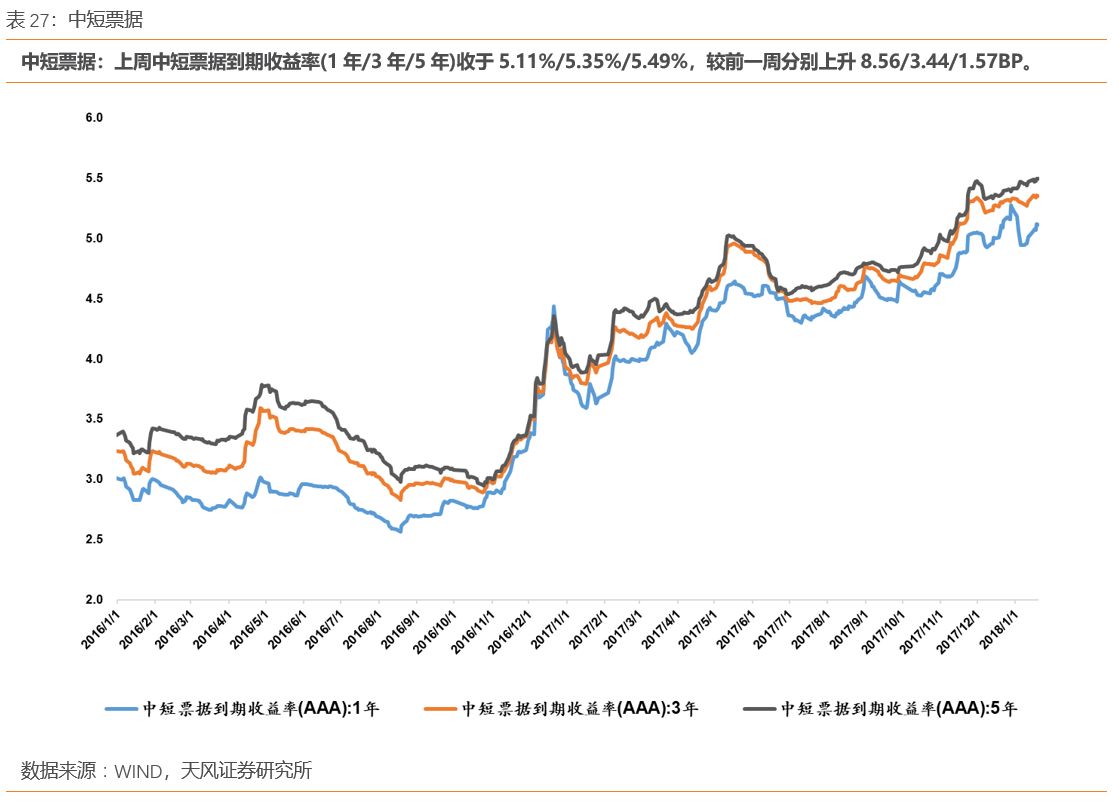

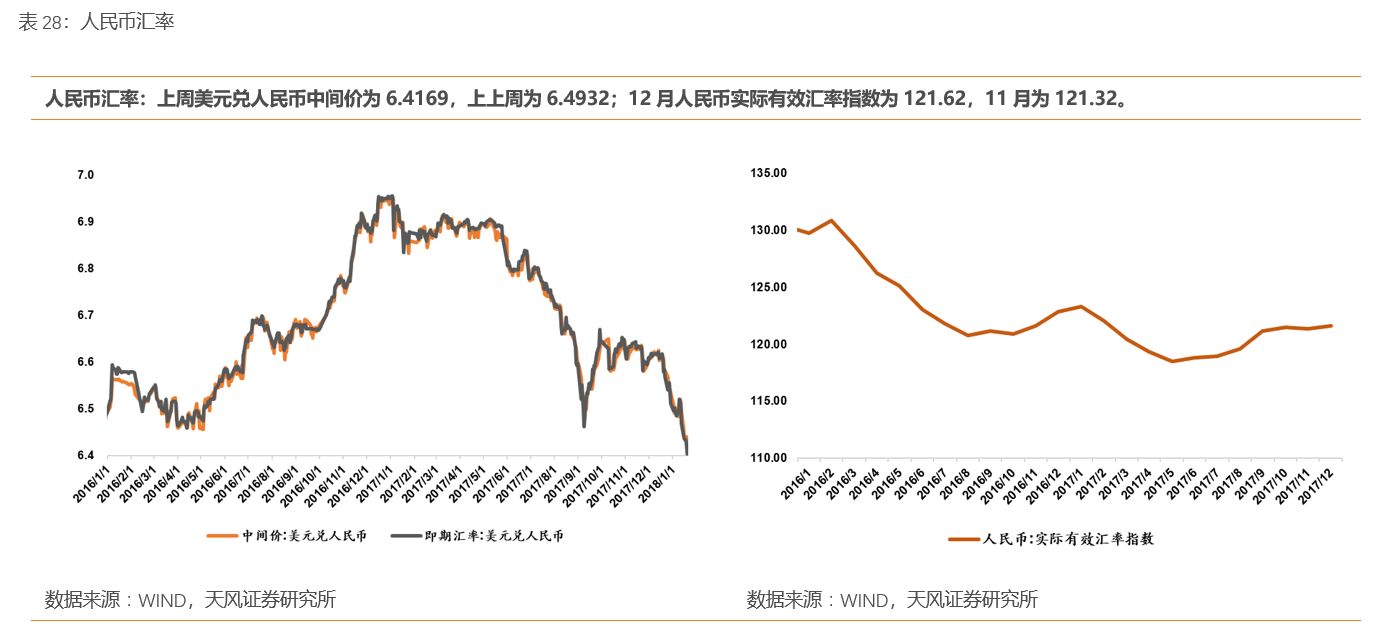

上周央行进行10600亿逆回购操作,同时有4700亿逆回购到期,净投放5900亿;按考虑MLF的全口径计算,本周央行净投放8055亿,创一年来单周新高。数据上看,上周SHIBOR(3个月)收于4.71%,上升3.24BP;银行间同业拆借(1天/7天)收于2.90%/3.42%,分别上升0.03%/0.08%;银行间质押式回购利率(1天/7天)收于2.96%/3.36%,分别变动+0.05%/-0.02%;AAA+同业存单到期收益率(1个月/3个月/6个月)收于3.64%/4.82%/4.80%,分别上升31.29BP/9.00BP/9.44BP;上周3A企业债到期收益率(3年/5年/7年)收于5.33%/5.49%/5.57%,较前一周分别上升3.43/1.76/1.89BP;上周中短票据到期收益率(1年/3年/5年)收于5.11%/5.35%/5.49%,较前一周分别上升8.56/3.44/1.57BP;上周长三角票据直贴利率收于4.20%,较前一周下降5.00BP。上周末国债到期收益率(1年/5年/10年)为3.58%/3.92%/4.02%,较前一周分别变动-0.38/+3.34/+4.63BP

。

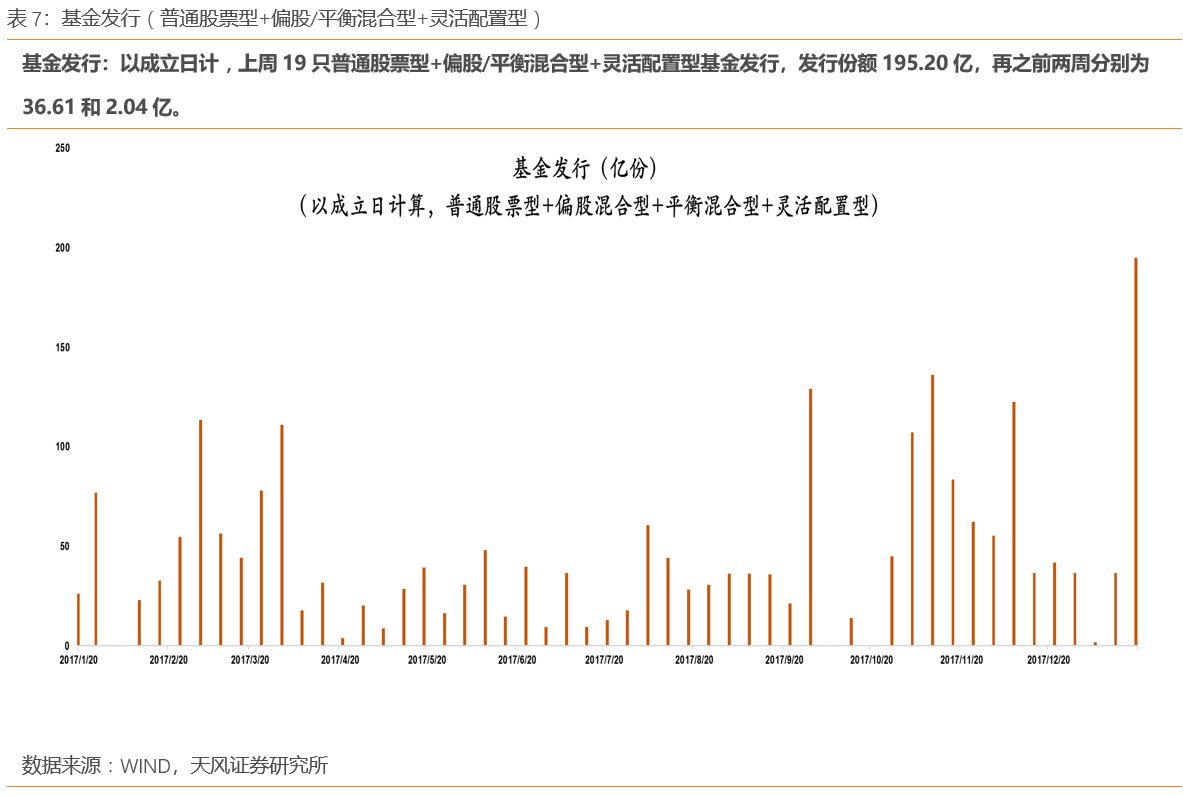

IPO发行从严从细,基金发行火热

:

上周证监会核发5家IPO批文,募集总金额不超过67亿;之前一周核发3家IPO批文,募集总金额不超过62亿,严格发审、严格公司上市的准入依然是今年发审会所要坚持的原则和底线;基金发行上,上周19只普通股票型+偏股/平衡混合型+灵活配置型基金发行,发行份额195.20亿,再之前两周分别为36.61和2.04亿。

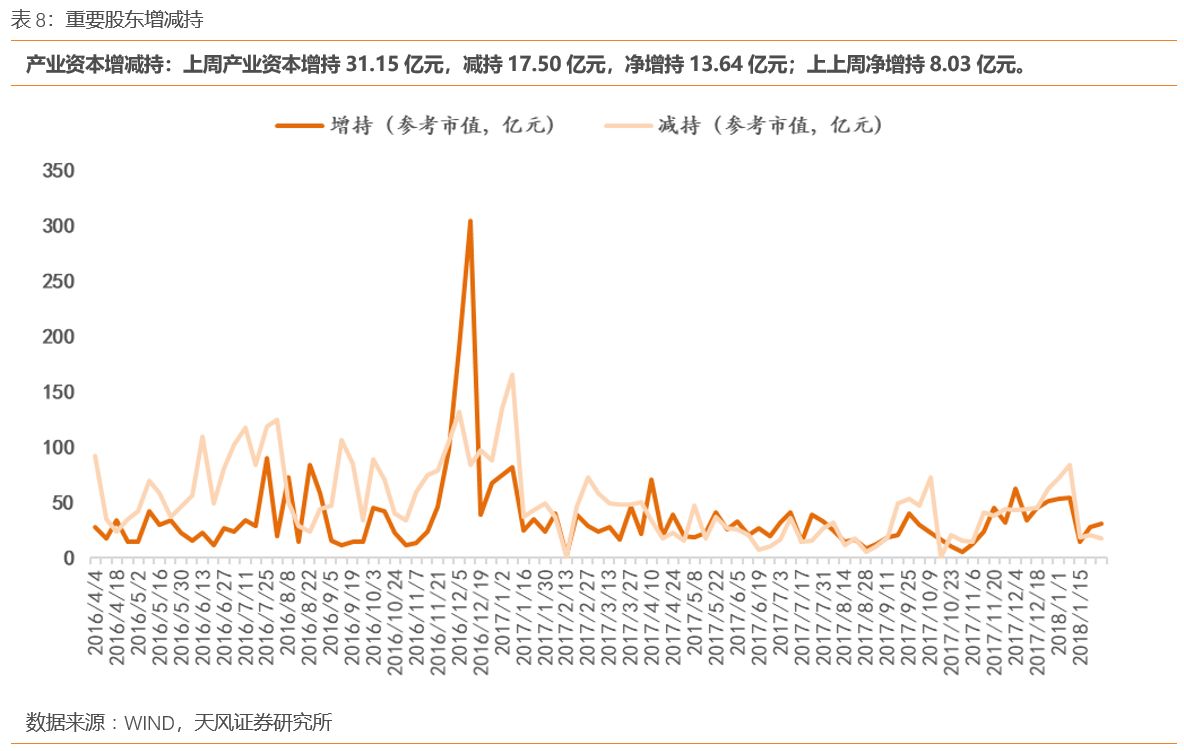

市场活跃度提升,产业资本维持增持,警惕限售解禁:

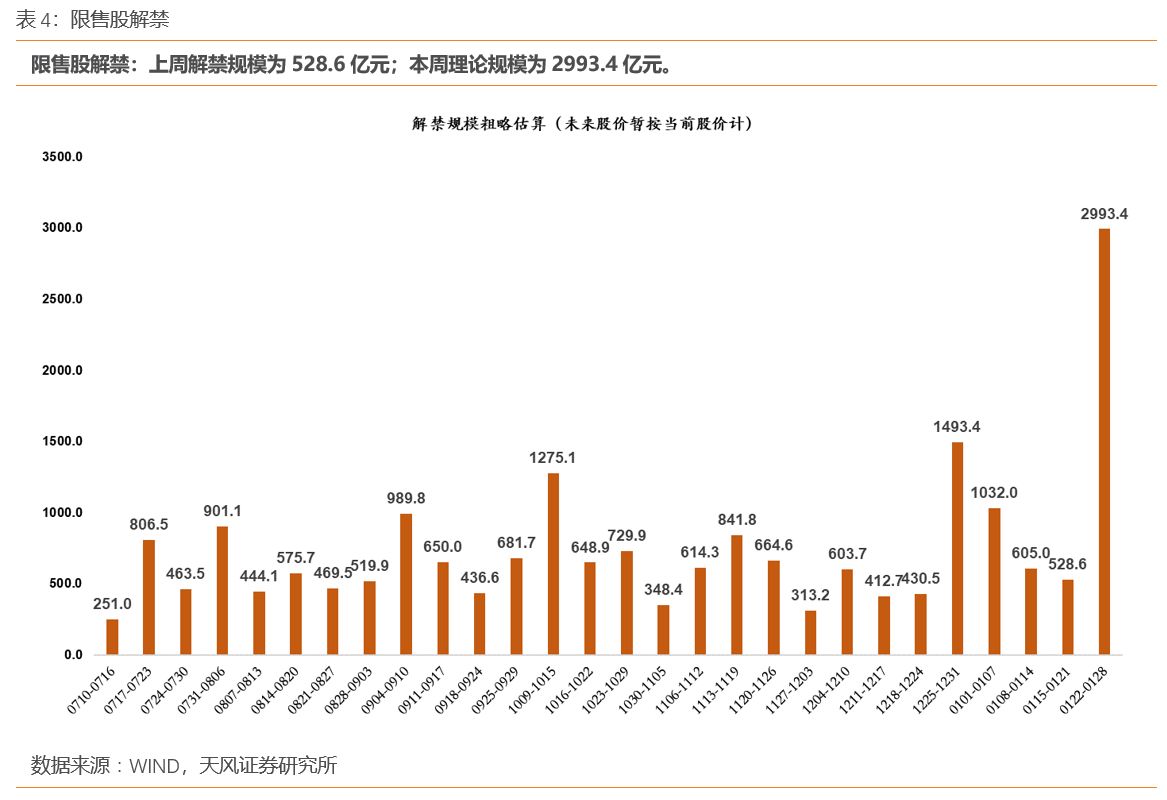

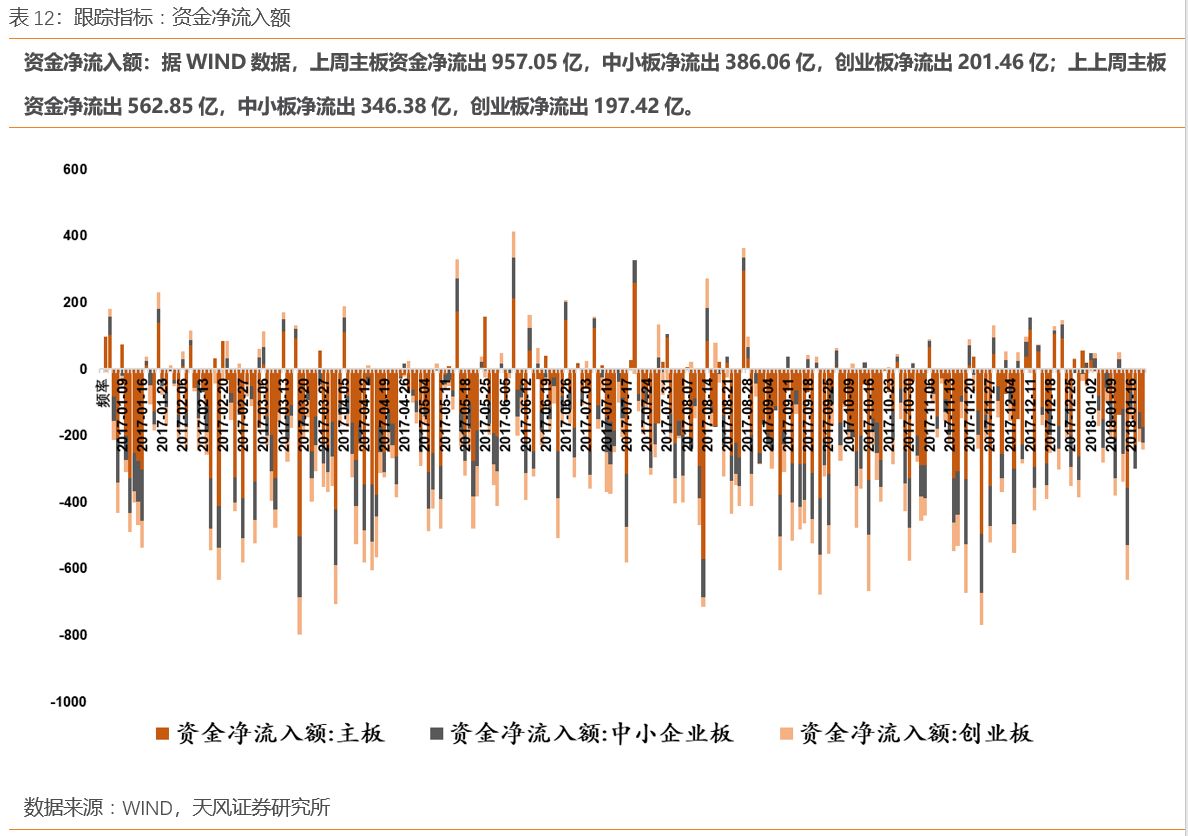

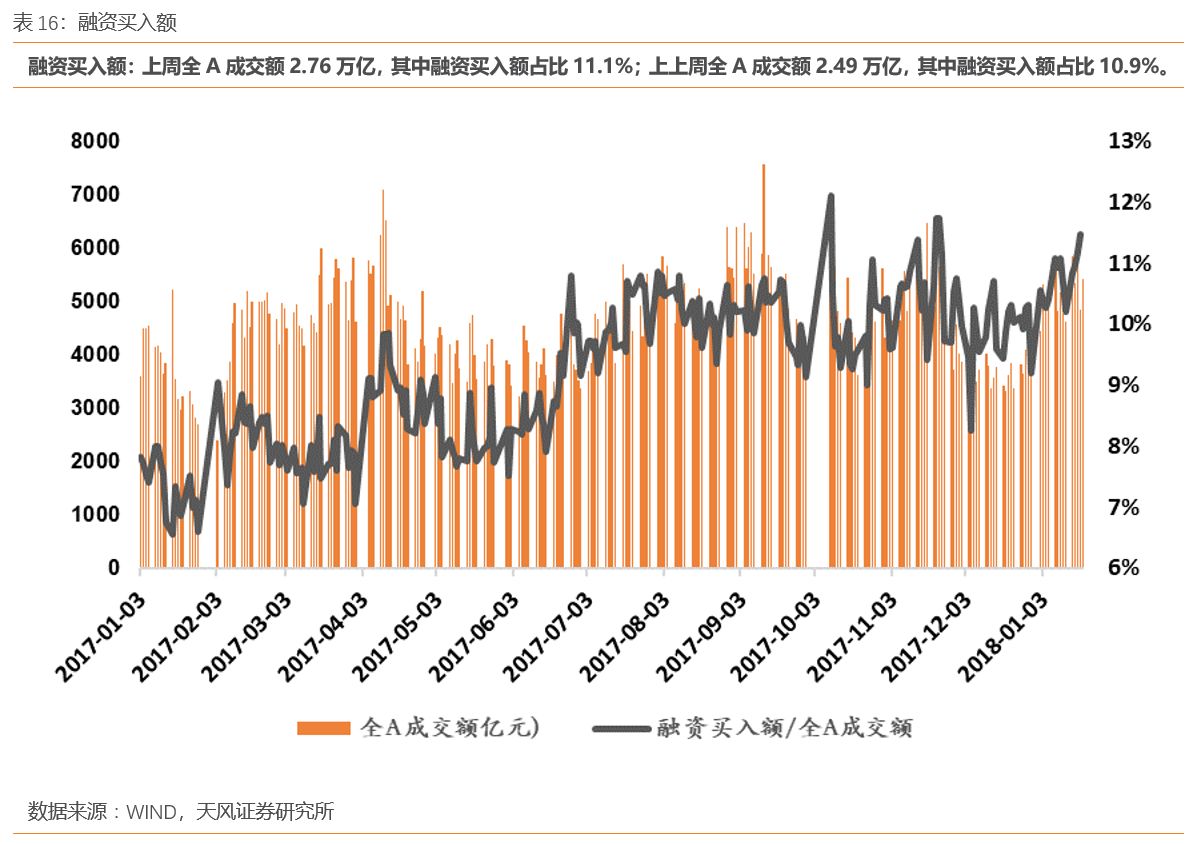

两市融资余额连升4日,刷新两年新高,上周四融资融券余额为10654.23亿,占A股流通市值2.28%;上上周四为10508.31亿,占A股流通市值2.26%;上周全A日均成交额为5510.71亿元,上上周为4988.33亿元(12月平均为3783.53亿元);上周产业资本增持31.15亿元,减持17.50亿元,净增持13.64亿元,上上周净增持8.03亿元;限售股解禁方面,本周理论规模为2993.4亿元,为年内周解禁市值最大值。

其他我们重点关注的指标里:

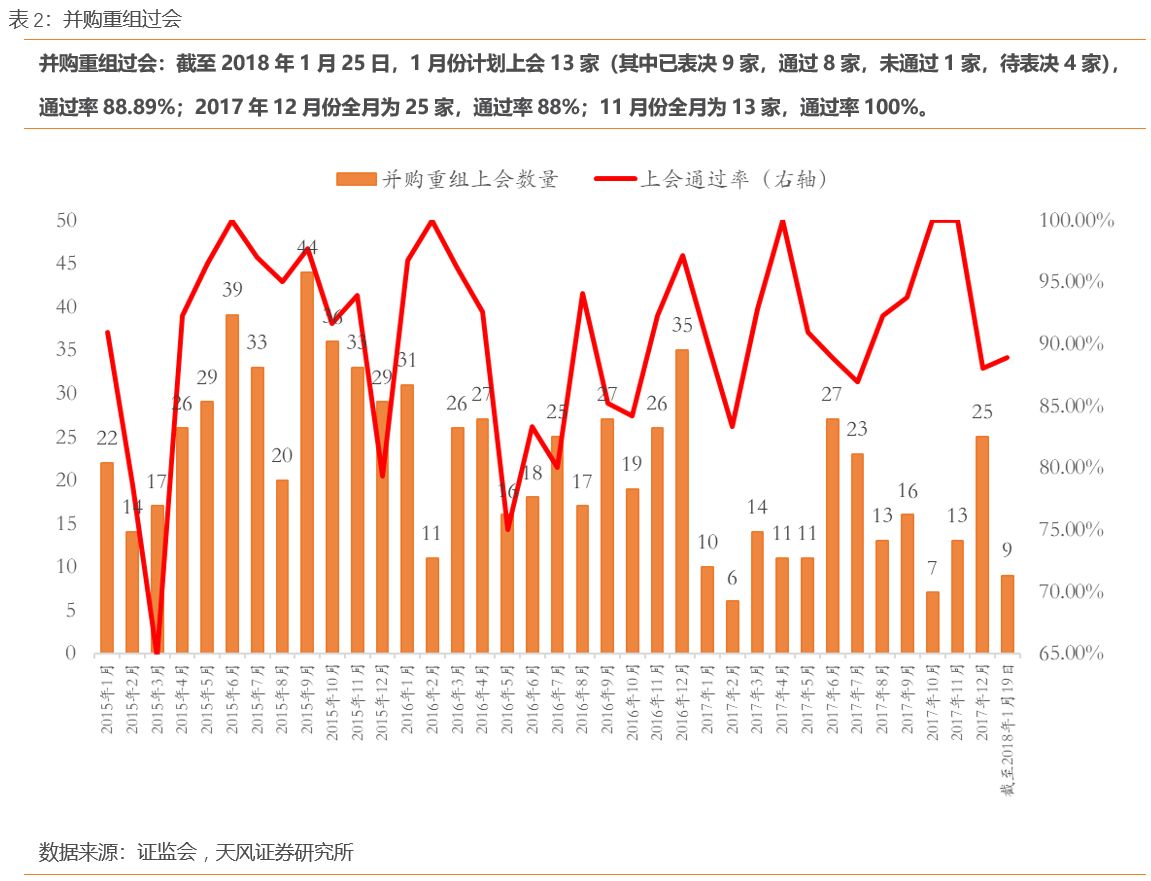

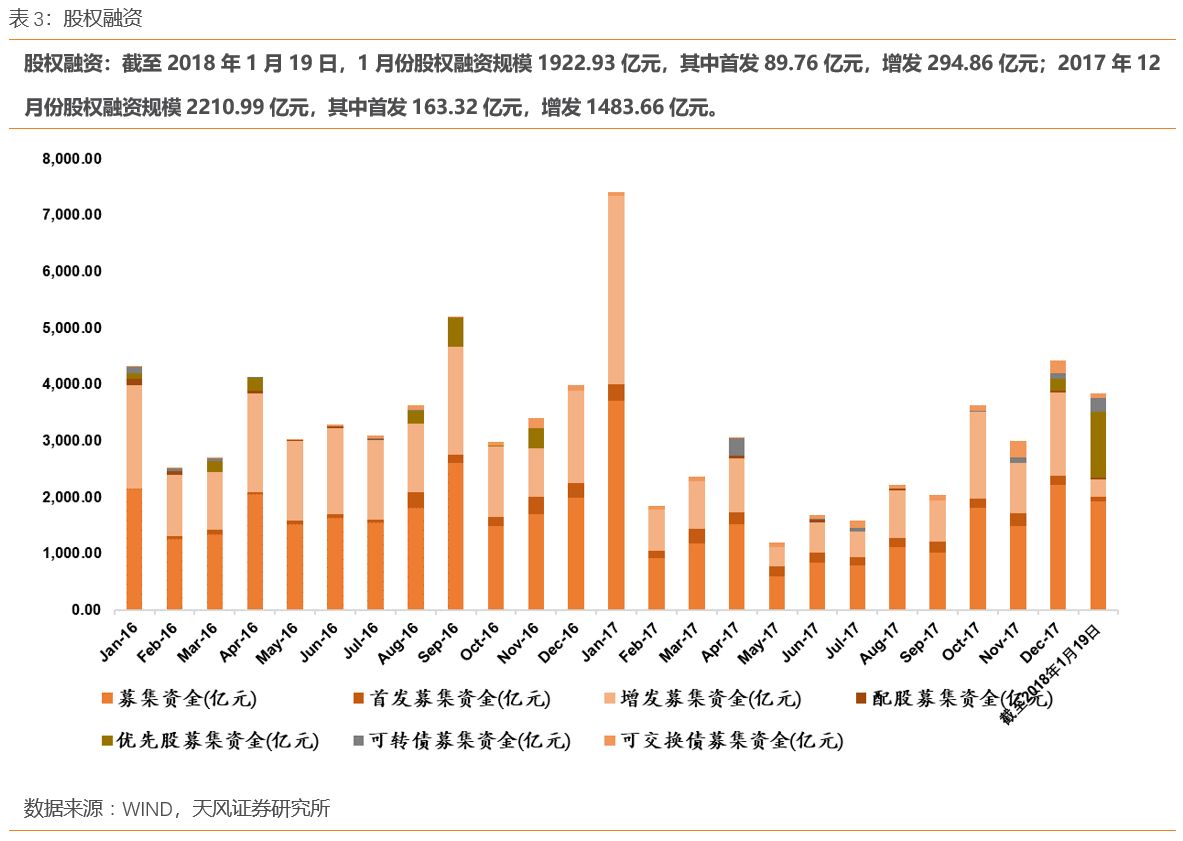

截至2018年1月19日,1月份股权融资规模1922.93亿元,其中首发89.76亿元,增发294.86亿元(12股权融资规模为2210.99亿元);上市公司并购重组方面,截至2018年1月25日,1月份计划上会13家(其中已表决9家,通过8家,未通过1家,待表决4家),通过率88.89%,2017年12月份全月为25家,通过率88%;上周末开放式基金分类股票投资比例为54.58,上上周末为54.52。上周沪股通流入资金1.97亿,深股通流入资金23.62亿,合计流入25.59亿;上上周沪股通流入资金46.70亿,深股通流入资金36.25亿,合计流入82.95亿

。

一周重要数据一览

说明:

①

“边际方向”

代表本周相对于上周的变化,箭头仅代表数字的变动方向,对流动性的影响方向需根据具体指标含义判断。

②

“今年以来位置”

表示指标在今年以来走势的相对位置。

详细图表及说明

1

、资金需求

/

资金流出

1.1

股权融资

/

并购重组

跟踪指标:IPO、并购重组过会、全市场股权融资规模

1.2

限售解禁

跟踪指标:限售股解禁

1.3

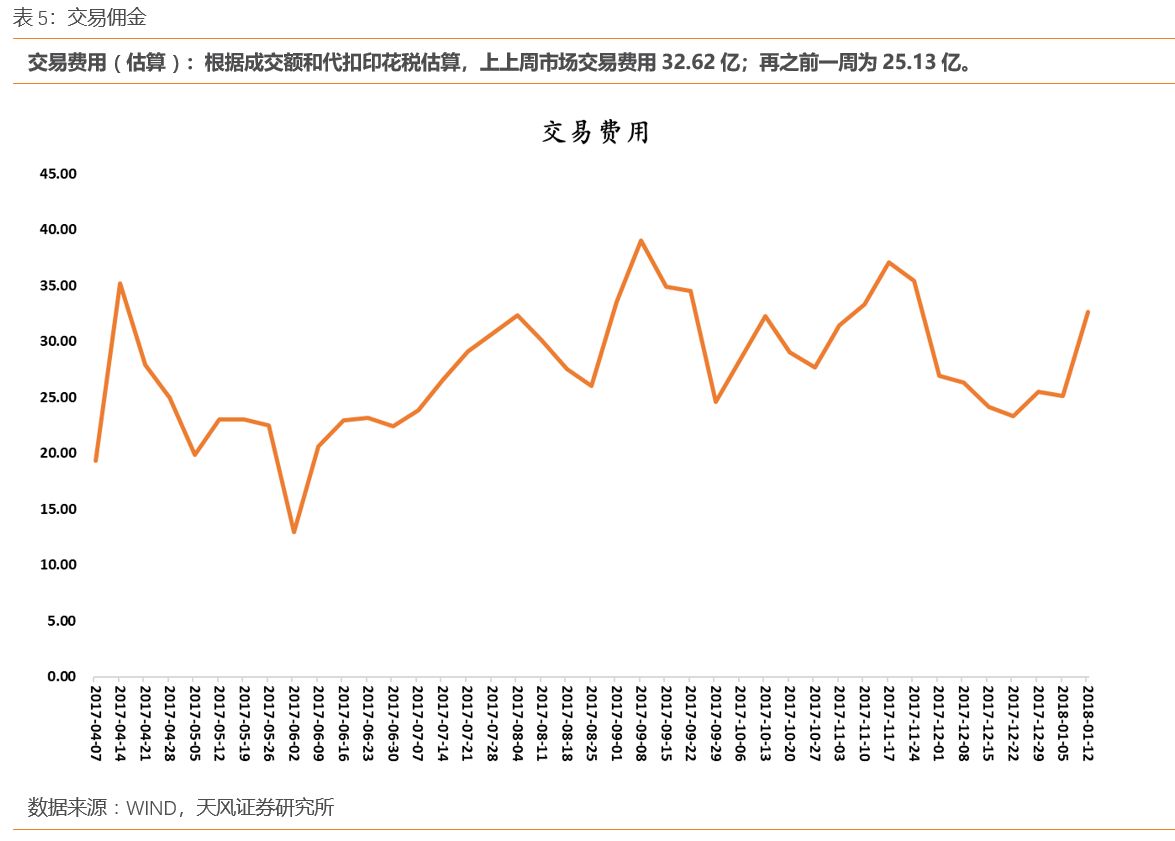

交易费用

跟踪指标:交易佣金和印花税

2

、资金供给

/

资金流入

2.1

市场交易

跟踪指标:新增投资者

2.2

基金发行

(普通股票型

+

部分混合型基金)

跟踪指标:基金发行(

普通股票型+偏股/平衡混合型+灵活配置型)

2.3

产业资本增减持

跟踪指标:重要股东增减持

2.4

杠杆资金(两融)

跟踪指标:融资融券

2.5

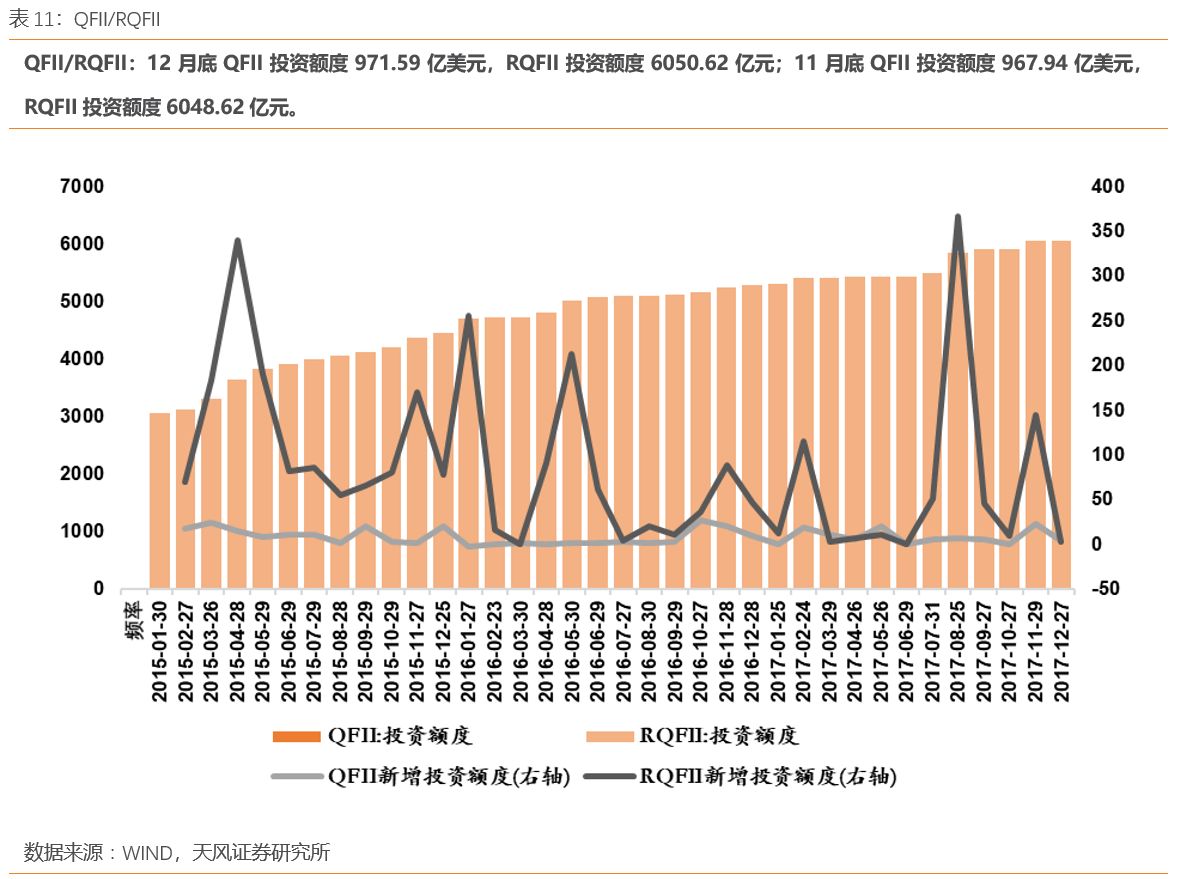

海外资金

跟踪指标:沪深港股通、QFII/RQFII

2.6

资金流入板块分布

跟踪指标:资金净流入额

3

、市场情绪

/

赚钱效应

3.1

波动率

/

风险

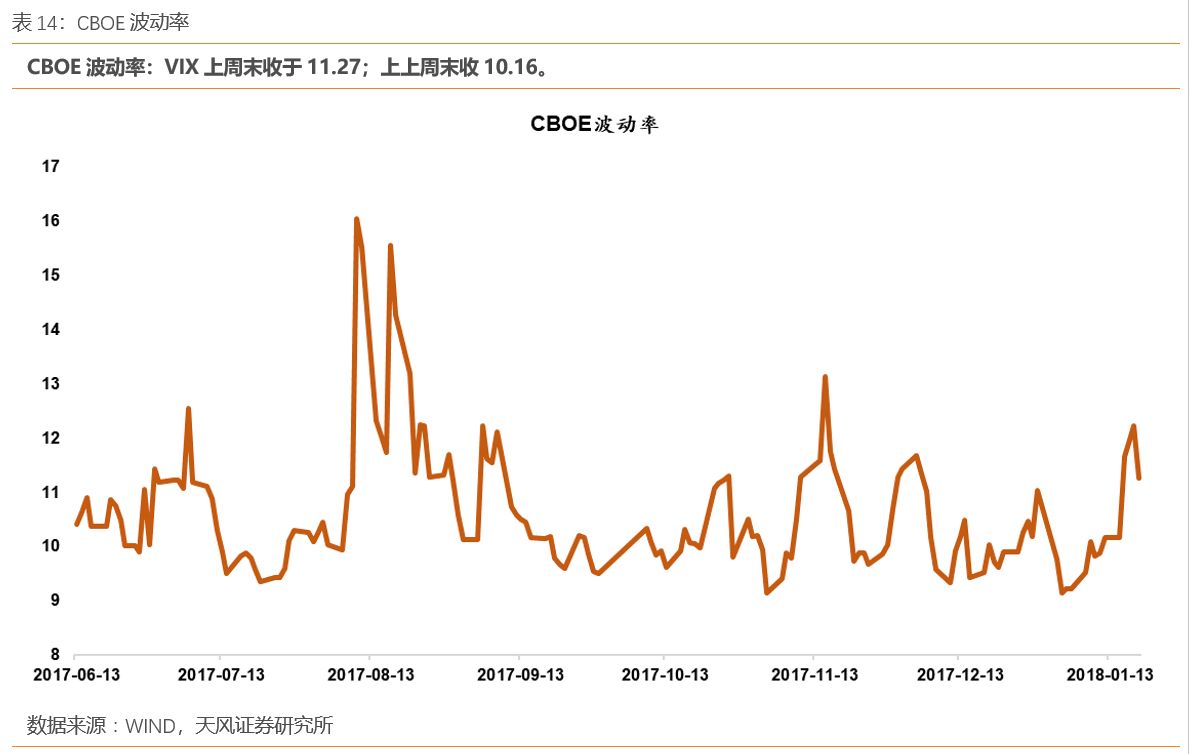

跟踪指标:上证50ETF波动率、CBOE波动率

3.2

参与度

/

活跃度

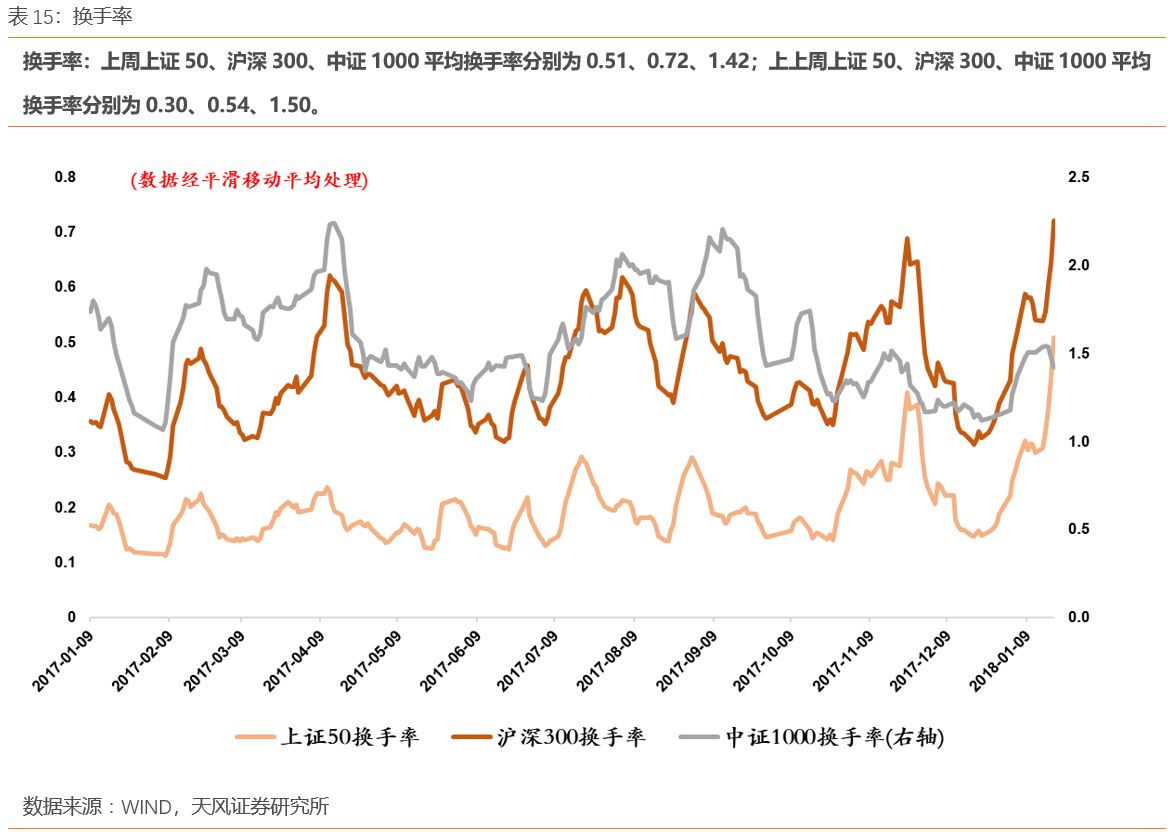

跟踪指标:换手率、融资买入额、开放式基金股票投资比例

3.3

风格指数

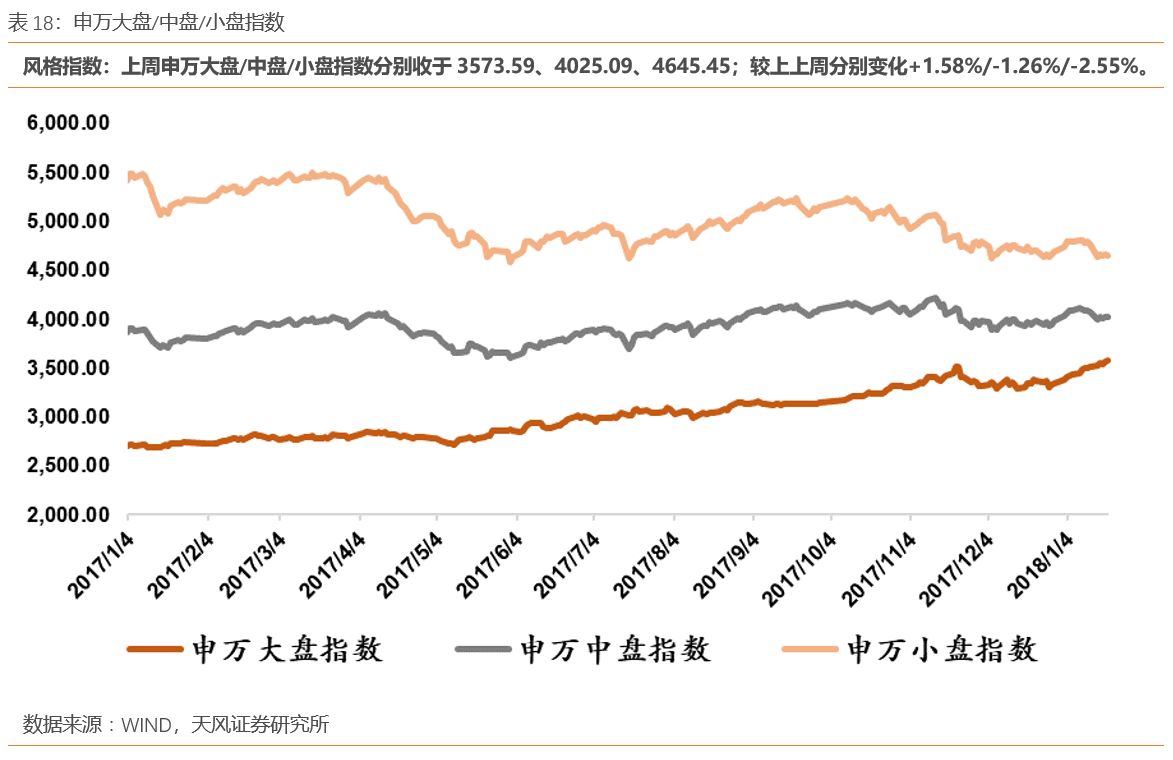

跟踪指标:申万大盘/中盘/小盘指数

3.4

折溢价

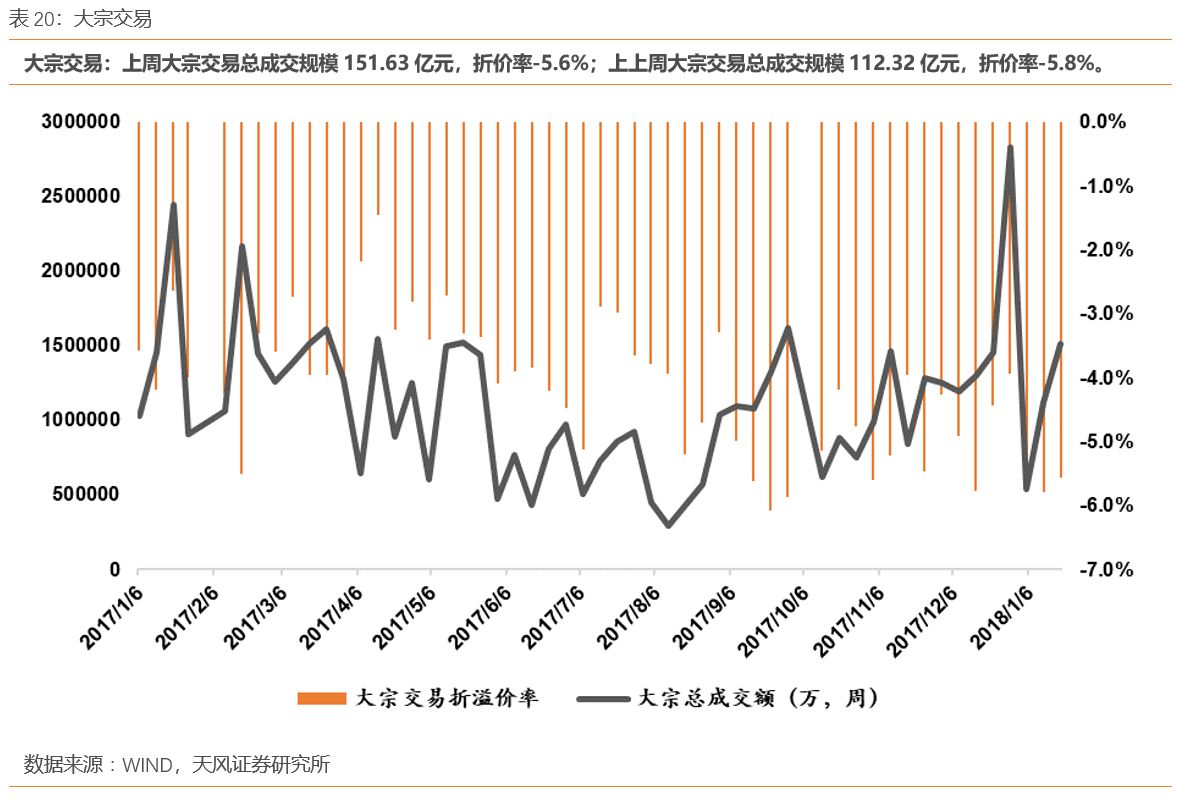

跟踪指标:AH折溢价、大宗交易

3.5

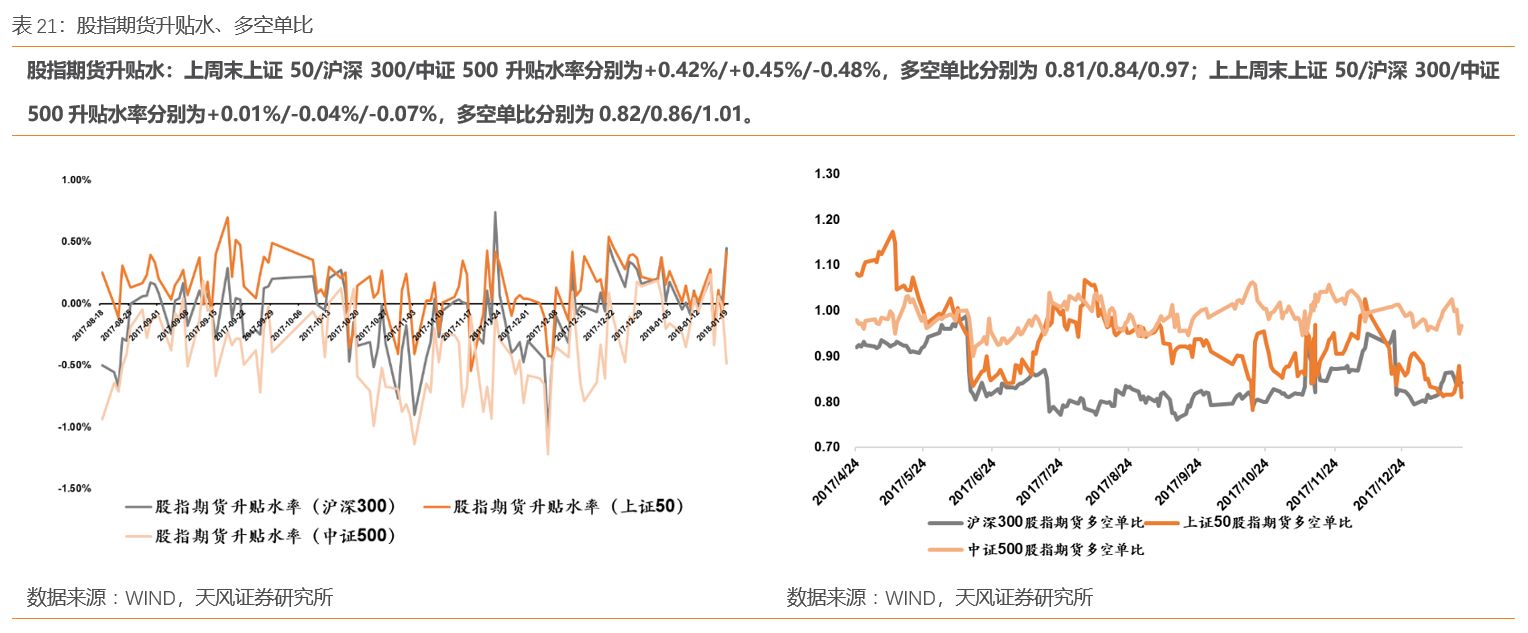

股指期货信号

跟踪指标:股指期货升贴水、多空单比

4

、利率及汇率

4.1

短端:货币市场

跟踪指标:银行间同业利率、理财产品收益率、票据直贴收益率

4.2

中长端:国债

/

企业债市场

跟踪指标:国债到期收益率、企业债到期收益率、中短票据到期收益率

4.3

外汇市场

跟踪指标:人民币汇率

5

、货币投放与派生

5.1

央行流动性管理

跟踪指标:逆回购、MLF、SLF、PSL、SLO