【定增并购圈】是专注于定向增发、并购重组和借壳上市等一级、一级半市场的金融从业社群和项目对接平台,致力于干货交流,向智者问道,与强者同行,欢迎加入我们圈子。

扫描最下方二维码参与【定增并购圈】微信社群实时互动,并请向小秘书

(微信号ID:WeIBD16)提交单位名片,以便后台

备注及业务合作。已加入的小伙伴请勿重复加入,谢谢理解和支持!!

导读

今天下午收到一则信息,小编当时就被吓傻了,感觉自己很快就要失业了!

大概意思是:求真相再融资政策修订的大致内容:

要求融资间隔一年;不允许变更投向;鼓励配股、公开增发;不建议甚至取消非公开;鼓励市价发行;融资规模限制……

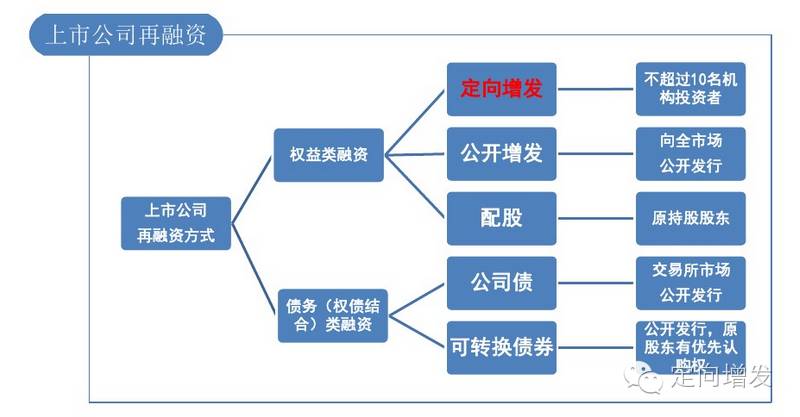

实际上,非公开发行(也就是俗称的定向增发或定增)是上市公司再融资的一种方式或工具。更具体的分类应该是权益类再融资三种方式中的一种,其余两种为配股和公开增发,具体分类如下图:

该传闻在定增并购圈社群一出,立即引发了小伙伴们的高度关注:

@ fengta

:这可是大新闻。

@ mumuda

:确实很大!!

@ ruihon

:真这样没几个发的出来了,考验市值管理

@

鼎泰:这个步子有点大了吧!市价发行应该是确定的

@ Pe

:也该降降温了,上市公司都惯坏了。

@ l458

:真的假的?

@ l5952

:不太可能吧!难道这样卡再融资放

ipo。。。

@ wan

:大股东没钱怎么办?不过从健康市场角度挺不错

@ wei

:当年没有非公开发行的时候,公开增发配股才融多少,非公开推出后发展多快,上市公司和投资人都欢迎的品种

@ Mr

:这是大修订的节奏啊!公开增发,蓝筹股还好说,很多上市公司根本不满足要求啊!

@ njyn

:这个是谣言吧!都公开增发市场要崩

@ guoh

:太严格了!这是要把再融资管死的节奏,其实现在非公开审核和公开增发是一样的

@ Dani

:这个消息靠谱吗,影响很大啊!这是真的吗?取消非公开……

@ wangro

:不让业绩差的公司获得资源?

(以上为定增并购圈大讨论精选部分,已做匿名处理!其实有更多评论非常接地气,不太好群发的,亲懂的)

实际上,关于定增、配股和公开增发作为权益再融资制度一直都存在各种争论,在章卫东《上市公司股权再融资方式选择:配股、公开增发新股、定向增发新股?》一文中就有对三种再融资制度的对比分析和实证研究,有兴趣的小伙伴自行下载研究,在此摘选部分供大家分享和参考。

配股、公开增发新股和定向增发新股是中国上市公司股权再融资的主要方式。

在美国证券市场,

20

世纪

50

年代以前上市公司股权再融资的方式主要是配股,而到

60

年代以后采用配股方式融资的上市公司逐渐减少,

80

年代以后配股这种融资方式基本消失,取而代之的股权再融资方式主要是公开增发新股,但到了

90

年代以后私募发行新股却成为美国证券市场一种流行的股权再融资方式。日本也出现了类似的现象。

而新加坡及中国的香港地区则仍然是以配股作为上市公司股权再融资的主要方式。

中国上市公司股权再融资的方式也类似于美国的证券市场,经历了由配股向公开增发新股,再到流行定向增发新股的演变过程。

1998年以前中国上市公司股权再融资的唯一方式是配股,1998年以后公开增发新股逐渐增加,2002年以后公开增发新股的数量和金额都超过配股,2006-2007年定向增发新股达到3606.65亿元,几乎接近前10年中国证券市场配股、公开增发新股融资之和,成为股权分置改革之后中国上市公司股权再融资的主要方式。

为什么中国上市公司在选择股权再融资的方式时,会排斥配股而向增发新股的方式转变?在增发新股的方式选择上又为什么倾向于定向增发新股?

中国上市公司的融资行为受政府融资政策的影响较大,上市公司只能在政府融资政策的约束下选择自己的融资方式。在

1998

年以前证券管理部门允许上市公司股权再融资的方式只有配股,因此,上市公司唯一可选择的股权再融资方式是配股。

1998

年之后证券管理部门允许上市公司进行公开增发新股,并且上市公司进行公开增发新股的要求要低于配股的条件,上市公司选择公开增发新股进行股权再融资的数量逐渐超过配股的数量,并有公开增发新股逐渐取代配股的趋势。

而

2005

年股权分置改革之后,证券管理部门允许上市公司进行私募发行新股,私募发行新股成为中国上市公司主要股权再融资方式。为什么中国上市公司在选择股权再融资的方式时,会排斥配股而向增发新股的方式转变?在增发新股的方式选择上又倾向于定向增发新股方式融资?本文认为,主要有以下原因:

1

、从股权融资政策难易程度看,私募发行新股相对配股、公开增发新股而言具有许多优点

(

1

)、定向增发新股要求的门槛低。根据《上市公司证券发行管理办法》,上市公司采取私募发行新股融资没有财务上硬性的要求,即使是业绩平平,甚至业绩较差的上市公司也可以进行定向增发新股。

而上市公司进行公开增发新股要求最近

3

个会计年度加权平均净资产收益率平均不低于

6%

;上市公司进行配股要求最近

3

个会计年度连续盈利,原股东认购配股的股份的数量不得低于

70%

,且拟配售股份数量不超过本次配售股份前股本总额的

30%

,相对于公开增发新股、配股而言,定向增发新股要求的门槛要低得多。

2006

年以前规定配股公司的业绩近三年净资产报酬率(

ROE

)平均在

10%

以上,且任何一年不低于

6%

,而公开增发新股却只要求公司的业绩近三年

ROE

平均不低于

6%

,配股的要求比公开增发新股的要求更高。

2006年以后虽然对配股公司的业绩只要求连续三年盈利,但要求老股东参与配售的股份不得低于本次配股数量的70%,而公开增发新股没有针对老股东的要求。

这一规定使通过配股来“圈钱”的公司望而却步,因而会放弃配股而选用公开增发新股,或者定向增发新股。

(

2

)、定向增发新股融资操作简便。定向增发新股不需要履行刊登招股说明书、公开询价等程序,因此操作起来相对较简便。

而如果采取公开增发新股、配股则要经过先刊登招股说明书,然后聘请承销机构,公开询价等必要程序,不但承销费用比定向增发高一倍左右,而且操作时间上也要比定向增发长很多。

(

3

)、定向增发新股定价方式较为灵活。按照《上市公司证券发行管理办法》规定,公开增发新股的定价需要参考市价,而且发行价格应不低于公告招股意向书前二十个交易日公司股票均价或前一个交易日的均价。公开增发新股的发行价不打折,定价基准日也固定。而定向增发的增发价格应不低于定价基准日前二十个交易日公司股票均价的

90%

,定向增发的定价基准日则可以是董事会决议公告,也可以是股东大会决议公告日或向拟参与认购的机构投资者邀请函发出日等,定向增发新股灵活的定价方式,使上市公司的控股股东可选择有利于其发行的定价基准日。

(

4

)、定向增发新股的审核程序简单。按照《上市公司证券发行管理办法》规定,机构认购定向增发新股公司的股份自发行结束之日起,十二个月内不得转让;控股股东、实际控制人及其控制的企业认购的股份,三十六个月内不得转让,

定向增发新股不会造成对股票市场的即期扩容,所以受到证监会的鼓励,也比较容易通过证监会的审批。

因此,从股权融资的难易程度考虑,上市公司在决定进行股权再融资时,会优先选择融资较容易的定向增发新股。

2

、从融资理论角度的解释

总体而言,国外的多数融资理论不能完全解释中国上市公司股权再融资方式的选择问题,