文/

第一财经研究院

全球

流动性依然由美元主导

圈内圈外国际银行信贷冷热不一

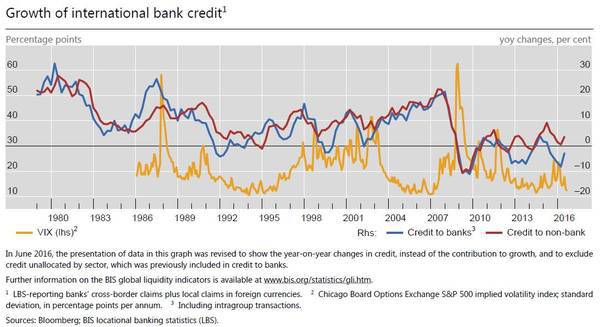

根据全球流动性指数(GLIs),2015年下半年开始,国际资金流动放缓。虽然表面看来,2016年第二季度国际银行信贷(跨境信贷与以外币计价的本地信贷)规模同比增长(图1);可细究来看,这些信贷增长主要由集团内的资金流动贡献;从合并银行统计数据(CBS即由国际清算银行组织的衡量银行的国别风险暴露的数据集。这些数据捕捉总部设在国际清算银行报告国的银行的综合头寸情况,包括其国外分支机构的头寸,但不包括集团内部头寸。中央银行或其它国家主管部门从总部设在其辖区的国际活跃银行收集数据,编制国家数据集然后报告给国际清算银行以计算全球总数据集)看(即将集团内流动视为整体),信贷增长基本停滞。

图1 国际银行信贷增速

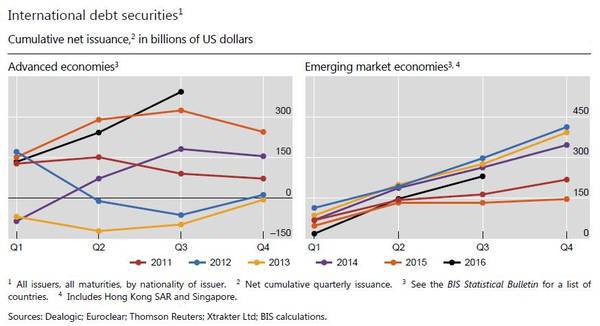

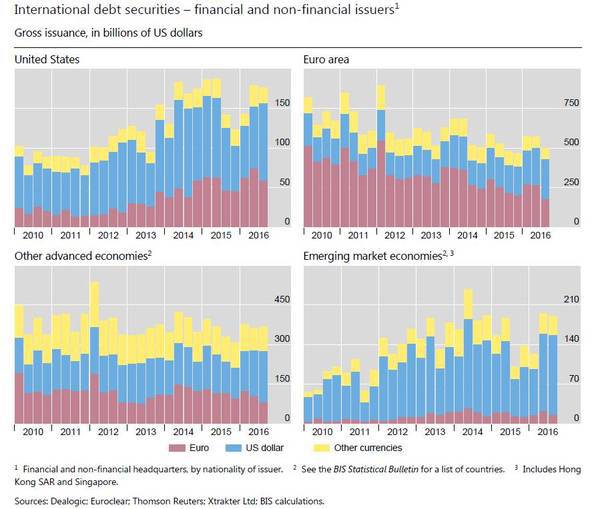

国际债务证券规模继续增长

2016年三季度看,国际债务证券(ISD即International Security Debt指在借款人所在国当地市场以外的市场发行的债务证券,即由非常住者在任何市场发行的债务证券。IDS包括通常被称为欧洲债券和外国债券的债券。在IDS统计数据中,如果下列特点的至少一种不同于借款人所在国的特点:注册域名(ISIN)、上市地点或适用法律,债务证券就被划分为国际债券)规模继续增长(图2)。不同经济体的状况有所不同,截至2016年第三季度,发达国家经济体的国际债务证券累计净发行量创2009年来最高水平;然而,新兴市场经济体的累计净发行量低于2012-2014年的水平,但仍高于2015年的水平(图3)。

图2 国际债务证券

图3 发达和新兴市场经济体国际债务证券累计净发行状况有所差异

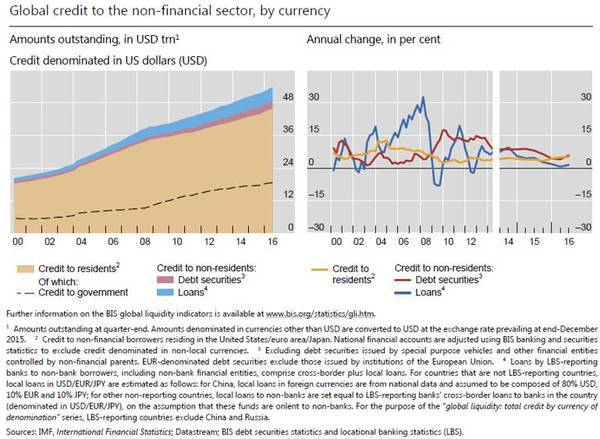

美元计价的全球宽口径信贷(

BIS的全球宽口径信贷(Global Credit)为发行的债券和贷款总和

)有所回暖

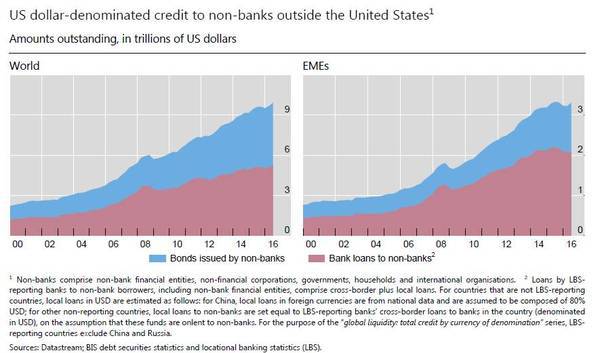

从非金融部门对美元宽口径信贷(包括发行债券和贷款)需求看, 虽然2016年第一季度信贷余额增长停滞,但第二季度的信贷需求再度回暖(图4)。

从宽口径信贷的结构看,新兴市场经济体的非银行美元信贷需求主要体现在债务证券市场,银行美元信贷需求增长缓慢(图5)。

图4 非金融部门美元信贷状况(单位:万亿美元)

图5 非国内借款人的非银行美元宽口径信贷状况(单位:万亿美元)

欧元受冷美元重夺国际债券发行宝座

BIS此前观测到由于美联储与欧央行货币政策差异化,2015年第一季度以来欧元计价的债券受追捧,特别是美国企业发行欧元计价,然后通过货币掉期换回美元。

但2016年第三季度,美元计价的债券重夺市场宝座,欧元计价债券的发行额跌至13年以来的低点(图6),BIS认为这可能是由于交叉货币基点(Cross-currency basis)(交叉货币基点指货币掉期时高于LIBOR的利率基点)快速上涨,同时离岸美元市场的利率上行,使得在美国融资成本较在欧洲融资成本更低。

图6 美元计价的债券总发行量占上风

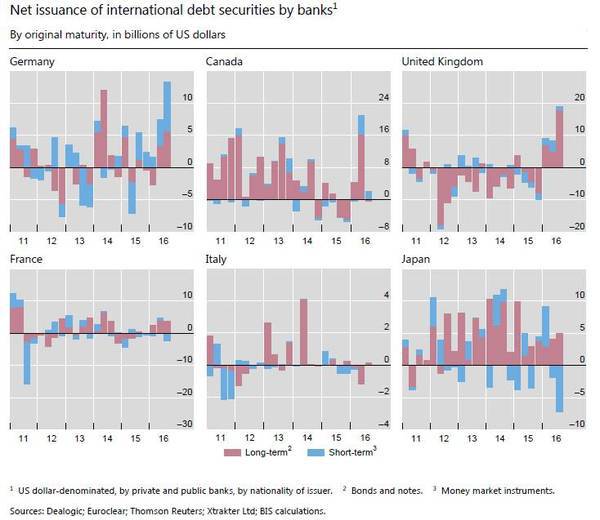

此外,BIS指出受美国衍生品监管新规的影响,第三季度LIBOR有所飙升,这使得大部分国家(德国是例外)对债券的结构进行了调整,如日本偿还了大量短期债券,改为发行长期债券(图7)。

图7 不同国籍银行净发行国际债务证券的期限结构

中国对全球流动性需求仍较旺

2016年第二季度,流向中国的跨境银行信贷规模增长了610亿美元,但存量规模较2014年第三季度的高点1.1万亿降至7590亿美元,降幅达31%(图8)。

图8 流向中国的跨境银行信贷(图中红色代表中国)

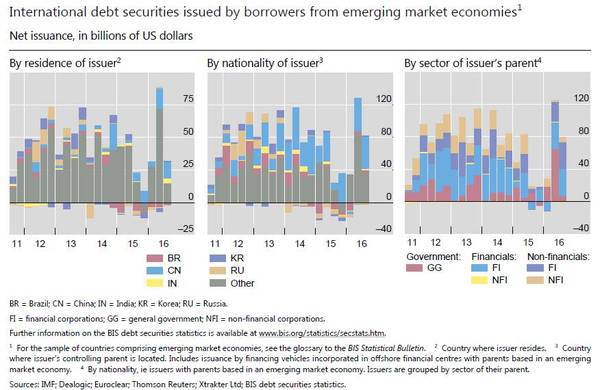

2016年第三季度,中国国际债务证券净发行较第二季度有所回落,但从合并银行统计数据看,中国净发行量和上季度持平,依然畅旺(图9)。

图9 新兴亚洲-太平洋地区国际债务证券发行状况

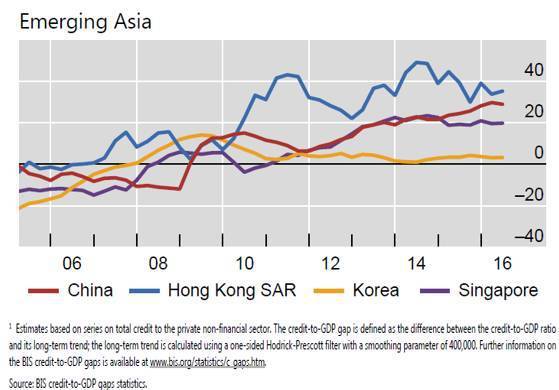

中国信贷

/GDP缺口有所减小

中国的信贷/GDP缺口(这一衡量私人部门信贷偏离长期趋势程度的指标显示,中国和亚洲地区因信贷高速增长所积累的脆弱性正不断增加)在连续攀升4年有所收敛,2016年第二季度缺口较上一季度减小至28.8(图10)。

图10 中国信贷/GDP缺口有所减小(单位:%)

外汇市场收缩

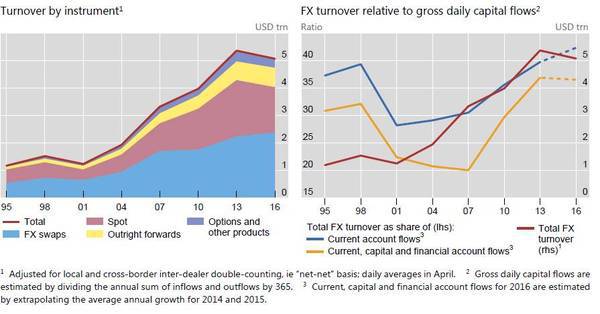

根据国际清算银行(BIS)的每隔三年的调研,2016年4月全球外汇市场日交易量从三年前的5.4万亿美元减少为5.1万亿美元,这种现象是15年来首次出现。其中即期交易量下降显著,衍生品交易量仍在上升。

这种现象的部分原因是外汇交易需求下降,全球资本及贸易流动至今仍未回到危机前的水平。

图11

外汇市场成交量

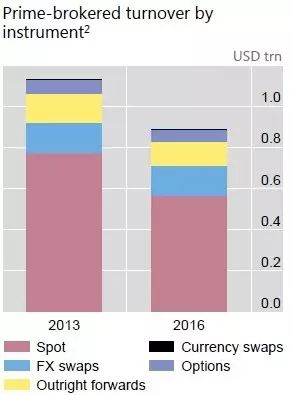

主要做市商交易量也较三年前下降22%,造成这种现象的成因是多样的。从供给侧来看,金融危机后的新的监管改革降低了行业盈利性同时加大了去杠杆力度。这使银行开始重新评估其主要做市商业务的盈利能力,使部分主要做市商增加了资本金要求与市场准入门槛,并提升了费率。

图12 主要做市商交易量

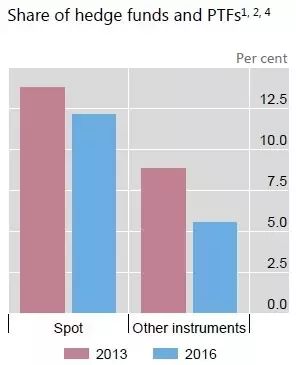

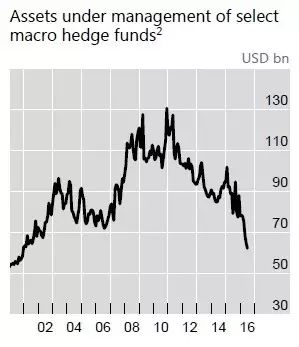

从需求侧来看,对冲基金和本金交易商(Principal trading firm)交易量的下滑是主要经纪商业务下滑的动因。金融危机后,前者的回报率承压,使其资产管理规模缩水;而本金交易商交易行为缩减主要由于部分激进的对冲基金逐步达到饱和,这些基金专注于快速执行的短期投机策略。

图13 对冲基金和本金交易商交易量占比

图14 宏观对冲基金资产管理规模

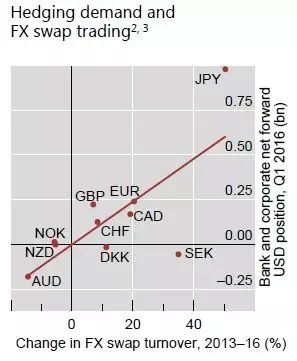

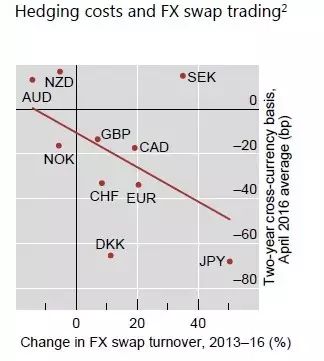

去杠杆和风险厌恶增加同样影响到了外汇衍生品市场,其中高杠杆和热钱交易者开始减少,但银行和其他机构投资者以及企业对衍生品的需求却在增长,综合来看外汇掉期市场交易量增长6%。而对不同国家来说对冲需求与对冲成本的变化是不同国家外汇掉期交易火爆的主要原因。

图15 对冲需求与外汇掉期交易量

图16 对冲成本与外汇掉期交易量

而对于那些在15-16年仍在宽松货币政策的国家(欧盟、日本等),其本币对美元的外汇掉期的交易量显著上升。投资者追逐高收益货币与借款人希望以低利率融资,两者协同作用造成了这些国家掉期市场的火热表现。