分析师:

谢长雁 S0980517100003

■

受疫情负面冲击较大,Q3归母净利润同比增速转负为正

2020Q1-3

实现营收

291.1

亿元(

-11.0%

),

Q3

实现营收

115.8

亿(

-0.9%

)。

2020Q1-3

实现归母净利润

10.0

亿(

-6.2%

),

Q1-3

分别实现归母净利润

2.3

亿(

-19.0%

)、

3.9

亿(

-17.2%

)、

3.9

亿(

+21.5%

),同比增速转负为正。公司作为全国精麻商业龙头、北京地区商业龙头,受全国整体疫情、北京疫情反复冲击较大。

8

月

6

日,北京病例清零,门诊逐步放开,

Q3

业绩明显好转。

■ 降息周期下平均融资成本下降,现金流状况明显改善

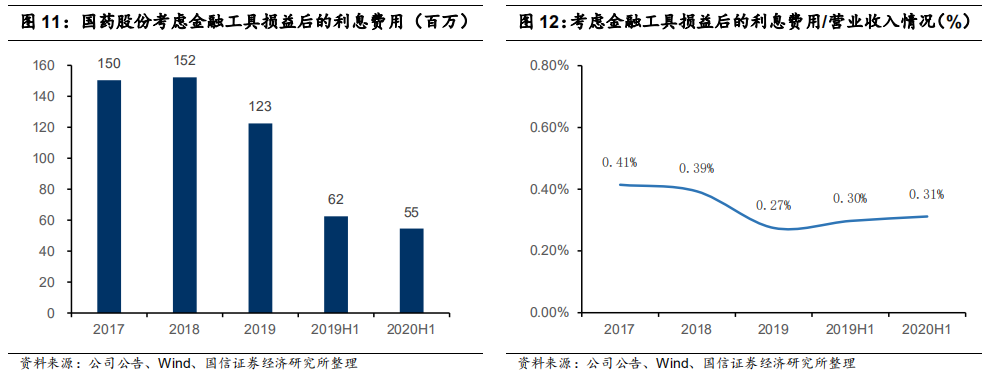

将公司保理业务损失、资产证券化损失与财务费用进行加总,作为利息费用进行整体考虑:2019年利息费用1.23亿(-19.51%),2020H1利息费用0.55亿(-12.60%),降息周期对利润端产生明显利好。现金流方面,剔除保理及资产证券化影响,经营活动现金净流入同比提升明显,现金流状况改善。

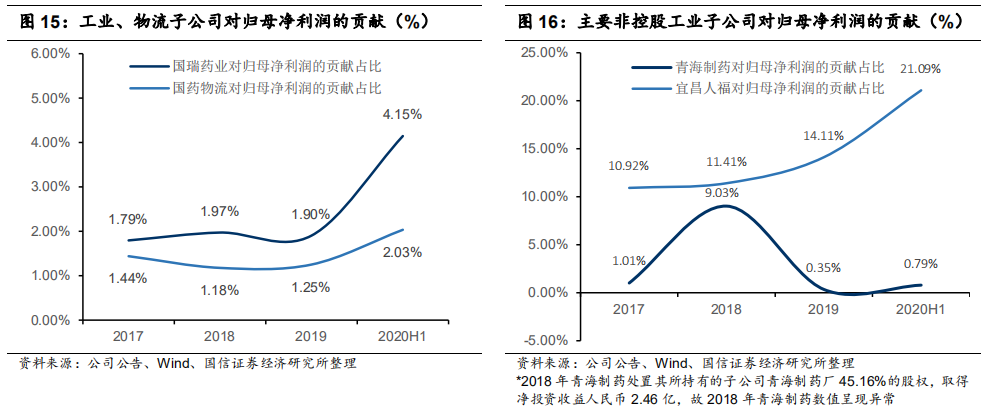

■

制药工业占比攀升,盈利水平有望提高

工业端对归母净利润的贡献率逐年攀升,全资子公司国瑞药业对归母净利润的贡献率由2019年1.79%提升至2020H1的4.15%;非控股工业子公司宜昌人福的对归母净利润的贡献率由2017年10.92%提升至2020H1的21.09%,贡献率翻倍。工业端拓展有利于公司整体盈利水平提升。

■

风险提示:

疫情反复、利率影响、医保控费压缩流通环节利润超预期

■

投资建议:疫情影响消退,降息周期受益,维持“增持”评级

考虑疫情,预计2020-2022年归母净利润分别为16.8/19.6/22.1亿,当前股价对应PE分别为20.0/17.1/15.2X,公司是北京医药商业龙头及全国精麻一级分销龙头,随着现金流改善、产业上游布局深化、工业占比提升,ROE水平有望改善,维持“增持”评级。

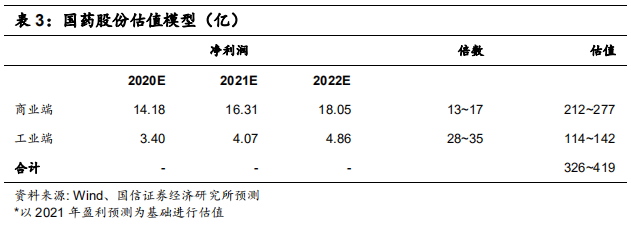

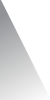

受疫情负面冲击较大,Q3归母净利润同比增速转负为正。

2020Q1-3实现营收291.1亿元(-11.0%),从单季度来看,Q1-3分别实现营收82.1亿(-18.3%)、93.2亿(-15.1%)、115.8亿(-0.9%),降幅收窄。2020Q1-3实现归母净利润10.0亿(-6.2%),Q1-3分别实现归母净利润2.3亿(-19.0%)、3.9亿(-17.2%)、3.9亿(+21.5%),同比增速转负为正。6月,在全国各地逐步复工复产的情况下,新发地疫情反弹,北京市二级以上医院均执行非急诊全面预约就诊,二、三级医院床位使用率不到五成,公司作为北京地区医药商业龙头,受疫情冲击较大。8月6日,北京病例清零,门诊逐步放开,Q3业绩明显好转。

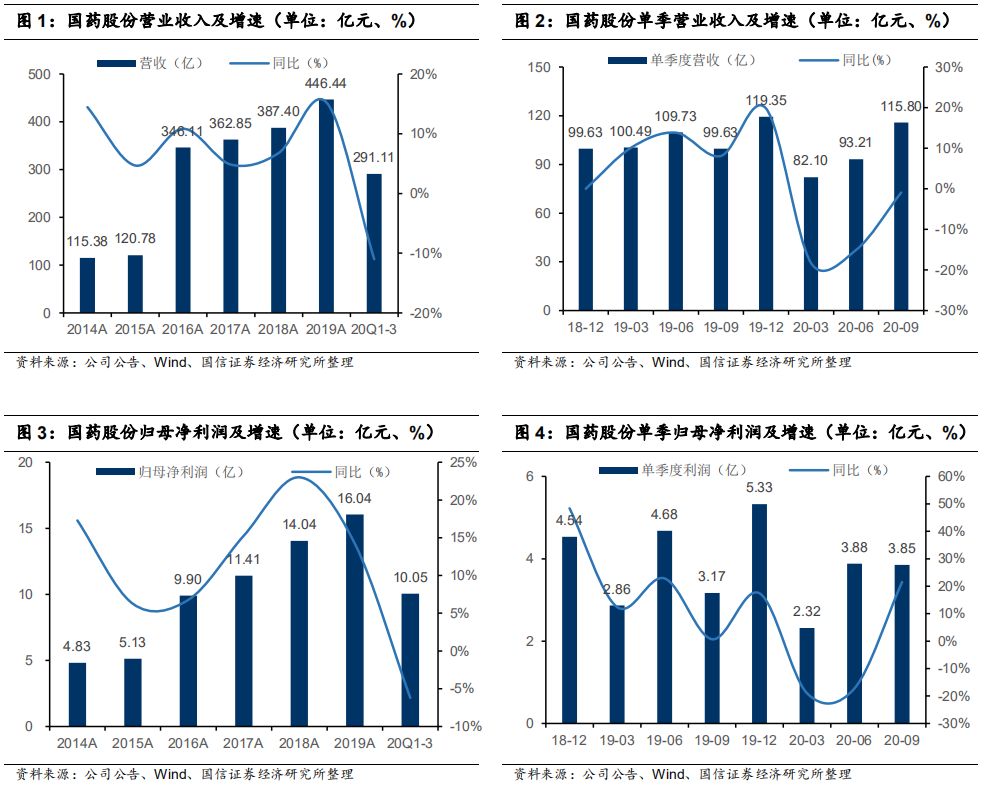

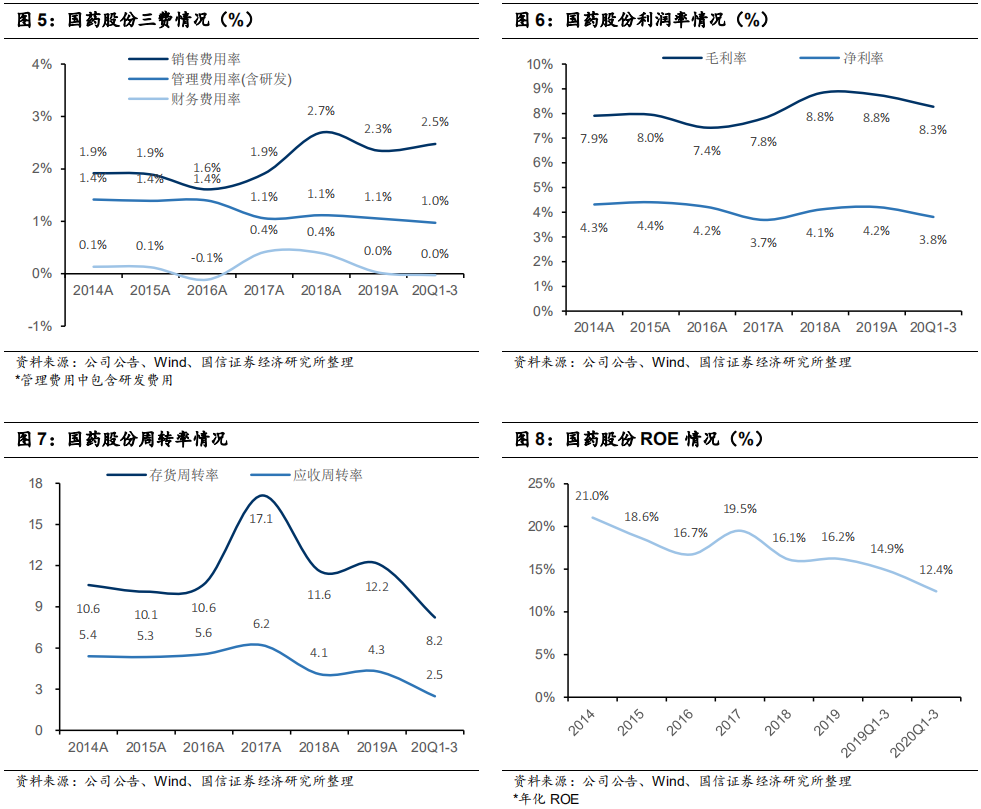

销售费用率略有增加,ROE下滑较为明显。

2020Q1-3销售费用7.21亿(+2.4%),销售费用率由2019Q1-3的2.2%上升至2020Q1-3的2.5%(+0.3 pp),销售费用率的上升主要受到收入降低的影响。

2020Q1-3毛利率、净利率分别为7.8%、3.7%,分别较2019Q1-3下滑1.0pp和0.4pp,主要系收入下滑情况下固定成本未成比例下降。

20年前三季度年化ROE受到净利润下滑影响较为明显,仅为12.4%(-2.5 pp),国控北京、国控华鸿、国控天星2020H1净利润分别为0.93亿(-32.4%)、0.15亿(-78.7%)、0.11亿(-76.0%)。

疫情导致诊疗人次减少,手术量断崖式下降,整体用药尤其精麻药用量受到显著影响,公司作为全国精麻龙头受疫情影响较大,但三季度随着诊疗人数的上升、手术量的补偿性增长,业绩呈现强势恢复。

主要逻辑:融资成本降低、现金流向好&工业端占比提升

降息周期下平均融资成本有所下降。

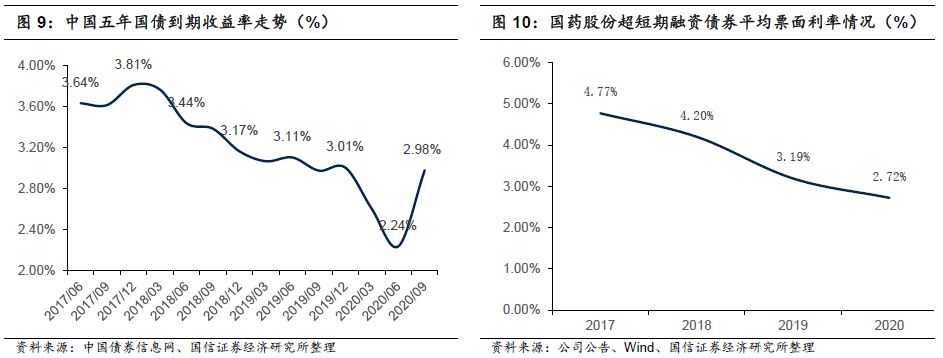

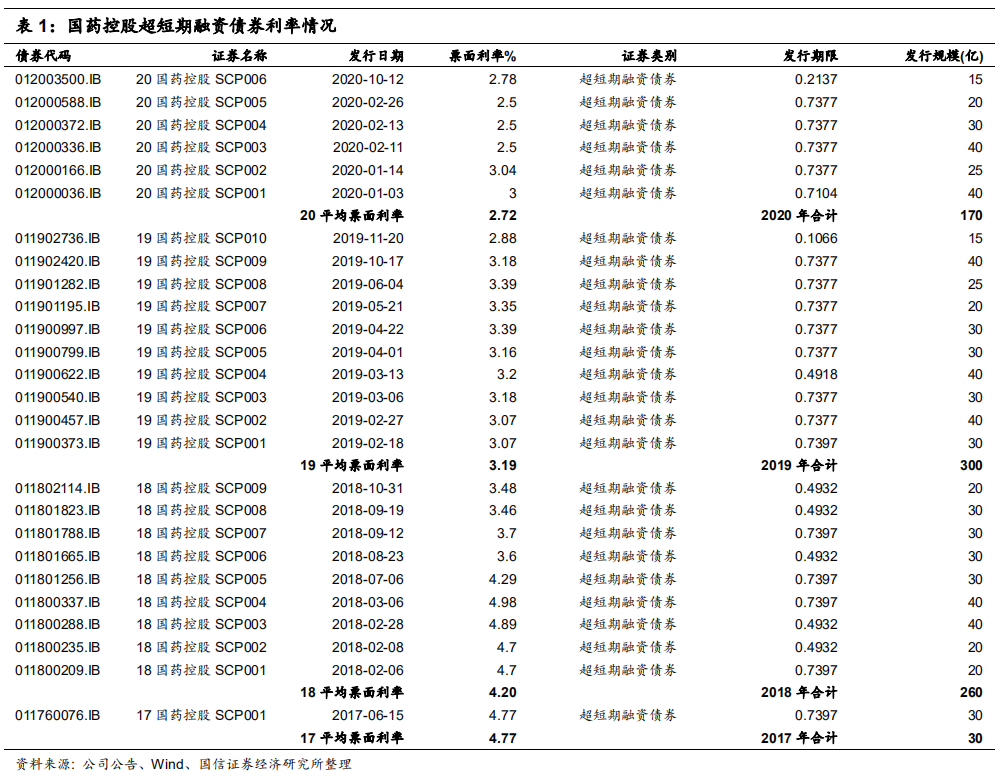

18-20年,公司每年累计发行超短期融资债券分别为260亿、300亿、170亿,金额巨大。伴随着市场报价利率(LPR)机制形成及疫情之后的复工复产政策,贷款利率持续走低。从国债情况来看,五年期国债到期收益率自2017年以来呈现下行趋势,从2017年12月的3.81%,下降至2020年6月低点2.24%。利率下行之下,公司平均融资成本也有所下降。从超短期融资债券的当期票面利率情况来看,公司发行债券的平均票面利率由2017年的4.77%下降至2020年的2.72%,发债融资成本有所下降

。

考虑保理业务及资产证券化损益后,利息费用下降明显。

医药流通企业通常使用金融工具对应收账款进行终止确认。在会计处理上,无追索权保理及资产证券化可将应收账款确认终止,直接计入经营性现金流入,所产生的损益计入投资收益,不对财务费用产生影响。我们将公司的保理业务损失、资产证券化损失与财务费用进行加总,作为利息费用进行整体考虑:公司利息费用由2018年1.52亿降低至2019年1.23亿,2020H1利息费用0.55亿(-12.60%),对利润端产生明显利好。

表观及真实现金流状况均有所好转。

在会计处理上,无追索权保理、资产证券化可将应收账款确认终止,直接计入经营性现金流入,从而有利于改善财报指标,提高企业应收账款周转率。公司仅在年报及半年报中披露保理、资产证券化业务情况,因此我们以半年为维度进行考察。2020H1公司经营活动现金净流入9.12亿(+31.89%),明显好转;无追索权保理及资产证券化终止确认应收账款19.81亿(-32.37%),下降显著。为反映企业的真实经营活动现金流情况,我们将无追索权保理、资产证券化取得的现金流入进行剔除。排除金融资产转移而终止确认的应收账款后,公司历年经营活动现金净流入为负,但负值在2020H1收窄。由此可说明,2020H1公司账面及真实经营活动现金流均得到一定程度改善。

制药工业持续发力,创新业务加快探索。

一方面公司向上游工业端拓展:

控股子公司国瑞药业启动倍他司汀、吡拉西坦等多个产品学术市场,获得两个规格米力农注射液的生产批件;

参股子公司青海制药、宜昌人福2020H1分别实现净利润0.10亿(+34.22%)、6.64亿(+30.92%)。

另一方面,公司创新业务加速布局

,包括拓展互联网医疗新渠道,加强B2B电商合作,引入元气片、胶原蛋白饮等多个新品

。

工业端利润贡献率攀升,盈利水平有望提高。

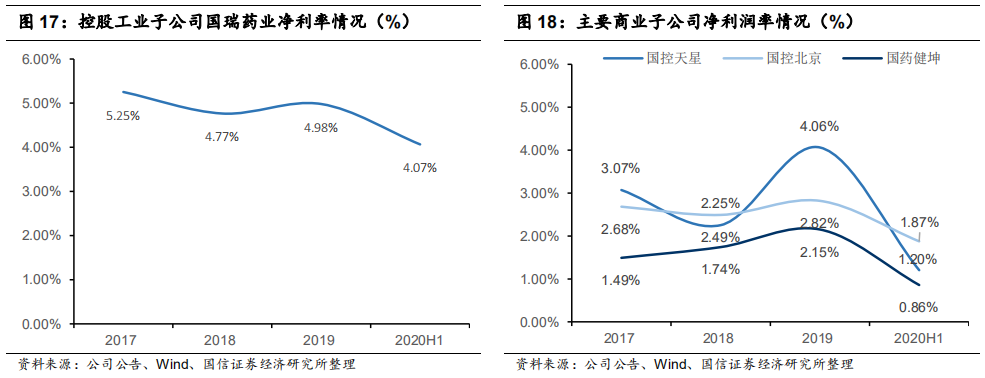

从各子公司对归母净利润贡献的情况来看,全资子公司国瑞药业的贡献程度提升明显,由2019年对归母净利润贡献率1.79%,提升至2020H1对归母净利润贡献率4.15%。除此,非控股工业子公司对归母净利润的贡献率也有显著提高,宜昌人福的贡献率由2017年的10.92%提升至2020H1的21.09%,贡献率翻倍;青海制药从2019年贡献率0.35%提升至2020H1的10.79%。从净利润率水平来看,工业端子公司净利润率明显高于普通商业端子公司:国瑞药业的净利润率维持在5%上下,而商业子公司的净利润率则在2%左右波动。随着医药工业业务的拓展,规模效应将逐渐显现,净利率水平有望进一步提高。

估值与投资建议:分部估值373亿左右,建议“增持“

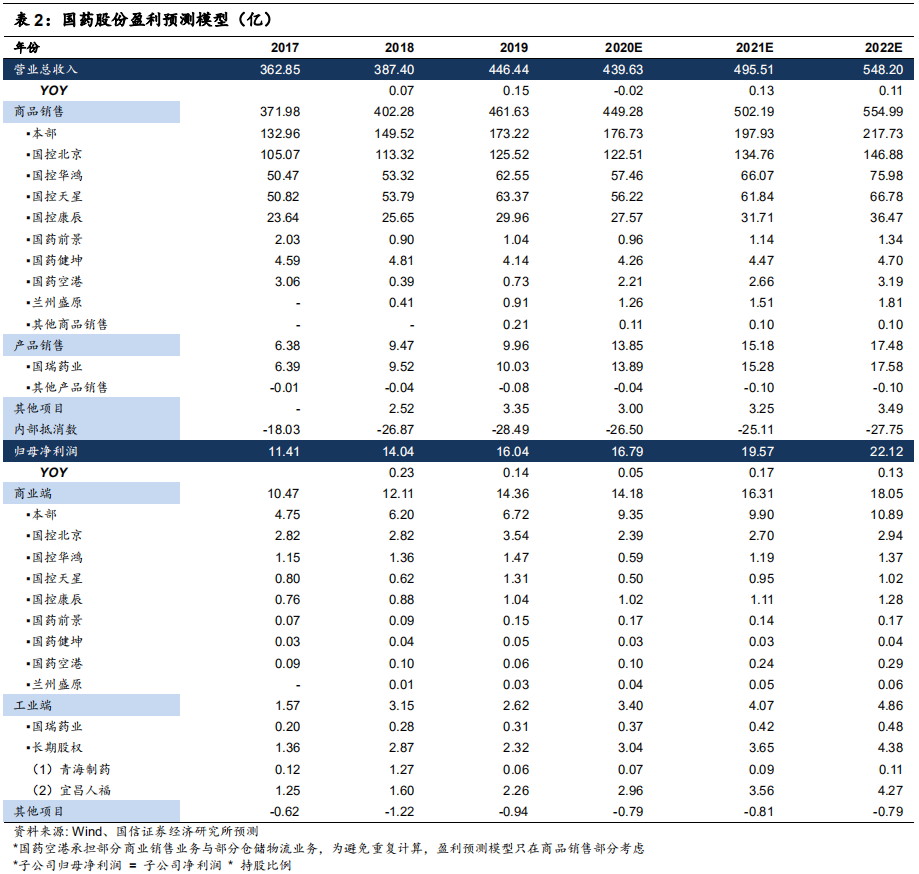

成长动力拆分:商业贡献基本盘,工业贡献增长点。

从分部收入情况来看,预计未来三年商业部分始终贡献绝大部分营收,工业部分对营收的贡献相对较小。从净利润情况来看,工业部分凭借较高的增速及净利率水平,贡献率有望在未来三年进一步提升

。

分部估值:商业部分+工业部分。

以21年盈利预测为基准,考虑公司在精麻商业领域的龙头地位,给予商业端13~17倍PE,估值212~277亿。

工业端利润来源以宜昌人福为主,宜昌人福17-19年分别实现净利润6.2亿(+13.6%)、8.0亿(+28.5%)、11.3亿(41.3%),2020H1实现净利润6.5亿(30.9%);

17-19年宜昌人福分别贡献归母净利润1.2、1.6、2.3亿,2020H1贡献归母净利润1

.3亿。

考虑宜昌人福在精麻工业端的核心地位及高增速,参考恩华药业1.0倍PEG(2020年预测值),给予工业端28~35倍PE,估值114~142亿。

两部分加总,合理估值区间326亿~419亿,中值373亿。