编译丨拓扑社 Smiletalker

如果你是一家处于成长期的SaaS创业公司的创始人、早期员工或是投资人,你很有可能想过“退出”这件事。通常情况下,创业公司有两种退出途径:被收购、上市。被收购一直是一个可行的选择,而上市的SaaS公司相对还是较少。2014年6月,Salesforce 成为第一家成功上市的SaaS公司,Salesforce股票首发第一天即飚涨56%。这一成功的标志体现了市场对SaaS公司的接受程度,也开启了一个先例。随后的几个月中,BlackBuff 和 RightNow 相继上市,到今天为止,共有75家SaaS公司上市。

为了了解这些公司为上市做了哪些准备、都具备哪些条件,Bowery Capital复盘了这75家公司的公开招股书和IPO文件。

根据历史数据,IPO的SaaS公司中,成立时间中值是10年,旗下拥有员工530人,营收在1亿美元上下,增长率为48%,但仍然处于亏损当中。这类企业以大约6亿美元的市值上市,创始人、早期员工、和投资人的股票在上市第一天价格上涨32%。下表显示了这些上市SaaS企业的数据情况。

这些数据很有趣,但将这些指标应用于整个SaaS领域是不公平的。 我们根据IPO时的股本价值将SaaS 上市企业分为三个类别:市值在5亿美元以下的,市值在5亿美元至10亿美元之间的,市值超过10亿美元的。 然后,我们分析这些SaaS企业的增长情况,盈利能力,资本配置和效率等相关因素,以发现更深层次的趋势。

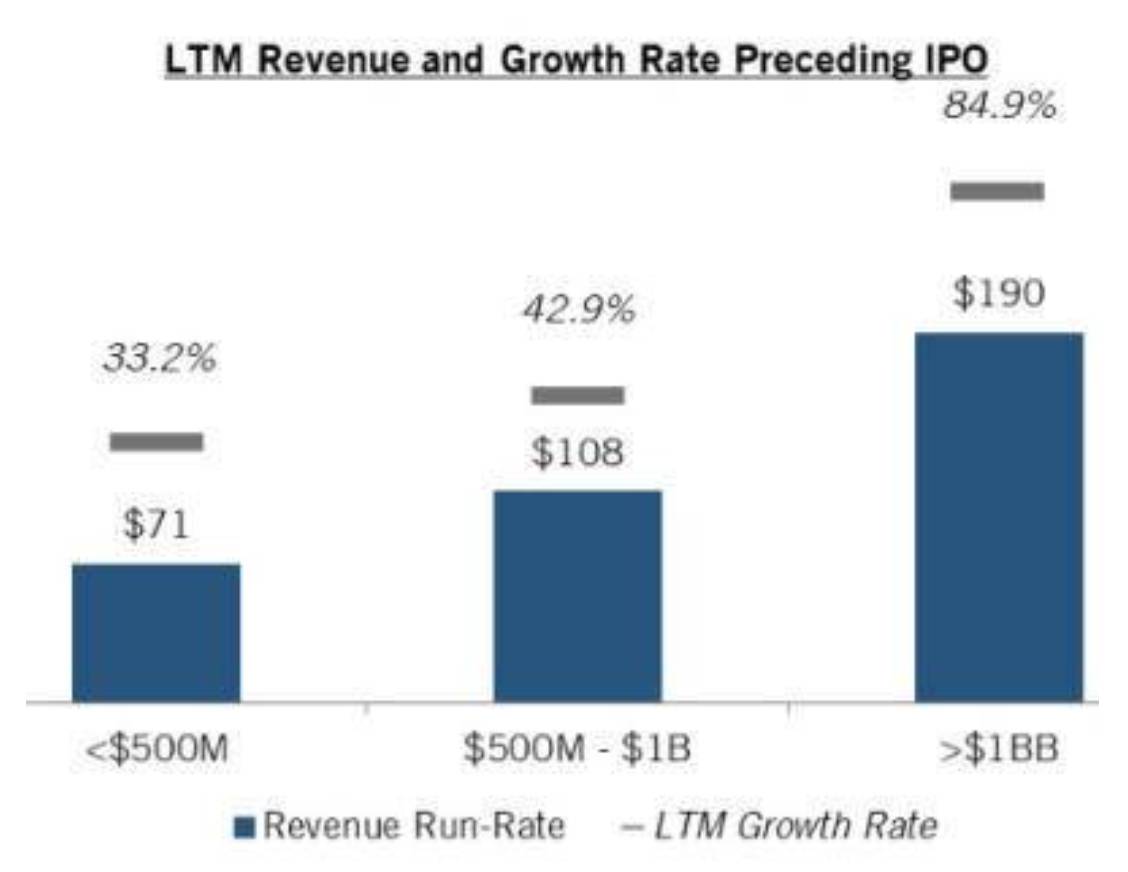

虽然公众投资者们要求技术公司的收入增长高于其他行业,但SaaS公司的基准还要更高一些。 毕竟,这些SaaS公司的优点就是可以轻松部署他们的产品。相应的,管理层可以花更多的资源来获取新客户,并提升现有用户的销售。 但是如下图所示,大型SaaS公司的风险很大。

IPO市值在10亿美元以上的SaaS公司,在过去10个月当中增长率的中位数为85%,高增长率有助于推动估值的上升。这一因素不应该被忽略,这些公司表明它们可以在规模上大幅增长,并且可能创造出一个新的市场,或者获取现有市场的大部分市场份额。

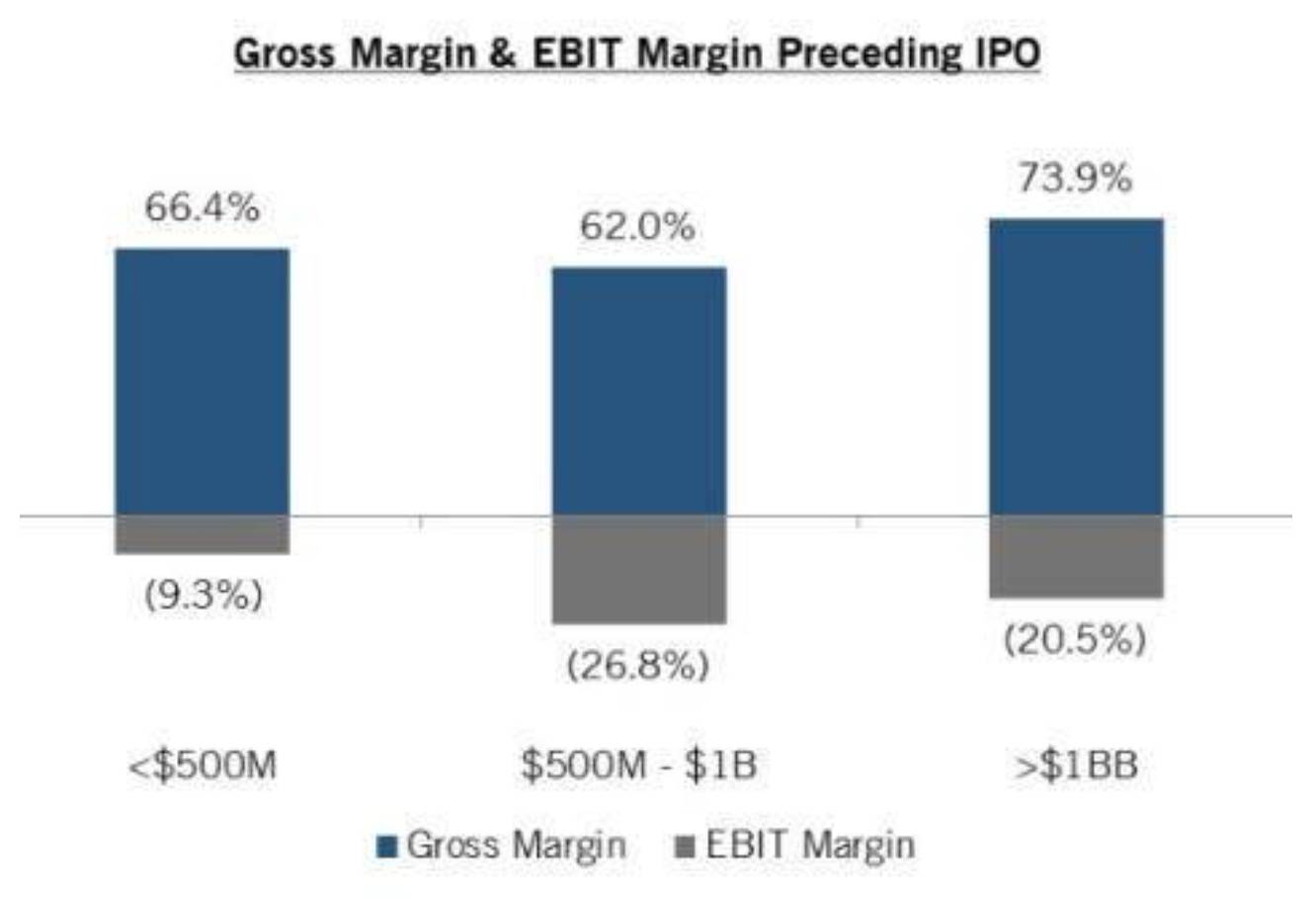

在SaaS上市时,大部分SaaS公司都没有实现盈利,实际上只有29%的SaaS公司在上市前的财年中营业利润为正。不过这些企业的客户数在迅速增长,签署的合同能够带来很高的利润和经常性收入。

投资者更愿意根据这一早期的趋势,来预测未来盈利的可能性。这是一种通过客户成功来提高收入的方式,因为SaaS公司能够扩展产品和服务,以更低的成本收取更高的费用。因此 SaaS 行业整体毛利率较高,如下面第一张图所示。尽管毛利率相对较高,但每个细分市场中的SaaS公司的利润都为负。但在IPO之后的两年内,他们在盈亏平衡方面取得了可观的进展。

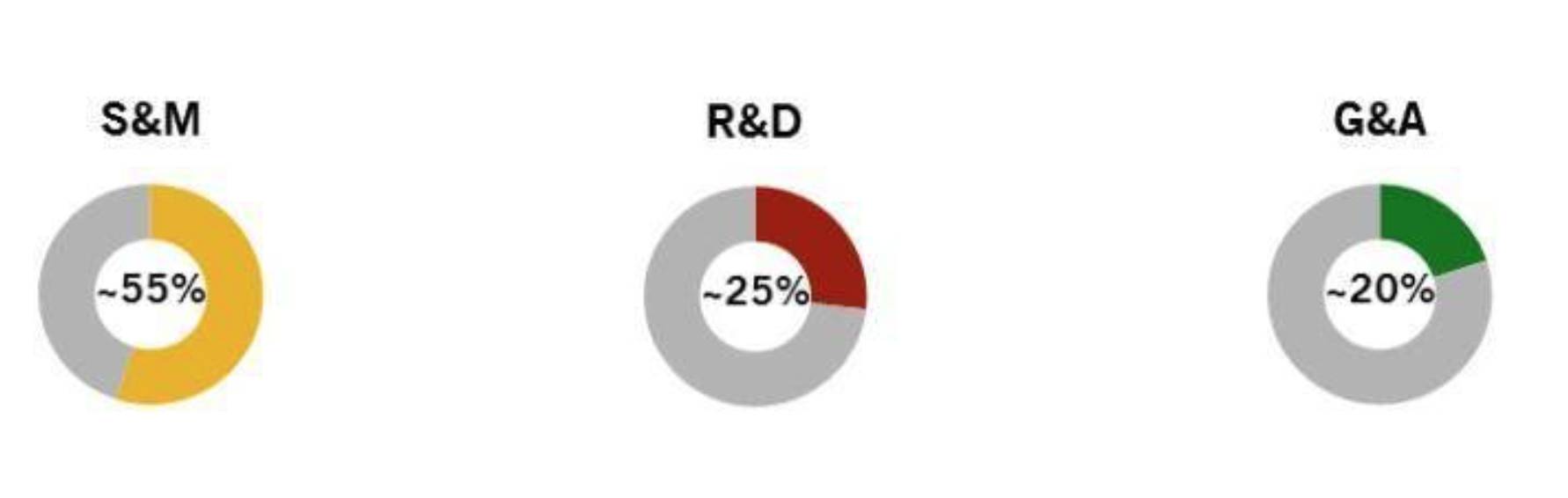

在分析上市SaaS公司在资金方面的分配情况时,能够很清楚地看到大部分资金都用在了哪里:

1.销售和市场成本(S&M)

2.研发成本(R&D)

3.综合行政管理成本(G&A)

为了保持高增长,并从私人和公共投资者那里获得资金,SaaS公司会在产品开发和大型销售团队建设方面投入大量资源。 产品研发很重要,以巩固现有的客户群,并多样化产品,并获取更多的市场份额。 而销售团队是为了确保这些事情能够发生,公司也能因此获得发展。

在上市后(包括上市的年份)的三个财年里,SaaS企业会利用在公开市场中募集的流动资金和现有资金以上市前类似的速度进行投资。中型SaaS企业会削减研发成本,而市值在10亿美元以上的企业则和上市前的策略不同,他们会加大研发投入,缩减销售和市场投入。