事件:国家邮政局、顺丰控股、韵达股份、申通快递公布11月快递经营数据。

行业:

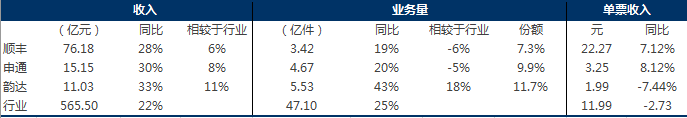

11月,全国快递服务企业业务量47.1亿件,同比增长25.2%;收入565.5亿元,同比增长21.8%。

1-11月累计业务量同比增长28.6%;收入同比增长25.2%。

顺丰:

业务量3.42亿票,同比19.16%;收入76.18亿元,同比27.67%;单票收入22.27元,同比7.12%,环比下降5.8%;业务量份额占比7.3%。

申通:

业务量4.67亿票,同比19.79%;收入15.15亿元,同比29.52%;单票收入3.25元,同比8.12%,环比0.3%;业务量份额占比9.9%。

韵达:

业务量5.53亿票,同比43.26%;收入11.03亿元,同比33.21%;单票收入1.99元,同比下降-7.44%,环比6.4%,业务量份额占比11.7%。

1.行业:单月业务量增速低于全年,但单票价格出现环比上涨,且集中度再提升。

1)双11件量增速略低于预期。11月业务量同比增速为25.2%,低于1-10月累计增速29.1%。

根据国家邮政局监测数据显示,主要电商企业全天共产生快递物流订单8.5亿件,同比增长29.4%。而

双十一促销导致部分消费行为提前,双十二导致中下旬的部分购买行为推迟。17年双十一当天件量8.5件,同比增速29%,其他时间件量38.65件,同比增速24%。

2)

11月单价环比上涨,集中度再创新高。

11月单价同比下降2.73%,环比上涨0.60pct。单就11月数据而言,是

这是2010年来11月单价首次出现环比上涨,反应一些快递公司建议终端提价,得到了执行。

CR8由1月份的75.7提升至78.7,三四线快递份额由24.3被压缩至21.3,份额加快向一二线快递集中。

3)我们认为,对于快递行业而言,价格单边下跌的趋势或临近尾声,双11的提价是非常重要的信号。虽然不意味着价格拐点马上到来,但已经可以有所期待。不仅是应对长期和临时性成本上涨,更多表明了在业务旺季逐步运用价格杠杆精准分配资源、增强收入弹性,更好平衡全网利益。

2.上市公司数据分析1:收入增速均超行业,业务量角度,韵达股份增速持续超越行业,市占率进一步提升

收入角度,三家上市公司增速均超行业。

收入增速:韵达33.21%>申通29.52%>顺丰27.67%>行业21.8%

业务量角度,韵达股份同比增速43.26%,超越行业增速18.06pct,市占率达到11.7%,较上半年的11.4%提升。

业务量增速:韵达43.26%>行业增速25.2%>申通19.79%>顺丰19.16%

3.上市公司数据分析2:单票收入分析

1)11月单票收入环比分析

韵达涨幅最高:

韵达6.4%>行业0.6%>申通0.3%>顺丰-5.8

韵达价格环比涨幅最高

,同时公司实现了43%的高业务量增速,量价齐升,体现了公司在业务旺季的议价权。通过草根调研,我们了解到终端价格普遍出现了提升,12月也并未大幅回调。

顺丰价格环比下降,并不意味着公司降价

,主要因11月为电商旺季,顺丰的电商件占比扩大,电商件较低的单价拉低了整体的票均收入。

2)11月单票收入同比分析

a)单票收入分化存在核算口径不同因素

11月,3家快递公司单票收入出现分化,核算口径不同是因素之一。

顺丰同比上升7.12%(终端价格),申通同比上升8.12%(面单费+转运费+派费),而韵达同比下降7.44%(面单费+转运费),行业整体单票收入下降了2.73%。

注:顺丰是直营,而申通与韵达在口径上有差异,申通收入中包含了派费。

b)产品结构、网点直跑等因素也会影响单票收入。

收入变动未必是收费标准变动导致。在收费标准不变的情况下,重货、产品结构、网点直跑等因素变化也会影响单票收入、单票毛利。

重货:

对于加盟制快递公司而言,通常干线转运环节(因确认成本较多)毛利为负,面单费则是按件缴纳,因此在运力资源相对紧张的情况下,快递公司总部更希望接受小件(更多件量,收取更多面单费)。

产品结构:

新产品如国际快递、重货快运、冷链物流、同城配送等的单票收入高于传统业务,新产品收入占比提升会拉动整体票均收入上升。

网点直跑:

允许部分网点直跑(件量大、直线距离近、转运路线远),对加盟商和总部是双赢措施。对加盟商而言,缩短了运输距离和减少中转环节,缴纳给总部的转运费少,而在客户体验感和终端价格上呈现优势。对快递公司而言,虽然单票收入降低,但减少了中转环节的亏损,反而会提高单票毛利,并激励加盟商揽收更多件量。

3)如何看上市公司分化

顺丰:

单票收入同比上升,或因新产品(价格高于传统快递)占比提升,单票收入环比下降并意味着公司11月采取了降价措施,而是电商件占比扩大拉低了整体票均收入。

申通:

公司收入增速高于业务量增速,我们分析认为或重点针对重货提升了中转费和派送费标准。

韵达:

从票均收入环比看,11月韵达价格环比涨幅最高,同时公司实现了43%的高业务量增速,量价齐升,体现了公司在业务旺季的议价权正逐步增强。公司业务量增速较高而单票收入同比下降,我们分析认为并非表明公司以价格战获取市场份额,而是公司管理策略日益精细化,采取了过滤重货(限量未涨价)、进一步鼓励部分网点直跑等措施。虽然单票收入同比下降,但有助于提升全网资源配置效率,提升单票毛利和促进件量增长。