总体结论

(1)债基个数

截至2017年一季度,发行在外的一级债基共109只(剔除了分级基金)。一季度无新发行一级债基。

(2)债基规模

17年一季度末一级债基总资产和净资产分别为1511亿和1346亿,16年四季度总资产和净资产分别为1839亿和1610亿,一季度一级债基总资产及净资产总量较16年四季度继续明显下降,其中总资产减少328亿,净资产减少263亿。

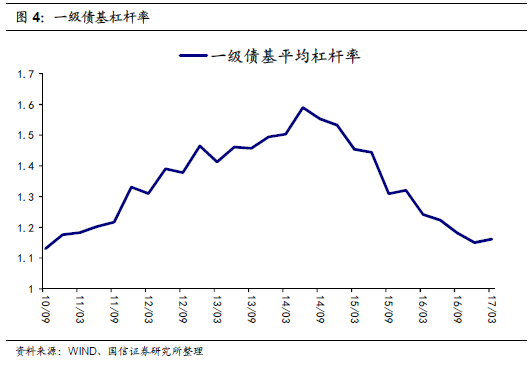

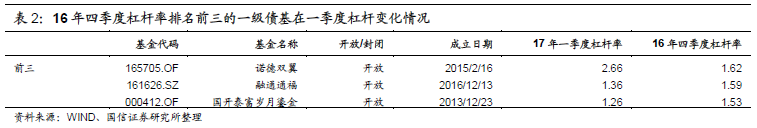

(3)杠杆率

17年一季度一级债基平均杠杆率为1.16倍,较16年四季度小幅上升0.01(16年四季度平均杠杆率为1.15倍),结束了从2015年四季度开始的连续下降趋势。

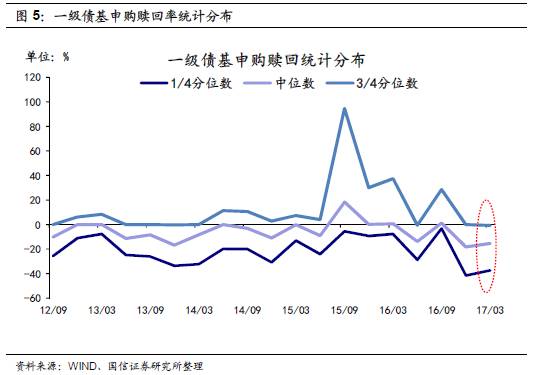

(4)申购赎回

17年一季度老一级债基延续净赎回状态,净赎回与净申购只数差继续扩大。109只老一级债基中11只出现净申购,91只出现净赎回,其余无数据或无申购赎回。相比16年四季度,一季度净申购基金数目继续减少,而净赎回数目继续增加。

(5)基金净值增长率

2017年一季度一级债基单季平均净值增长率转正为0.07%,较上年四季度上升1.99个百分点。所有基金类型均为开放型。相比于16年四季度,债基净值增长率有所回升。

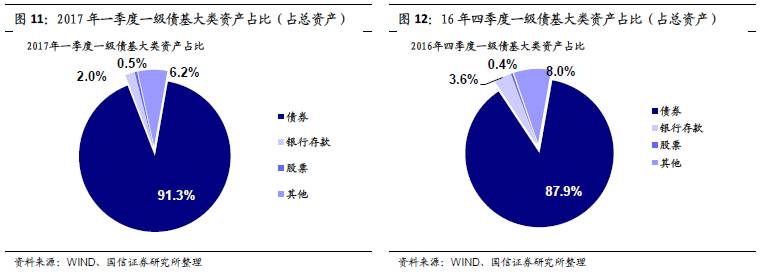

(6)大类资产配置

截至2017年一季度,一级债基总资产为1511亿。其中,债券资产为1385亿,股票、银行存款与其他资产之和为126亿。一季度债券资产占比为91.6%,比16年四季度上升3.7个百分点;一季度股票资产占比0.5%,上升0.1个百分点;银行存款占比为2%,下降1.6个百分点;其他资产占比为5.8%,下降2.2个百分点。

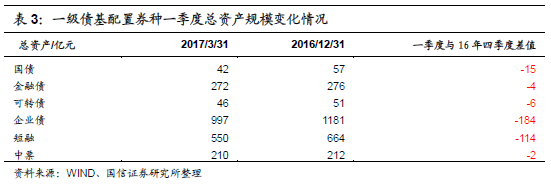

(7)券种配置

17年一季度一级债基企业债占比为38%,金融债19%,中票17%,短融15%,国债3%,可转债3%(四舍五入影响导致总和不为1)。相比16年四季度,金融债、短融占比上升,企业债、中票和国债占比略下降,可转债占比不变。具体而言,金融债、短融占比分别上升1.8、1.9个百分点,企业债、中票和国债占比分别下降3.4、1.8和0.5个百分点。

以下为正文:

一、2017年一季度一级债基基本情况

(1)债基个数

截至2017年一季度,发行在外的一级债基共109只(剔除了分级基金)。一季度无新发行一级债基。

(2)债基规模

2017年一季度末一级债基总资产和净资产分别为1511亿和1346亿,16年四季度总资产和净资产分别为1839亿和1610亿,一季度一级债基总资产及净资产总量较16年四季度继续明显下降,其中总资产减少328亿,净资产减少263亿。一季度发行在外的109只老基金中18只净资产规模增加,增幅最大的是诺安优化收益,增加约62亿;89只净资产规模缩水,下降幅度最大的是东吴增利,减少约33亿。

截至2017年一季度末,16年四季度末总资产规模前三的债基中,鹏华丰润减少约7.4亿,光大收益增加约0.2亿,兴全磐稳增利债券减少约21.4亿;净资产方面,16年四季度净资产最大的光大收益规模增加约0.2亿,排名第二的鹏华丰润减少约7.4亿,兴全磐稳增利债券减少约21.4亿。总的来看,规模较大的一级债基规模继续减少,总资产和净资产均出现较不同程度的下滑。

(3)杠杆率

2017年一季度一级债基平均杠杆率为1.16倍,较16年四季度小幅上升0.01(16年四季度平均杠杆率为1.15倍),结束了从2015年四季度开始的连续下降趋势。

(4)申购赎回

2017年一季度老一级债基延续净赎回状态,净赎回与净申购只数差继续扩大。109只老一级债基中11只出现净申购,91只出现净赎回,其余无数据或无申购赎回。相比16年四季度,一季度净申购基金数目继续减少,而净赎回数目继续增加。一季度最大净申购一级债基为浦银安盛稳健增利,净申购率为1546.73%;最大净赎回债基为诺德双翼,净赎回率为95.38%。根据一季度开放型老一级债基净申购率的统计分布,中位数为-15.37%,3/4分位点为-0.71%,1/4分位点为-37.33%。与16年四季度相比,1/4分位点和中位数小幅回升,3/4分位点略有下降。

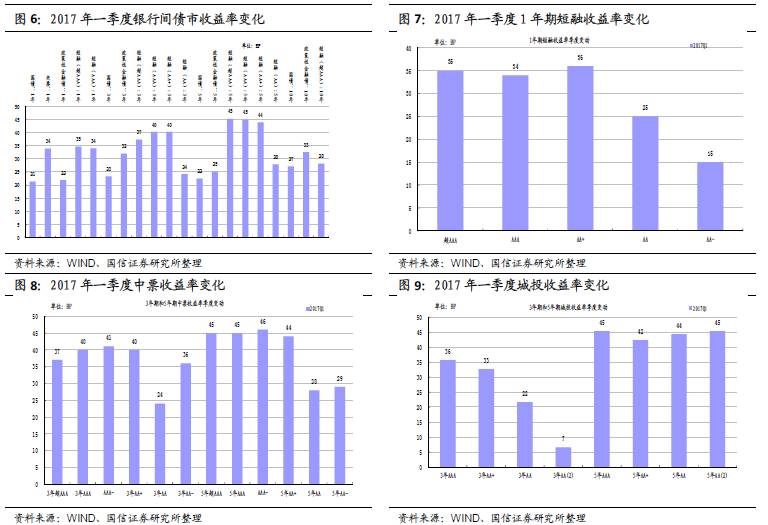

(5)基金净值增长率

一季度债券市场小幅走弱,总体而言,各品种各期限收益率均上行。利率债方面,1年期国债收益率一季度上行21BP,1年期政策性金融债(进出口和农发)收益率上行22BP;5年期国债收益率上行22BP,5年政策性金融债收益率上行25P;10年期国债收益率上行27BP,10年期政策性金融债收益率上行33BP。信用债方面,中票与城投收益率全面上行,且高评级债券收益率上升数额总体而言高于中等评级债券。具体数值来看,1年期AA+短融收益率上行36BP,5年期AA+中票收益率上行44BP,5年期AA中票收益率上行28BP;5年AA城投收益率上行44BP。

2017年一季度一级债基单季平均净值增长率转正为0.07%,较上年四季度上升1.99个百分点。所有基金类型均为开放型。相比于16年四季度,债基净值增长率有所回升。

二、资产配置

(1)大类资产配置——债券占比增加,银行存款、其他资产占比下降

截至2017年一季度,一级债基总资产为1511亿。其中,债券资产为1385亿,股票、银行存款与其他资产之和为126亿。一季度债券资产占比为91.6%,比16年四季度上升3.7个百分点;一季度股票资产占比0.5%,上升0.1个百分点;银行存款占比为2%,下降1.6个百分点;其他资产占比为5.8%,下降2.2个百分点。

从绝对规模的变化看,股票总资产增加1亿,债券总资产减少233亿,银行存款减少36亿,其他资产总资产减少60亿。从统计来看,17年一季度债券总资产增加最大的是浦银安盛稳健增利,共增加约44亿。同时,债券总资产下降最多的是易方达双债增强,债券总资产减少约26亿。

(2)券种配置——金融债占比小幅上升,企业债、中票占比下降

2017年一季度一级债基企业债占比为38%,金融债19%,中票17%,短融15%,国债3%,可转债3%(四舍五入影响导致总和不为1)。相比16年四季度,金融债、短融占比上升,企业债、中票和国债占比略下降,可转债占比不变。具体而言,金融债、短融占比分别上升1.8、1.9个百分点,企业债、中票和国债占比分别下降3.4、1.8和0.5个百分点。

从一级债基配置券种资产的绝对金额来看,一季度各类债券资产均下降。企业债、中票、可转债、短融分别减少142亿、69亿、6亿、5亿,国债、金融债分别减少15亿、15亿。

三、结论——净赎回数目继续扩大,信用债配比下降

一季度无新发行一级债基,老一级债基延续净赎回状态,净赎回与净申购只数差继续扩大,一级债基总资产和净资产较16年四季度明显缩水,一级债基的杠杆率略有回升。

从大类资产配置来看,一级债基一季度债券占比增加,银行存款、其他资产占比下降。

债券券种配置方面,金融债占比小幅上升,企业债、中票占比下降。一季度一级债基信用债配置比例明显下降,利率债配置比例有所上升。