来源:知乎专栏-环保行业私募股权投资

作者:丁敏 桑德集团

阅读《Venture Capitalists at Work》让我受益匪浅,个人总结出一套VC投资方法论,暂且叫“迹象投资法”。为什么叫“迹象”呢?因为像我这样的普通人要预测未来真的很难,但优秀初创项目多少会流露出某种迹象。如能很好地识别这种迹象,对项目判断会有帮助。

另外,我本人从事环保PE股权投资,并不从事任何VC投资。但相信,多一种思想武器,对PE项目的判断大有益处。这就是我阅读此书,揣摩成功者/失败者的足迹,总结本文的原因。本质上,是解决我自己的疑惑和问题。

最后,阅读注意事项,为保持文章简短+简洁,很多语言简化处理。如,“A比B要好”。不是说A在任何情况下,都比B要好。仅指一般情况而言,不是绝对;

迹象投资法的核心包括四点,分别是

需求+市场+团队+时机。

一、需求(Need)

好的迹象:创始人在为自己解决问题和需求(personally connected),例如有趣的 + 有用 + 让人不舒服的问题。此时,需求的真实度极高,成功率也会比较大。因为,创始人也是普通人,而问题往往具有共同性,他就是自己的第一个客户。当发现这种迹象,虽然不能确保会成功,但非常值得关注。

好的迹象:产品或服务有回头客 + 口口相传 + 客户肯付钱。这三者有先后次序。首先,客户用了以后,肯再用。公司要把握最重要的头一两次机会。其次,客户觉得产品很赞,能主动推荐产品给朋友,一些超棒的产品,客户甚至会推荐给五个以上朋友。最后,当产品做到一定时候,能给客户带来足够价值时,能想办法收费,客户肯付钱。如果说产品很好,但就是不肯付钱,那产品价值肯定存在问题。

好的迹象:产品有足够的防御性。相比大公司,初创公司的优势是足够灵活 + 决策很快,特别是互联网技术普及后,创业者能已较低成本去用一些现成的技术。或许这也是唯一的优势。而大公司不一定擅长进攻,因为既得利益集团太多,或处于内部流程繁琐,或个人职业生涯考虑,他们没有足够动力去改变,不想去冒一些风险。做一些大公司没做过的,low的,他们不削的产品,至少一开始这种做法本身,就一种很好的防御性。产品初步成功后,模仿者肯定会有,要提供独特的核心价值,单纯免费或价格很低是不够的。

坏的迹象:创始人主要为了想赚钱而创业,从而在解决别人的问题和需求。这样就容易识别出伪需求,基本面就不好了,成功率就很低。不是说为赚钱而创业的想法有错,而是创始人这时做的产品,不够personally connected。因此,容易做出市场并不需要的产品,识别出错误的需求,或产品很难做的足够好。

坏的迹象:没法吸引到任何用户或用户很少

最后,要问一些问题。价值主张有多大?产品服务是否必不可少?能否改变人生或企业的生活或工作方式?是否能改变游戏规则? 足够好,才有口碑,获取客户成本就不会高。

二、市场(Market)

好的迹象:确定正需求后,下一步是否大市场。市场足够大,成长空间和跑道才会足够长,容易产生伟大企业。市场规模预测决不能依赖调研机构报告,只能凭借第六感或经验

要打造估值要上百亿企业,对应市场也应该上百亿。

需求正确,市场足够大,犯错不会致命。需求不正确,市场不够大,犯错很致命。

较晚进入市场问题不大,Google、Facebook进入都比较晚。但对手互联网效应很强时,难度就比较大。

进入和夺取既有市场,比开辟不明确市场要容易。因为规模和需求上是已知的。

美国硅谷培育很多大型公司,因为土壤肥沃。背后重要原因之一,中产阶级崛起,带来产品和服务的巨大需求。

三、团队(Team)

好的迹象:伟大企业家特质包括富有激情、聪明、乐观、能承受风险、好奇心、诚信、对问题独到的看法,不随大流。综合这些特点造就人格魅力。优秀创业者的人格魅力,进一步促使他有能力招聘到优秀人才。

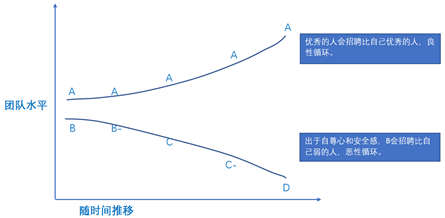

好的迹象:优秀创业者会招聘比自己优秀的人,良性循环。相反,二流员工会招三流人员,三流招是四流人员,恶性循环。这背后主要是自尊心和安全感在作怪,怕优秀的人取代自己。

好的迹象:创始人和员工,最好感觉不到自己在工作。7天24小时都在工作是最好的。

前12个员工决定公司DNA

好团队带来好的执行力

招聘才华横溢,善于解决问题,而不是非常有经验的人,容易突破思维局限。当然,对产品有丰富经验的人还是要有1-2个的。

连续创业者并不比初次创业者更容易打造伟大企业。是否初次或连续创业者不重要,关键是对问题有深刻的见解。

坏的迹象:创业者想打造伟大企业,还是仅仅想赚钱?后者的动机不足以促使创业者忍受各种痛苦,且会考虑让估值高的人来投资。

坏的迹象:有几个不胜任的高层,即便团队卓越,其表现也将会相当平庸。

坏的迹象:优秀的重要员工或创始人离职

坏的迹象:企业家无诚信,不投资。投资人和企业家一般在条款谈判过程中可窥见迹象。他如何对待你,决定如何对待客户 + 员工 + 产品。

四、时机(Timing)

时机一定程度上,有个同义词叫运气。

创业成功,需要很多好的因素同时出现。特别是技能和运气。

坏的迹象:举例说,如果你去喂狗,发现狗根本不吃,旁边还躺着一群肥胖的狗,说明时机已经晚了。

坏的迹象:如果要非常费尽教育客户,说明时机太早了,还不成熟。

尾序

这四个方面是迹象投资方的核心。通过对创业者深入的交谈和了解,和其员工和客户经常在一起,是可以发现迹象并判断的。

所谓鸡有鸡路,鸭有鸭路。VC投资的方法论很多,这也许是一种思路。很多时候至上而下的方法不一定有用,特别是VC投资往往不限定行业,不然路会很窄。而投资人很多时候根本不懂行业,所以看迹象的方法还是可操作的。

最后,发现VC投资人的优质朋友圈很重要。很多很牛的项目,都是投资人很早就认识了其他重量级的投资人,如Paypal黑帮的Peter Thiel,他们在一起工作或交往的过程中找到的。

-END-