未来A类账户或添养老金账户,继续增加A类账户数量,预估初期数量不高,后期影响有待观察。

未来A类打新或新增养老金账户:

由于养老金账户入市打新将新增A类打新账户数量,由于目前尚属初期,预估养老金账户数量新增有限(50个之内),对A类中签率不会产生明显影响,但是随着后续养老金资金到位和持续开设账户,

如果养老金账户趋向小型化(单账户5~10亿内),那么未来数千亿级别的养老金新增账户则将明显提升A类打新账户数量,持续摊薄A类投资者的收益,同时带来BC类中签率的下滑。

我们预估初期养老金增量账户有限,未来长期影响还需持续观察,未来单账户打新收益或将继续下滑。

年初以来单只新股收益持续下滑:

2017年以来一共发行17批新股,合计178家新股,合计发行规模约900亿,平均单只新股募资5亿。其中网下新股一共131个,网下占全部新股比例约73.6%。其中沪市74家占网下比例57%,深市57家占网下比例43%,沪市个股数量相对较多。截止到5月16日,上市新股132家中已有108只新股开板,其中网下新股开板89只。若按全部打满计算,A、B、C类投资者合计收益分别为598.62万元、546.42万元、154.23万元,对应单只新股收益6.73万元、6.14万元和1.73万元,如果按照全年350只网下的速度来预估发行量,预期A、B、C类账户收益分别为2354万元、2148万元和606万元。由于近期新股开板涨幅下滑和未来可能参与账户数量还将继续增加,我们预估全年打新收益将继续下探,悲观预期下全年收益将在1750万、1500万和430万。

打新已经成为重要收益来源:

截止到5月17日,400余只打新基金的中位数收益在1.11%,其中5~10亿的打新基金表现较好,中位数收益在1.49%,规模较大的打新基金收益表现较差,中位数收益低于1%。根据我们测算,5~10亿规模的打新基金从年初至今的双边打新收益大约在600万,打新贡献收益大约在0.6~1.2%。假设打新基金的底仓配置为沪深300,从年初至今指数涨幅2.4%,1.2亿的底仓贡献收益约为280万,测算的股票底仓贡献对于5~10亿的打新基金贡献在0.28~0.56%之间。综合打新收益和底仓贡献,合计收益大约在1.2%左右,占到了打新基金全部收益的80%(打新50%+股票底仓30%)。

打新账户数量攀升,中签率继续下探:

2017年第15批已经披露的A、B、C类投资者平均中签率分别为0.0259%、0.0239%和0.0074%;调整后中签率为0.0062%、0.0058%和0.0017%。近期门槛稳定,在6000万门槛下A类账户已经稳定超过1400个,B类约350个,C类达到3500个。2亿规模的AB类账户从年初至今的打新增强收益超过2.5%,预估年化收益有望达到10%。

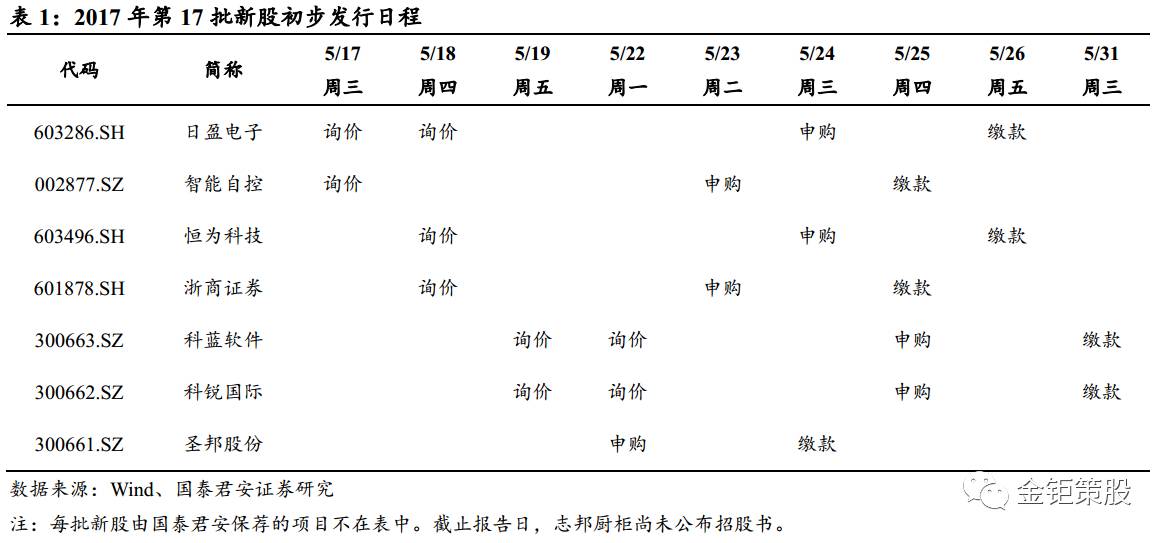

2017年以来一共发行17批新股,合计178家新股,合计发行规模接近900亿元,平均单只新股募资5亿。其中网下新股一共131个,网下占全部新股比例约73.6%。其中沪市74家占网下比例57%,深市57家占网下比例43%,沪市个股数量相对较多。截止到5月16日,上市新股132家中已有108只新股开板,其中网下新股开板89只。若按全部打满计算,A、B、C类投资者合计收益分别为598.62万元、546.42万元、154.23万元,对应单只新股收益6.73万元、6.14万元和1.73万元,如果按照全年350只网下的速度来预估发行量,预期A、B、C类账户收益分别为2354万元、2148万元和606万元。由于近期新股开板涨幅下滑和未来可能参与账户数量还将继续增加,我们预估全年打新收益将继续下探,悲观预期下全年收益将在1750万、1500万和430万。

本周上会企业15家,审核明显提速。截止2017年5月12日,证监会公布的排队等待过会新股数量中上交所250家,深交所中小板82家,深交所创业板201家,合计533家,等待过会企业数量较前两周减少10家。截止报告日,审核通过尚未发行的新股有47家,其中主板19家,其余28家均为中小板和创业板个股。大部分新股过会一个月之内即可拿到发行批文,发行效率提升。

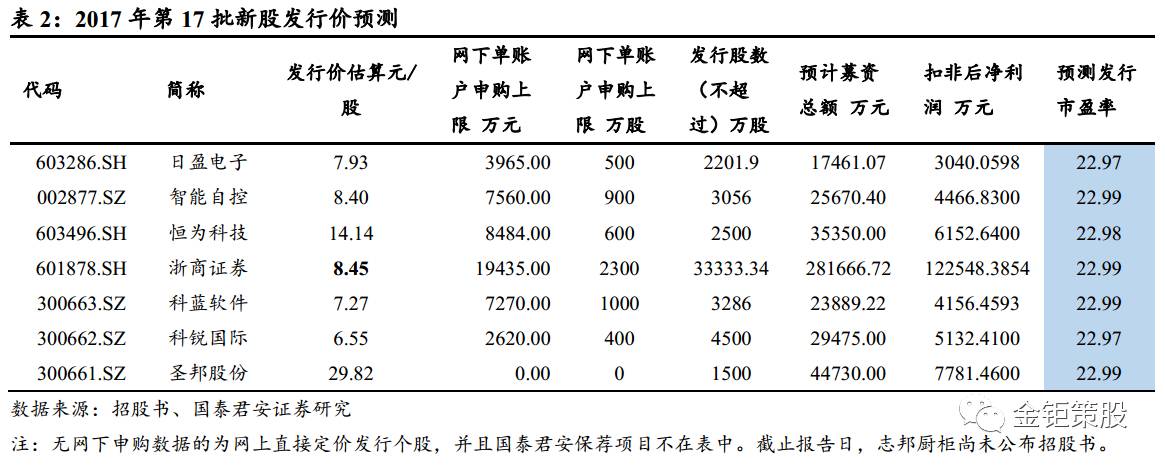

今年以来大多数新股均采用了拟募资金额和各项费用之后除以发行股数计算,在老股转让上需要重新计算流通部分的新发股份,价格计算略有差异,同时今年以来虽屡有新股超行业市盈率发行(需推迟三周),但是极少有新股超过23倍的市盈率红线。如果涉及到行业PE估值低于最新一期净资产价格,则以每股净资产价格为准(银行等国有企业),比如之前的新股白银有色就出现了因为按照每股净资产发行而超过了23倍红线的极端情况。

本批新股中的浙商证券由于没有给出募投资金,

我们根据23倍倒算价格为8.45元(理论上浙商证券能发到的最高价,实际发行可能低于此价格),

但是这个价格有可能面临承销商不愿意延后三周的考虑而人为降低发行价格,即承销商会按照数量优先和时间优先的原则去剔除了非满额申购账户和较晚申购账户。从前期承销商下修价格带来剔除结果情况来看,

只要满额申购,在询价第一天的9点半到10点半之间参与报价(报最高价)依然安全,

所以只要能第一时间参与浙商证券询价,我们认为满额申购采用8.45的价格依然可以入围,因为即使承销商最后下调发行价格,也只需剔除8.45中报价最晚和报不满的10%。所以在此我们依然建议投资者尽量在第一时间参与浙商证券的新股询价申购,以免被时间优先原则剔除。

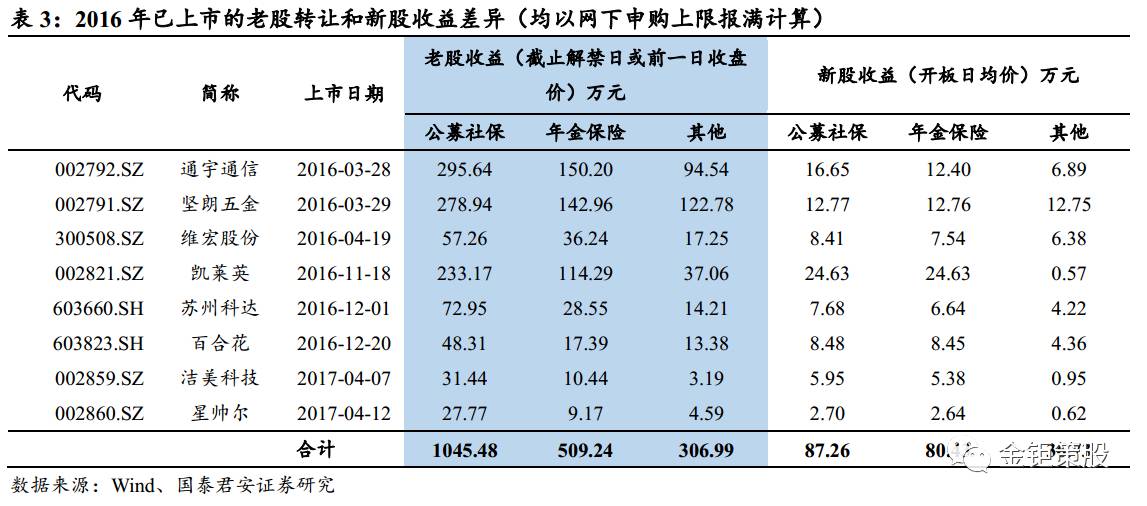

从我们历史统计数据来看,如果年初就参与所有老股的配售,截止到近期的收盘价,总体申购收益差异在5~10倍。预期未来的老股配售将成为稀缺资源,如果未来新股发行中还有老股转让,即使新老收益差距缩小,但老股部分的绝对收益依然可观,我们仍建议积极参与老股转让部分。

目前A类打新主要是公募基金和社保,未来可能会新增养老金账户加入A类:

由于养老金账户入市打新将新增A类打新账户数量,由于目前尚属初期,养老金账户数量新增有限,预估在50个之内,对A类中签率不会产生明显影响,但是随着后续养老金资金到位和持续开设账户,如果养老金账户趋向小型化(单账户5~10亿内),那么未来数千亿级别的养老金新增账户则将明显提升A类打新账户数量。假设在极端情况下为了以获取打新收益,那么养老金单账户的最优规模也就是5亿之内,对应6000亿上限规模的养老金入市,那么长期来看新增的A类账户数量或超500个。虽然短期养老金账户数量未必能上升这么快,但未来这些新增账户数量持续摊薄A类投资者的收益,同时带来BC类中签率的下滑。我们预估初期养老金增量账户有限,但长期影响还需持续观察,未来单账户打新收益或将继续下滑。

打新成为重要收益来源:

根据我们测算的打新基金收益情况,截止到5月17日,400余只打新基金的中位数收益在1.11%,其中5~10亿的打新基金表现较好,中位数收益在1.49%,规模较大的打新基金收益表现较差,中位数收益低于1%。根据我们测算,5~10亿规模的打新基金从年初至今的双边打新收益大约在600万附近(未考虑没上市和没开板新股),打新贡献收益大约在0.6~1.2%,即5~10亿规模的打新基金收益中约一半收益来源于打新。假设打新基金的底仓配置为沪深300指数,从年初至今指数涨幅2.4%,1.2亿的底仓贡献收益约为 280万,测算的股票底仓贡献对于5~10亿的打新基金贡献在0.28~0.56%之间。综合打新收益和底仓贡献,合计收益大约在1.2%左右,占到了基金全部收益的80%(打新50%+股票底仓30%),打新已经成为重要收益来源。