高空作业平台,最耀眼的工程机械新星——工程机械系列深度报告之二

核心投资逻辑

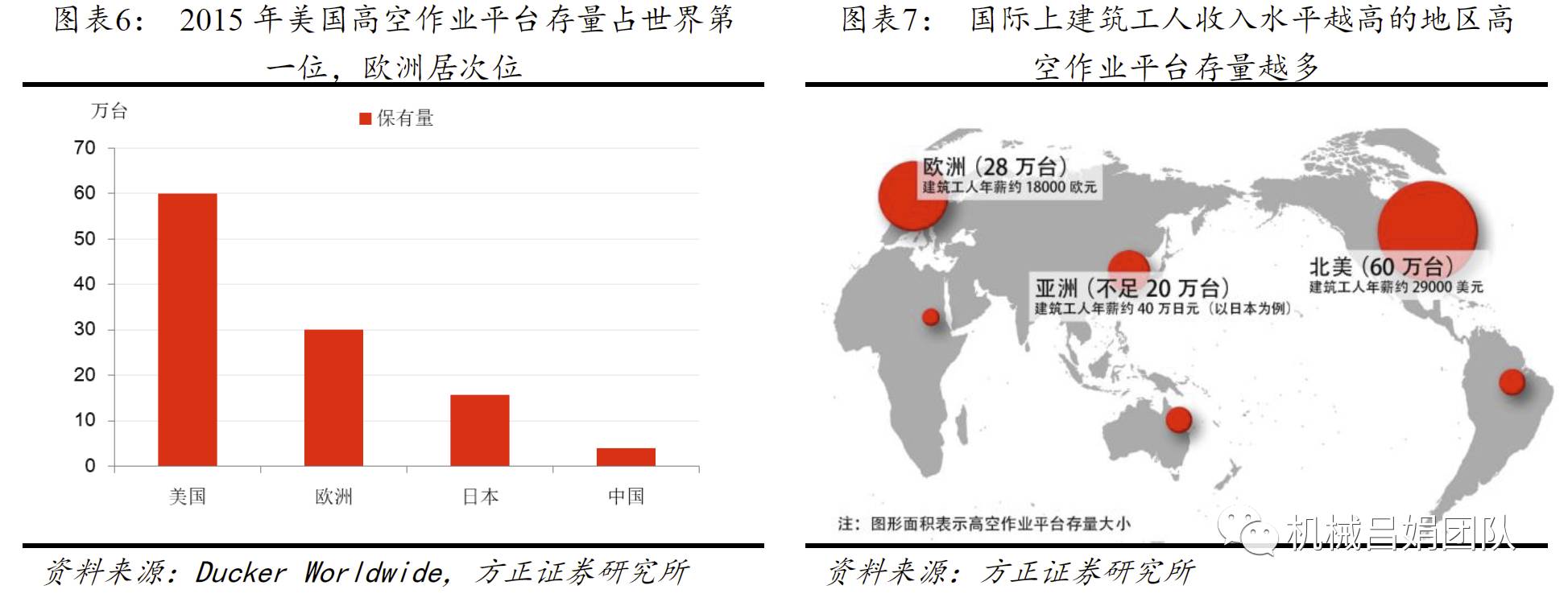

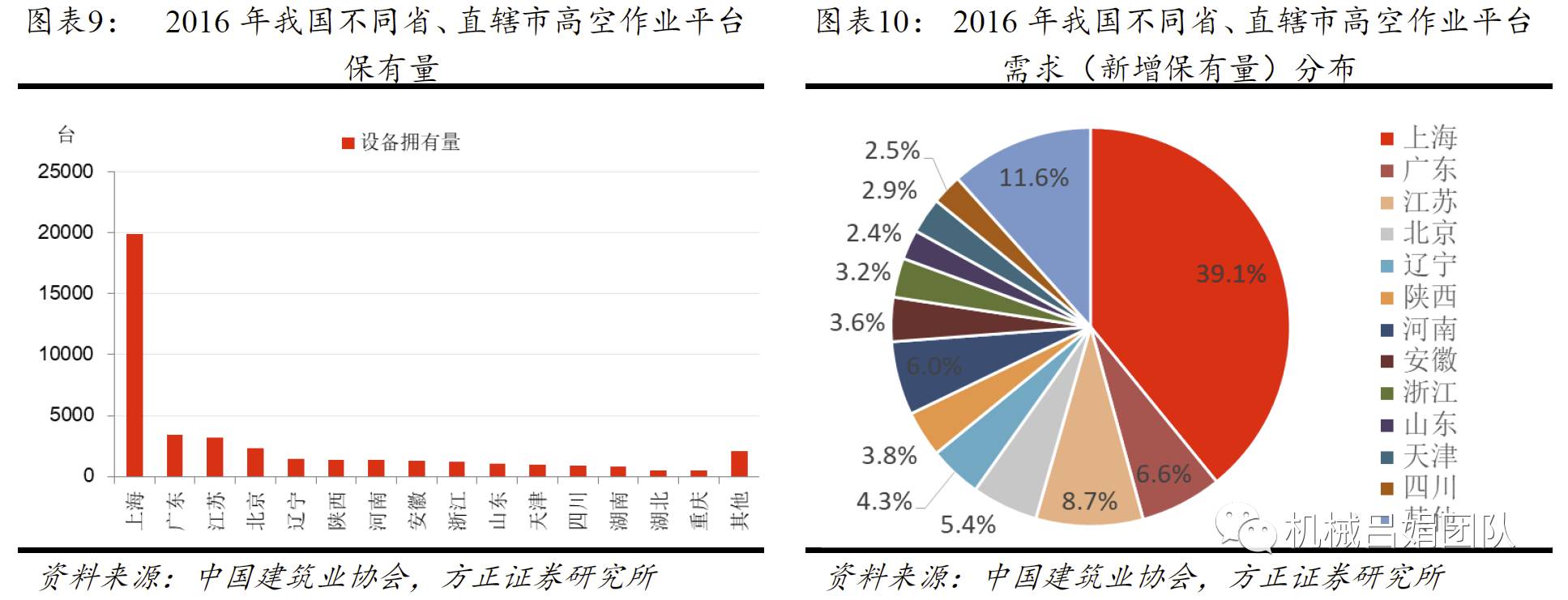

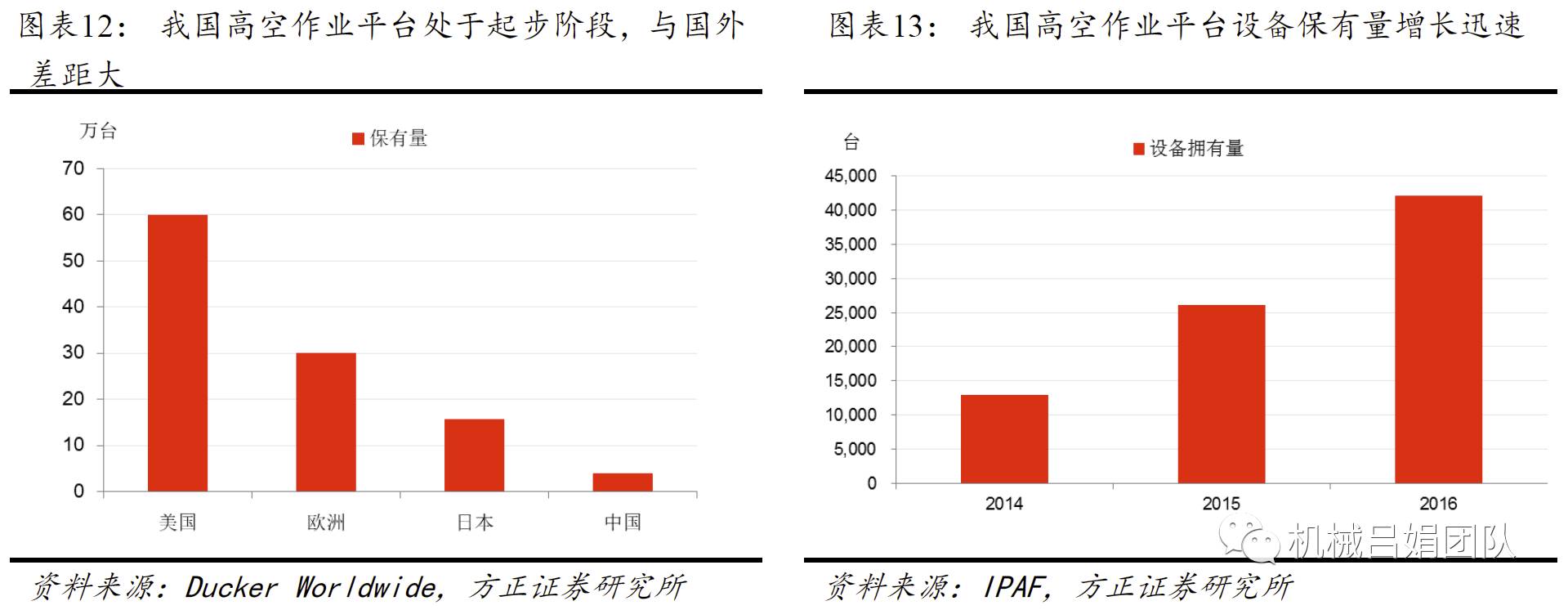

高空作业平台是对传统高空作业方式的有效替代,越发达地区渗透率越高:①高空作业平台下游应用领域广泛,包括厂房建设、场馆建设、机场、市政工程、商超等。相比传统登高作业方式,具有很明显的安全性与经济性。②越是发达的地区,高空作业平台市场发展越成熟。从全球市场上看,2015年美国高空作业平台保有量达到60万台,欧洲保有量达28万台,日本15.7万台,中国仅3.5万台。从国内市场来看,一线城市率先启动,2016年上海、广东、江苏、北京设备保有量分别增加6252、1060、1387、858台,占全国增量的60%。

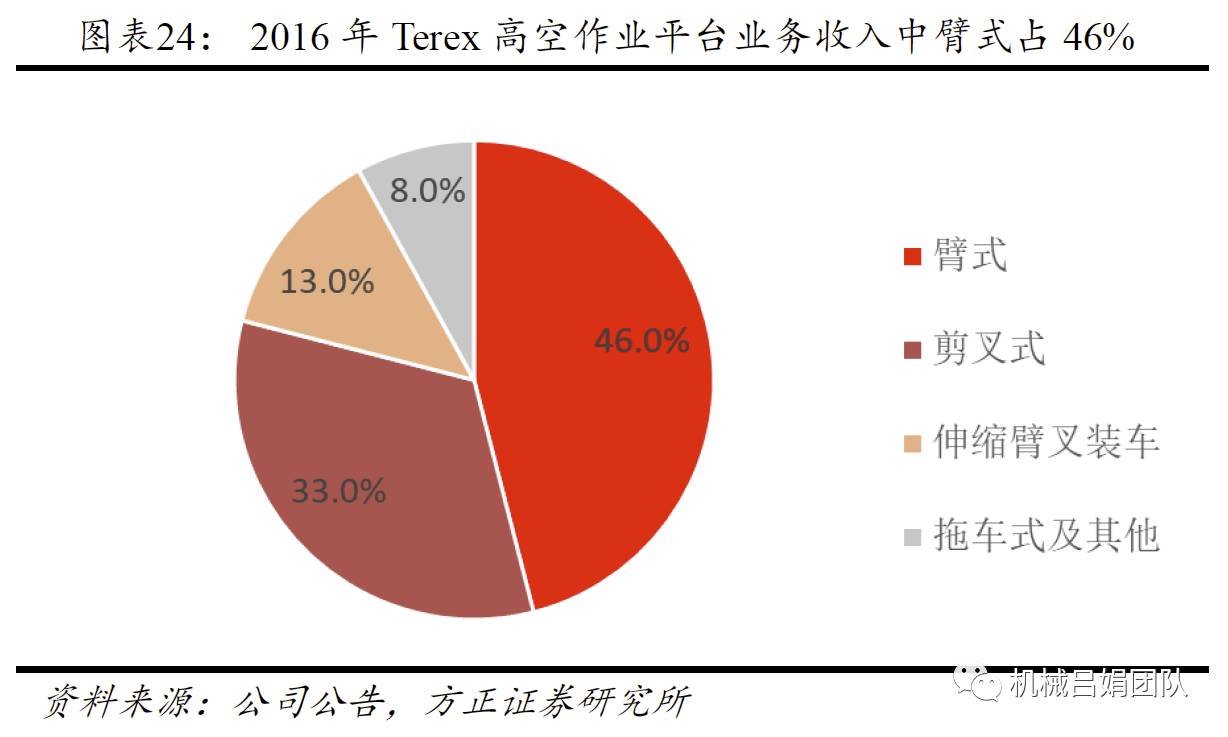

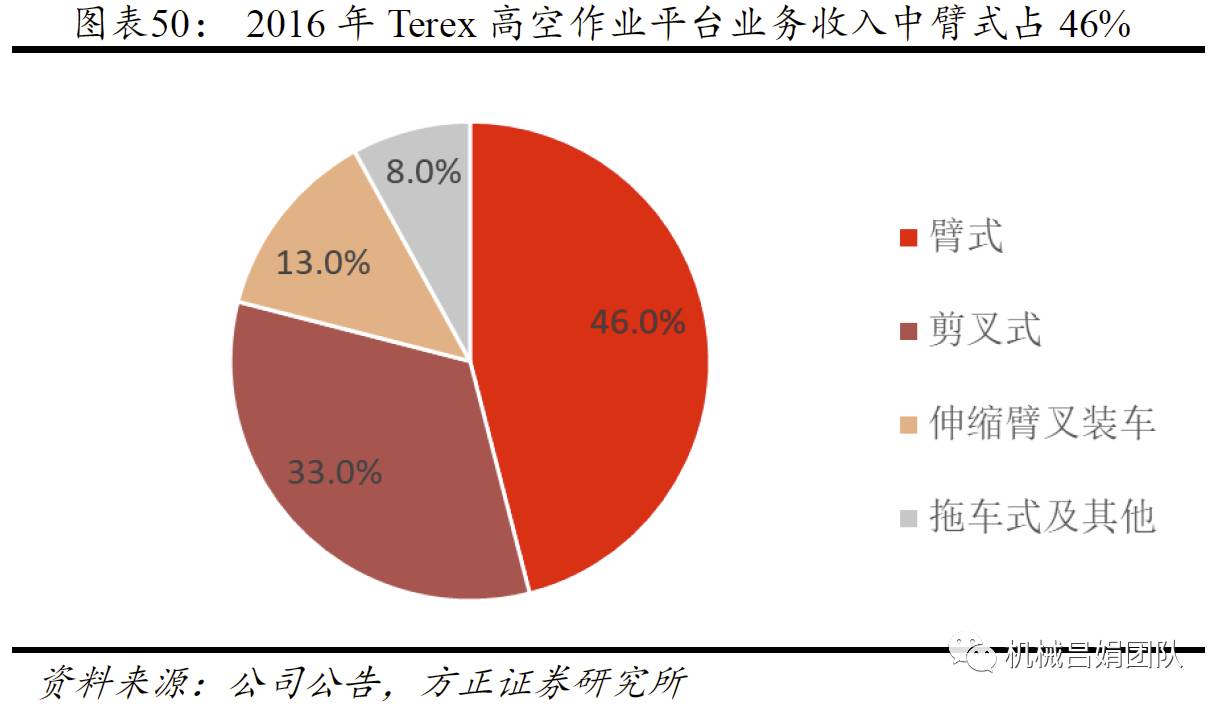

海外是高度成熟的大市场,国内目前处于发展初期,高速增长空间大:①海外:全球年均需求规模600亿元左右,处于成熟期,增速平稳。②国内:2016年国内市场需求只有15亿,市场处于导入期,高速增长。③预计未来三年国内行业CAGR在33%以上。我国高空作业领域有效劳动人口减少,人工成本大幅上升,使用高空作业平台的经济性日益凸显,工人工资分别达到4500、6000-7000元/月左右时,使用剪叉式和臂式将会体现出明显的经济性,需求空间大,未来三年年均复合增速有望在33%以上。④产品结构:从产品结构来看,国外经历了由剪叉式到臂式的发展过程,目前臂式价值量占比更胜一筹。以Terex为例,2016年Terex高空作业平台业务收入中,臂式占到了46%,剪叉式占33%。目前我国高空作业平台保有量4万台,其中剪叉式为3.3万台左右,预期国内市场臂式产品占比将逐步提升。

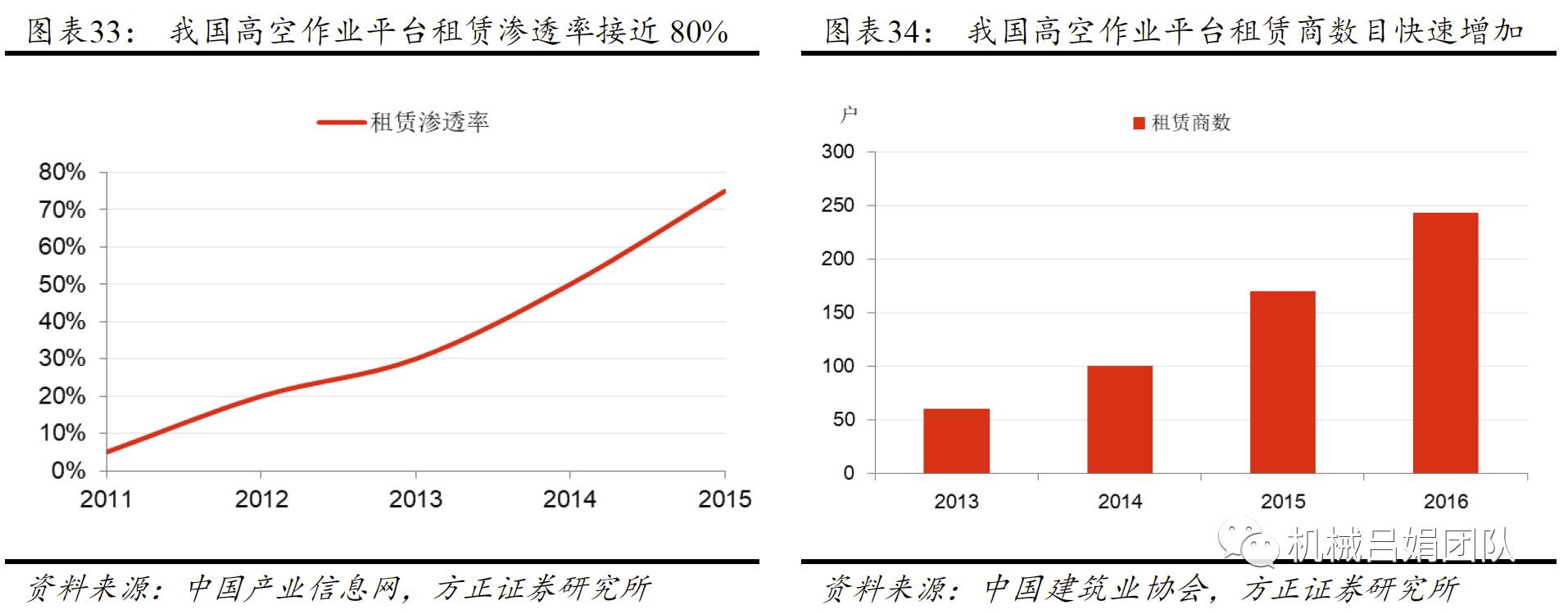

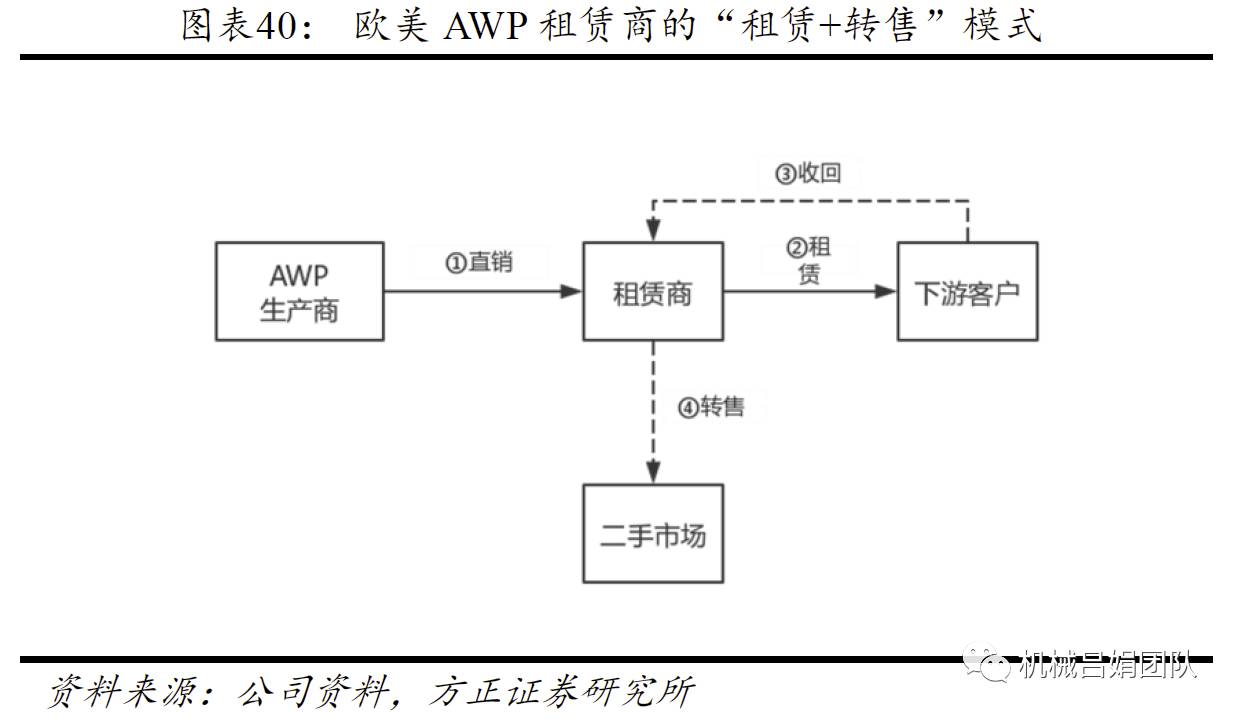

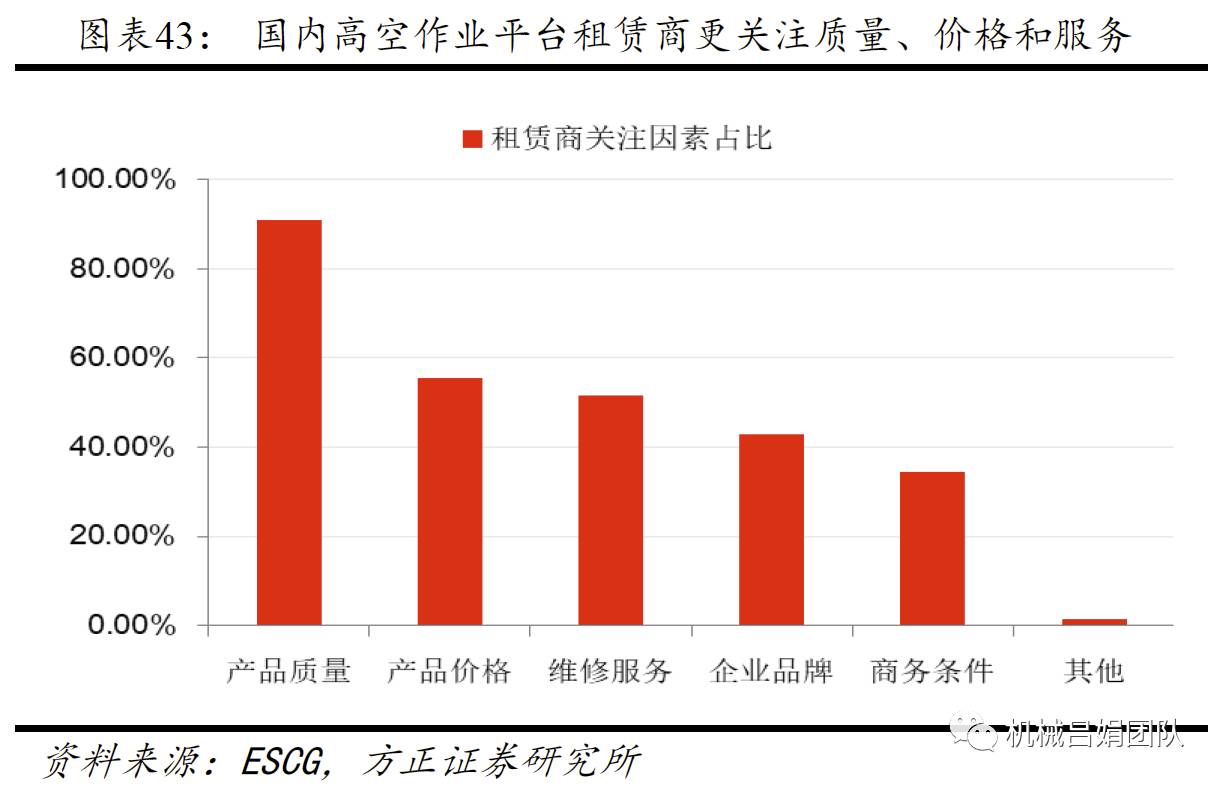

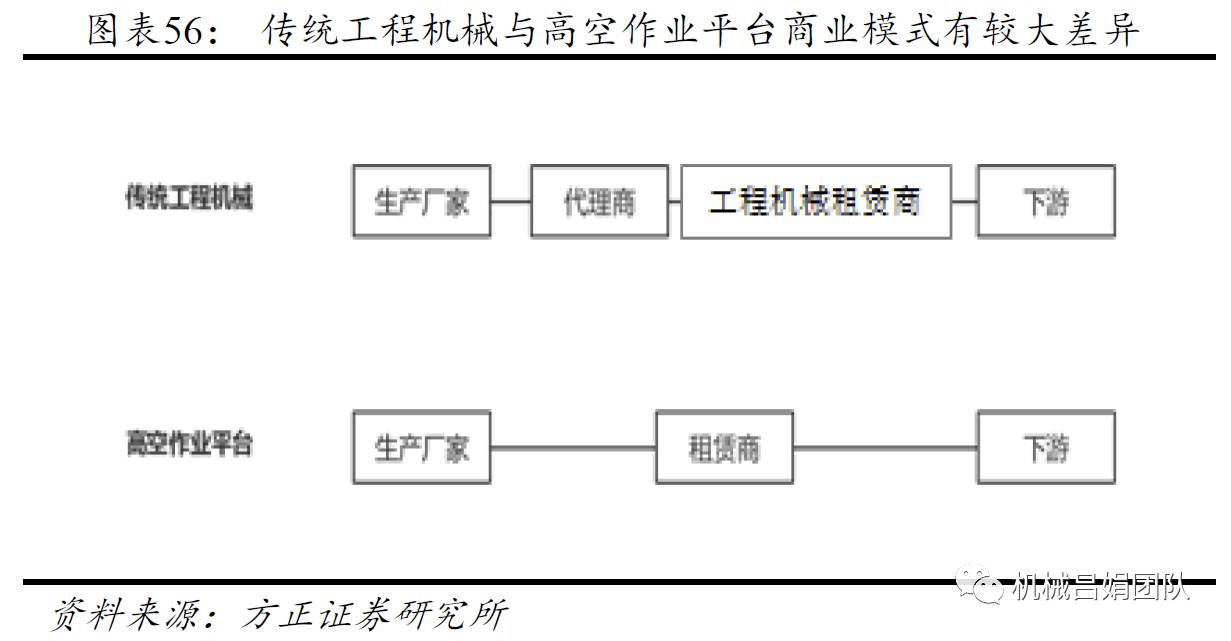

商业模式和作业特点决定产品质量尤为关键。(1)海内外直接客户均以租赁商为主:①海外:在租赁业发展成熟的国家,高空作业平台生产企业产出中有较大比例销售给了租赁公司,再由租赁公司转租给下游用户。以美国和欧洲为例,2015年美国租赁市场高空作业平台保有量53.4万台,占美国高空作业平台整体保有量的89%;2015年欧洲租赁市场高空作业平台保有量24.14万台,占欧洲高空作业平台整体保有量的86.21%。②国内:我国高空作业平台租赁渗透率增长迅速,目前租赁渗透率接近80%。2013年我国租赁商不足100家,到2016年已经超过200家,年均复合增速59%,租赁商规模整体较小且多集中东部地区,目前租金价格整体平稳。(2)商业模式和作业特点决定产品质量尤为关键。①“租赁+转售”是租赁商主要收入模式,决定了产品质量尤为关键。产品质量直接决定了产品最佳租赁年限和转售的价值。一般而言,臂式高空作业设备的最佳销售时间是8年、剪式是7年,产品质量越高,二手设备的销售价格越高,设备的实际持有成本得到了降低。②高空作业平台通过高空载人进行作业,作业属性也决定了下游客户更看重产品质量。据ESCG的调查数据,90.9%的的租赁商在选择产品时最关注产品质量,高空作业平台的质量问题将直接导致施工人员伤亡及客户经济损失,产品质量已经是租赁商考虑的第一因素;产品价格和维修服务是租赁商考虑的第二、三位,分别有55.4%和51.6%的租赁商关注此因素。因此对于那些产品经过多年市场验证,具有高性价比,并能够提供全方位服务的设备制造商竞争优势最为明显。

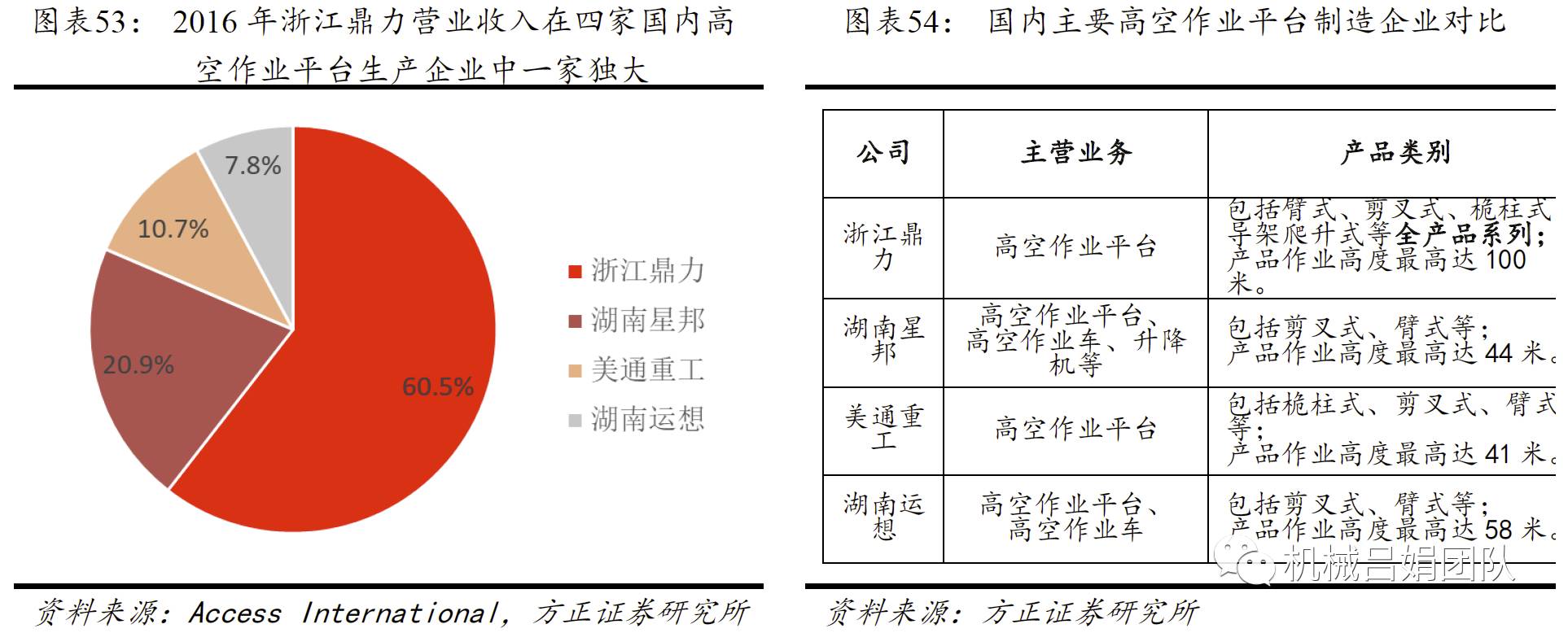

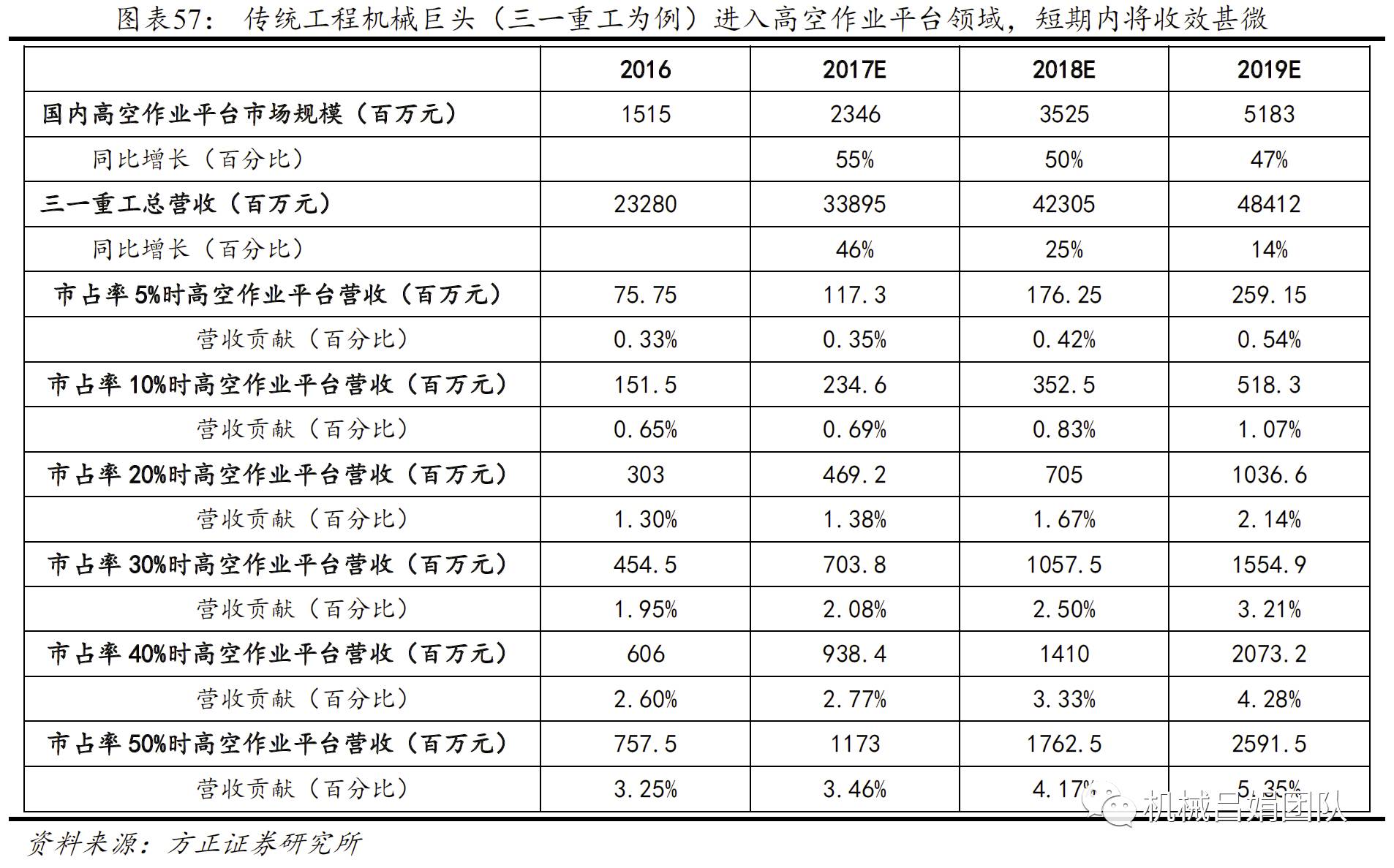

国内市场格局稳定,短期传统工程机械巨头直接进入难以改变格局:①对标海外,海外市场格局高度集中,国外龙头企业特雷克斯和JLG高空作业平台收入在百亿以上。②国内市场格局稳定,形成以浙江鼎力、特雷克斯、JLG占主导,其中臂式等高端产品以海外品牌占主导,在剪叉式产品这块,浙江鼎力占主导。③市场有担忧传统工程机械企业进入对高空作业平台行业的影响,我们认为传统工程机械巨头直接进入影响有限,短期难以改变竞争格局。首先二者在商业模式、下游应用方面均存在很大差异,其次从投入回报角度,未来3年传统工程机械巨头很难真正投入去做高空作业平台产品,最后叉车之鉴告诉我们,传统工程机械巨头仅凭品牌优势很难与商业模式及终端客户存在差异的专一公司抗衡。不过需要强调的是,传统工程机械巨头可能会冲击价格体系,导致行业盈利能力下滑。此外,传统工程机械巨头如果通过外延并购方式进入,那么将有可能改变行业竞争格局。

投资建议:建议重点关注国内高空作业平台龙头企业浙江鼎力:①公司在国内市场龙头优势明显,激励到位、全产品型谱、全方位服务,国内市场份额有望继续提升,充分受益国内市场的高速增长。②公司在海外市场性价比优势明显,不断改进销售模式,作为后起之秀市场份额持续提升,分享海外大蛋糕。

风险因素:国内经济大幅下跌,高空作业平台推广进度低预期。

高空作业平台是对传统高空作业方式的有效替代,越发达地区渗透率越高

1.1 高空作业平台应用领域广泛,区别于高空作业车

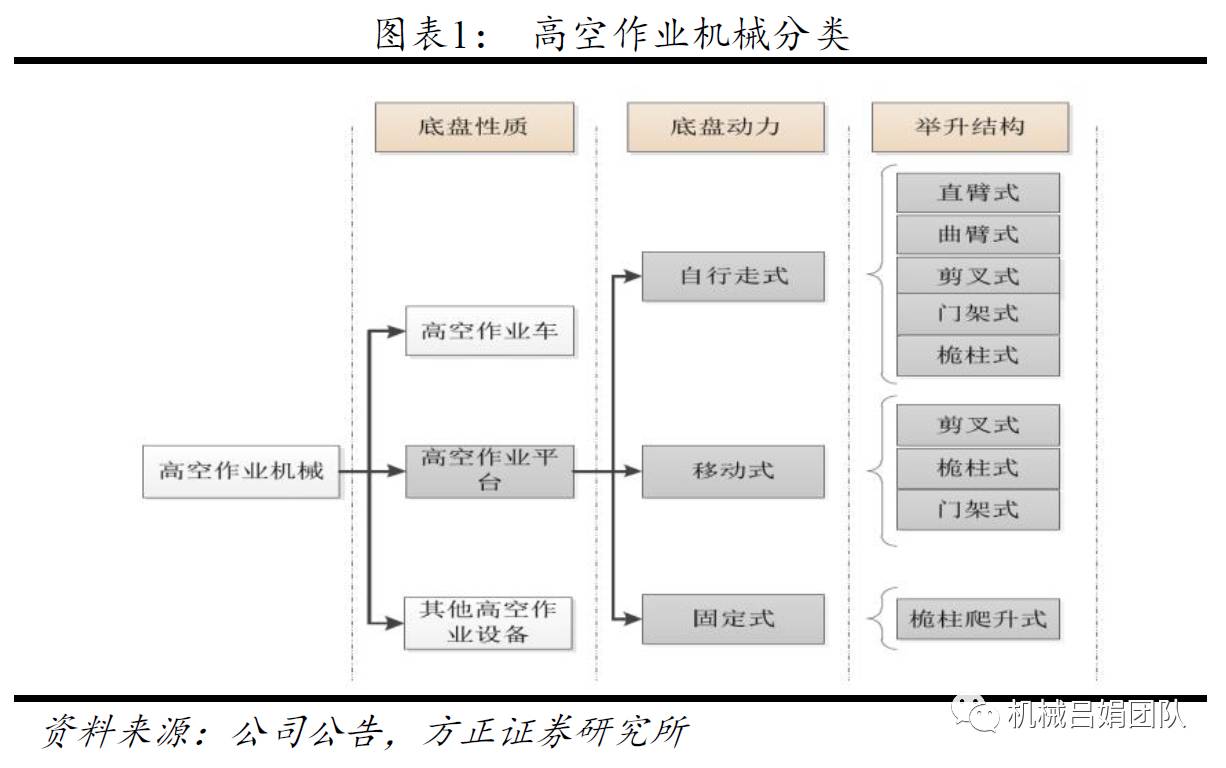

高空作业平台是专用于建筑施工、设备安装、仓储物流、船舶建造、机场、地铁、保洁、广告等领域的大型工程机械,是一种为满足高处作业需求而设计生产的专用设备,可以将作业人员、工具、材料等抬升至指定位置进行各种工程作业,并为作业人员提供安全保障。根据底盘动力不同,高空作业平台可以分为自行走式、移动式以及固定式。其中,自行走式配备内燃机或电动机,具有行驶能力,被广泛应用于各个领域;移动式无行驶动力,底盘的移动往往由外力推动完成;固定式一般是体型较大的桅柱爬升式作业平台,无法移动。

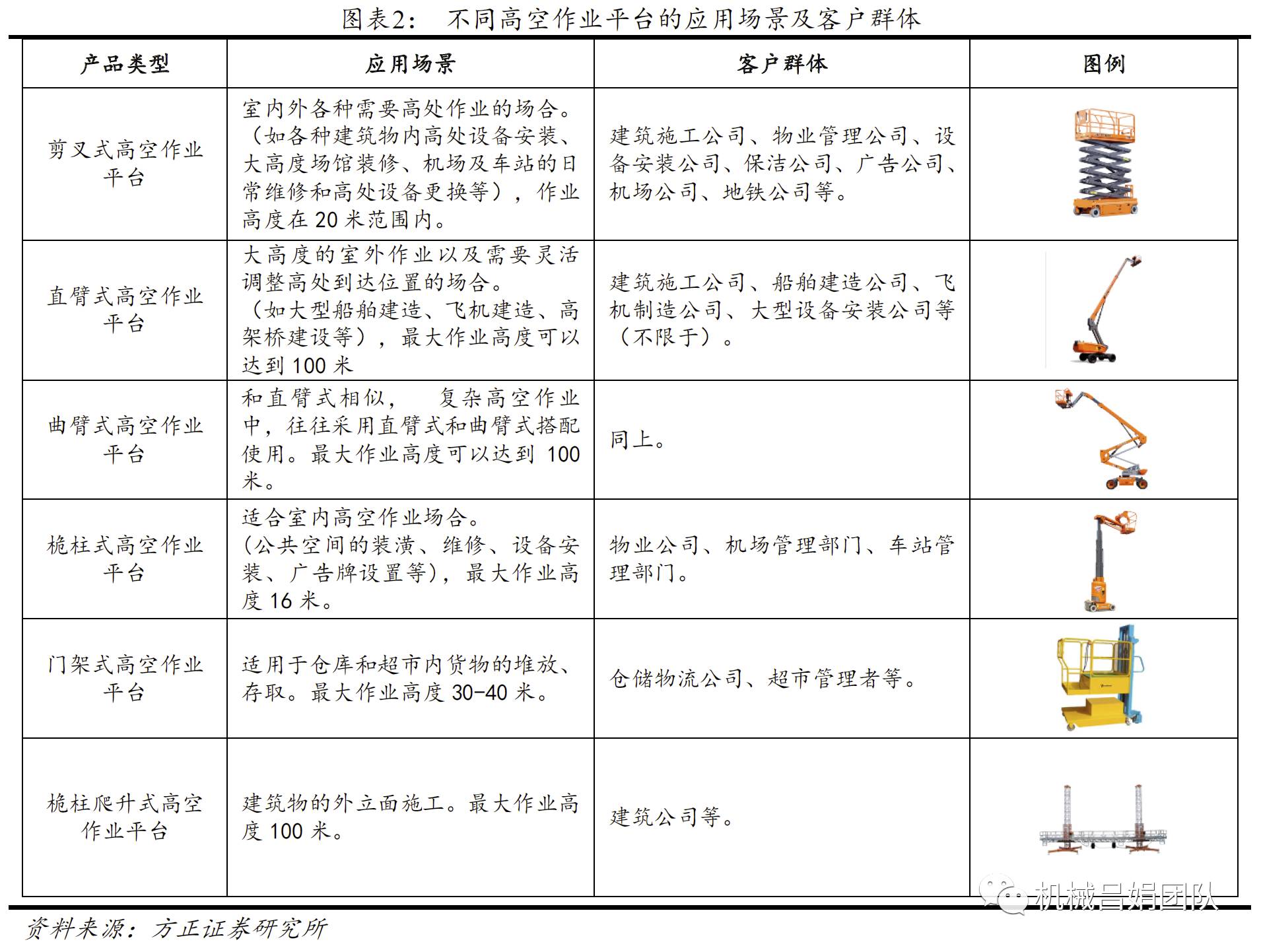

举升结构是高空作业平台的核心部分之一。高空作业平台采用的举升机械结构多种多样,常见的有直臂式、曲臂式、剪叉式、桅柱式、门架式和桅柱爬升式,不同种类的高空作业平台对应着不同的应用场景和客户群体,可以覆盖10-100米的工作范围。

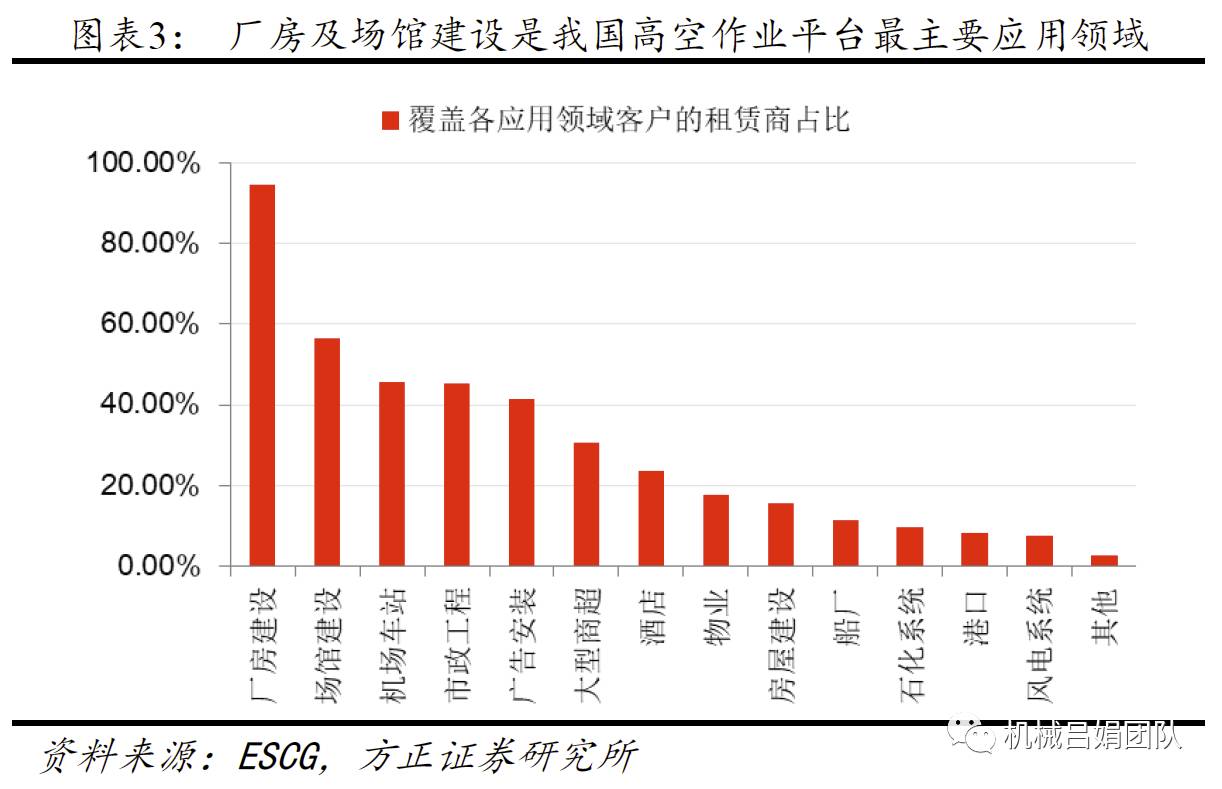

高空作业平台下游应用广泛,包括厂房建设、场馆建设、机场、市政工程、商超等。2016年,94.6%的高空作业平台租赁商业务覆盖大型厂房场馆建设,56.5%覆盖机场车站等领域,与此同时向市政工程、广告安装、酒店物业、大型商超等非建筑领域逐渐渗透,其中市政工程、广告安装覆盖率超过40%。

高空作业平台不同于高空作业车:

1)产品生产方面:高空作业车的制造成本中,汽车底盘和上装占到了绝大部分,其中最为核心的上装部分,例如臂式装置等,大多采购自专业生产商,然后与外购汽车底盘进行组装与系统调试。这些生产企业技术储备与工艺水平等与专业生产高空作业平台的企业之间有着一定差距。

2)在产品出口方面:因高空作业车的底盘为汽车,国际市场上,其他国家对这种产品的进口一般都按照汽车产品对待,有严格的政策限制,因此高空作业车的出口受到了很大的限制。

3)在终端用户方面:高空作业车主要应用于电力检修与市政工程等,而高空作业平台主要应用于厂房建设、仓储建设、机场建设等。

1.2 比较优势明显,形成对传统高空作业方式的有效替代

高空作业平台与传统脚手架、吊篮等登高作业方式相比,核心优势主要体现在安全性、经济性:

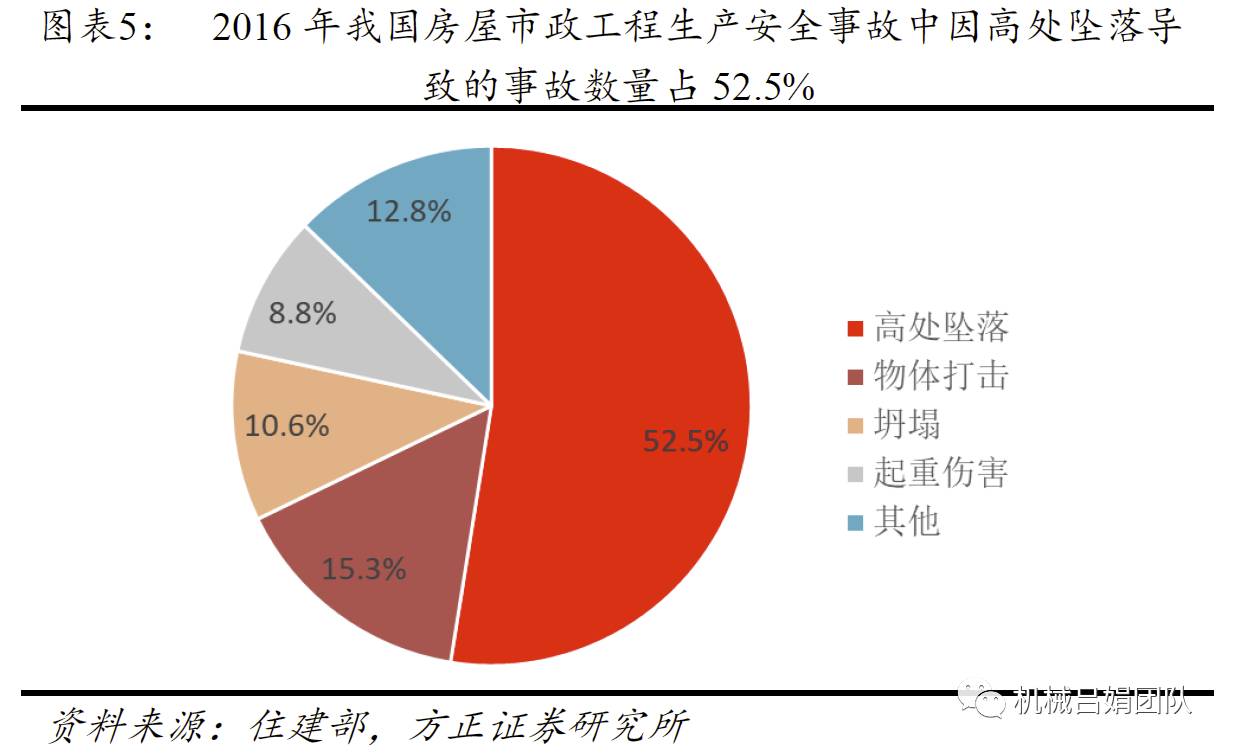

1)安全性。据我国住建部统计,2016年房屋市政工程生产安全事故中高处坠落事故333起,占总数的52.52%。欧美日等国家很早就对安全性较差的人工脚手架进行立法管理,做出了作业高度、安全防护方面的规定。美国法律规定当工作高度超过3米时必须用工作平台。巴西1977年出台了NR18法案,严格限制对高空作业施工的设备与安全防护要求,法案出台后平均事故死亡率大幅降低。

2)经济性:一方面随着人工成本的急剧攀升,传统人工脚手架虽然设备租赁费用、购买费用较低,但效率低下带来的高用工成本使得工程作业总成本增加。另一方面经济发展水平越高,低技巧工种的有效劳动人口越少。传统人工脚手架相比高空作业平台需要更多人次同时作业。例如一个50米长、10米高的工作面需要刷漆,如果使用人工脚手架,需要5个工人工作130个小时才能完成;若使用剪式高空作业平台代替,则2个工人工作98个小时就可以完成,人工替代比例在1:2-1:5左右。

1.3 越发达地区渗透率越高

从全球市场来看,目前需求多集中在发达地区:由于发达地区对作业安全有严格的要求,劳动力成本较高,高空作业平台在发达地区相比人工脚手架,更能体现出安全性、施工效率和经济性等诸多优点,因此越是发达的地区,高空作业平台市场发展越成熟。从全球市场上看,2015年美国高空作业平台保有量达到60万台,欧洲保有量达28万台,日本15.7万台,中国仅3.5万台。

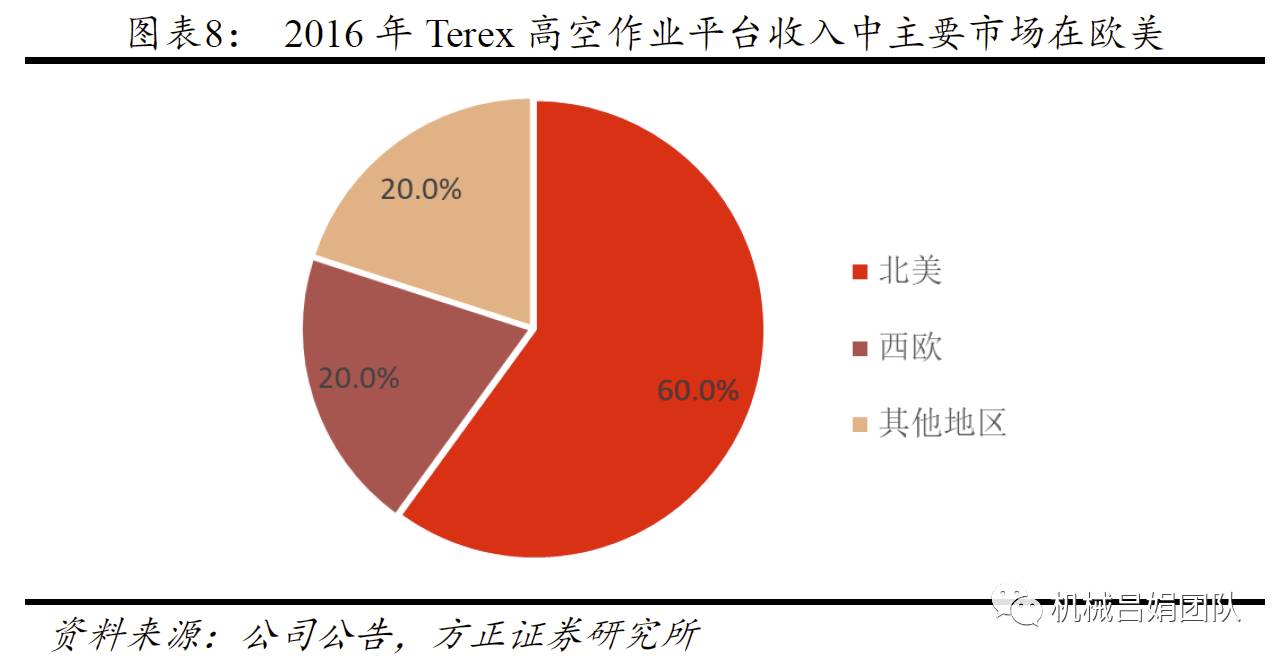

再以全球龙头企业Terex为例,其高空作业平台(含伸缩臂工业灯塔机等)2016年收入构成中,北美占60%,西欧占20%,上述两个发达地区合计占了80%之多。

从国内市场来看,需求目前集中在较发达城市。2016年,上海成为我国高空作业平台保有量最多的地区,达到19884台。上海、广东、江苏、北京等发达地区设备保有量均超过1000台。2016年上海、广东、江苏、北京设备保有量分别增加6252、1060、1387、858台,占全国增量的60%。

海外是高度成熟的大市场,国内目前处于发展初期,高速增长空间大

2.1 全球高空作业平台年需求规模600亿左右,处于成熟期

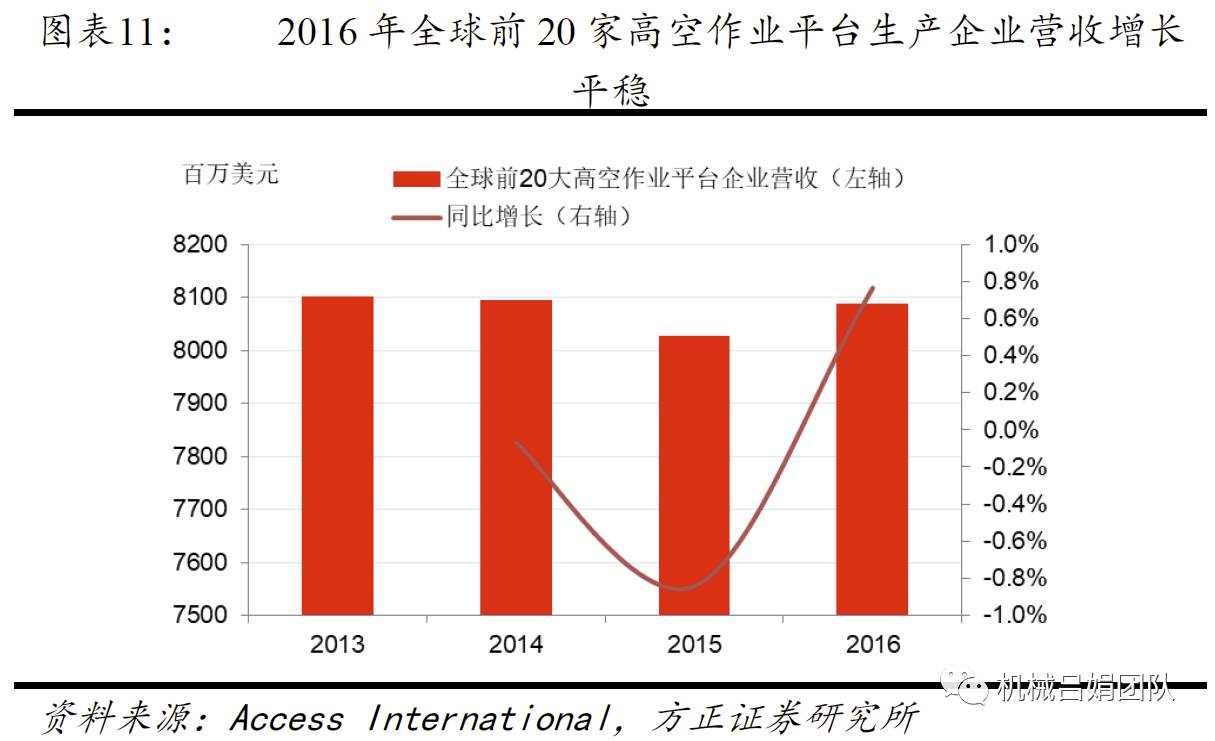

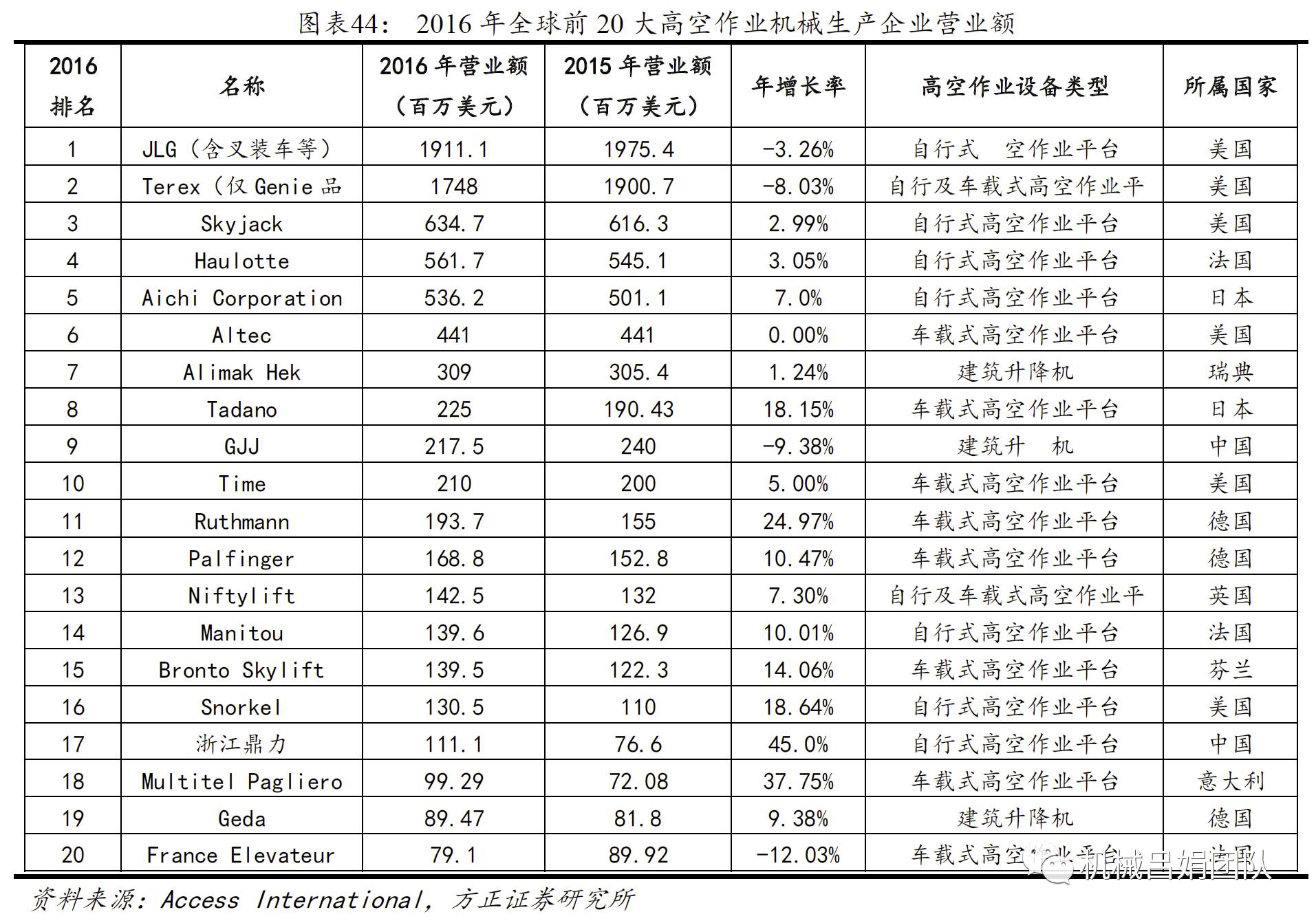

全球年均需求规模600亿元左右,处于成熟期,增速平稳。据2016年统计数据,全球从事高空作业平台生产的前20家企业营业额共计81亿美元,折合人民币540亿元,全球前36家生产企业营业额总计86亿美元,折合人民币573亿元,预计全球年均需求规模600亿元左右,增速非常平稳,市场处于成熟期。

2.2 国内处于导入期,未来三年复合增速有望达到33%

2.2.1 2016年市场需求只有15亿,市场处于导入期,高速增长

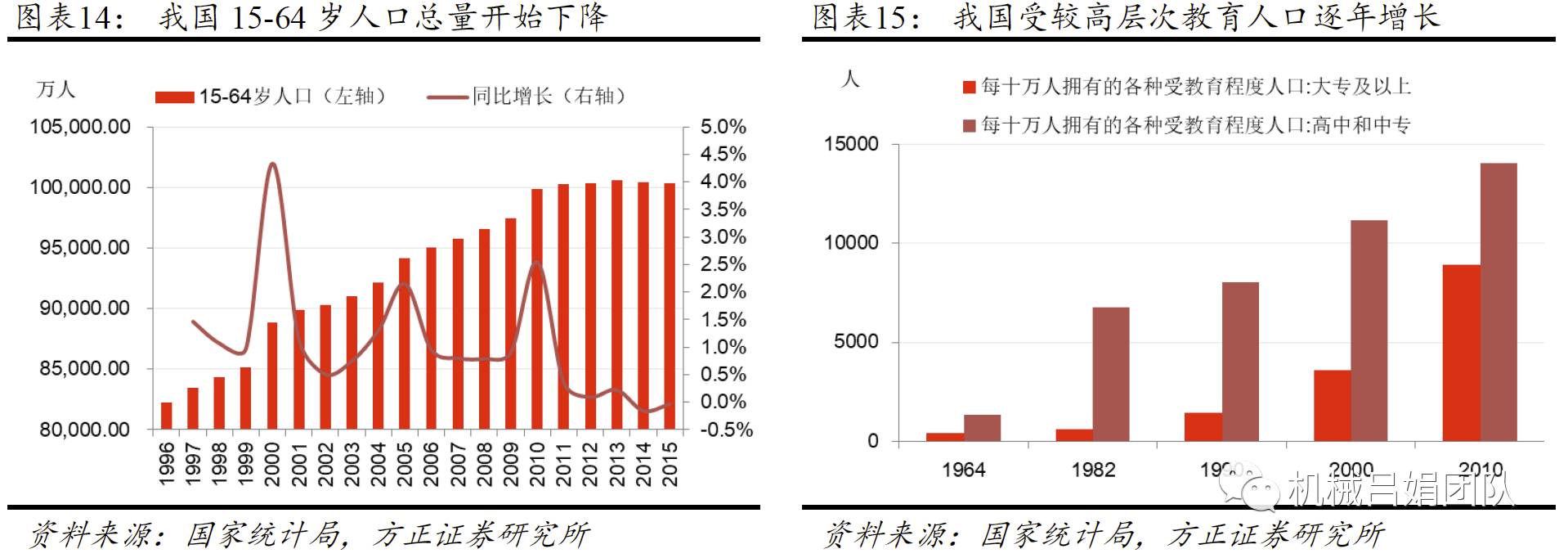

2014年我国高空作业平台租赁市场存量不足1.3万台,到2016年增长到4万台以上,年均复合增速超过80%。但跟国外相比,2016年美国高空作业平台保有量超过60万台,欧洲保有量超过28万台,我国高空作业平台仍处于发展初期。

2.2.2 预计未来三年行业平均复合增速预计在33%以上

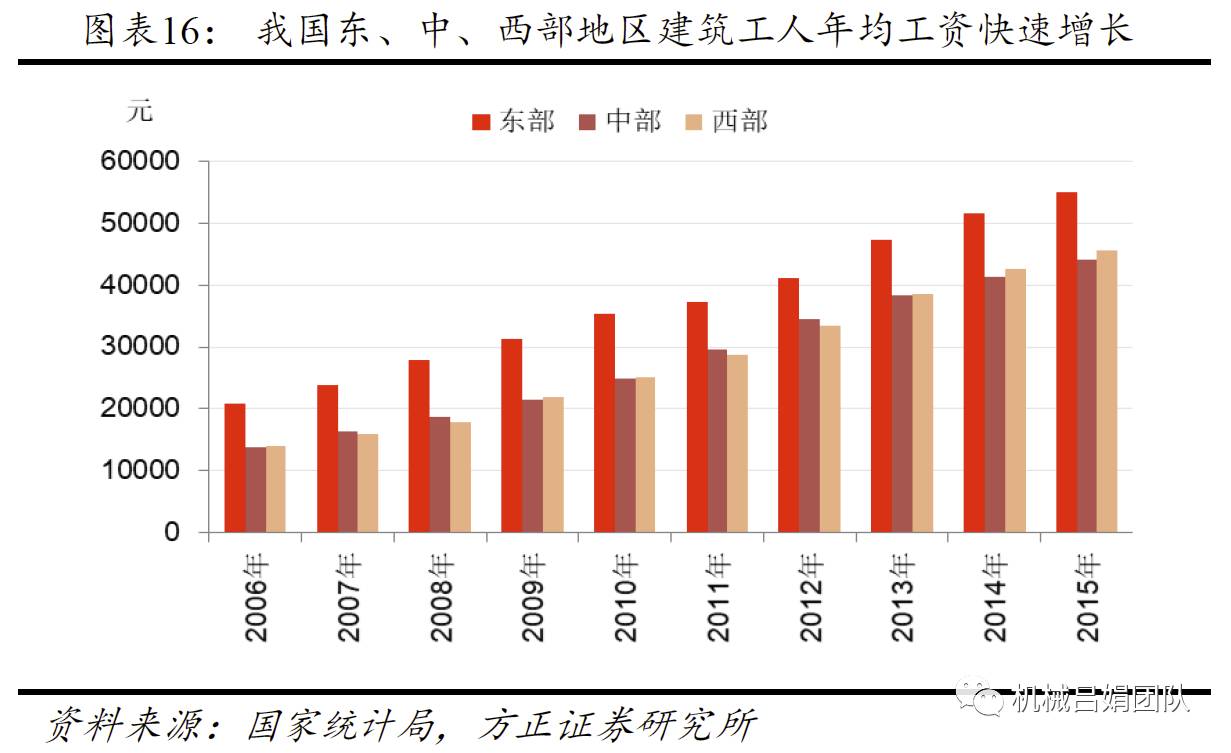

我国高空作业领域有效劳动人口开始减少。一方面,劳动人口绝对数量在下降。据统计,我国15-64岁人口绝对总量自2014年起开始负增长,2015年为10亿人,相比2013年减少196万人。另一方面,随着经济水平的发展,国民受教育程度提高,从事低技能等级劳动的有效劳动力减少。2010年,我国每十万人拥有的高中和中专受教育程度人口为14032人,相比2000年增长25.89%;我国每十万人拥有的大专及以上受教育程度人口为8930人,相比2000年增长147.30%。受高层次教育人口增长,建筑工等技能等级较低工种的有效劳动力逐渐减少,出现供不应求的状况。

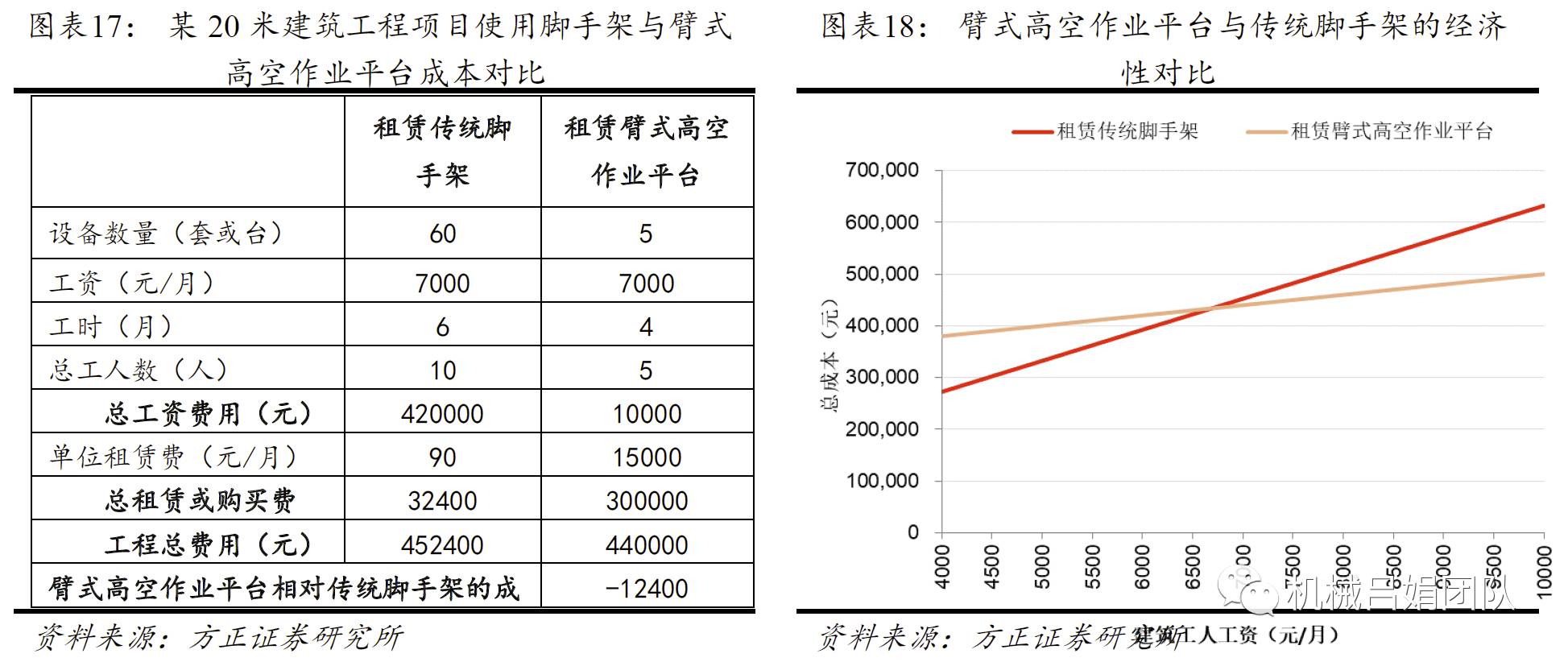

人工成本大幅上升,我国一线城市使用高空作业平台已经显现出经济性。随着我国有效劳动力,尤其是低技能等级劳动力由过剩转向短缺,人口红利持续消减,企业用工成本大幅增长。以建筑行业为例,我国建筑业就业人员工资近年来保持增长态势,2015年人均年收入达48886元,同比增长6.73%。按不同经济发展水平看,我国不同省市呈现着“东部工资水平高过中、西部,西部水平略有抬头”的格局,北京、上海2015年建筑工人人均年收入均超过80000元。在我国一线城市,高空作业平台已经体现明显的经济性;随着人员工资上升及有效劳动力的减少,预计未来五年内欠发达地区高空作业平台也有望取得大规模推广。

根据草根调研,某20米高建筑工程项目需要5台臂式高空作业平台或60套传统拆装式脚手架。脚手架因需要反复拆装,需要共10人工作6个月,而5台高空作业平台总共需要5人,仅需工作4个月。将人员费用、工时考虑在内,在工人工资达到6000-7000元/月左右时,使用臂式高空作业平台的作业成本明显低于租赁传统拆装式脚手架,且项目规模越大,经济性越高。

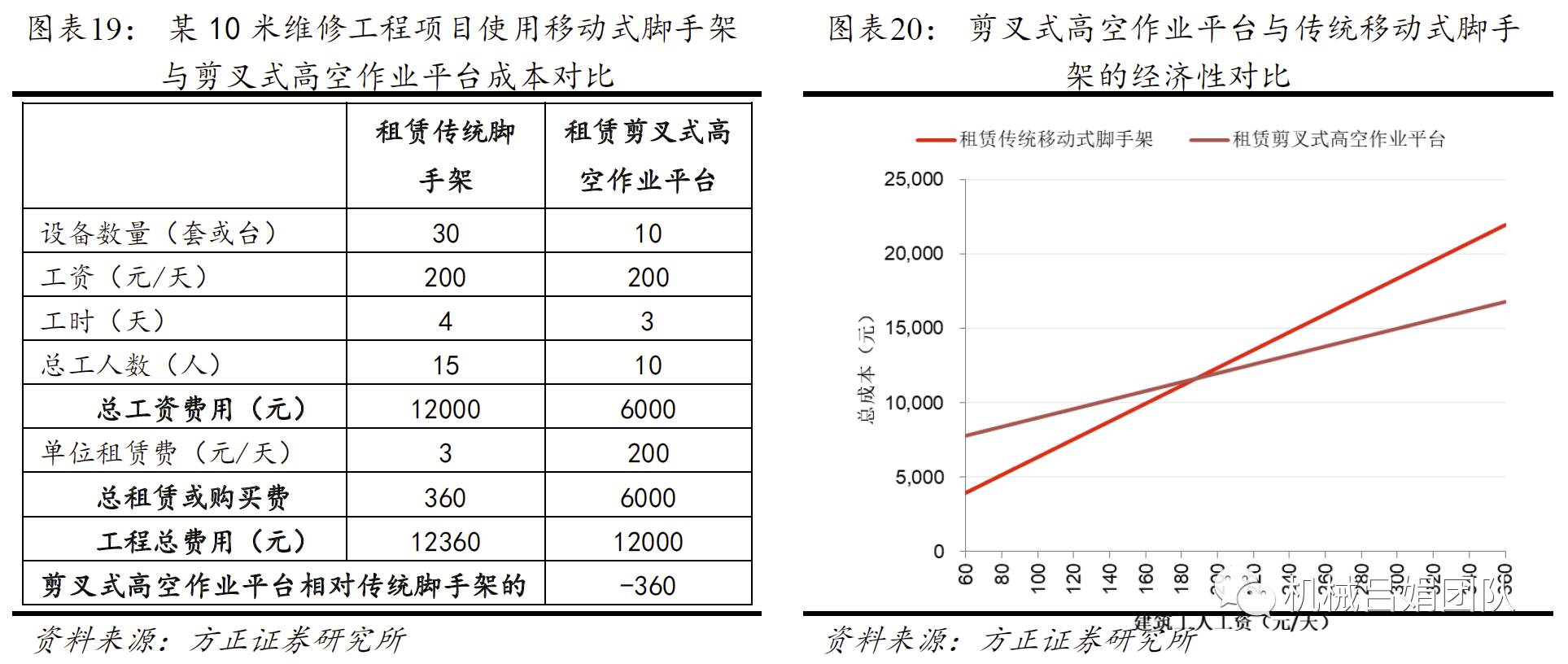

根据草根调研数据,某10米高维修工程项目需要10台剪叉式高空作业平台或30套传统移动式脚手架。脚手架需要共15人工作4天,而高空作业平台总共需要10人工作3天。在工人工资达到180-200元/天(约4500元/月)以上时,使用剪叉式高空作业平台的作业成本就会体现出明显的经济性。

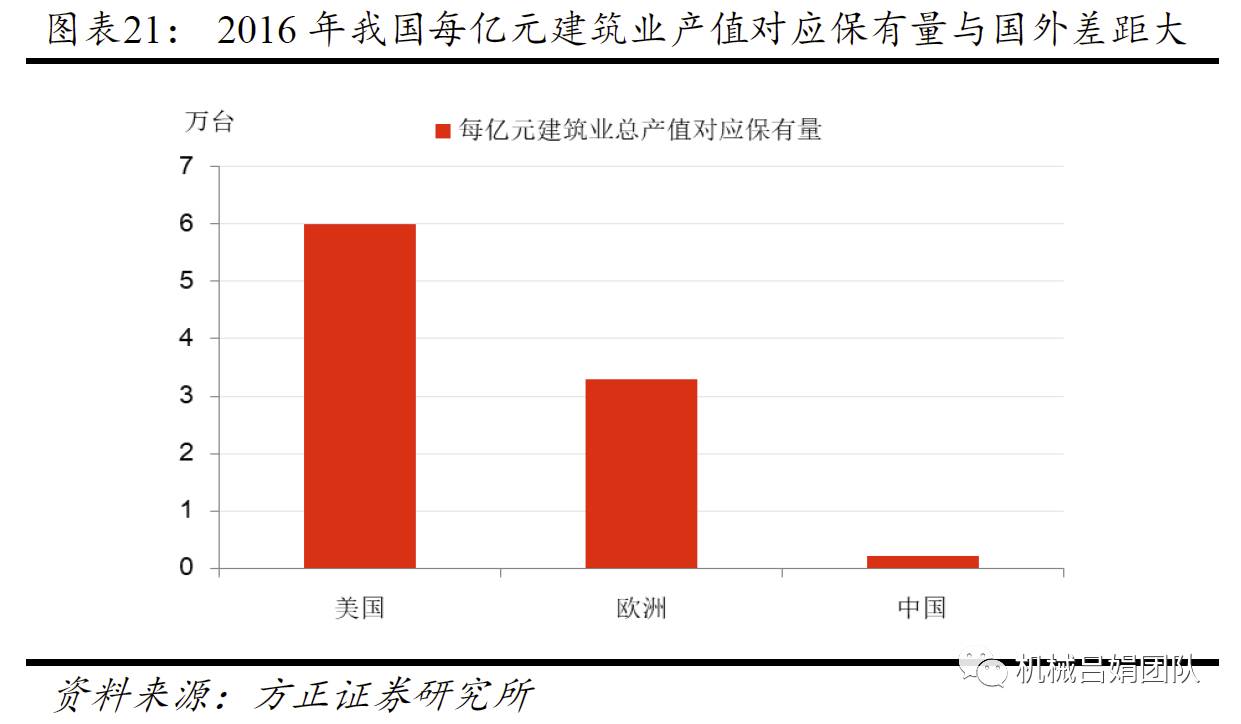

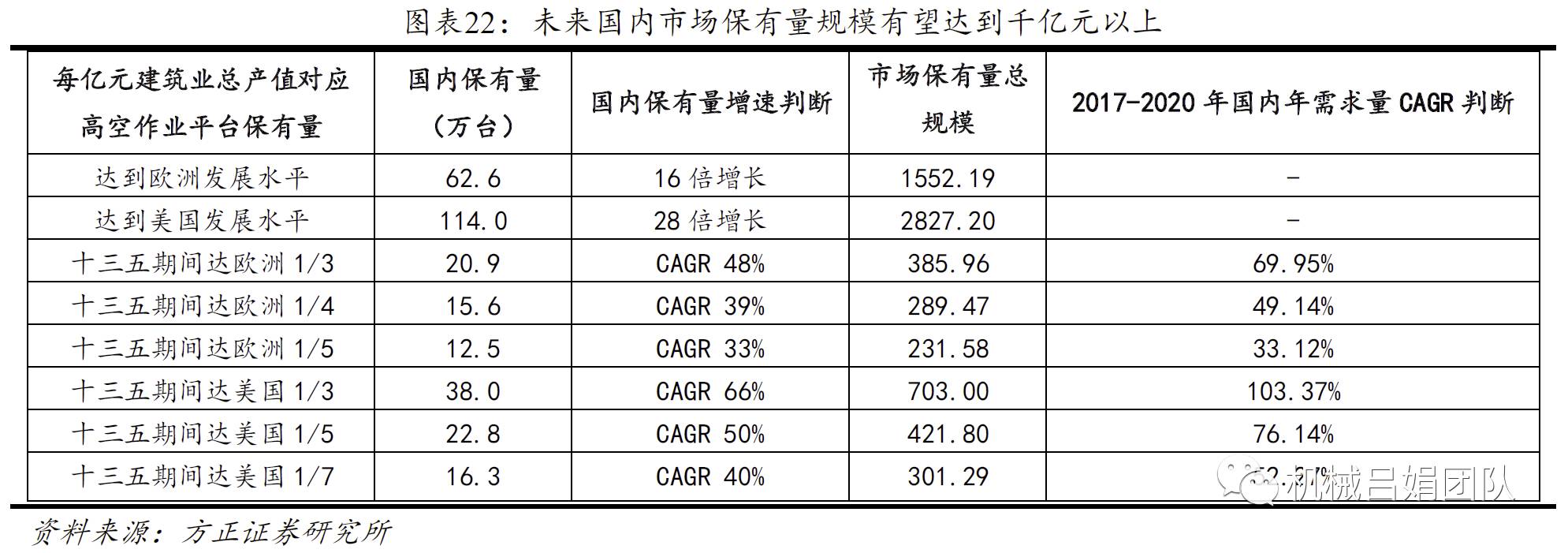

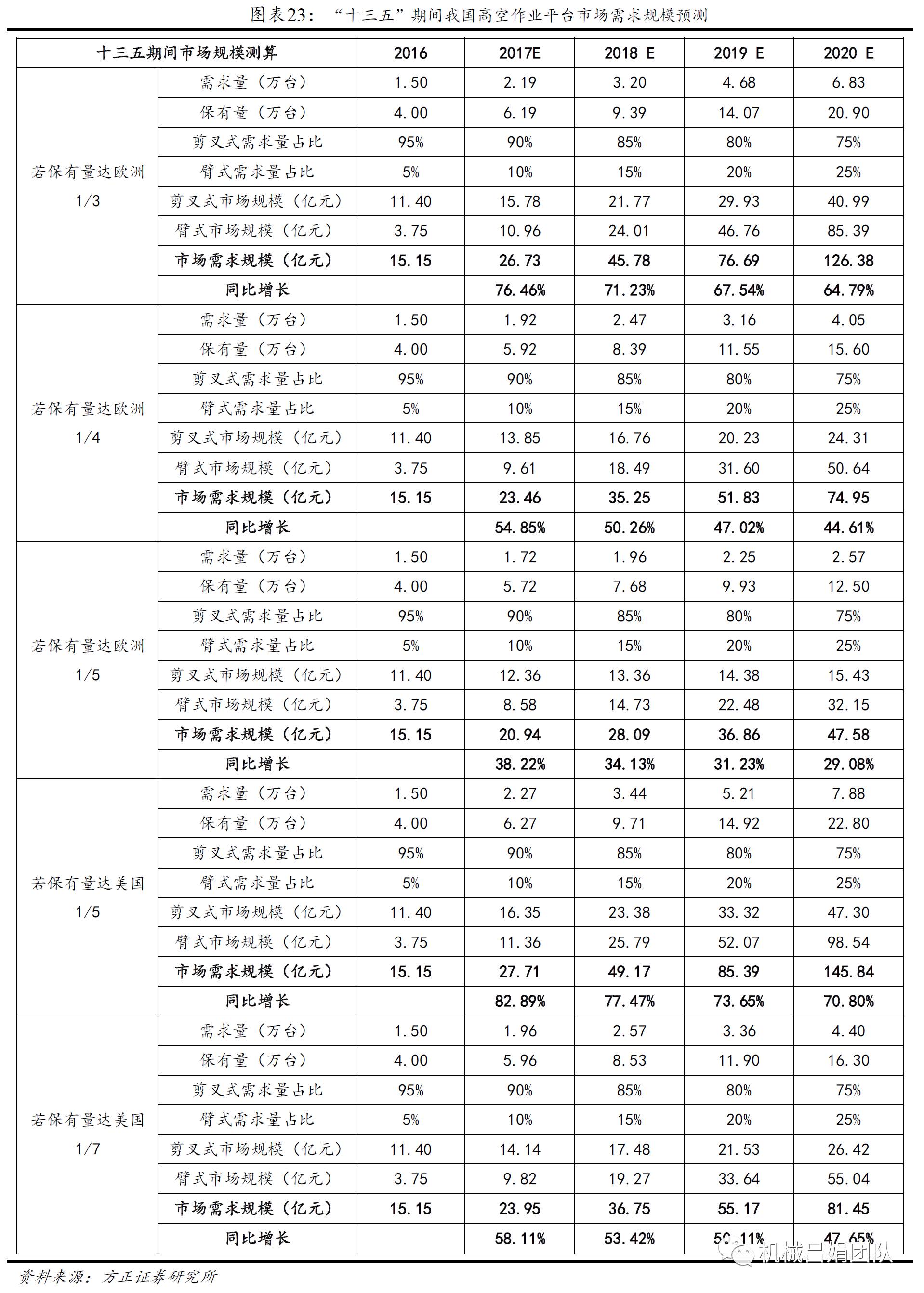

我国高空作业平台使用密度与国外差距大,未来三年年均复合增速有望在33%以上。我国建筑业总产值处于较高水平,但对应每亿元建筑业产值的高空作业平台保有量仅为0.21万台。对比国外,美国每亿元建筑业产值的高空作业平台保有量为6万台左右,欧洲为3.29万台左右。以目前我国建筑业19万亿元的总产值为基数,高空作业平台使用密度若要达到欧洲水平,则市场保有量对应的总规模将达到1552亿元;若要达到美国水平,则市场保有量对应的总规模将达到2827亿元,需求空间大。我们对我国高空作业平台未来发展进行敏感性测算,若“十三五”期间我国高空作业平台市场保有量达到欧洲1/4的水平,到2020年市场需求规模将达74.95亿元,而2016年我国高空作业平台市场需求规模为15亿元,年均复合增长49%;若达到欧洲使用密度1/5的水平,到2020年市场需求规模将达47.58亿元,年均复合增长33%;我们认为随着低端劳动力人数的减少、人工工资的上升及安全性重视程度的提高,十三五期间我国高空作业平台渗透率有望加速向上,行业增速有望超预期。

2.3 从国外发展经验看,国内臂式占比将提升

2.3.1 国外经历先剪叉后臂式,目前臂式是价值量占比最高的品种

高空作业平台的工业化生产与应用可以追溯至20世纪70年代,JLG、Genie纷纷推出不同种类的高空作业平台产品,经历了由剪叉式到臂式的发展过程,目前臂式价值量占比更胜一筹。以Terex为例,2016年Terex高空作业平台业务收入中,臂式占到了46%,剪叉式占33%。

2.3.2 国内剪叉式目前占比最高,臂式占比将提升

目前国内高空作业平台应用市场主要以剪叉式产品为主。目前我国高空作业平台保有量4万台,其中剪叉式为3.3万台左右。国内租赁市场上,高空作业平台租赁商的存量配比为臂式与剪叉式1:9,而国外大型租赁商臂式与剪叉式的存量配比为3:7。参照高空作业平台成熟市场“先剪叉式、后臂式”的发展路径,预期国内市场臂式产品占比将逐步提升。

3.1 海内外直接客户均以租赁商为主

3.1.1 海外高空作业平台租赁渗透率接近90%

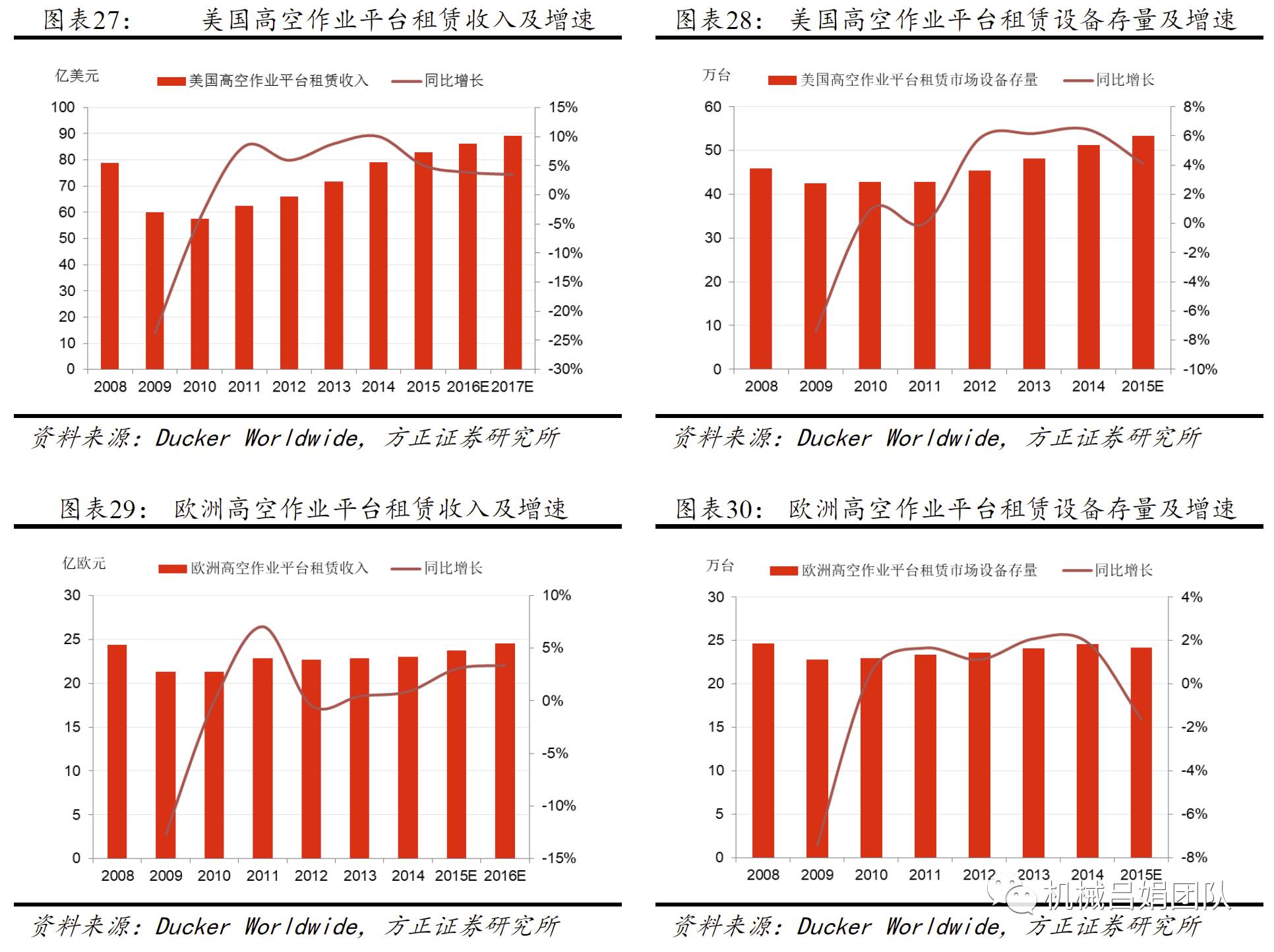

在租赁业发展成熟的国家,高空作业平台生产企业产出中有较大比例销售给了租赁公司,再由租赁公司转租给下游用户。以美国和欧洲为例,2015年美国高空作业平台租赁收入达到83亿美元,租赁市场高空作业平台保有量53.4万台,占美国高空作业平台整体保有量的89%;2015年欧洲高空作业平台租赁收入达到23.7亿欧元,租赁市场高空作业平台保有量24.14万台,占欧洲高空作业平台整体保有量的86.21%。

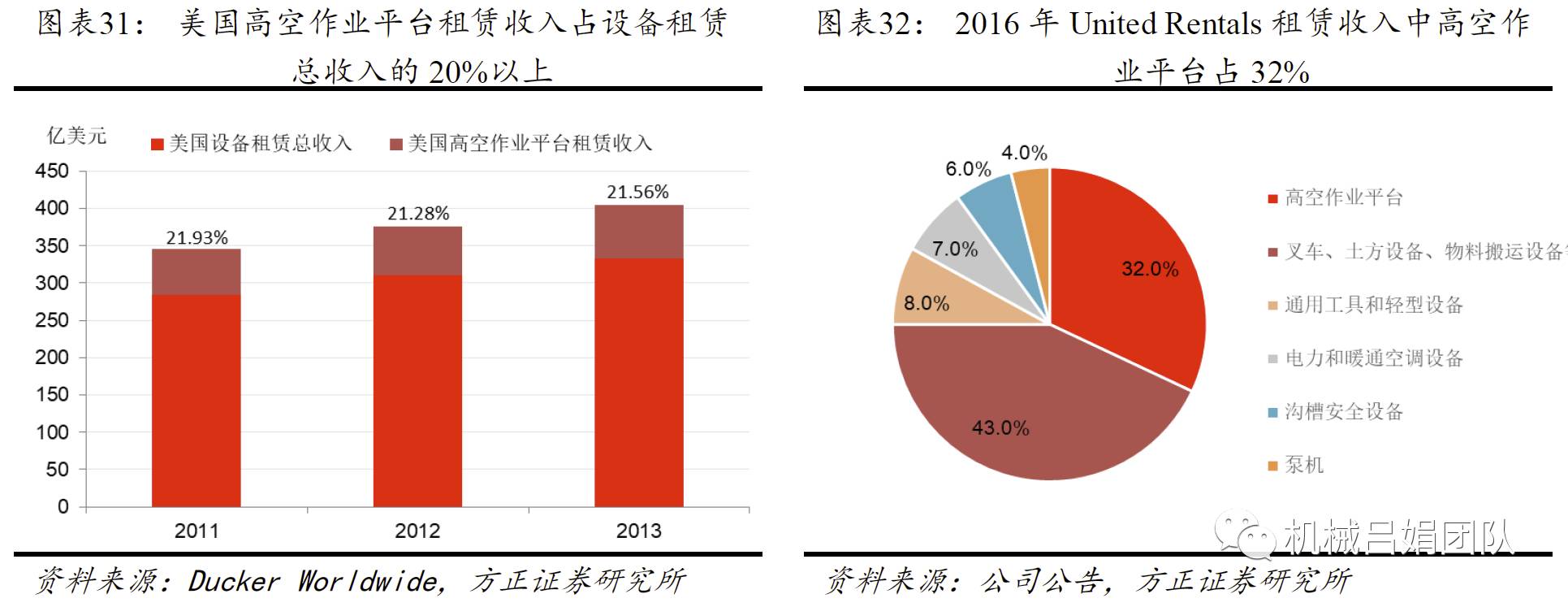

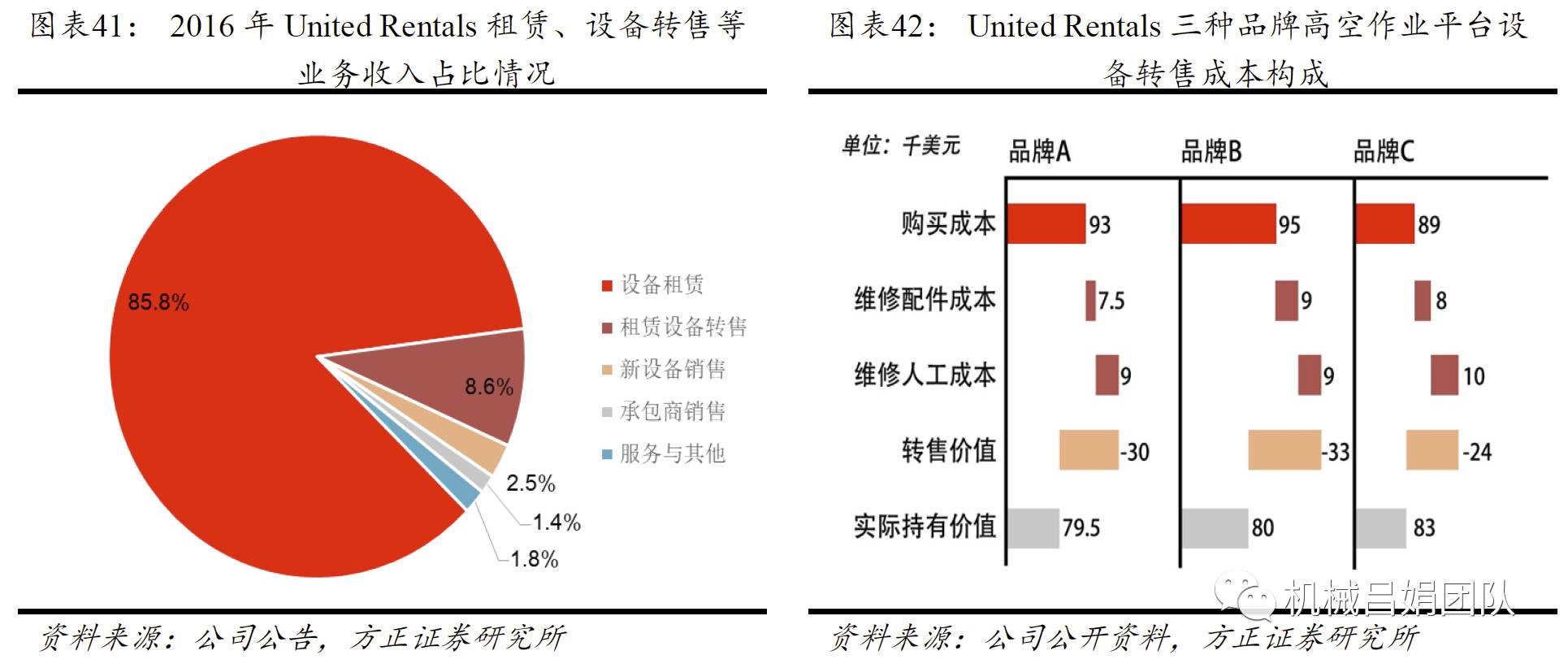

国际租赁巨头收入中有相当一部分来自于高空作业平台。以美国United Rentals为例,2016年美国United Rentals的高空作业平台业务营收约16亿美元,占全部租赁业务的32%,单个产品门类中占比最高。

3.1.2 国内租赁渗透率已达到80%,并且呈现三大特点

高空作业平台下游包括租赁商和终端客户,目前租赁是主要渠道,越来越多的投资者看好高空作业平台行业,高空作业平台租赁市场快速发展。2013年我国租赁商不足100家,到2016年已经超过200家,年均复合增速59%。我国高空作业平台租赁渗透率增长迅速,目前租赁渗透率接近80%。

1)我国高空作业平台租赁商大多分布在东部地区:东部发达地区省份租赁商分布较多,其中上海是我国高空作业平台租赁商的发源地,2016年租赁商户103家,数量远远超过全国其他地区,占前十大地区的31.5%,宏信设备等大型设备租赁商就位于上海。

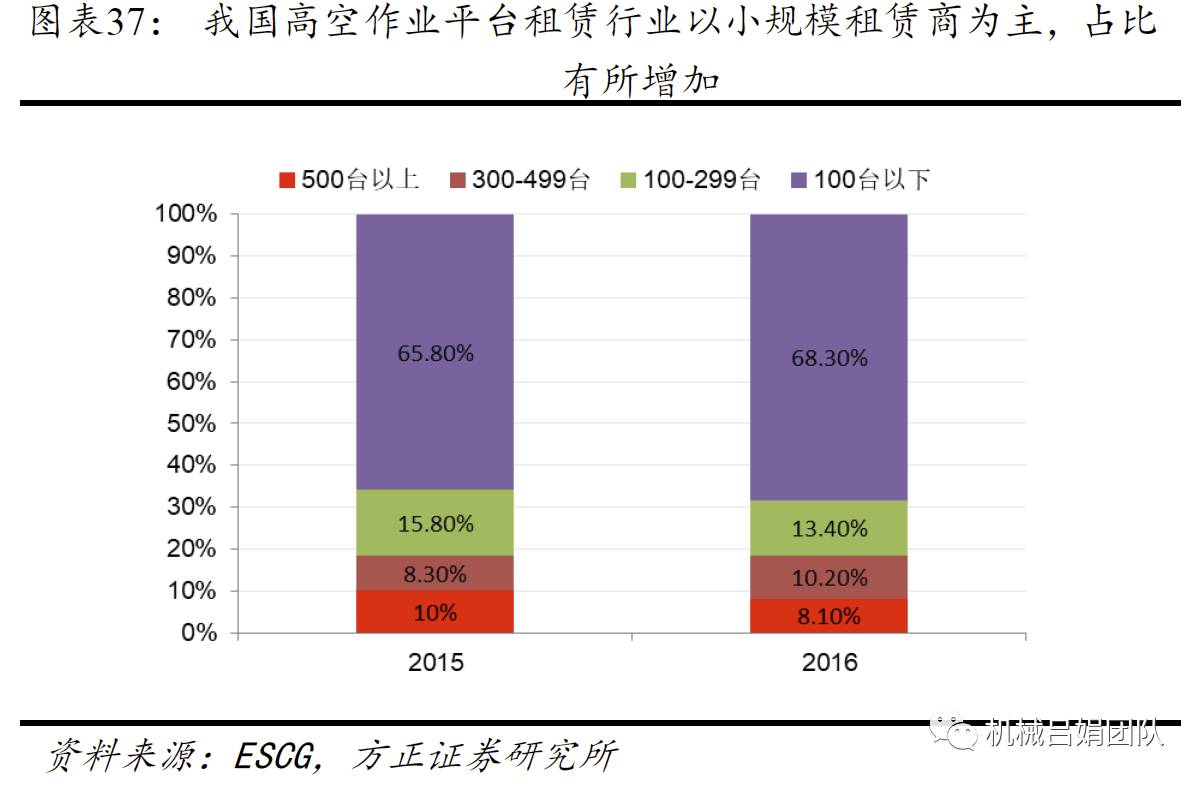

2)我国高空作业平台行业内租赁商规模整体较小:2016年,设备保有量在100台以下的小型租赁商占比在2015年的基础上继续增长,达68.3%。其中保有量20至99台的租赁商数量占比最多,为43.5%,其次是20台以下,为24.7%。大规模租赁商数量较少,500台以上企业占总体数量的8.1%,1000台以上租赁商占比仅为3.8%。

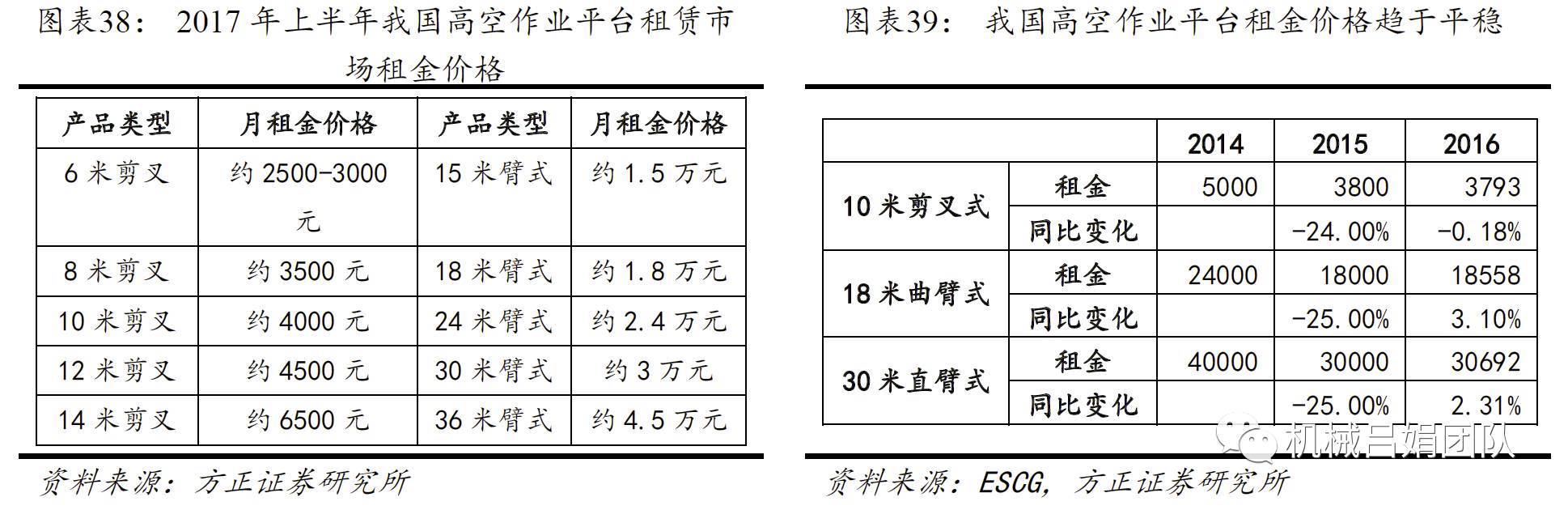

3)2016年高空作业平台租赁行业的租金价格趋于平稳:2016年,剪叉式产品租金价格小幅下降,在2500-7000元/月左右;臂式产品租金在1.5万-4.5万元/月左右,略有上升。由于大量租赁商涌入高空作业平台领域,市场竞争加剧,2015年租金价格较2014年大幅下降,而2016年高空作业平台租金与2015年相比变化不大,已趋于平稳。

3.2 商业模式与作业特点决定产品质量尤为关键

直接客户以租赁商为主,“租赁+转售”是租赁商主要收入模式,决定了产品质量尤为关键。租赁商对高空作业平台的销售决策主要基于产品的使用寿命分析,通过收入趋势、维修数据、闲置率、故障停机率、转售价值来确定最优使用年限,产品质量直接决定了产品最佳租赁年限、租赁期的成本及转售的价值。

同时高空作业平台通过高空载人进行作业,这个作业属性也决定了下游客户更看重产品质量。据ESCG的调查数据,90.9%的的租赁商在选择产品时最关注产品质量,高空作业平台的质量问题将直接导致施工人员伤亡及客户经济损失,产品质量已经是租赁商考虑的第一因素;产品价格和维修服务是租赁商考虑的第二、三位,分别有55.4%和51.6%的租赁商关注此因素。因此对于那些产品经过多年市场验证,具有高性价比,并能够提供全方位服务的设备制造商竞争优势最为明显。

国内格局稳定,传统工程机械巨头直接进入难以造成冲击

4.1 海外市场格局高度集中,龙头企业收入百亿以上,且专业化强

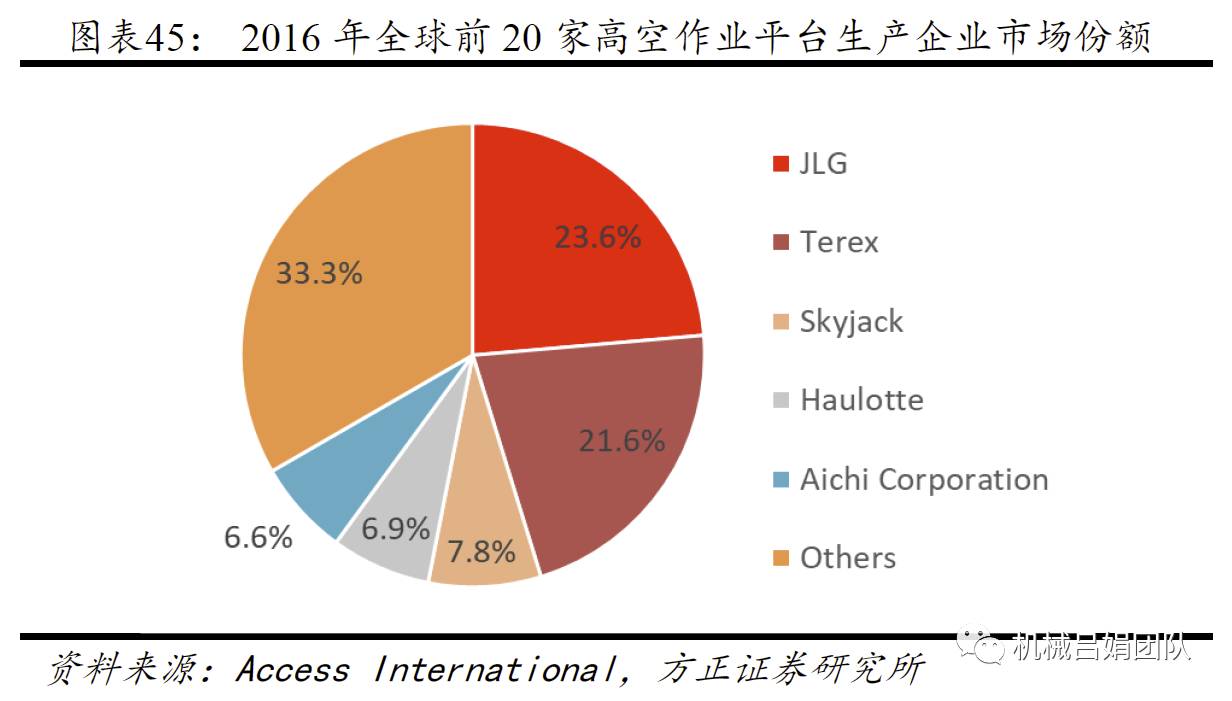

全球前5大高空作业平台企业营业额达53.92亿美元,占前20家的66.67%。排名第一的美国JLG高空作业平台业务营业额19.11亿美元(含叉装车等),占前20家的23.63%;排名第二的美国Terex高空作业平台业务营业额17.48亿美元(仅旗下Genie品牌),占前20家的21.61%,市场高度集中,且前20家企业主要集中在欧美、日本等发达国家。

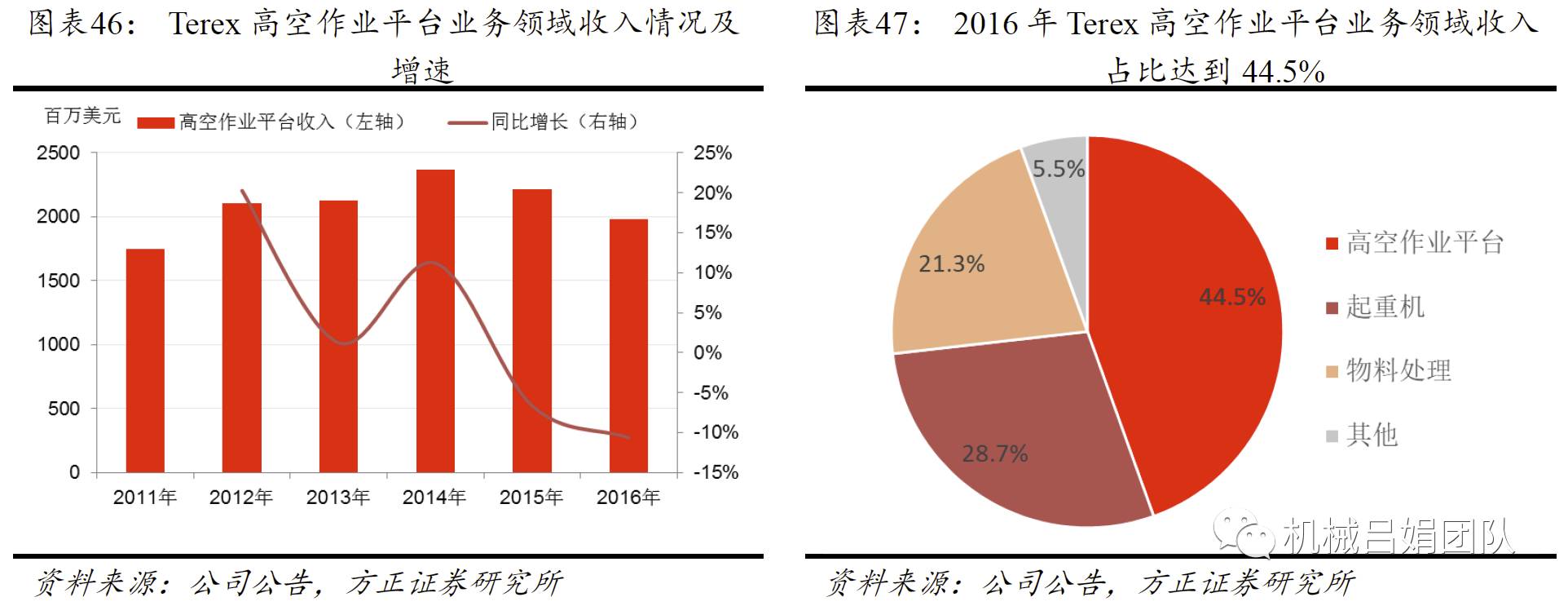

(1)Terex:2016年高空作业平台收入规模将近20亿美元,其中臂式占主导

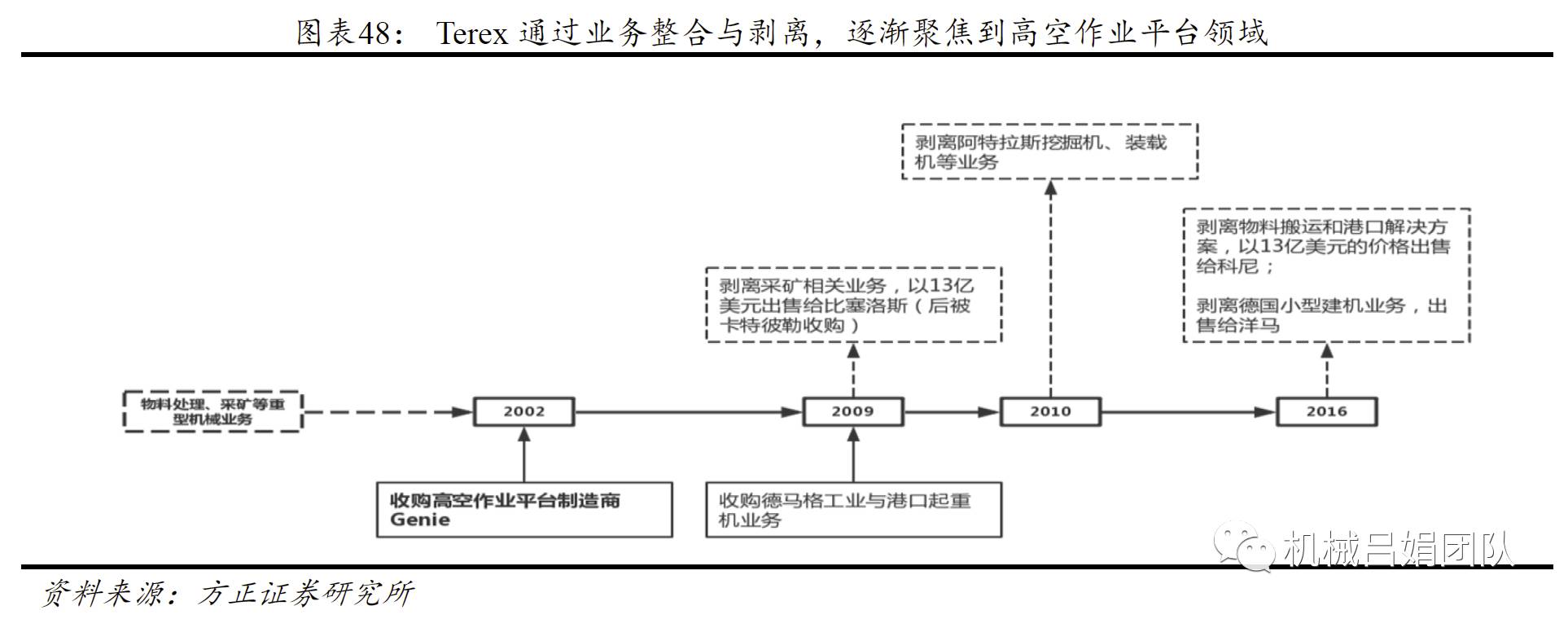

Terex作为行业龙头之一,2002年收购Genie,交易作价0.75亿美元,成功切入高空作业平台领域。Genie是领先的高空作业平台制造商,产品包括物料升降机、剪式高空作业平台、直臂式高空作业平台、曲臂式高空作业平台等。2016年,Terex高空作业平台业务领域(含伸缩臂工业灯塔机等)营收19.78亿美元,占总营收的44.51%。公司业务主要分布在欧美地区,2016年北美占60%,西欧占20%。

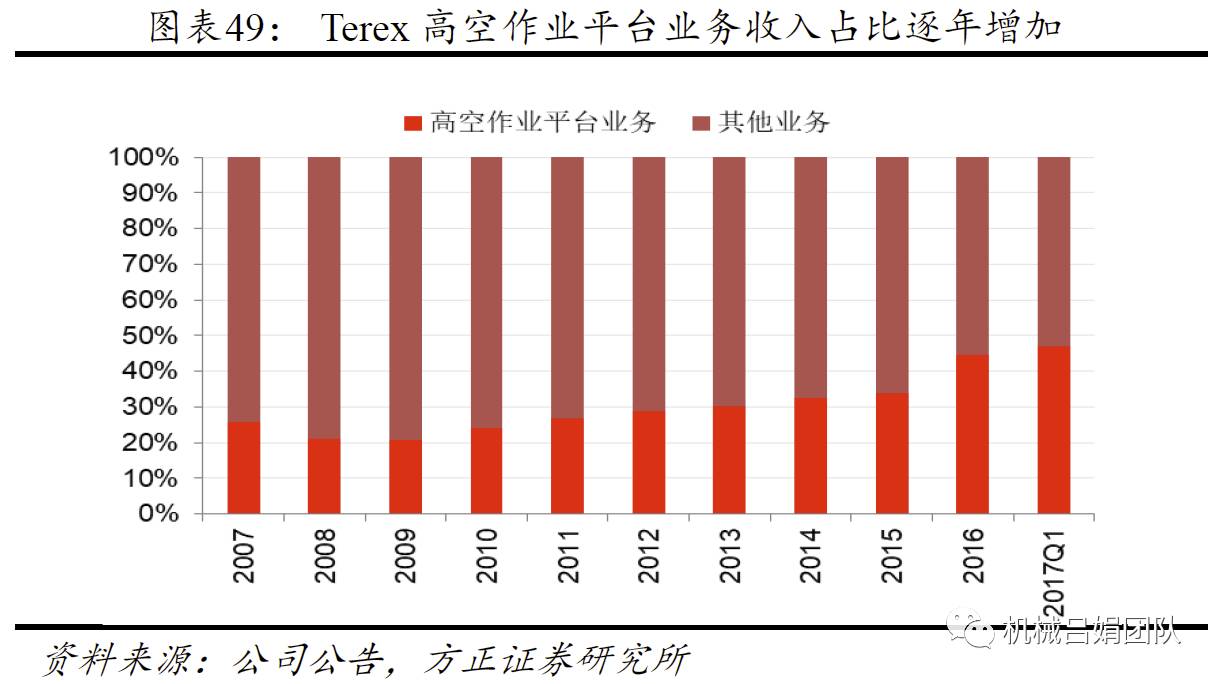

专业化是Terex高空作业平台业务成功的因素之一。十几年来,Terex将与核心竞争力无关的业务逐项剥离,并整合已有资源,发挥现有业务部门的协同效应,更加专注于经营高空作业平台、起重机与物料处理三个业务部门,Terex的专业化程度因而将得到有力提升,在收入结构中高空作业平台业务占比达到44.5%。

多样化的产品类别及专业化的服务体系建设是Terex成为行业龙头的另一关键因素。Terex高空作业平台产品涵盖臂式、剪叉式、伸缩臂叉车、拖车式等,其中曲臂式产品工作高度为10.89-43.15米,直臂式产品工作高度为14.20-56.86米,剪叉式产品工作高度为6.57-18.15米,门类齐全,能满足大多数客户的需求。2016年公司高空作业平台业务收入中,臂式占到了46%,剪叉式占33%。其高空作业平台的销售对象主要是租赁公司、独立经销商,还包括小部分的战略客户,公司通过在全球各地的销售代表向客户提供服务。除此之外,Terex还向客户提供金融解决方案,缓解了客户的资金成本压力。

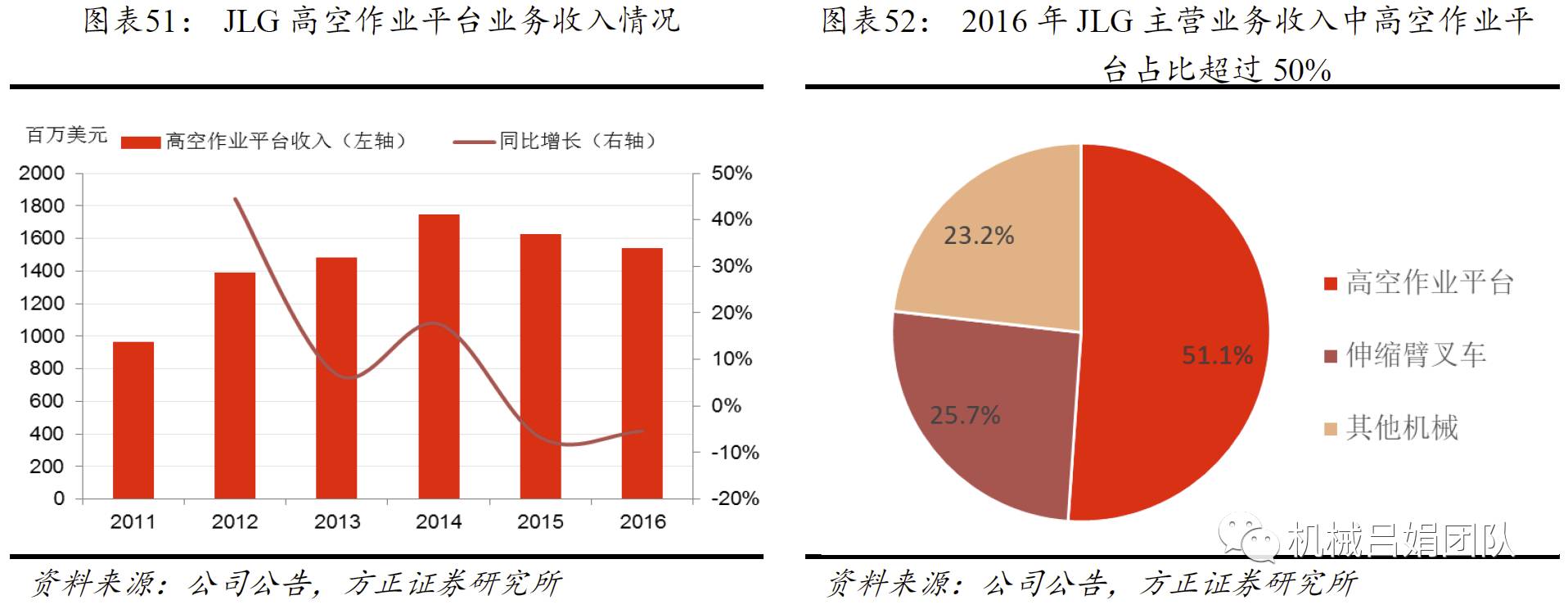

(2)JLG:高空作业平台又一龙头企业,Terex的主要竞争对手

JLG是Oshkosh Corporation的下属子公司,是世界领先的高空作业设备设计和制造企业,Terex的国际主要竞争对手之一。JLG专注于提供全系列高空作业平台,应用于建筑工程、市政园林、工业企业、公共设施等诸多领域。2016年,JLG高空作业平台产品营收15.39亿美元,占比超过50%。

通过持续的研发创新不断扩充公司产品系列,构建公司核心竞争力:自1969年公司创建,JLG一直在寻求新产品的研发与推广。1973年,首台剪刀式高空作业平台设备问世。1991年,业内首台、世界上最大的自行走曲臂式高空作业平台——悬臂式升降机150HAX问世。1996年JLG推出了包括首台移动式垂直升降机在内的21款全新产品。1997年,为了满足市场需求,JLG开设了一家先进的剪式高空作业平台制造厂。1999年又推出了独有的燃料电池动力臂式高空作业平台设备。

完善的售后服务体系是公司另一个核心竞争力之一。公司对零配件提供一年标准保修服务,对结构部件提供五年结构保修服务,除提供日常维护、修理和修复直接服务外,还成立JLG大学提供7*24的有关维修保养、安全性和零配件的培训服务。

4.2 国内市场格局稳定,浙江鼎力、Terex、JLG占主导

我国高空作业平台市场格局稳定,市场上的国外品牌包括JLG、Terex(Genie)、Haulotte等。JLG早在2002年就设置中国办事处,并与2008年在天津建设高空作业平台制造基地;Terex(Genie)也于2008年在常州建立高空平台生产基地。Terex(Genie)和JLG主要与上海宏信设备等大型租赁商合作,下游应用于一二线城市的大型工程项目。海外品牌凭借其品牌和质量优势,在国内认可度较高,目前在臂式等高端产品领域占主导地位。

国内市场上的本土品牌包括浙江鼎力、星邦重工、美通重工、运想重工等,其中浙江鼎力一家独大,是行业内唯一的上市公司,其他企业规模较小。2016年国内前四大高空作业平台生产企业中,单在国内高空作业平台市场上实现营收2.79亿元,远高于其他三家。

据2016年中国高空作业平台用户品牌关注排行榜,Terex(Genie)、浙江鼎力、JLG占据前三位,国内已经形成了以上三家占主导的竞争格局。

4.3 传统工程机械巨头直接进入难以改变竞争格局

4.3.1 传统工程机械与高空作业平台在商业模式与下游方面存在差异

1)商业模式方面,传统工程机械的生产厂家一般直接面对代理商,代理商负责整机销售、服务、配件供应、维修等;代理商将工程机械销售给租赁客户,最后交由下游客户使用。而高空作业平台行业一般是生产厂家直接将产品销售给租赁商,然后通过租赁的方式交由下游客户使用;也有一部分直接由生产厂家销售给终端。

2)传统工程机械和高空作业平台的终端应用有着很大的差异。传统工程机械的下游应用以建筑中市场为主,包括基建、地产、矿山、新农村建设、市政工程等;高空作业平台则广泛应用于建筑的前、中、后市场,包括物料抬升、结构搭建、工程建设、建筑施工以及装潢、安装、维护、检修等。高空作业平台产品是将作业人员举高进行作业,因此对安全性、可靠性有着较高要求,十分看重产品的品牌,而新品牌需要较长时间的市场考验才会最终得到客户接受。一些传统工程机械巨头虽然在原有领域拥有品牌优势,但下游客户更倾向于选择高空作业平台市场上口碑更好、技术更加成熟的产品,新进入者进入该行业存在较高的壁垒。

4.3.2 未来三年传统工程机械巨头缺少动力进军高空作业平台市场

对于传统工程机械行业的龙头企业,想要有足够的业绩弹性,往往在产品上做大挖掘机,即“得挖机者得天下”;另一方面,在地区上开拓海外市场,即“得海外者得天下”。以三一重工为例,2016年混凝土机械、挖掘机械、起重机械三大业务实现营收196.83亿元,占总营收的84.55%;海外业务实现营收46.05亿元,占总营收的39.89%。

传统工程机械巨头若涉足高空作业平台,短期内对总收入贡献非常有限。仍以三一重工为例,假设国内高空作业平台市场规模在未来CAGR在50%左右,在“十三五”末总保有量达到欧洲市场1/4的水平,若三一重工自2016年起涉足高空作业平台领域,在市占率为5%的情况下,高空作业平台业务在未来3年内对公司总营收的贡献不会超过1%;即使假设公司在一开始市占率即达到50%,未来3年高空作业平台对公司总营收的贡献也不会超过6%,业绩贡献弹性非常小。因而,未来3年传统工程机械巨头很难有动力投入大量资本进入到高空作业平台领域。

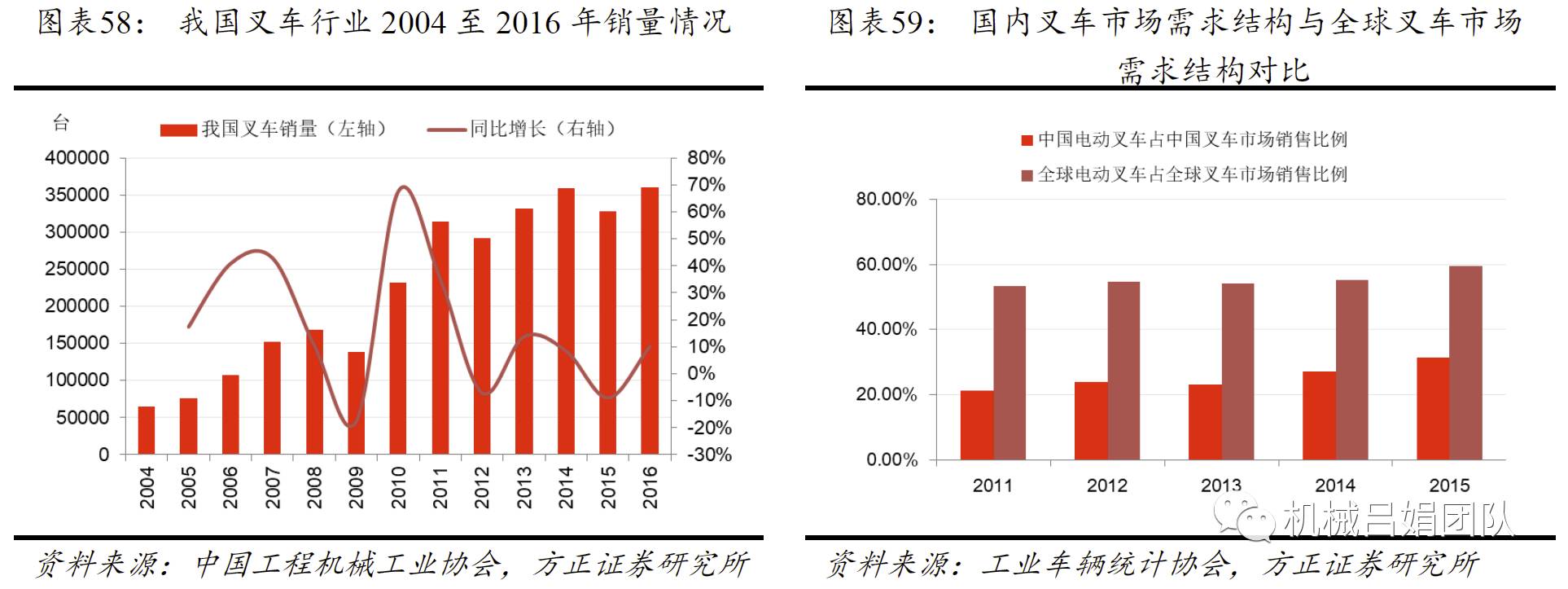

4.3.3 叉车之鉴:为什么传统工程机械巨头没有做成叉车?

纵观海外市场,高空作业平台制造企业专业性非常强。Genie、JLG等品牌专注于高空作业平台领域的技术研发、产品销售、市场拓展,专业性很强,而卡特彼勒等传统工程机械巨头虽然实力雄厚,但并未能该领域分得一杯羹。

再让我们回顾下传统工程机械巨头当年计划攻占叉车市场而不得的事,我们想借此说明虽然传统工程机械巨头很强大,但其实并不是无所不能,尤其在进军商业模式和终端客户都不一样的产品领域——叉车相比传统工程机械,下游非常分散,且以物流为主;叉车销售方式以子公司直销为主,不同于传统工程机械。

柳工于2002年收购历史悠久的上海沪光叉车厂,成立上海柳工叉车有限公司,并注入启动资金4000万元,正式布局叉车领域,2008年设立阳和基地,研发并投产1至10吨内燃叉车系列和电叉系列。2015年成立上海柳工叉车销售服务有限公司,主营叉车整机销售等业务。经过十多年的发展,柳工叉车于2015年实现销售收入5482万元,仅为杭叉集团2015年叉车业务44.14亿元收入的1.24%。

中联重科于2010年成立中联重科安徽工业车辆有限公司,2014年中联重科以20.88亿元收购奇瑞重工18亿股股份,占总股本的60%,正式布局叉车业务,但至今业务占比仍非常低。

徐工集团于2002年组建徐工特种工程机械有限公司,生产小型工程机械产品与相关配件,是国内最大的叉车驱动桥生产基地,客户包括杭叉、厦叉等行业龙头。2006年徐工推出S05高速越野叉车,此后相继推出多款叉车产品,但截至目前其叉车市场份额也非常低。

这些行业巨头虽然在传统工程机械领域拥有巨大的品牌、研发、制造、销售优势,但却很难在商业模式与终端客户均存在差异的叉车产品上发挥优势。

综上,我们认为,传统工程机械巨头未来3年都不会对高空作业平台市场格局带来较大冲击。不过需要强调的是,传统工程机械巨头可能会冲击价格体系,导致行业盈利能力下滑。此外,传统工程机械巨头如果通过外延并购方式进入,那么将有可能改变行业竞争格局。

建议重点关注国内高空作业平台龙头企业浙江鼎力:①公司在国内市场龙头优势明显,激励到位、全产品型谱、全方位服务,国内市场份额有望继续提升,充分受益国内市场的高速增长。②公司在海外市场性价比优势明显,不断改进销售模式,作为后起之秀市场份额持续提升,分享海外大蛋糕。

国内经济大幅下跌,高空作业平台推广进度低预期。

方正机械于百战/吕娟团队:用研究创造价值,为您保驾护航!

方正机械于百战/吕娟团队:用研究创造价值,为您保驾护航!