【本周主题】

《电子烟》国家标准获批,行业有望迎来规范化发展。1)事件:

目前,国家标准化管理委员会官方网站显示,2017年10月提交的《电子烟》强制性国家标准已经审查完毕,目前处于“正在批准”状态。项目进度一般需要经过网上公示、起草、征求意见、审查、批准、发布这六个环节,根据24个月的项目周期推算,该强制性国家标准有望于年内发布;

2)相关标准出台将加速行业规范化运营。

目前我国尚未针对电子烟提出专门的监管法案,蒸汽型电子烟处于“无标准、无监管”的野蛮发展状态。预计本次国家标准落地,将改变过往新型烟草产品的无序发展状态,市场份额往规范化发展的龙头集中;

3)FDA已通过对IQOS的MRTP审核,关注我国后续监管动态。

美国FDA通过IQOS的PMTA审查,在海外逐步认可加热不燃烧产品安全性的趋势下,随着电子烟监管政策明朗化、中烟公司相关技术逐步成熟,国内加热不燃烧电子烟市场有望迎来发展。

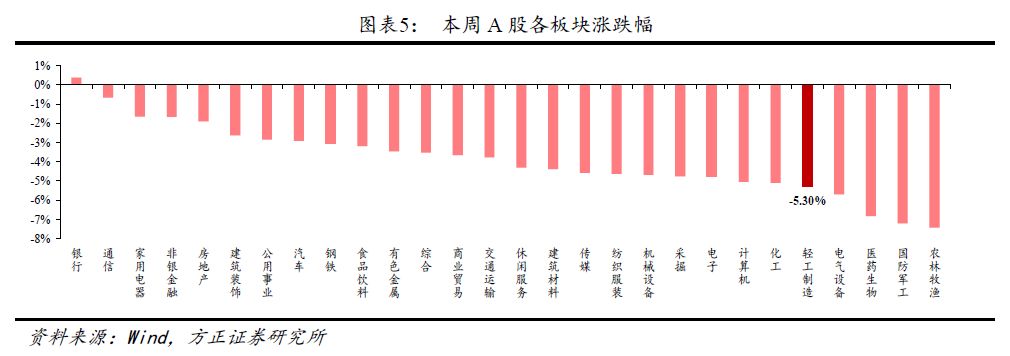

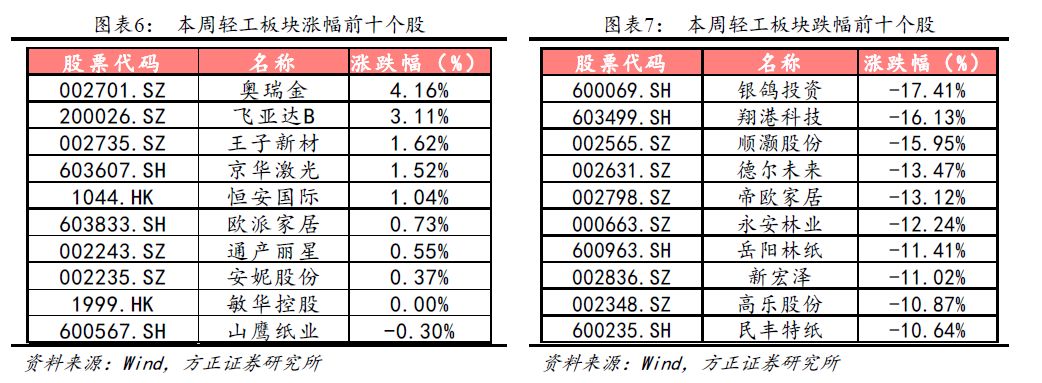

【本周观点】6月3日至6月6日轻工板块下跌5.30%,跑输沪深300指数3.51pct。(1)造纸:下跌4.87%,

全球大宗商品市场普跌,周期板块风险偏好下降,关注纸浆价格持续下跌对生活用纸龙头毛利率的提振作用,此外,以目前浆价、成品纸价格测算,造纸企业Q2盈利亦有望回升。

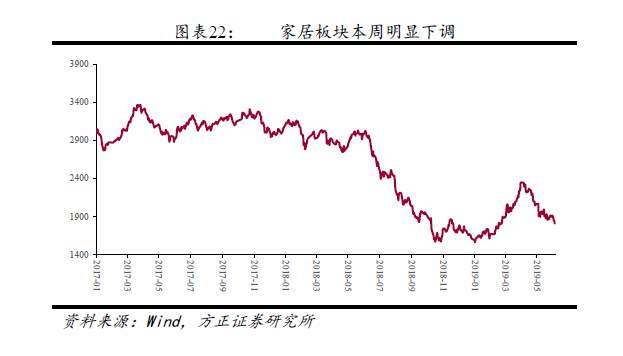

(2)家居:下跌5.33%,

全年地产以稳为主,4-5月家居企业订单情况普遍弱于3月,业绩预期有所压制,因而估值回调。当前一二线地产销售&竣工持续回暖,虽然消费信心不足,但家居企业业绩仍有望转暖。

(3)包装印刷:

成本压力释放确定性强,重点关注下游需求变动情况。

(4)其他文娱轻工:

部分概念股活跃度下降,估值回调,重点推荐文创巨头晨光文具。

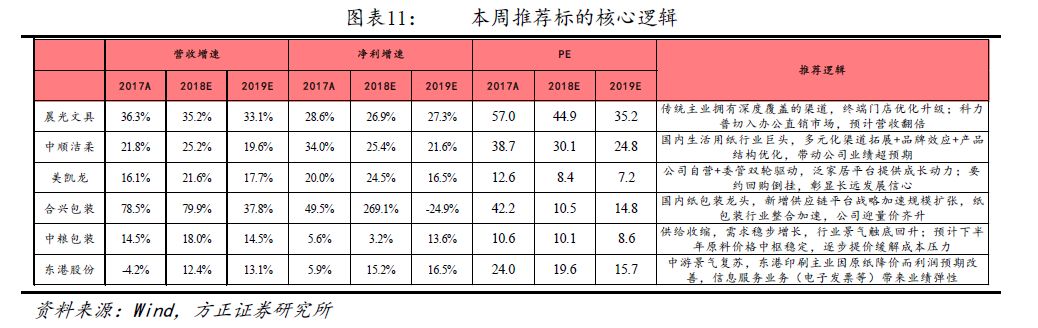

【方正轻工本周核心推荐组合】1)稳健增长的优质龙头:晨光文具、中顺洁柔、美凯龙、顾家家居、欧派家居;2)景气复苏品种:劲嘉股份、奥瑞金、中粮包装(H股)、东港股份、太阳纸业。

【重要数据跟踪】(1)造纸板块:

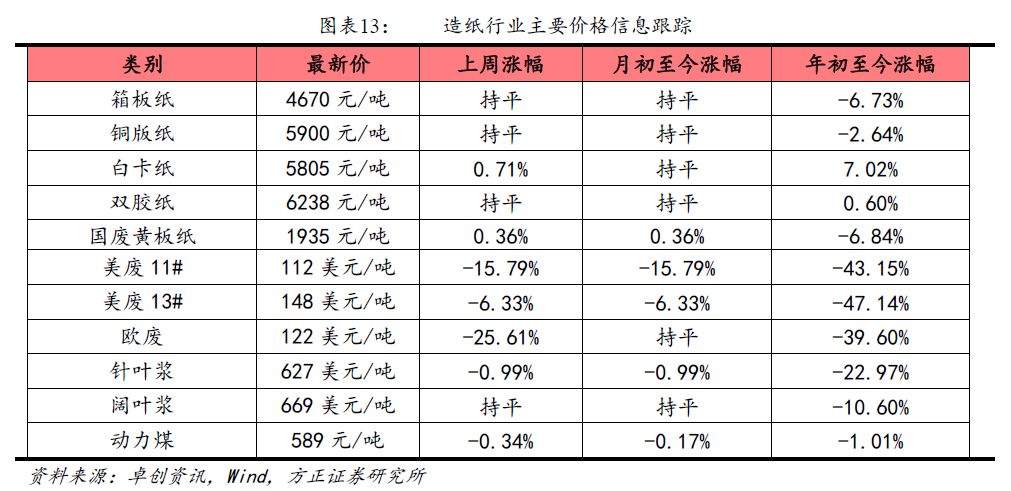

国废价格下降0.36%至1935元/吨,针叶浆下跌0.95% 至627美元/吨,阔叶浆价格持平,为669美元/吨。

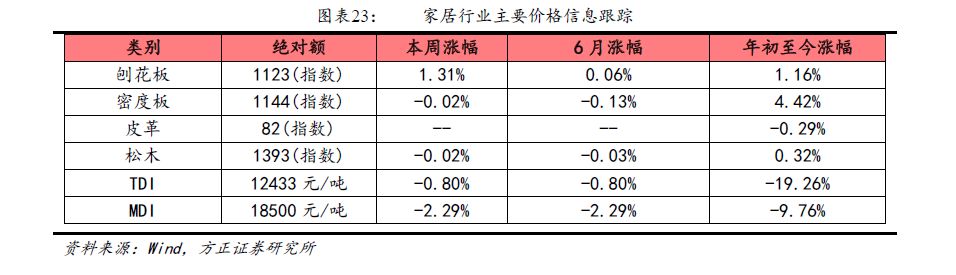

(2)家居板块:

TDI/MDI价格持续向下,年初至今分别降价19%/10%,30大中城市地产销售继续回暖。

(3)包装印刷板块:

原材料价格与下游需求平稳波动。

(4)其他文娱轻工:

4月玩具出口金额同比增长24.2%。

风险提示:

宏观经济低迷;地产销售情况恶化;家居竞争加剧。

1. 本周专题

《电子烟》国家标准获批,行业有望迎来规范化发展

《电子烟》国家标准有望年内公布。

目前,国家标准化管理委员会官方网站显示,2017年10月提交的《电子烟》强制性国家标准已经审查完毕,目前处于“正在批准”状态。项目进度一般需要经过网上公示、起草、征求意见、审查、批准、发布这六个环节,根据24个月的项目周期推算,预计该强制性国家标准将于年内发布。

相关标准出台将加速行业规范化运营。

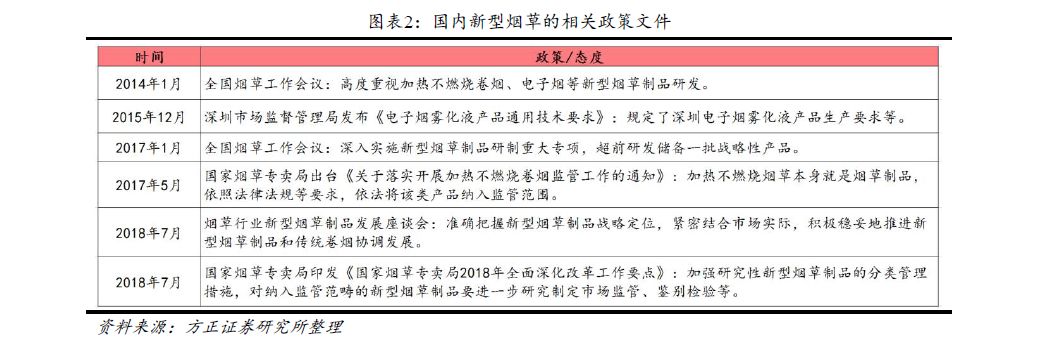

整体来看,我国正加快建立电子烟等新型烟草产品监管规范——2018年7月烟草总局印发的《国家烟草专卖局2018年全面深化改革工作要点》中表明,不断进行新型烟草监管法规研究,积极推进电子烟等新型烟草制品纳入监管。但是目前我国尚未针对电子烟提出专门的监管法案,比较明确的是针对加热不燃烧电子烟产品,将其纳入烟草监管范围,而蒸汽型电子烟则处于“无标准、无监管”的野蛮发展状态。预计本次国家标准落地,将改变过往新型烟草产品的无序发展状态,小型企业或将因为高标准所带来的成本、技术门槛上升而逐步淘汰,市场份额往规范化发展的龙头集中。

FDA已通过对IQOS的MRTP审核,关注我国后续监管动态。

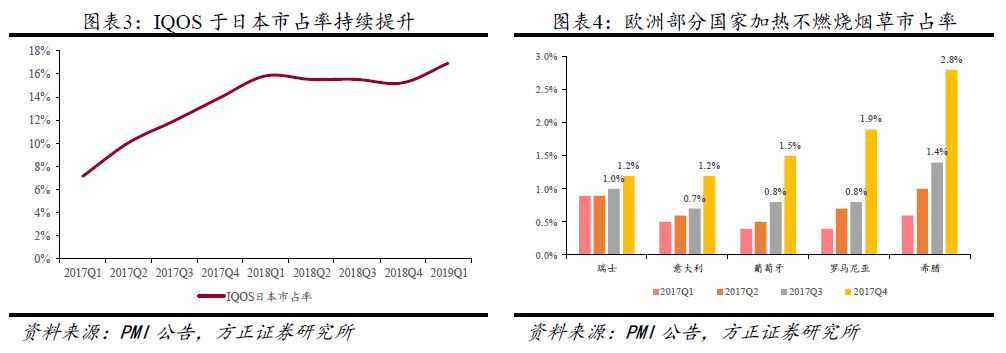

于2019年4月30日,美国FDA通过IQOS的PMTA审查,即烟具及三款烟弹产品获得在美国的销售资格。虽然我国目前仍禁止IQOS等加热不燃烧产品销售,但在海外逐步认可加热不燃烧产品安全性的趋势下,随着电子烟监管政策明朗化、中烟公司相关技术逐步成熟,国内加热不燃烧电子烟市场有望迎来发展。

建议关注劲嘉股份,公司于2014年设立劲嘉科技以研发电子烟产品,开始涉足新型烟草领域——联合元科技、云南中烟、小米生态链等公司持续对电子烟进行研发投入,截至2018年末已获得电子烟相关专利共40项。同时与多家跨国烟草集团以及多家国内中烟公司展开合作,在新型烟草领域积累了一定的研发技术和生产加工经验,后续有望充分受益于电子烟行业规范化发展。

2.1 板块行情:轻工板块大幅下跌,造纸板块表现相对较好

6月3日-6月6日轻工板块大幅下跌,跑输沪深300。

上证综指下跌2.45%,深证成指下跌3.79%,创业板指下跌4.56%,沪深300下跌1.79%。轻工板块下跌5.30%,跑输沪深300指数3.51pct,其中,家居板块下跌5.33%,跑输沪深300指数3.54pct,造纸板块下跌4.87%,跑输沪深300指数3.08pct,包装印刷板块下跌5.53%,跑输沪深300指数3.74pct。

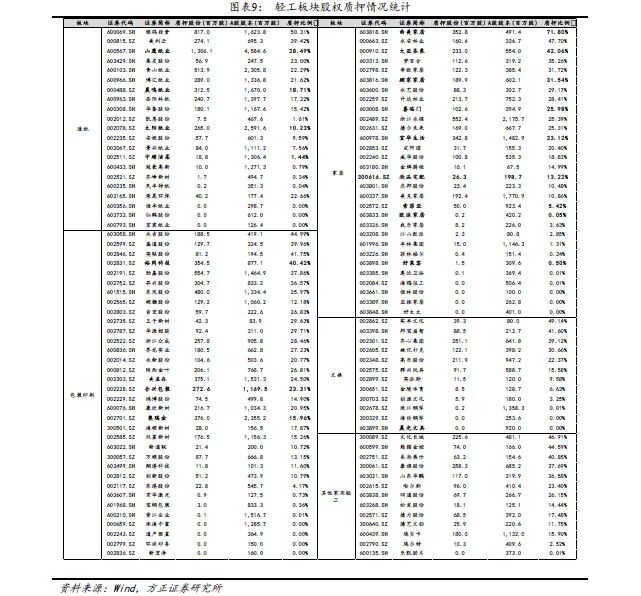

轻工行业股权质押情况来看,造纸板块银鸽投资,包装印刷板块永吉股份,家居板块曲美家居、永安林业、大亚圣象,文娱板块实丰文化、邦宝益智,其他板块文化长城、熊猫金控等,股权质押比例较高,可能面临压力。

从深沪港通的资金流动来看,本周变动不大,

顾家家居/敏华控股仍然是北上/南下资金占比最高的标的,好莱客、裕同科技

海

外资金持股占比涨幅有所增加,

受到海外资金关注。但顾家前期持股比例明显下降。

2.2 本周观点:全球大宗市场下跌,带动市场风险偏好下降

(1)造纸:

6月3日-6月6日造纸板块下跌4.87%,需求不佳压制板块估值,

目前值得关注纸浆1906价格已跌破4600元/吨,生活用纸企业成本压力缓解确定性强。此外,以目前浆价、成品纸价格测算,造纸企业Q2盈利亦有望回升。

推荐成本优势明确&长期成长空间大的标的,随市场情绪回暖,推动估值修复。①太阳纸业:公司2018年受行业需求影响,ROE出现回落,净利率2018Q4降低到7.8%,2019Q1盈利大概率触底,我们判断2019Q2将出现盈利复苏,一方面包括新产能的年化带来增长,另一方面随着行业回暖利润有增长;②山鹰纸业:18年年报符合预期,短期内下游需求疲软压制公司盈利,但中长期看,中国洋垃圾限制进口政策影响到国内废纸原材料的供给,而公司海外布局的优势将逐步显现,推动市占率稳步提升。

此外,推荐下游需求稳定,成本压力有望释放的中顺洁柔:从收入端看,下游需求稳定,受经济波动影响小,产能投放&渠道改善推动营收稳健增长;从成本端看,浆价高位略有回落,公司通过提价克服汇率波动影响,毛利率预计维持稳定。

(2)家居:

6月3日-6月6日家居板块下跌5.33%,跑输沪深300指数3.54pct。

大盘整体风险偏好下降,全年地产以稳为主,4-5月家居企业订单情况普遍弱于3月,业绩预期有所压制,因而估值略有回调。短期来看,地产高频数据较好(一二线),竣工也持续回暖,虽然消费信心不足,但Q1业绩仍有望筑底。长期来看,龙头仍可通过抢占份额+拓展品类保持增长。

重点推荐:

①顾家家居:

软体行业消费属性强,受地产波动影响小,公司作为龙头优势突出,传统卖场完善+大店开店加快+线上线下打通。

②欧派家居:

橱柜深化橱柜+战略,衣柜拓展全屋定制,中产期积极推动大家居落地,同时加速信息化推进步伐。

③敏华控股:

公司作为功能沙发龙头护城河深,利润端制约因素逐渐改善,中长期基本面好转。

④红星美凯龙:

公司自营+委管双轮驱动,泛家居平台提供成长动力;要约回购倒挂,彰显长远发展信心。

(3)包装印刷:

6月3日-6月6日包装印刷板块下跌5.53%,成本压力释放确定性强,重点观察下游需求变动。纸包装:

行业龙头受益于17年原材料供给&成本压力对中小包装公司的出清作用,以及18年纸价表现平稳,公司基本面持续改善,随着提价的落实,毛利率将触底回升;金属包装:行业供给端开始出清整合(外资逐步退出,国内龙头相互展开合作),同时,价格战趋势遏制,龙头盈利水平开始企稳,行业景气向上确定性强。龙头稳步开拓优质客户,内生外延实现产能扩张,综合实力强大有望率先行业复苏。建议重点关注业绩触底回升、基本面边际改善的包装龙头,如合兴包装、劲嘉股份、裕同科技、中粮包装、奥瑞金以及宝钢包装。

(4)其他:

6月3日-6月6日其他文娱轻工板块下跌7.35%,跑输沪深300指数5.56pct,

部分前期强势的概念股活跃度下降,股价有所回调。

重点推荐文创巨头晨光文具。

①传统主业(ToC)拥有深度覆盖的渠道作为护城河,叠加门店优化升级,业绩增长提速;此外科力普切入办公直销市场(ToB),预计2018营收翻倍增长,盈利水平进一步提升,拉动整体业绩。

方正轻工本周核心推荐组合:

目前时点推荐前期股价调整到位,估值压制因素逐步消失,基本面边际改善的板块与个股:

包装等部分子板块,前期受原材料成本压力&供给过剩等因素影响,盈利水平持续承压,但随着供给端逐步出清,需求端稳健增长,材料价格高位回调,行业景气触底回升。龙头综合实力领先,有望率先迎来业绩拐点,估值底部安全边际较高。

【重点推荐】1)稳健增长的优质龙头:晨光文具、中顺洁柔、美凯龙、顾家家居、欧派家居;2)景气复苏品种:劲嘉股份、奥瑞金、中粮包装(H股)、东港股份、太阳纸业。

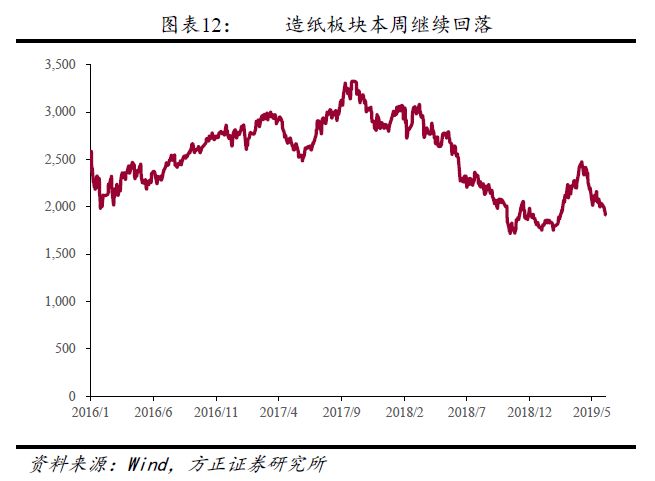

3.1 行情回顾:市场风险偏好继续回升,本周造纸板块下跌4.87%

6月3日-6月6日造纸板块二级市场下跌4.87%,跑输沪深300指数3.08pct,全球大宗商品表现不佳,带动周期板块风险偏好下降。

其中,晨鸣纸业股价/太阳纸业/山鹰纸业股价分别下跌4.81%/4.84%/0.30%。

3.2 行业数据追踪:本周纸价以平稳波动为主

行业重点数据跟踪

废纸产业链

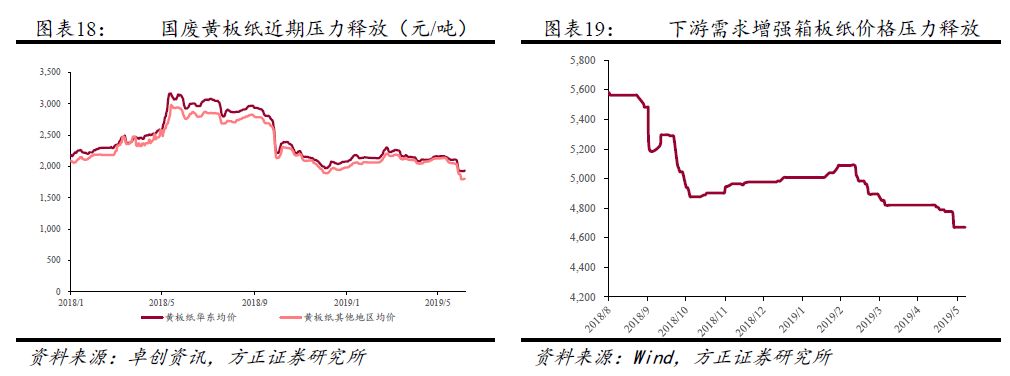

1)行情复盘:①原材料:

国废黄板纸本周价格下跌0.36%至1935元/吨,年初至今下跌-6.84%。美废11#本周价格下跌15.79%至112美元/吨,美废13#本周价格下跌6.33%至148美元/吨;

②下游纸品:

本周箱板纸价格本周持平为4670元/吨。

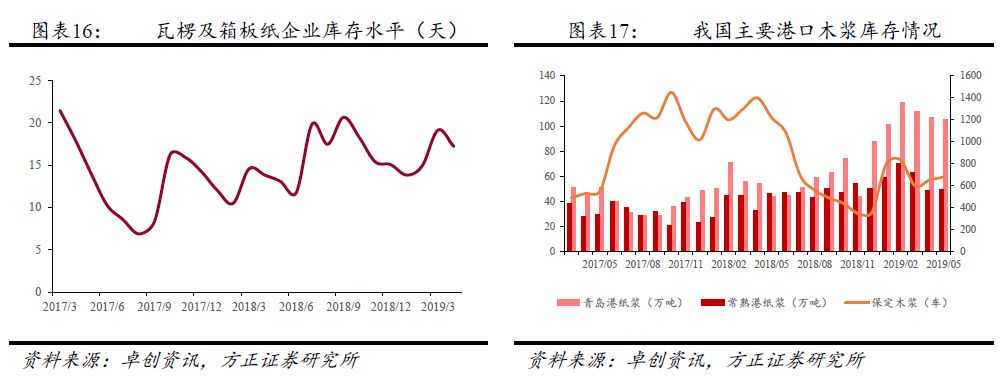

2)行情解读:①原材料:

纸厂到货量下降,纸厂维持采购价平稳;

②箱板瓦楞纸:

原材料价格止跌企稳,纸厂停机保价,纸价平稳。

纸浆产业链

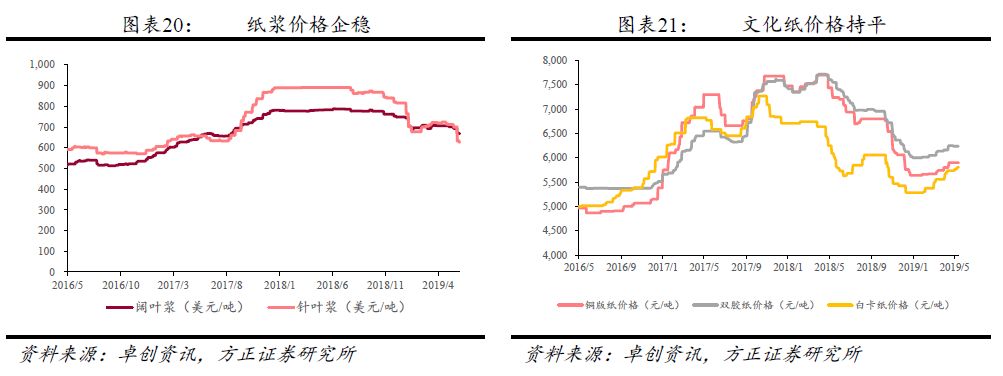

1)行情复盘:①原材料:

本周针叶浆价格下跌0.99%至627美元/吨,阔叶浆价格持平为669美元/吨;

②下游纸品:

本周铜版纸/双胶纸价格均持平,分别为5900/6238元/吨,白卡纸价格上涨0.71%至5805元/吨。

2)行情解读:①原材料:

外盘报价持续下调,带动国内现货价格下跌,目前纸浆1906合约价格已跌破4600元/吨,下游目前仍在试探性还盘阶段,交投清淡;

②下游纸品:

下游需求未见明显波动,纸厂库存合理,纸价表现平稳。值得关注纸浆价格持续下跌对纸企利润的修复作用。

3.3 行业新闻:

环保部部长表示做好禁止洋垃圾入境推进固体废物进口管理制度改革工作

环保部部长李干杰于6月3日表示,2019年全面推进蓝天保卫战,实施重点区域秋冬季大气污染综合治理攻坚行动,扎实推进净土保卫战,继续做好禁止洋垃圾入境推进固体废物进口管理制度改革工作,开展“无废城市”建设试点。(纸业联讯)

点评:

从目前外废额度审批情况看,2019年外废进口额度将进一步缩减,目前,针对废纸原材料缺口问题,包装纸龙头均开始于美国、东南亚等地区布局废纸浆生产基地,从而满足原材料需求。

4.1 行情回顾:地产回暖逻辑尚未兑现,估值有所承压

6月3日-6月6日家居板块下跌5.33%,跑输沪深300指数3.54pct。

大盘整体风险偏好下降,全年地产以稳为主,4-5月家居企业订单情况普遍弱于3月,业绩预期有所压制,因而估值略有回调。短期来看,地产高频数据较好(一二线),竣工也持续回暖,虽然消费信心不足,但Q1业绩仍有望筑底。长期来看,龙头仍可通过抢占份额+拓展品类保持增长。

4.2 行业重点数据追踪:

MDI价格持续向下,30大中城市地产回暖

上游原材料

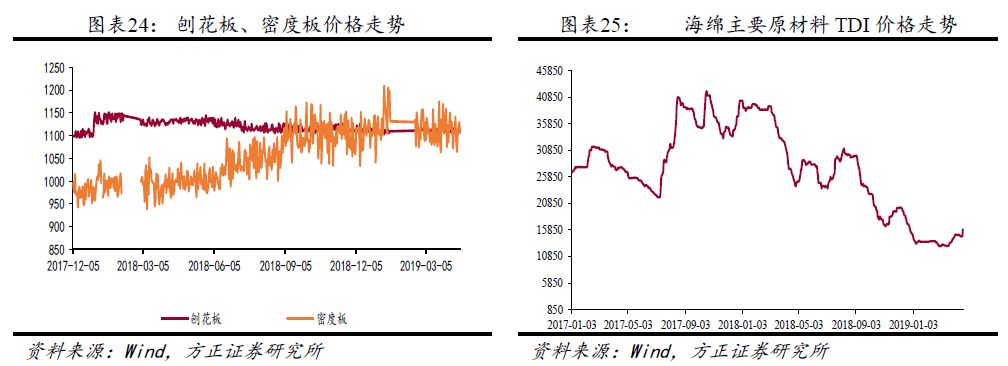

刨花板价格2019年稳定波动,本周略有上涨,密度板价格年初至今略有向上,但本周稳定波动。由于以刨花板为原材料,上游价格对定制家居企业毛利的压制较弱,未来将持续关注。

① 刨花板本周价格指数环比上涨1.31%,6月环比上涨0.06%,年初至今环比上涨1.16%。

② 密度板本周价格指数环比下跌0.02%,6月环比下跌0.13%,年初至今环比上涨4.42%。

TDI价格2019年整体回调,TDI价格年初至今下跌19.26%,本周稳定波动,MDI价格本周有所下调,年初至今下跌9.76%,由供求关系来看,未来价格也不会大幅上涨,对软体的压力较小。

① 皮革价格指数年初至今环比下跌0.29%。

② 松木本周价格指数环比下跌0.02%,6月环比下跌0.03%,年初至今环比上涨0.32%。

③ 制作海绵的主要原材料TDI,本周价格指数环比下跌0.80%,6月环比价格下跌0.80%,年初至今环比下跌19.26%。

④ 制作海绵的主要原材料MDI,本周价格指数环比下跌2.29%,6月价格环比下跌2.29%,年初至今下跌9.76%。

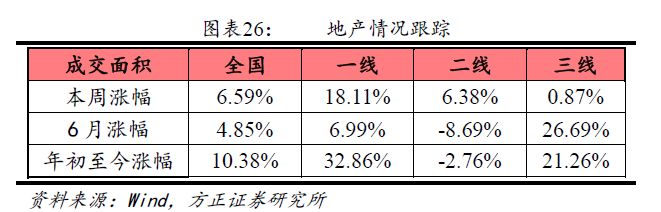

下游地产

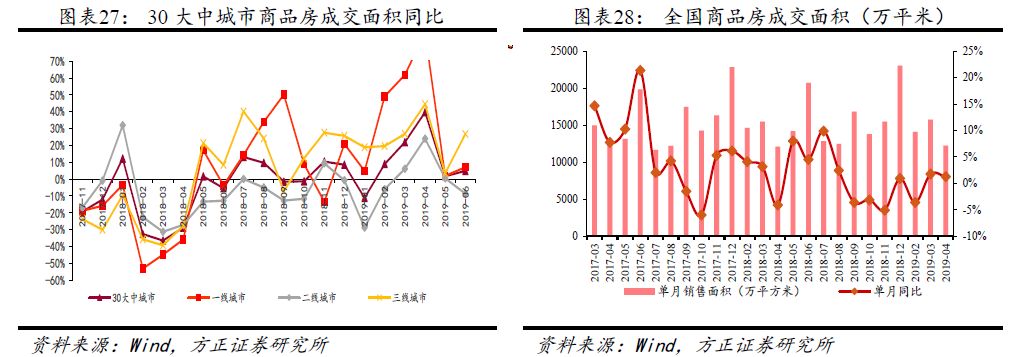

① 本周全国30大中城市商品房成交面积同比

上涨6.59%,年初至今同比上涨10.38%。其中一线/二线/三线城市本周成交面积同比增速分别为18.11%/6.38%/0.87%,年初至今成交面积同比增速分别为32.86%/-2.76%/21.26%。

从30个大中城市近期商品房成交面积来看,30大核心城市成交面积持续上涨,虽然地产调控下未来预期销售以稳为主,二线城市5月也呈现下跌趋势,但是一二线城市需求呈现明显复苏迹象,而且地产竣工面积有望抬头,给家居板块带来机会。

② 全国商品房2019年1-4月累计销售面积同比下降0.25%,趋势持续低迷,预计2019年呈个位数下降。

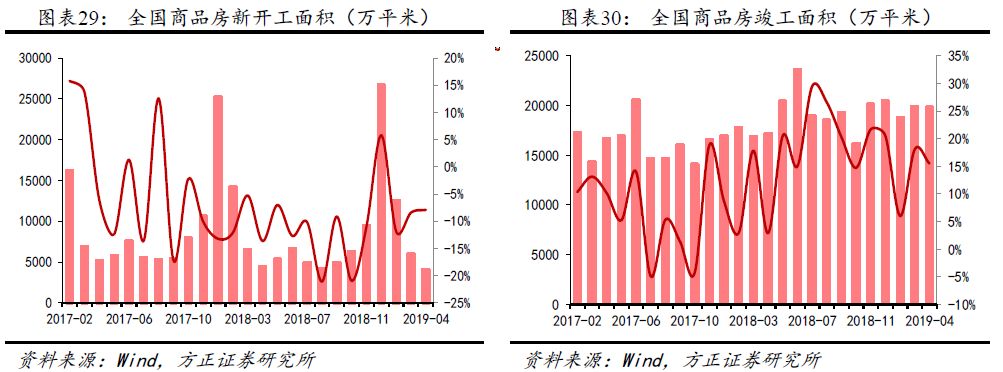

③ 全国商品房4月单月新开工面积同比增长15.50%,主要因房企前期拿地较多; 4月单月竣工面积同比下降7.92%,竣工面积持续走低,但预期2019年竣工增速有所抬头。

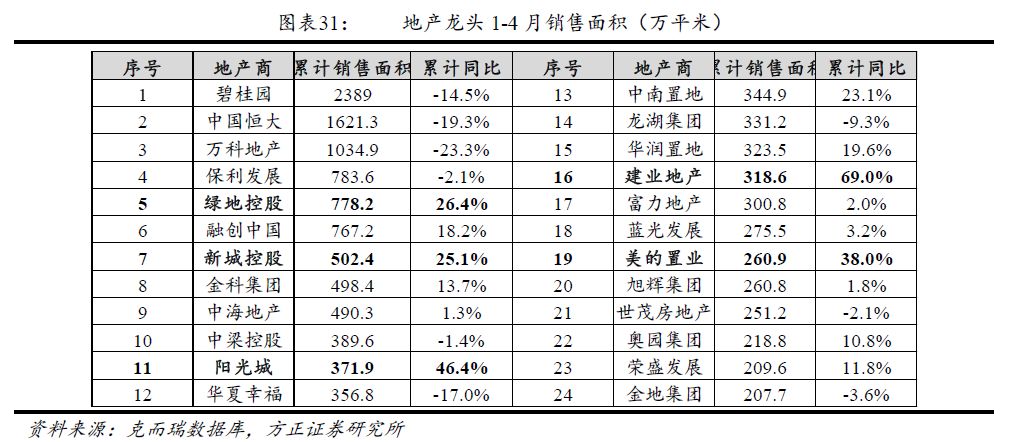

④ 地产龙头方面,二线龙头1-4月销售面积同比向上,但同比增速相较于2018年年略低,一线龙头同比有所下降,主要系2018年底冲销量导致2019年初去库存动力不足。

家居行业跟踪

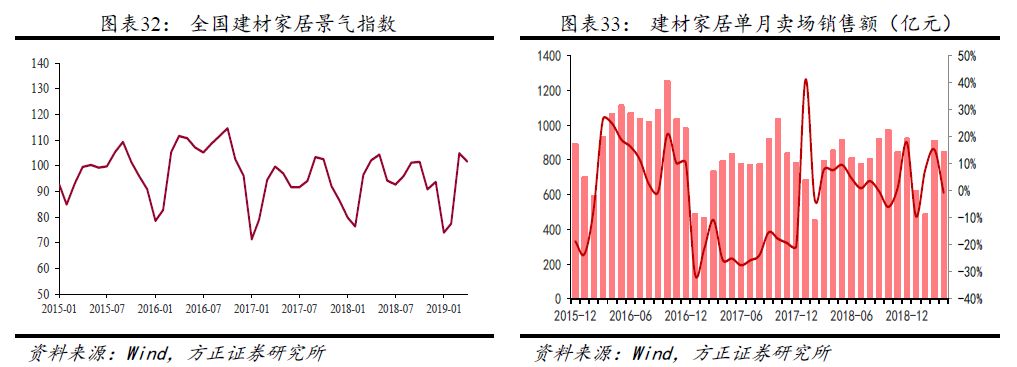

整体来看,下游地产以稳为主,但出现结构分化,一二线城市景气向上;上游板材等原材料价格有所控制,海绵成本压力也较小。细分来看,龙头企业对抗地产周期能力强,品牌、渠道等多方面均具有明显优势。4月单月全国建材家居景气指数环比下降3.22%,主要系3月促销等吸单作用导致增速高于预期;建材家居卖场销售额同比下降0.70%,虽然地产需求回暖,春节后消费需求释放,但3月家居315促销和5月五一促销导致订单分流。

5. 包装印刷

成本压力释放确定性强,关注下游需求变动

5.1 行情回顾:板块跑输大市,包装印刷板块

下跌5.53%