价值目录valuelist.top

关注微信号每天接收我们精选的深度投研文章、研究报告

价值目录为您推送精品投资阅读

访问价值目录PC端,下载最新机构研报

储能:大储与户储两翼齐飞,市场空间广阔

储能:大储与户储两翼齐飞

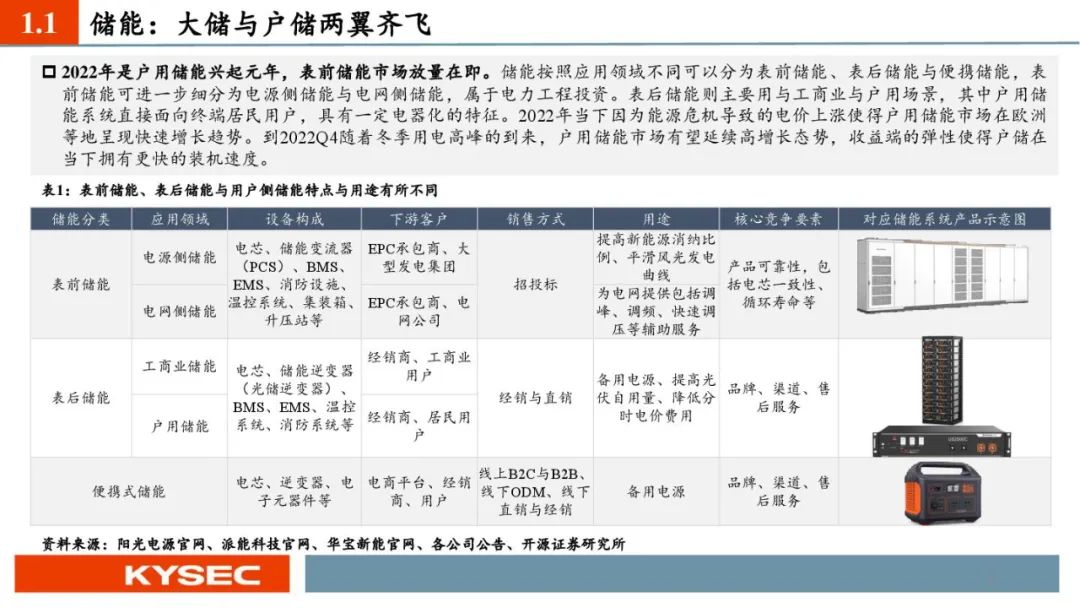

2022年是户用储能兴起元年,表前储能市场放量在即。储能按照应用领域不同可以分为表前储能、表后储能与便携储能,表 前储能可进一步细分为电源侧储能与电网侧储能,属于电力工程投资。表后储能则主要用与工商业与户用场景,其中户用储 能系统直接面向终端居民用户,具有一定电器化的特征。2022年当下因为能源危机导致的电价上涨使得户用储能市场在欧洲 等地呈现快速增长趋势。到2022Q4随着冬季用电高峰的到来,户用储能市场有望延续高增长态势,收益端的弹性使得户储在 当下拥有更快的装机速度。

市场空间:我们预计2025年全球储能装机将达660GWh,剑指万亿市场

我们预计到2025年全球储能市场装机规模将 达661.3GWh,新增装机市场规模将达10062.3 亿元,中美欧将是全球储能装机主力。

中国:我们预计中国2021-2025年储能系统新 增装机规模复合增速将达174.3%。其中表前 大储将是装机国内装机主力。预计到2025年 中国表前储能新增装机将达262.3GWh,年化 复合增速高达190.2%。

欧洲:我们预计欧洲2021-2025年储能系统新 增装机规模复合增速将达76.3%。其中表后储 能将是未来欧洲储能装机主力,预计2021- 2025年表后储能装机复合增速将达142.8%。

美国:我们预计美国2021-2025年储能系统新 增装机规模复合增速将达118.3%。预计到 2025年美国新增储能装机规模将达201.2GWh, 市场空间将达3315亿元。

欧洲户储:高电价下的刚需,渗透率仍有较大提升空间

欧洲:高电价下户用储能正在成为刚需

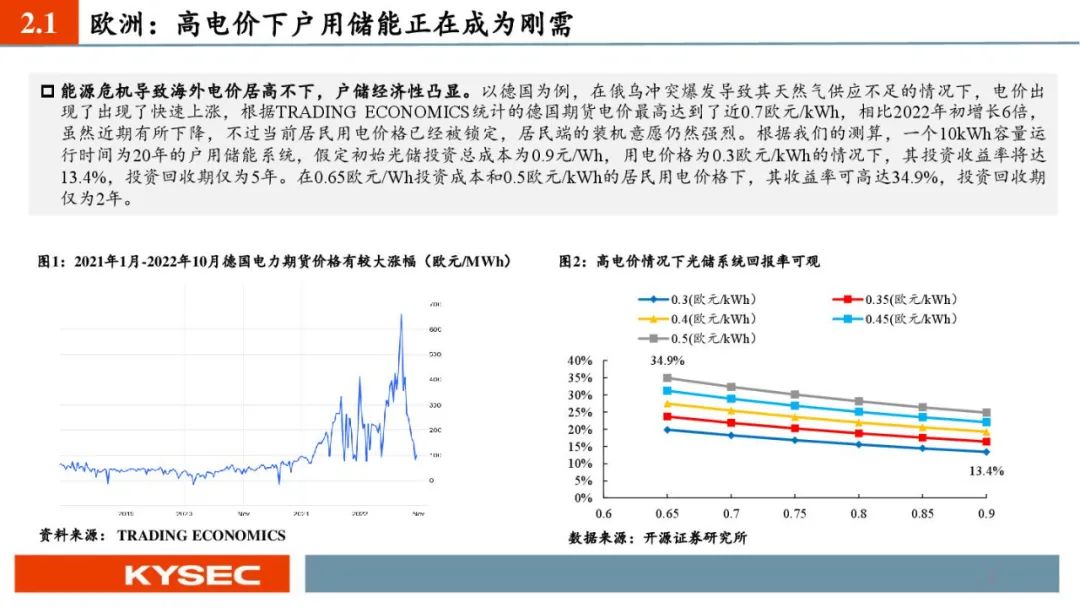

能源危机导致海外电价居高不下,户储经济性凸显。以德国为例,在俄乌冲突爆发导致其天然气供应不足的情况下,电价出 现了出现了快速上涨,根据TRADING ECONOMICS统计的德国期货电价最高达到了近0.7欧元/kWh,相比2022年初增长6倍, 虽然近期有所下降,不过当前居民用电价格已经被锁定,居民端的装机意愿仍然强烈。根据我们的测算,一个10kWh容量运 行时间为20年的户用储能系统,假定初始光储投资总成本为0.9元/Wh,用电价格为0.3欧元/kWh的情况下,其投资收益率将达 13.4%,投资回收期仅为5年。在0.65欧元/Wh投资成本和0.5欧元/kWh的居民用电价格下,其收益率可高达34.9%,投资回收期 仅为2年。

欧洲:户储渗透率仍有大幅提升空间

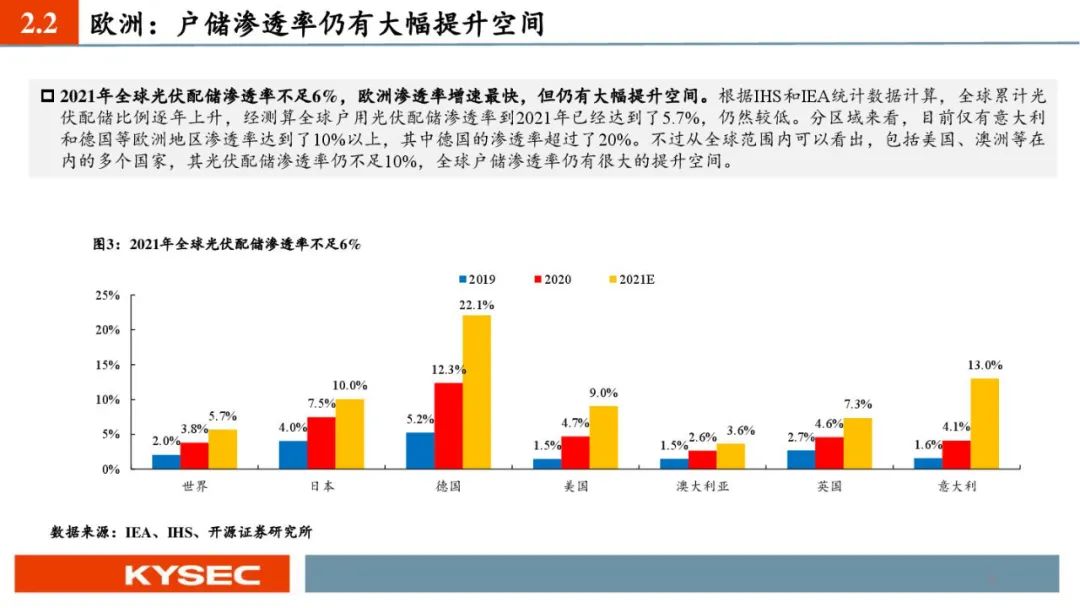

2021年全球光伏配储渗透率不足6%,欧洲渗透率增速最快,但仍有大幅提升空间。根据IHS和IEA统计数据计算,全球累计光 伏配储比例逐年上升,经测算全球户用光伏配储渗透率到2021年已经达到了5.7%,仍然较低。分区域来看,目前仅有意大利 和德国等欧洲地区渗透率达到了10%以上,其中德国的渗透率超过了20%。不过从全球范围内可以看出,包括美国、澳洲等在 内的多个国家,其光伏配储渗透率仍不足10%,全球户储渗透率仍有很大的提升空间。

中国大储:强配政策指引叠加商业模式初露,国内大储放量在即

中国:强配政策下表前储能装机持续增长

强配政策与商业模式建立预期下,国内大储集采与招标量持续提升。当下兴起的国内储能装机需求主要源于政策需求,一 方面是各地方政府强制新能源配储,另一方面是国资委对“五大四小”等发电央企到2025年新能源装机占比提出了50%的 刚性要求,这是近年来国内大储需求兴起的重要原因。

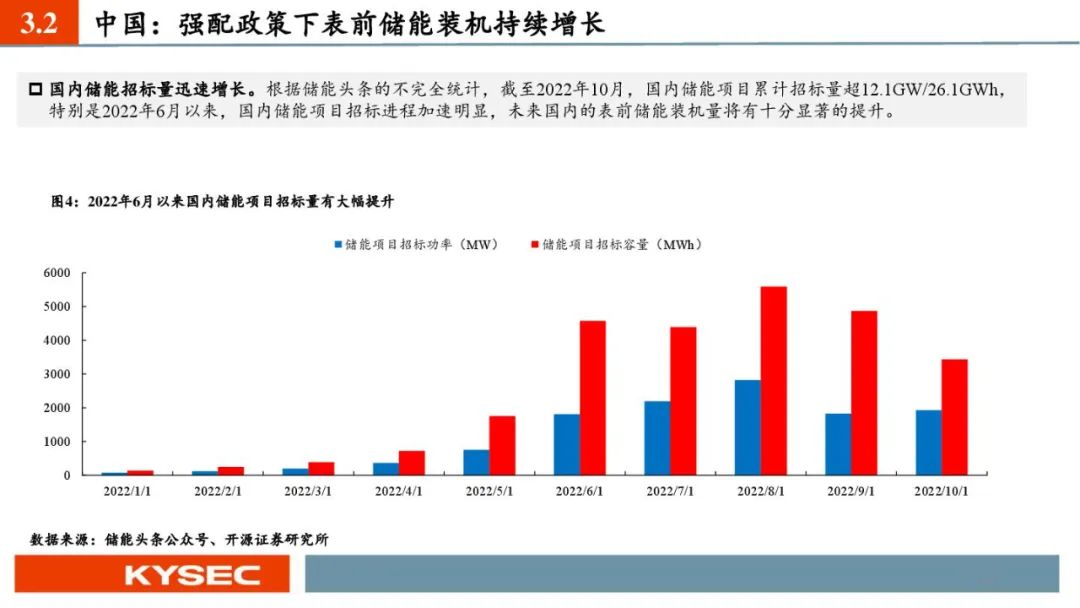

国内储能招标量迅速增长。根据储能头条的不完全统计,截至2022年10月,国内储能项目累计招标量超12.1GW/26.1GWh, 特别是2022年6月以来,国内储能项目招标进程加速明显,未来国内的表前储能装机量将有十分显著的提升。

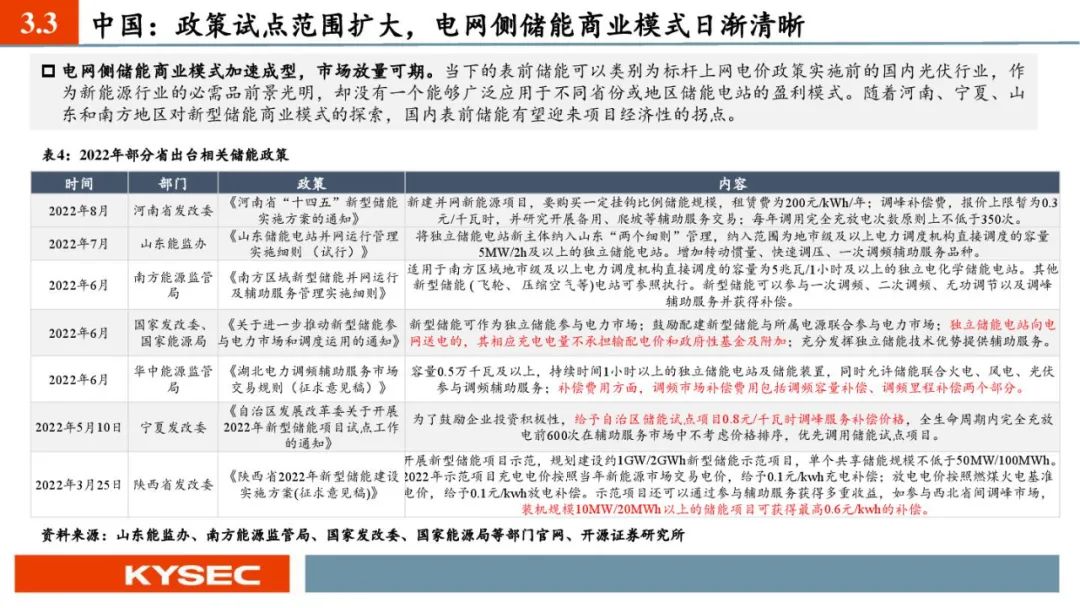

中国:政策试点范围扩大,电网侧储能商业模式日渐清晰

电网侧储能商业模式加速成型,市场放量可期。当下的表前储能可以类别为标杆上网电价政策实施前的国内光伏行业,作 为新能源行业的必需品前景光明,却没有一个能够广泛应用于不同省份或地区储能电站的盈利模式。随着河南、宁夏、山 东和南方地区对新型储能商业模式的探索,国内表前储能有望迎来项目经济性的拐点。

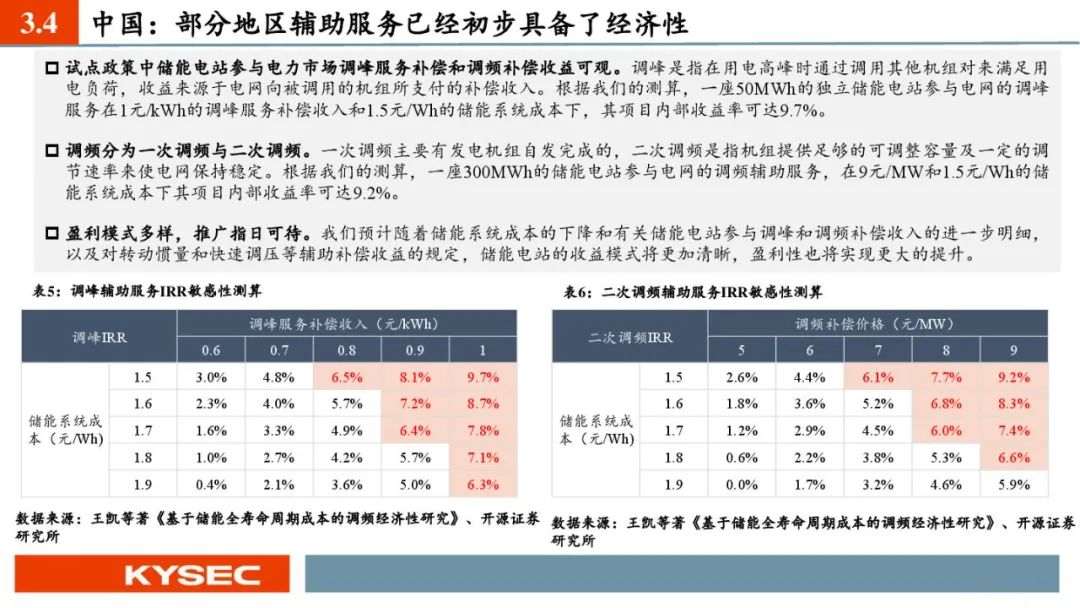

中国:部分地区辅助服务已经初步具备了经济性

试点政策中储能电站参与电力市场调峰服务补偿和调频补偿收益可观。调峰是指在用电高峰时通过调用其他机组对来满足用 电负荷,收益来源于电网向被调用的机组所支付的补偿收入。根据我们的测算,一座50MWh的独立储能电站参与电网的调峰 服务在1元/kWh的调峰服务补偿收入和1.5元/Wh的储能系统成本下,其项目内部收益率可达9.7%。

调频分为一次调频与二次调频。一次调频主要有发电机组自发完成的,二次调频是指机组提供足够的可调整容量及一定的调 节速率来使电网保持稳定。根据我们的测算,一座300MWh的储能电站参与电网的调频辅助服务,在9元/MW和1.5元/Wh的储 能系统成本下其项目内部收益率可达9.2%。

盈利模式多样,推广指日可待。我们预计随着储能系统成本的下降和有关储能电站参与调峰和调频补偿收入的进一步明细, 以及对转动惯量和快速调压等辅助补偿收益的规定,储能电站的收益模式将更加清晰,盈利性也将实现更大的提升。

美国大储:需求刚性叠加政策补贴,美国大储前景广阔

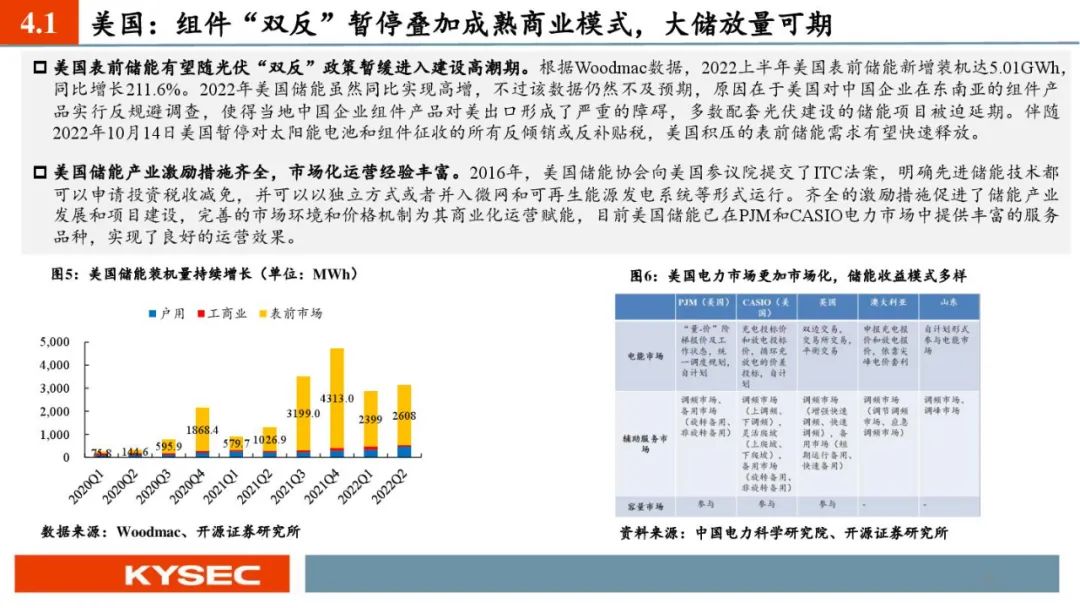

美国:组件“双反”暂停叠加成熟商业模式,大储放量可期

美国表前储能有望随光伏“双反”政策暂缓进入建设高潮期。根据Woodmac数据,2022上半年美国表前储能新增装机达5.01GWh, 同比增长211.6%。2022年美国储能虽然同比实现高增,不过该数据仍然不及预期,原因在于美国对中国企业在东南亚的组件产 品实行反规避调查,使得当地中国企业组件产品对美出口形成了严重的障碍,多数配套光伏建设的储能项目被迫延期。伴随 2022年10月14日美国暂停对太阳能电池和组件征收的所有反倾销或反补贴税,美国积压的表前储能需求有望快速释放。

美国储能产业激励措施齐全,市场化运营经验丰富。2016年,美国储能协会向美国参议院提交了ITC法案,明确先进储能技术都 可以申请投资税收减免,并可以以独立方式或者并入微网和可再生能源发电系统等形式运行。齐全的激励措施促进了储能产业 发展和项目建设,完善的市场环境和价格机制为其商业化运营赋能,目前美国储能已在PJM和CASIO电力市场中提供丰富的服务 品种,实现了良好的运营效果。

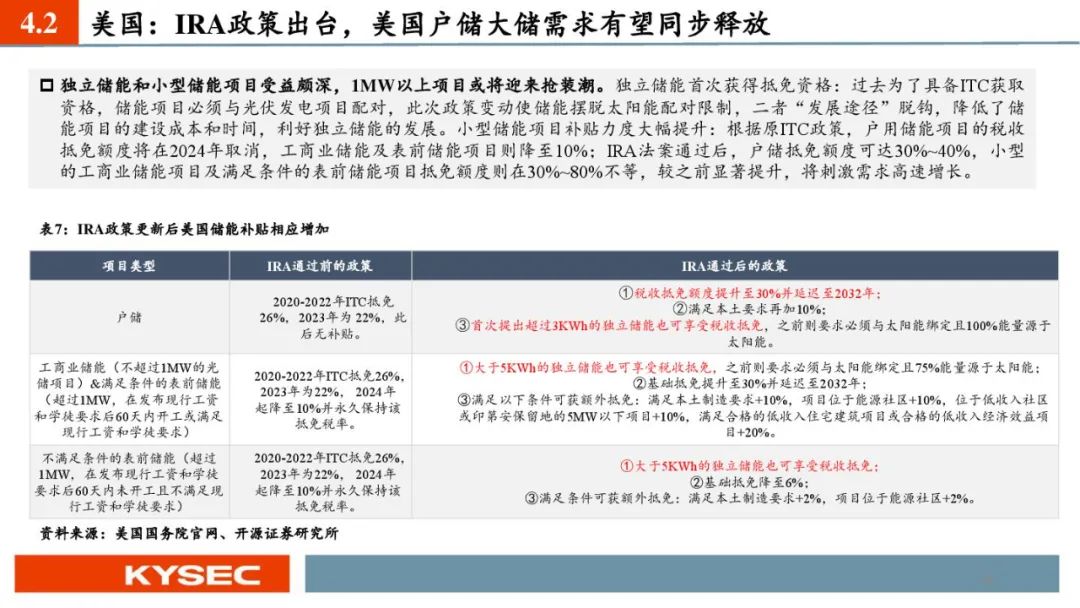

美国:IRA政策出台,美国户储大储需求有望同步释放

独立储能和小型储能项目受益颇深,1MW以上项目或将迎来抢装潮。独立储能首次获得抵免资格:过去为了具备ITC获取 资格,储能项目必须与光伏发电项目配对,此次政策变动使储能摆脱太阳能配对限制,二者“发展途径”脱钩,降低了储 能项目的建设成本和时间,利好独立储能的发展。小型储能项目补贴力度大幅提升:根据原ITC政策,户用储能项目的税收 抵免额度将在2024年取消,工商业储能及表前储能项目则降至10%;IRA法案通过后,户储抵免额度可达30%~40%,小型 的工商业储能项目及满足条件的表前储能项目抵免额度则在30%~80%不等,较之前显著提升,将刺激需求高速增长。

投资分析

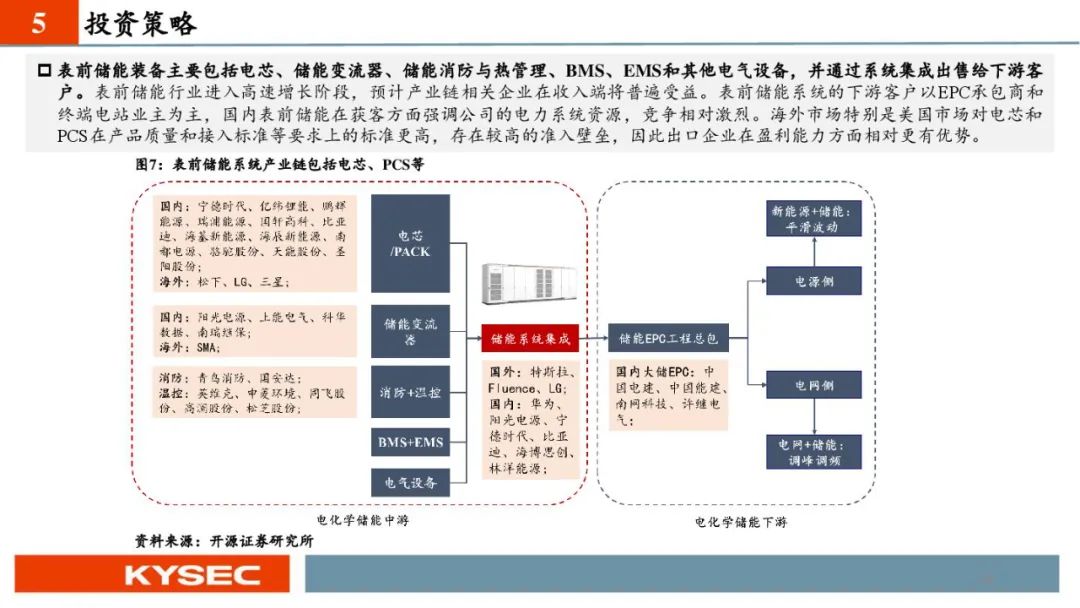

表前储能装备主要包括电芯、储能变流器、储能消防与热管理、BMS、EMS和其他电气设备,并通过系统集成出售给下游客 户。表前储能行业进入高速增长阶段,预计产业链相关企业在收入端将普遍受益。表前储能系统的下游客户以EPC承包商和 终端电站业主为主,国内表前储能在获客方面强调公司的电力系统资源,竞争相对激烈。海外市场特别是美国市场对电芯和 PCS在产品质量和接入标准等要求上的标准更高,存在较高的准入壁垒,因此出口企业在盈利能力方面相对更有优势。

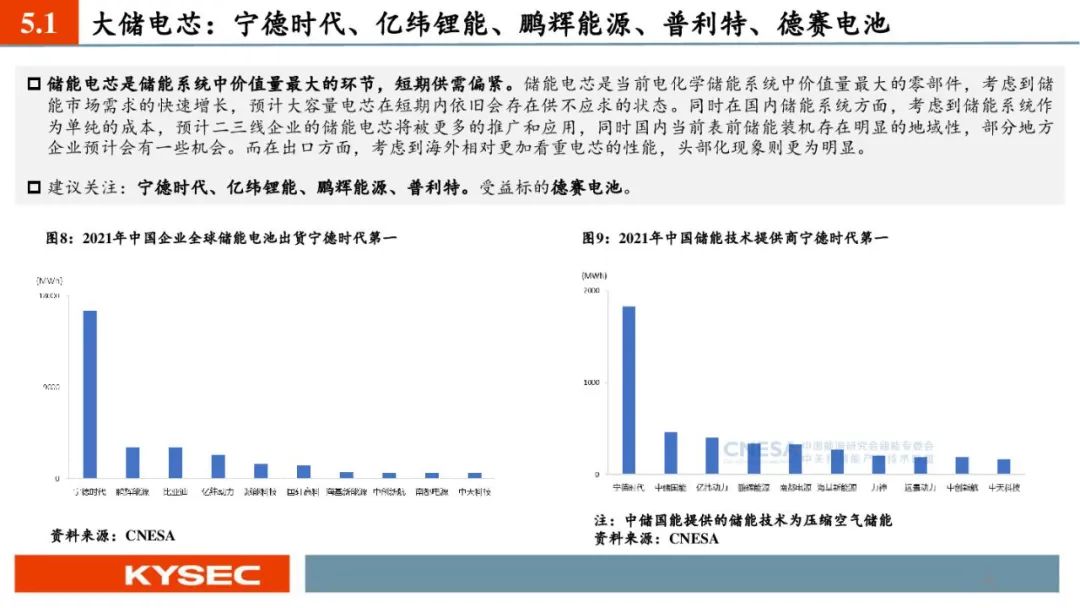

大储电芯

储能电芯是储能系统中价值量最大的环节,短期供需偏紧。储能电芯是当前电化学储能系统中价值量最大的零部件,考虑到储 能市场需求的快速增长,预计大容量电芯在短期内依旧会存在供不应求的状态。同时在国内储能系统方面,考虑到储能系统作 为单纯的成本,预计二三线企业的储能电芯将被更多的推广和应用,同时国内当前表前储能装机存在明显的地域性,部分地方 企业预计会有一些机会。而在出口方面,考虑到海外相对更加看重电芯的性能,头部化现象则更为明显。

储能变流器

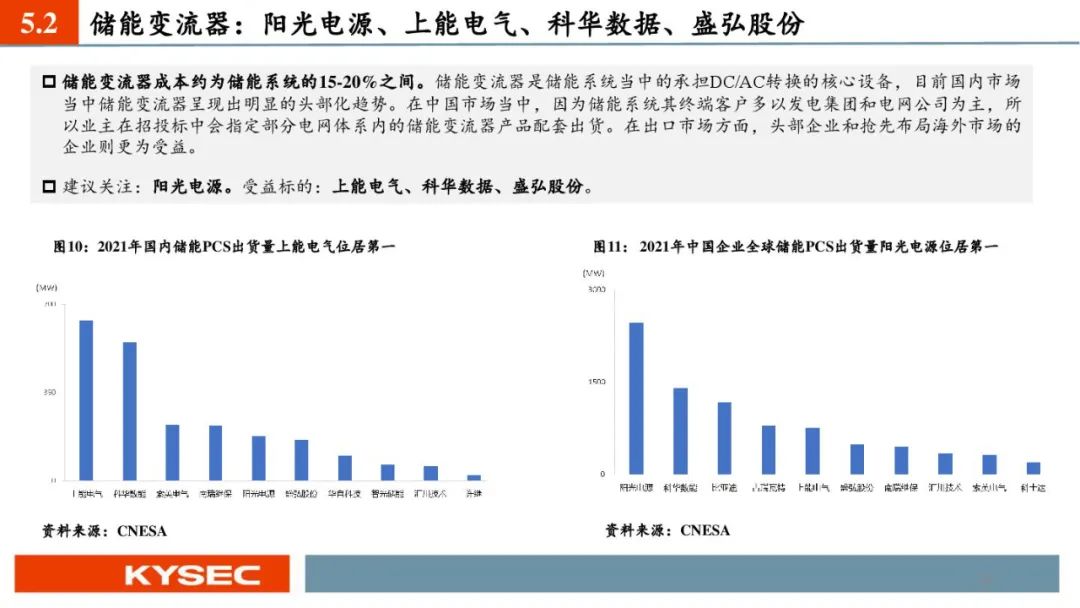

储能变流器成本约为储能系统的15-20%之间。储能变流器是储能系统当中的承担DC/AC转换的核心设备,目前国内市场 当中储能变流器呈现出明显的头部化趋势。在中国市场当中,因为储能系统其终端客户多以发电集团和电网公司为主,所 以业主在招投标中会指定部分电网体系内的储能变流器产品配套出货。在出口市场方面,头部企业和抢先布局海外市场的 企业则更为受益。

储能温控&消防

储能消防价值量有望逐步提升。储能消防约占储能系统成本的3%左右,随着电化学储能安全越来越受到终端电站业主的重视, 储能系统消防设备的建设标准和要求正在逐步提升,其单位价值量也会预计随着消防安全标准和要求的提升而逐步增加。储能 消防有望随着储能市场需求的兴起,其价值量增长预计将超过市场的增长。

液冷渗透率提升,储能温控价值量有望逐步提升。储能温控成本大约占储能系统总成本的3%-5%之间。相对风冷技术,液冷技 术的散热效率更高,更能够适应当前高功率、大容量的储能系统,同时其单位价值量相比风冷会有较大幅度的提升。随着液冷 技术渗透率的提升,预计储能温控的价值量会有一定的提升。

系统集成标的

国内储能系统集成放量确定性高,高壁垒海外储能系统集成有望量利双升。随着全球能源结构转型和新型电力系统的建设,各 国均加速了表前储能系统的建设以维持电网系统的稳定。目前国内大储大多以电源侧强制配备为主,放量确定性高,同时智光 电气、新风光等企业均在大力推广效率更高、成本更低的高压级联技术方案,有望成为行业技术趋势。而出口的储能系统因为 海外电芯的质量安全标准及电网接入标准方面具有一定的准入壁垒,因此盈利能力相对较好,出口储能系统集成有望实现量利 齐升。

户储

在欧洲及全球多国户储市场兴起的前提下,具有先发优势的户储企业将率先受益。2021年全球户储系统当中中国企业派能科技、 比亚迪和沃太能源分别位列第2、3、6位。同时在储能逆变器领域,国内企业古瑞瓦特、德业股份、锦浪科技和固德威均跻身全 球储能逆变器前五的位置。当前包括德业股份和固德威在内的储能逆变器企业纷纷向下游延伸为客户提供终端储能一体机产品, 提供完整的户储系统解决方案。

报告节选:

此为报告精编节选,报告原文:

《电气设备-储能行业2023年度投资策略:大储户储两翼齐飞,全球储能齐放量-开源证券[殷晟路,鞠爽]-20221109【29页】》

请点击下方「阅读原文」跳转【价值目录】电脑站点下载阅读。