25家上市银行发布的年报公布了,其中,上市银行不良贷款总额11852.9亿,比2015年末增加1670亿,增幅为16.40%。本文将从宏观和微观两方面分析各银行的不良贷款状况。

全文8823个字,你数数字数对不对……

ps:八妹最近拉了一些有趣的群,感兴趣的朋友可以加微信号:【jinrongbaguanv2017 】优先邀请已下载"金融八卦女"APP的真爱喔~

作者:孙彬彬团队

来源:固收彬法(ID:gushoubinfa)

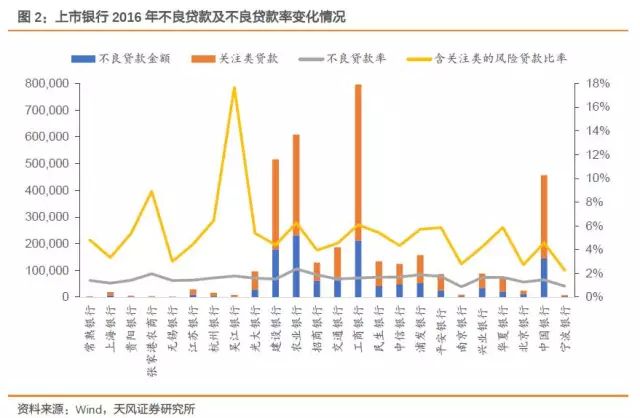

根据2016年25家上市银行发布的年报,截至2016年末,上市银行不良贷款总额11852.9亿,比2015年末增加1670亿,增幅为16.40%,2016年末上市银行整体不良贷款率为1.70%,比2015年上升0.07个百分点。不良贷款加关注类贷款的总计风险贷款规模为35783.44亿,比2015年增加4288亿,增幅为13.61%,包含关注类的风险贷款占全部贷款的比率为5.12%,比2015年上升0.08个百分点。

2016年东北地区、西部地区、环渤海地区不良率上升较快;制造业、批发和零售业、采矿业则依旧是不良贷款的重灾区行业,值得注意的是,在2016年地产行情好转的情况下,房地产业不良贷款仍然持续上升,2017年政策收紧情况下需格外注意。

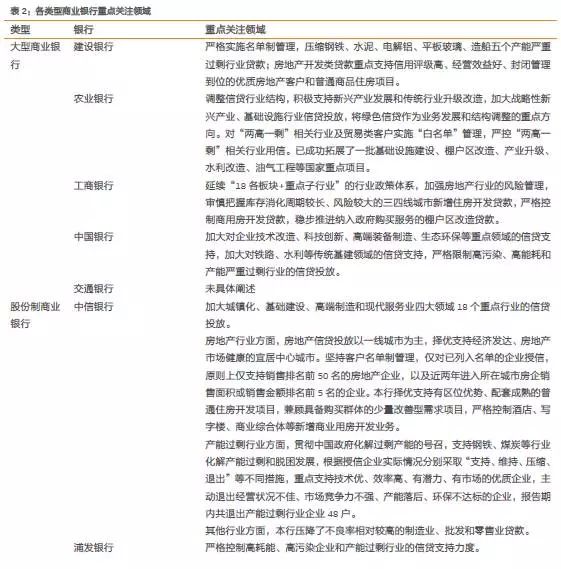

除部分农村商业银行、个别城市商业银行和大型商业银行对重点关注领域和风险行业未做具体阐述外,其余银行大多限制对政策性“两高一剩”行业的授信准入,对于房地产行业,建行、农行、中信、光大、华夏、宁波、上海等几家银行都作出风控部署,控制新增住房和商用房开发贷款。各家银行都将信贷结构转向基建、民生工程、绿色信贷、战略新兴产业等重点行业。因此,对于这里提到的银行后续信贷压缩领域,相应行业的债券我们需要重点关注。

2016年度25家上市银行年报已全部披露,我们整理了上市银行的不良贷款数据,以展示不良贷款余额和比率相对较高的区域和行业,供债券投资者参考。

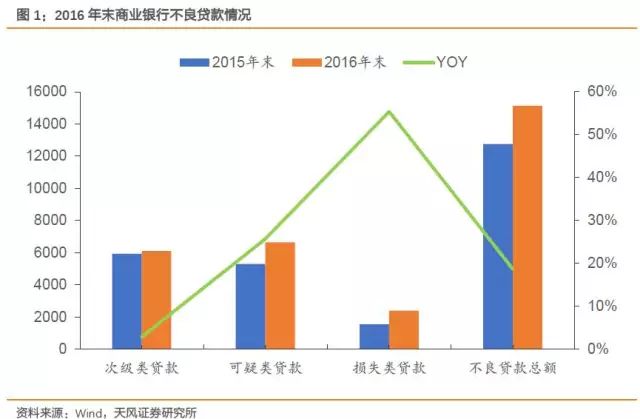

在经济下行的情况,商业银行的不良贷款的规模和比率都有了一定的上升,银监会公布的《商业银行主要监管指标情况表(季度)》显示,2016年末的不良贷款余额从2015年末的12744亿上升到15122亿,增长18.66%,不良贷款率也从2015年末的1.67%上升到1.74%。2016年“次级”、“可疑”、“损失”贷款分别比2015年底增长2.84%、25.69%、55.36%。

我国自1998 年开始实行贷款五级分类制度,将贷款分为“正常”、“关注”、“次级”、“可疑”、“损失”,其中后三类为不良贷款。若考虑到关注类贷款也存在影响还款能力的不利因素,我们可以将不良贷款和关注类贷款一起作为风险贷款进行分析。

根据2016年25家上市银行发布的年报,截至2016年末,上市银行不良贷款总额11852.9亿,比2015年末增加1670亿,增幅为16.40%,2016年末上市银行整体不良贷款率为1.70%,比2015年上升0.07个百分点。

2016年末,上市银行的关注类贷款总额为23930.56亿,比2015年末增加2618亿,增幅为12.28%。不良贷款加关注类贷款的总计风险贷款规模为35783.44亿,比2015年增加4288亿,增幅为13.61%,包含关注类的风险贷款占全部贷款的比率为5.12%,比2015年上升0.08个百分点。

不良贷款余额方面,农业银行、工商银行、建设银行、中国银行四大行的不良贷款占上市银行总额的64.74%。不良贷款率排前三位的上市银行分别为江阴银行(2.41%)、农业银行(2.37%)、张家港农商行(1.96%),不良贷款率最低的三家上市银行为南京银行(0.87%)、宁波银行(0.91%)、上海银行(1.17%)。考虑关注类贷款的风险贷款比率排前三位的分别吴江银行(17.68%)、张家港农商行(8.91%)、杭州银行(6.44%),比率最低的三家上市银行为宁波银行(2.25%)、北京银行(2.72%)、南京银行(2.80%)。

那么,近些年来银行不良贷款率、含关注类的风险贷款率的整体变动趋势是怎样的呢?为了便于比较,我们梳理了2010年及之前上市银行的整体情况(总共包含16家上市银行)。从下图不难看出,不良贷款率自2010年以来持续小幅上升,而含关注类的风险贷款率经历了一段下行(2010-2013),不过自2013年以来,该类指标持续恶化,16年继续维持在高位。

我们整理了以上25家上市银行2016年年报,了解到报告期内除了常熟银行、江苏银行外,其余各家不良贷款额都有不同程度的上升。其中,不良贷款额较上年末上升幅度较大的包括浦发银行(48.85%)、平安银行(45.66%)、南京银行(39.10%)和杭州银行(36.31%)。

根据2016年年报关于贷款或资产质量的分析,我们汇总了各家银行不良贷款额上升的原因。从外部原因来看,一是由于国内经济增速放缓,导致企业经营承压,资金链紧张,偿债能力下降;二是由于产业结构调整,造成行业分化,产能过剩行业的信用风险显现;三是由于技术进步,互联网经济及电子商务的兴起,冲击制造、批发零售等传统行业;四是民间借贷、互保链等风险。从内部原因来看,主要影响因素是银行的信贷结构、授信范围、风险化解以及不良资产清收、资产保全能力等。

那么,各家银行重点关注的风险行业领域主要有哪些呢?由于各家银行发展策略以及角色定位的不同,对于未来行业布局也略有不同,我们根据25家银行的类型对其2016年年度报表分别进行了汇总,具体见下表:

从上表汇总信息可以看出,除部分农村商业银行、个别城市商业银行和大型商业银行对重点关注领域和风险行业未做具体阐述外,其余银行大多限制对政策性“两高一剩”行业的授信准入,对于房地产行业,建行、农行、中信、光大、华夏、宁波、上海等几家银行都作出风控部署,控制新增住房和商用房开发贷款。各家银行都将信贷结构转向基建、民生工程、绿色信贷、战略新兴产业等重点行业。

2016年,商业银行的不良贷款总额和不良率率均有一定的上升,根据上市银行年报信息整理,2016年东北地区、西部地区、环渤海地区不良率上升较快;制造业、批发和零售业、采矿业则依旧是不良贷款的重灾区行业,值得注意的是,在2016年地产行情好转的情况下,房地产业不良贷款仍然持续上升,2017年政策收紧情况下需格外注意。

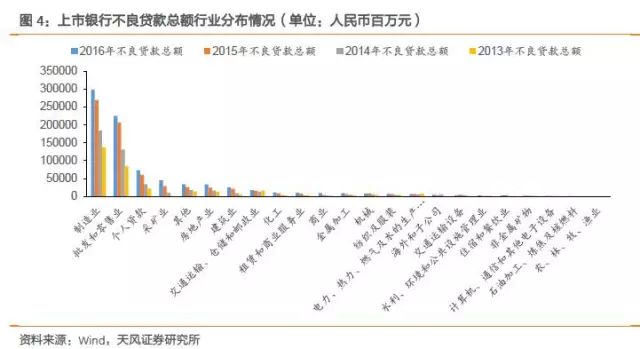

根据上市银行年报披露行业不良贷款金额的12家银行数据统计,制造业、批发和零售业依旧是不良贷款分布最大的两个行业,个人贷款的不良贷款金额也较高,而且绝大多数行业的不良贷款余额都呈快速上升趋势。

上市银行不良贷款率普遍较低的行业主要分布在电力、热力、燃气及水的生产和供应业,公共管理、社会保障和社会组织,水利、环境和公共设施管理业,租赁和商业服务业,科教文卫业,水利、环境和公共设施管理业,金融业,交通运输、仓储和邮政业,从以上行业可以看出,与公用事业相关行业的不良贷款率较低。

在分行业披露不良贷款率的10家上市银行 中,连续两年不良率上升的行业中,制造业有9家银行,采矿业、批发和零售业、建筑业各有7家银行,房地产业有5家银行。

根据2016年年报关于贷款或资产质量的分析,各家银行不良贷款额上升的原因可以从内外部两方面来看。从外部原因来看,一是由于国内经济增速放缓,导致企业经营承压,资金链紧张,偿债能力下降;二是由于产业结构调整,造成行业分化,产能过剩行业的信用风险显现;三是由于技术进步,互联网经济及电子商务的兴起,冲击制造、批发零售等传统行业;四是民间借贷、互保链等风险。从内部原因来看,主要影响因素是银行的信贷结构、授信范围、风险化解以及不良资产清收、资产保全能力等。

除部分农村商业银行、个别城市商业银行和大型商业银行对重点关注领域和风险行业未做具体阐述外,其余银行大多限制对政策性“两高一剩”行业的授信准入,对于房地产行业,建行、农行、中信、光大、华夏、宁波、上海等几家银行都作出风控部署,控制新增住房和商用房开发贷款。各家银行都将信贷结构转向基建、民生工程、绿色信贷、战略新兴产业等重点行业。因此,对于这里提到的银行后续信贷压缩领域,相应行业的债券我们需要重点关注。

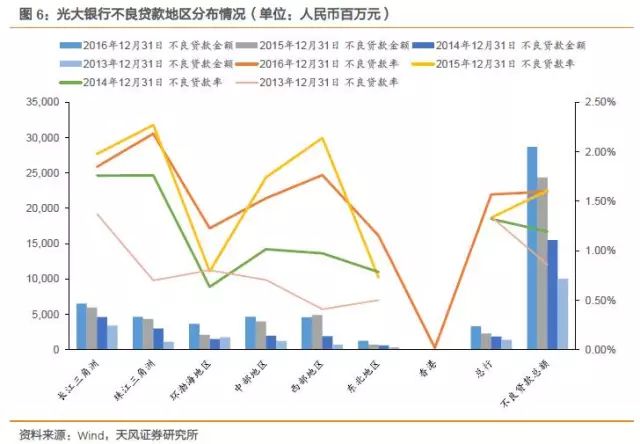

1、光大银行

根据2016年年报显示,截至报告期末,光大银行不良贷款余额287.02亿元,比上年末增加43.27亿元,增幅17.75%;不良贷款率1.60%,比上年末下降0.01个百分点。

从不良贷款的地区分布看,2016年末不良贷款中,长三角地区占比22.72%,珠三角地区占比16.25%,中部地区占比16.21%;不良贷款余额增速方面,东北地区不良贷款余额从2015年的6.99亿增加到12.59亿,上升80.11%,环渤海地区从2015年21.04亿增加到36.66亿,上升74.24%。

不良贷款率较高的地区有珠三角地区(2.18%)、长三角地区(1.85%)、西部地区(1.76%),其中西部地区不良贷款率减少0.37%,为1.76%,中部地区减少0.21%,为1.53%。

不良贷款的行业分布方面,不良贷款余额前三位的行业为制造业(103.1亿)、批发和零售业(81.78亿)和采矿业(11.77亿),不良贷款率排前三位的行业为批发和零售业(7.29%)、制造业(4.38%)、采矿业(4.13%),其中批发和零售业2016年不良贷款率上升0.97%,制造业上升1.43%,采矿业下降2.04%。

不良贷款率较低的行业有交通运输、仓储和邮政业(0.24%)、水利、环境和公共设施管理业(0.00%)、租赁和商业服务业(0.08%)、电力、燃气及水的生产和供应业(0.12%)、房地产业(0.17%)。

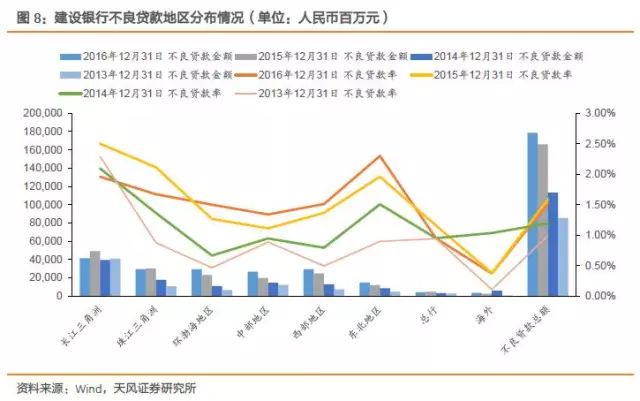

2. 建设银行

截至2016年末,建设银行不良贷款余额1786.90亿元,比上年末增加127.1亿元,增幅7.66%;不良贷款率为1.52%,比上年末下降0.06个百分点。

从不良贷款的地区分布来看,2016年末不良贷款中,长江三角洲地区占比23.25%,珠江三角洲地区占比16.47%,西部地区占比16.47%;不良贷款余额增速方面,中部地区从2015年,196.17亿增加到266.54亿,上升35.87%,环渤海地区不良贷款余额从2015年的229.41亿增加到291.99亿,上升27.28%,东北地区从2015年119.98亿增加到147.94亿,上升23.30%。

不良贷款率较高的区域有东北地区(2.30%)、长三角地区(1.96%)和珠三角地区(1.67%),不良贷款率增加较快的有东北地区,不良贷款率增加0.34%,为2.30%,环渤海地区增加0.23%,为1.50%,中部地区增加0.23%,为1.34%。

不良贷款的行业分布方面,不良贷款余额前三位的行业为制造业(697.64亿)、批发和零售业(370.16亿)、采矿业(110.40亿),不良贷款率排前三位的行业为批发和零售业(9.01%)、制造业(5.92%)、采矿业(5.10%),其中批发和零售业2016年不良贷款率下降0.64%,制造业上升0.03%,采矿业上升1.10%。

不良贷款率较低的行业有租赁和商业服务业(0.61%)、电力、燃气及水的生产和供应业(0.14%)、交通运输、仓储和邮政业(0.49%)、教育行业(0.28%)、水利、环境和公共设施管理业(0.16%)。

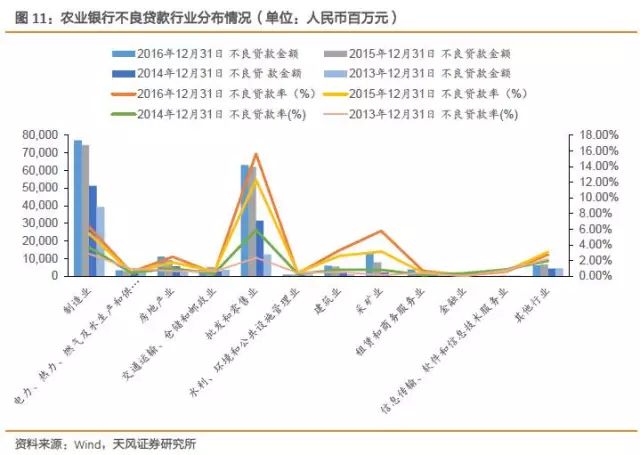

3. 农业银行

截至2016年末,农业银行不良贷款余额2308.34亿元,比上年末增加179.67亿元,增幅8.44%;不良贷款率2.37%,比上年末下降0.02个百分点。

从不良贷款的地区分布来看,2016年末不良贷款中,西部地区占比32.9%,环渤海地区占比19.80%,长江三角洲地区占比15.4%;不良贷款余额增速方面,东北地区不良贷款余额从2015年的60.36亿增加到87.72亿,上升45.33%,西部地区从2015年639.21亿增加到760.46亿,上升18.97%。

不良贷款率较高的区域有西部地区(3.52%)、环渤海地区(3.05%)和中部地区(2.31%),不良贷款率增加较快的有东北地区不良贷款率增加0.56%,为2.22%,环渤海地区增加0.32%,为3.05%。

不良贷款的行业分布方面,不良贷款余额前三位的行业为制造业(771.24亿)、批发和零售业(631.40亿)和采矿业(132.75亿),不良贷款率排前三位的行业为批发和零售业(15.62%)、制造业(6.29%)、采矿业(5.77%),其中批发和零售业2016年不良贷款率上升3.31%,采矿业上升2.63%,制造业上升0.84%。

不良贷款率较低的行业有租赁和商业服务业(0.68%)、电力、燃气及水的生产和供应业(0.49%)、交通运输、仓储和邮政业(0.39%)、水利、环境和公共设施管理业(0.34%)、金融业(0.10%)。

4. 招商银行

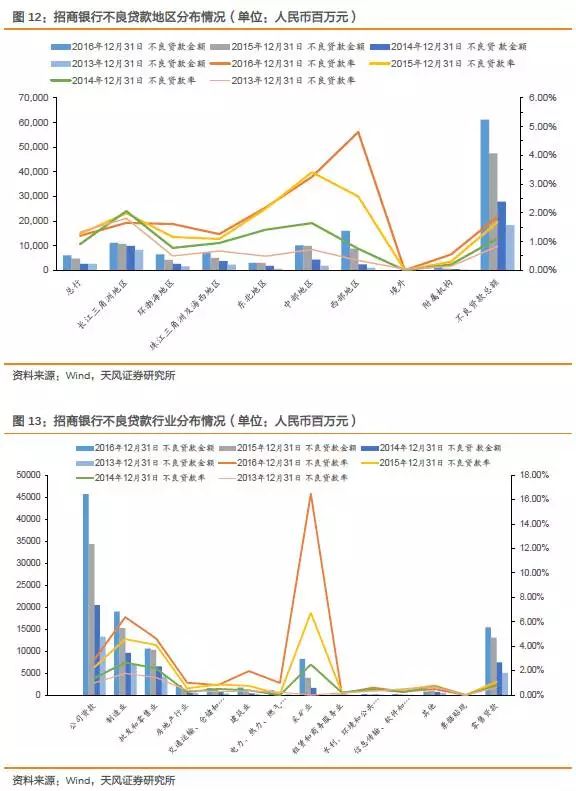

根据2016年年报显示,截至报告期末,招商银行不良贷款余额611.21亿元,比上年末增加137.11亿元,增幅28.92%;不良贷款率1.87%,比上年末上升0.19个百分点。

从不良贷款的地区分布来看,2016年末不良贷款中,西部地区占比26.18%,长江三角洲地区占比18.22%,中部地区占比16.57%,;不良贷款余额增速方面,西部地区从2015年88.62亿增加到159.99亿,上升80.53%,环渤海地区不良贷款余额从2015年的42.74亿增加到64.27亿,上升50.37%。

不良贷款率较高的区域有西部地区(4.81%)、中部地区(3.25%)、东北地区(2.18%),不良贷款率增加较快的有西部地区增加2.24%,为4.81%,环渤海地区不良贷款率增加0.45%,为1.61%。

不良贷款的行业分布方面,不良贷款余额前三位的行业为制造业(189.70亿)、批发和零售业(105.89亿)和采矿产业(81.63亿),不良贷款率排前三位的行业为采矿业(16.50%)、制造业(6.38%)、批发和零售业(4.63%),其中批发和零售业2016年不良贷款率上升0.54%,制造业上升1.79%,采矿业上升9.77%。不良贷款率较低的行业有水利、环境和公共设施管理业(0.61%)、租赁和商业服务业(0.13%)、电力、燃气及水的生产和供应业(1.00%)、信息传输、软件和信息技术服务业(0.29%)、交通运输、仓储和邮政业(0.82%)。

5. 交通银行

截至2016年年末,交通银行集团不良贷款余额为人民币623.65亿元,较年初增加61.59亿元,增长10.96%;不良贷款率为1.52%,较上年增加0.01个百分点。

6. 工商银行

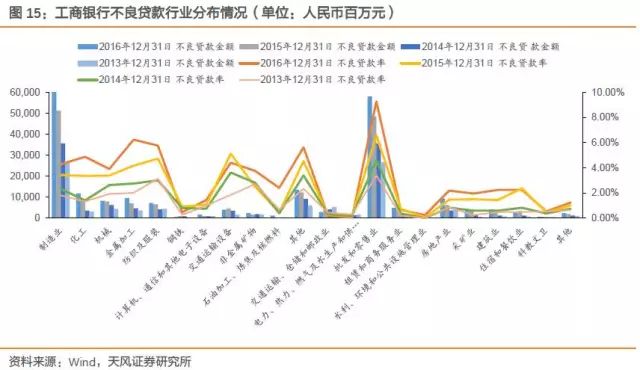

截至2016年末,工商银行不良贷款余额为2118.01亿元,比上年末增加322.83亿元,增幅17.98%;不良贷款率1.62%,比上年末上升0.12个百分点。

从不良贷款的地区分布来看,2016年末不良贷款中,环渤海地区占比19.40%,西部地区占比17.76%,珠江三角洲地区占比16.96%;不良贷款余额增速方面,东北地区不良贷款余额从2015年的85.18亿增加到115.71亿,上升35.84%,环渤海地区从2015年306.05亿增加到410.97亿,上升34.28%。

不良贷款率较高的区域有珠江三角洲地区(2.06%)、环渤海地区(1.91%)、东北地区(1.64%),不良贷款率增加较快的有环渤海地区,不良贷款率增加0.39%,为1.91%,东北地区增加0.37%,为1.64%。

不良贷款的行业分布方面,不良贷款余额前三位的行业为制造业(606.39亿)、批发和零售业(580.29亿)和化工产业(117.96亿),不良贷款率排前三位的行业为批发和零售业(9.28%)、金属加工业(6.24%)、纺织和服装业(5.77%),其中批发和零售业上升2.68%、金属加工业上升2.07%,纺织和服装业上升1.04%。

不良贷款率较低的行业有科教文卫业(0.55%)、租赁和商务服务业(0.67%)、电力、燃气及水的生产和供应业(0.06%)、水利、环境和公共设施管理业(0.25%)、交通运输、仓储和邮政业(0.20%)、钢铁(0.47%)。

7. 民生银行

2016年年报显示,截至报告期末,民生银行不良贷款余额414.35亿元,比上年末增加86.14亿元,增幅26.24%;不良贷款率1.68%,比上年末上升0.08个百分点。

从不良贷款的地区分布来看,2016年末不良贷款中,华北地区占比46.93%,华东地区占比22.68%;不良贷款余额增速方面,华北地区不良贷款余额从2015年的145.05亿增加到2016年的194.48亿,上升34.08%,华东地区从2015年75.44亿增加到93.96亿,上升24.55%。

不良贷款率较高的区域有华北地区(2.54%)、华东地区(1.27%),不良贷款率增加较快的有华北地区不良贷款率增加0.22%,为2.54%,华东地区增加0.04%,为1.27%。

不良贷款的行业分布方面,不良贷款余额前三位的行业为制造业(102.00亿)、批发和零售业(58.89亿)、采矿业(18.74亿),不良贷款率排前三位的行业为制造业(3.18%)、批发和零售业(2.66%)、农林牧渔业(1.84%),其中批发和零售业2016年不良贷款率下降1.29%,制造业下降0.58%,农、林、牧、渔业上升0.29%。

不良贷款率较低的行业有住宿和餐饮业(0.87%)、租赁和商业服务业(0.41%)、电力、燃气及水的生产和供应业(0.33%)、房地产业(0.26%)、金融业(0.04%)、水利、环境和公共设施管理业(0.00%)、公共管理、社会保障和社会组织(0.00%)。

8. 中信银行

2016年年报显示,截至报告期末,中信银行不良贷款余额485.80亿元,比上年末增加125.30亿元,增幅34.76%;不良贷款率1.69%,比上年末上升0.26个百分点。

从不良贷款的地区分布来看,2016年末不良贷款中,环渤海地区占比27.42%,中部地区占比21.23%,长江三角洲地区占比16.47%,;不良贷款余额增速方面,西部地区从2015年26.68亿增加到71.21亿,上升166.90%,中部地区不良贷款余额从2015年的52.12亿增加到2016年的103.12亿,上升97.85%。

不良贷款率较高的区域有东北地区(2.75%)、中部地区(2.75%)、西部地区(1.88%),不良贷款率增加较快的有,中部地区增加1.26%,为2.75%,西部地区不良贷款率增加1.10%,为1.88%。

不良贷款的行业分布方面,不良贷款余额前三位的行业为制造业(145.06亿)、批发和零售业(124.25亿)和建筑产业(16.10亿),不良贷款率排前三位的行业为批发和零售业(5.21%)、制造业(3.76%)、建筑业(1.78%),其中批发和零售业2016年不良贷款率上升0.55%,制造业上升1.27%,建筑业下降0.12%。

不良贷款率较低的行业有交通运输、仓储和邮政业(0.50%),水利、环境和公共设施管理业(0.13%),房产业(0.05%),租赁和商业服务业(0.13%),公共管理和社会机构(0.00%)。

9. 浦发银行

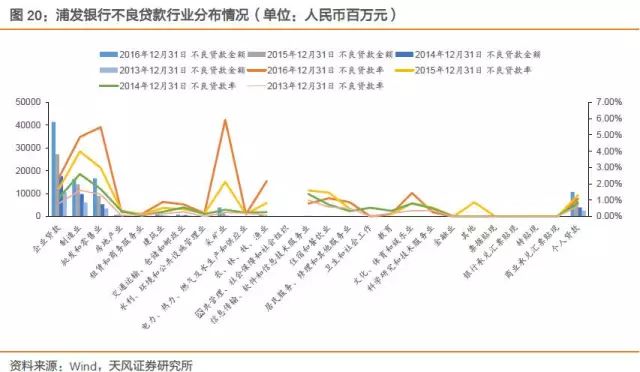

截至2016年末,浦发银行不良贷款余额521.78亿元,比上年末增加171.24亿元,增幅48.85%;不良贷款率1.89%,比上年末上升0.33个百分点。

不良贷款的行业分布方面,不良贷款余额前三位的行业为批发和零售业(166.30亿)、制造业(164.21亿)、采矿业(38.99亿),不良贷款率排前三位的行业为采矿业(5.93%)、批发和零售业(5.48%)、制造业(4.87%),其中采矿业2016年不良贷款率上升3.81%,批发和零售业上升2.49%,制造业上升0.88%。不良贷款率较低的行业有电力、热力、燃气及水生产和供应业(0.13%),租赁和商务服务业(0.15%),教育业(0.15%),水利、环境和公共设施管理业(0.19%)。

10. 平安银行

根据年报显示,截至2016年末,平安银行不良贷款余额257.02亿元,比上年末增加80.57亿元,增幅45.66%;不良贷款率1.74%,比上年末上升0.29个百分点。

从不良贷款的地区分布来看,2016年末不良贷款中,总行占比25.19%,东区占比26.62%,西区占比20.75%;不良贷款余额增速方面,总行从2015年70.48亿减少到2016年的64.69亿,下降8.21%,西区不良贷款余额从2015年的27.76亿增加到2016年的53.27亿,上升91.89%。

不良贷款率较高的区域有西区(2.78%)、总行(2.57%)、东区(1.45%),不良贷款率增加较快的有,西区不良贷款率增加1.16%,为2.78%,北区增加0.63%,为1.42%。

不良贷款的行业分布方面,不良贷款余额前三位的行业为商业(99.11亿)、零售贷款(含信用卡)(82.22亿)、制造业(轻工业)(53.40亿),不良贷款率排前三位的行业为商业(6.67%)、制造业(轻工业)(3.10%)、零售贷款(含信用卡)行业(1.52%),其中商业2016年不良贷款率上升3.94%,制造业(轻工业)上升0.97%,零售贷款业(含信用卡)下降0.59%。

不良贷款率较低的行业有房地产业(0.06%)、交通运输、邮电业(0.08%)、社会服务、科技、文化、卫生业(0.27%)。

11. 南京银行

截至2016年末,南京银行不良贷款余额28.96亿元,比上年末增加8.14亿元,增幅39.10%;不良贷款率0.87%,比上年末下降0.04个百分点。

不良贷款率较高的区域有浙江地区(2.17%)和上海地区(1.52%)。2016年不良贷款率增长较快的有北京地区,不良贷款率增加0.93%,为1.41%。

不良贷款的行业分布方面,不良贷款率排前三位的行业为居民服务、修理和其他服务业(6.52%)、建筑业(4.20%)、交通运输、仓储和邮政业(2.73%)。其中居民服务、修理和其他服务业2016年不良贷款率下降6.48%,建筑业上升3.24%,交通运输、仓储和邮政业上升2.73%,而2015年不良率高达36.54%的采矿业由于2016年未公布数据,所以无法比较。

12. 兴业银行

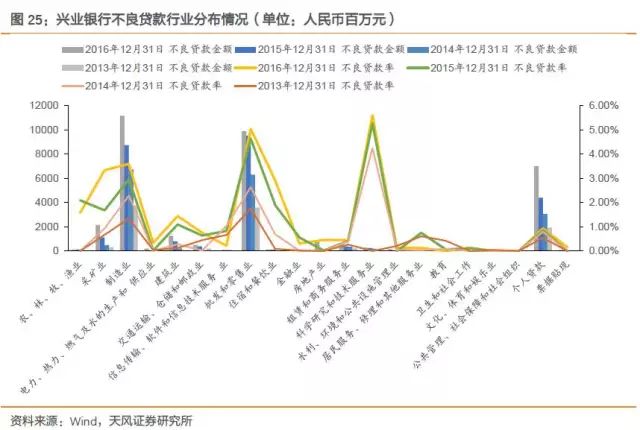

截至2016年末,兴业银行不良贷款余额344.16亿元,比上年末增加84.33亿元,增幅32.46%;不良贷款率1.65%,比上年末上升0.19个百分点。

不良贷款的行业分布方面,不良贷款余额前三位的行业为制造业(111.40亿)、批发和零售业(98.93亿)和个人贷款行业(69.80亿),不良贷款率排前三位的行业为科学研究和技术服务业(5.59%)、批发和零售业(5.03%)、制造业(3.59%),其中科学研究和技术服务业上升0.33%,批发和零售业上升0.40%,制造业上升0.64%。不良贷款率较低的行业有教育(0.00%),文化、体育和娱乐业(0.00%),公共管理、社会保障和社会组织(0.00%)。

13. 华夏银行

根据年报显示,截至2016年末,华夏银行不良贷款余额203.48亿元,比上年末增加40.51亿元,增幅24.86%;不良贷款率1.67%,比上年末上升0.15个百分点。

14. 北京银行

根据年报显示,截至2016年末,北京银行不良贷款余额114.26亿元,较年初增加27.71亿元,增幅32.02%;不良贷款比例1.27%,较年初增长0.15个百分点。

15. 中国银行

根据年报显示,截至2016年末,中国银行不良贷款余额1460.03亿元,比上年末增加151.06亿元,增幅11.54%;不良率1.46%,比上年末增加0.03个百分点。

16. 宁波银行

根据年报显示,截至2016年末,宁波银行不良贷款总额27.65亿元,比上年末增加4.04亿元,增幅17.10%;不良贷款率0.91%,比年初减少0.01%,在银行同业中继续保持较低不良水平。

17. 常熟银行

根据年报显示,截至2016年末,常熟银行不良贷款余额9.33亿元,与上年末大致持平;不良率1.40%,比上年末下降0.01个百分点。

18. 上海银行

截至2016年末,上海银行不良贷款余额64.98亿元,比上年末增加1.28亿元,增幅2%;不良贷款率1.17%,比上年末下降0.02个百分点。

不良贷款的行业分布方面,不良贷款余额前三位的行业为制造业(25.28亿)、批发和零售业(20.61亿)和个人贷款和垫款(7.98亿),不良贷款率排前三位的行业为制造业(4.42%)、批发和零售业(3.85%)、住宿和餐饮业(1.91%),其中制造业2016年不良贷款率下降0.40%,批发和零售业下降0.04%,住宿和餐饮业上升1.91%。不良贷款率较低的行业有租赁和商务服务业(0.32%),房地产业(0.47%),公用事业(0.06%),金融业(0.00%),交通运输、仓储和邮政业(0.21%),文化、体育和娱乐业(0.11%),教育及科研(0.16%),信息运输、软件和信息技术服务业(0.53%)。

19. 贵阳银行

根据年报显示,截至2016年末,贵阳银行不良贷款余额14.52亿元,比上年末增加2.18亿元,增幅17.70%;不良贷款率1.42%,比上年末下降0.06个百分点。

不良贷款的行业分布方面,不良贷款率排前三位的行业为信息传输、计算机服务和软件业(9.82%)、批发和零售业(4.40%)、科学研究、技术服务和地质勘查业(1.78%)。不良贷款率较低的行业有采矿业(0.53%)、交通运输、仓储和邮政业(0.21%)、建筑业(0.11%)。

20. 江阴银行

根据年报显示,截至2016年末,江阴银行不良贷款总额12.66亿元,比上年末增加1.84亿元,增幅为17%;贷款不良率2.41%,比上年末增加0.24个百分点。

21. 张家港农商行

根据年报显示,截至2016年末,张家港农商行不良贷款总额8.69亿元,比上年末增加0.89亿元,增幅为11.36%;不良率1.96%,和上年末持平。

22. 无锡农商行

根据年报显示,截至2016年末,无锡农商行不良贷款总额8.40亿元,比上年增加1.90亿元,增幅为29.22%;不良率为1.39%,比上年末增加0.22个百分点。

23. 江苏银行

根据年报显示,截至2016年末,江苏银行不良贷款余额93.18 亿元,比2015 年末减少672万,下降0.07%;不良贷款率为1.43%,比上年末下降0.01个百分点。

24. 杭州银行

截至2016年末,杭州银行不良贷款余额40.04亿元,比2015年末增加10.67亿元,增幅为36.31%;不良贷款率1.62%,比上年末上升0.26个百分点。

从不良贷款的地区分布来看,2016年末不良贷款中,浙江占比67.86%,其中杭州占比53.39%,深圳占比6.04%,北京占比19.58%;不良贷款余额增速方面,浙江省从2015年20.41亿增加到2016年的27.11亿,上升32.82%,深圳不良贷款余额从2015年的0.44亿增加到2016年的2.41亿,上升了4.48倍,北京不良贷款余额从2015年的6.98亿增加到2016年的7.82亿,上升了12.1%。不良贷款率较高的区域有北京(4.75%)、深圳(2.22%)、杭州(1.71%),不良贷款率增加较快的有,深圳地区不良贷款率增加1.88%,为2.22%,杭州增加0.27%,为1.71%。

不良贷款的行业分布方面,不良贷款余额的前三位的行业为批发零售业(6.73亿)、制造业(6.59亿)、建筑业(0.86亿),不良贷款率排前三位的行业为批发零售业(3.03%)、制造业(2.51%)和住宿和餐饮业(1.11%)。其中制造业2016年不良贷款率上升1.68%,批发和零售业上升1.12%,建筑业上升0.61%。不良贷款率较低的行业有水利、环境和公共设施管理(0.00%),公共管理和社会组织(0.00%)和金融业(0.08%)。

25. 吴江农商行

根据年报显示,截至2016年末,吴江农商行不良贷款余额8.10亿元,比上年末增加0.46亿元,增幅为6.00%;不良贷款率为1.78%,比上年末减少0.08个百分点。

关注银行信贷行为变化及不良贷款行业及地区分布

金融八卦女招募实习生若干,我们希望你

1、社交新媒体重度用户,具备快速学习能力;

2、喜欢写写刷刷,喜欢新鲜事儿,对热点新闻嗅觉敏锐,观点独特;

3、北京地区各大高校新闻传播专业、金融专业学生优先

工作地点:北京北三环内

有意者发简历至邮箱:[email protected]

发邮件请备注:【应聘实习生】+姓名

点击阅读原文,可查看你可能感兴趣的文章《印度“杜甫”强推1.3万亿美元的大生意,中国房地产商彻底陷入疯狂!》