结合文内观点留言讨论。智谷君将综合留言质量,抽取3位参与读者,各送出一本《重装突围》。在世界及中国经济大转型的背景下,本书呈现了新一轮高端国企改革的重要性、必要性、迫切性和艰难曲折,具有“国家经验”意义和蓝本价值,贾平凹重磅推荐。

结合文内观点留言讨论。智谷君将综合留言质量,抽取3位参与读者,各送出一本《重装突围》。在世界及中国经济大转型的背景下,本书呈现了新一轮高端国企改革的重要性、必要性、迫切性和艰难曲折,具有“国家经验”意义和蓝本价值,贾平凹重磅推荐。

中国人不敢花钱了。

今年五一,国内游出游2.3亿人次,恢复到疫情前的103.2%,旅游收入1132.3亿元,却仅相当于疫情前的77%。

中国人的消费力到头了?不可能,好日子才刚刚开始。

理论上,一般人均GDP迈过8000美元,经济就进入消费驱动时代,现在发达国家消费占GDP比重动辄超过70%。而中国人均GDP连续两年超过10000美元,消费拉动经济的比重上升到57.8%,现在正是潜力无限、大展身手的好时候。

问题到底出在哪?

每个人都能给出自己为什么不消费的答案,但站在更宏观的视野上会如何回答,最关键。

水面之下,暗潮涌动。

一个不可忽视的新信号是,高层对“消费”的认知正在发生微妙的转变。

风向有变

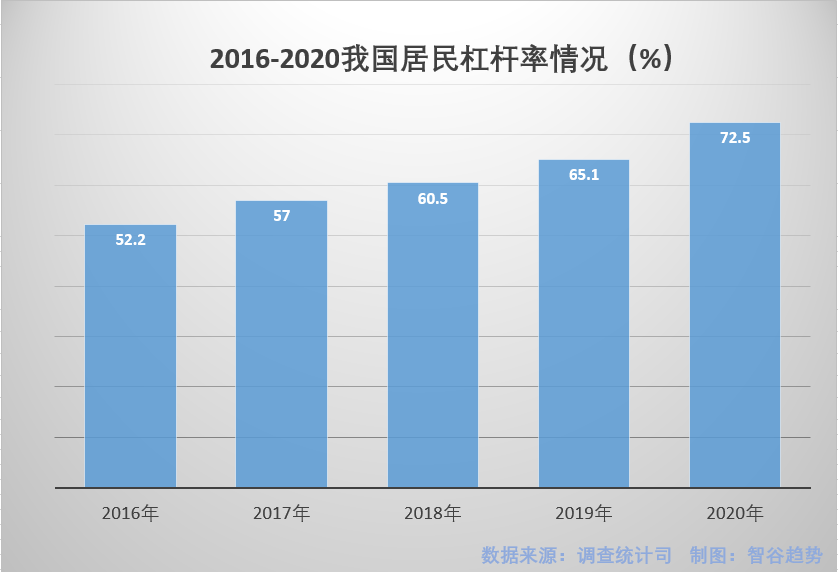

居民债务问题已经引起了高层的关注。

今年春节前,央行在《2020年第四季度中国货币政策执行报告》发声,“不宜依赖消费金融扩大消费”。这份报告,向来被视为央行货币政策的重要风向标。

高层智囊们也在呼吁,警惕超前消费。

今年央行有三篇研究论文提到了“消费”,观点非常鲜明:

1、应对人口老龄化,要重视储蓄和投资,“认清消费永远不是增长的源泉”,“要清楚发达国家消费率高有历史原因,其力图改变、但回天无术,因此不要以此为学习的榜样”,这个提法非常罕见,颠覆多数人认知。

2、相比企业,居民债务激增对中长期经济的损害更大、更持久;居民部门高杠杆会抑制消费。

3、“当更多的高风险、低净值人群被吸引进入‘无抵押消费贷陷阱’时,金融风险也就悄悄开始酝酿”,需督促大型互联网平台树立“负责任金融”理念。

这不是吹风。

一连串事件表明,中国早已经行动了:

中国有7成居民消费贷款都花在了住房上,为此,央行给银行房贷划下红线,收紧房地产金融条件,下重拳严查经营贷违规流入楼市,广州、杭州、深圳、宁波等地房贷利率不断调高,“加息潮”不断蔓延。

银保监会出台《消费金融公司监管评级办法》,消费金融公司首次迎来监管评级。在反垄断的大势之下,大型互联网平台的金融业务极大概率将全面纳入监管。

中国这艘巨轮需要消费来拉动,但绝不是靠居民的过度负债消费作为动力。

中国居民负债率在迅速攀升

正本清源

有些风气的确该改一改了。

最近,平安银行有一组海报刷屏了深圳地铁、机场,海报上“该花才花”四个醒目的大字真的是一股久违的凉风,给现在年轻人“想花就花”的消费冲动降了降温。

看看这组场景式海报的标语。

“购物只因刚好打折,真没必要”说的是盲目消费。

“买辆车在人面前摆阔气 真没必要”指的就是攀比消费。本该是常识,如今在互联网金融机构过度放贷、诱导超前消费的风气之下,却需要有人站出来提一句醒。

不得不说,这也是头一回见银行在消费金融业务上如此克制。

要知道,中国消费金融行业现在就是一个血气方刚、渴望野蛮扩张的小伙子。

消金出生不过才10年,资产总规模已经超过了5000亿元,消金公司数量从0快速增长到28家。这10年也是大数据、云计算、区块链、人工智能等数字技术迅猛发展的时期,个人信息变成了生产要素,数据驱动式的营销策略越来越强大。

于是,一些互联网企业在商业利益驱使下,彻底改变了传统消费金融看征信、看流水、看资产证明、看消费能力的做法。

它们挖掘用户的金融行为,分析用户金融行为特征,大量推送营销广告,比如将大学生攀比奢侈消费美化为“追求高品质生活”,比如部分小贷产品展示的基本是日利率,换算为年化利率后比银行信用卡贵多了,长此以往,导致资信脆弱的人群也开始接受“超前消费”“过度消费”“负债消费”的理念。

但消费金融本质还是金融,凡是金融业务,核心就是风险管理。

很明显,在用户是高风险、低净值群体的情况下,消费金融公司的资产端和负债端也极其容易出现问题,行业坏账率开始上升,暴力催收屡屡发生,消金公司频频跑路。

2017年之后,中国对消费金融出重拳,严监管,关停了一批消费金融公司。

野路子退后,平安银行等持牌经营的正规军上位,这才逐渐让消金行业回到为客户服务的正轨上来,消费者权益逐步得到保障。

今天平安银行这一句“该花才花”的小标语,其实是中国的科技金融企业正在发生的一个大转变。

其背后是中国消费金融行业的理性回归,是对金融企业社会责任和担当的呼吁,也是在倡导另一种更健康的现代消费理念。

这个世界上最发达的国家,无一例外都是最会花钱的国家。

杠杆是现代经济的基础,借贷消费也是一个文明社会的普遍现象。

虽然过去国内市场存在过度授信、多头借贷等问题,但是得清楚一点,这只是消费金融行业内的结构性问题,并非普遍现象。

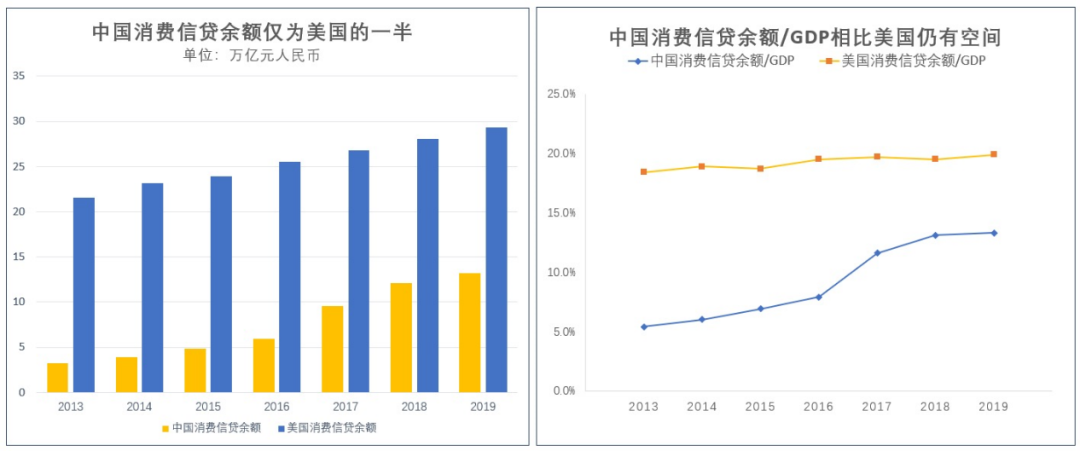

实际上,中国的普惠金融还需要加大力度发展。

数据显示,2019年末不含房贷车贷的狭义消费信贷余额达到13.2万亿元人民币,同期社会消费品零售总额41.2万亿。即国内居民信用消费占国内产品消费的比例仅为32.2%,仅为美国的一半。

但经过前期消费金融的野蛮扩张,以及消费主义思潮的冲击之后,当下不少消费者都迷失了自己,他们不知道该如何花钱了。

企业借钱,可以通过生产创收来偿还。但居民借钱,多数都是要靠薪资等收入来还债,所以借债行为本身没有很强的可持续性,一旦收入减少,对居民的冲击就会放大。

因此,消费金融机构有责任告诉金融消费者们——

现代消费理念的核心就是:负债要匹配自己的预期收入。

这才是消金行业良性发展必不可少的共识,目前来看,平安银行是最先付诸行动的。

央行早已经提出,中国大型互联网平台亟须树立“负责任金融”的理念,不能脱离保护金融消费者权益而空谈数字普惠金融,但更不应该将二者对立起来。

该花才花

懂得很多道理,却依然过不好这一生。

懂得要适度借贷、理性消费,但消费者还是很难克服人性本身的弱点,甚至借钱消费本身就是在放大贪婪、盲目这些特征。

还有一小部分人可能无法正确评估自身的预期收入,无法正确评估自己的能力,再加上良莠不齐的互联网公司介入消费金融板块,极力的诱导消费者多借钱多消费,他们还是很容易跌入消费主义陷阱。

所以,一家负责任的金融机构,既要对消费者的风险承受能力做尽职调查,克制盲目扩张的冲动,又要提供多元化、多层次的金融服务,以客户需求为中心。

平安银行为什么敢提出“该花才花”?

有一个重要的原因是强大的科技背景,可以实现更智能化的服务。

比如,平安银行推出的“智贷星”智能贷款服务平台,为客户提供“千人千面”的贷款方案。客户只需在“智贷星”上一键申请,即可触达平安银行个人贷款的全产品体系,获得最适合自己的资金解决方案,通过解决客户的实际需求支持他们该花才花,真正实现了智慧贷款。

针对小微企业融资难、融资贵的问题,平安银行通过“平安好链”“小企业数字金融”“新一贷快贷”“宅抵贷”等业务专门对小微提供扶持。根据一季度财报显示,普惠型小微企业发放贷款941.43亿元,帮助超70万户小微企业度过难关。

除此之外,为了响应消费者对新能源车消费的需求,口袋银行APP还上线了新能源汽车入口,为用户提供新购车的贷款分期,以及提供电池等配套服务的金融分期服务。据了解,已有逾500万消费者选择平安银行的汽车金融服务。

很多人就想问了,为什么平安银行如此特立独行?

当互联网金融公司都在极力诱导消费者多借钱多消费的时候,它却在提醒大家要理性消费,只能说,这是一家企业的社会责任感使然。

现代金融是有温度的。平安银行的温度体现在:

从一季度财报来看,平安银行的资产质量并没有因此受到负面影响,反而整体得到了提高。不良贷款率1.10%,较上年末下降0.08个百分点,也低于同期商业银行1.8%的水平。

在全行业零售不良率回升的2021年,平安银行较2019年降低了0.06%至1.13%,主要就是来源于个人经营贷、小额消费贷的不良率下降。

从“想花就花”到“该花才花”,中国的消费金融行业懂得了克制,中国的年轻人们也该学会回归理性。

中国的内循环之路,未来可期。

▼冲动消费真没必要,该花才花,点击阅读原文,这里更懂您~