上市银行资产负债表显示,过去几年负债端的同业负债、应付债券、央行借款支撑起了资产端的同业业务和证券投资,在金融监管下,银行资负表上述项目将有较大调整。

文/朱启兵宏观研究 张晓娇,朱启兵

原标题/【中银宏观:万物生长靠银行(四)】上市银行资产负债表负债端的三座山和资产端的两道坎

从2013年开始,银行的资产负债表出现一系列的变化,从业务看体现在三个方面:负债业务主动化、资产业务委外化、表内业务表外化。从经营的角度来看,明显体现在以追求盈利增速和规避资本金占用为出发点,通过加大经营杠杆,倾向性发展表外理财业务,和表内资金类、投资类业务。

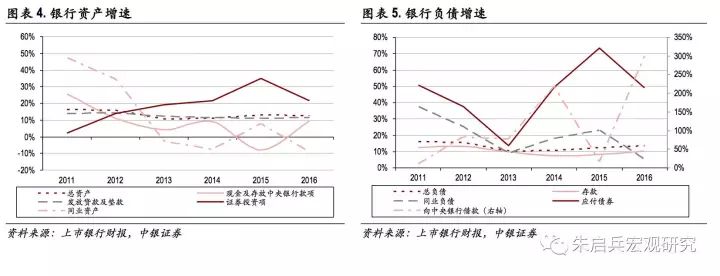

资产端同业资产持续收缩,证券投资迅速扩张。这在一定程度上与直观印象不符,主要是由于银行资产端业务计入科目的变化较大,如2013年以来逐步发展起来的非标、信托产品、资管产品、基金投资等从同业投资科目下调整至证券投资科目下。

负债端目前发展正盛的是应付债券和向中央银行借款。应付债券中近一半为同业存单,预计未来同业存单纳入MPA考核计入同业负债后,该项目或有较大调整。向中央银行借款是2016年增速最快的负债项目,并且九成以上的余额集中在国有大行和股份制银行手中。

从金融工作会议定调“服务实体经济、防控金融风险、深化金融改革”的角度看,我们认为未来银行将有几个重大改变。一是内生盈利冲动减弱,业务发展回归传统信贷,经营对象回归实体经济部门;二是负债端向央行借款或受到央行的总量控制,预计应付债券(除了同业存单)或发行量加大;三是表外业务和投资业务在存量清理的过程中部分银行或有补充资本金的需要,上市银行增发融资或可转债发行量可能上升;四是银行表内与非银金融机构的类非标业务或大幅放缓,未来或更倾向于发展净值型产品投资;五是理财将面临更大的监管约束,增速将放缓。

上市银行的资产负债表:赚钱冲动永不眠

关注资产端的同业资产和证券投资,以及负债端的同业负债、应付债券和向中央银行借款。2010年以来,随着四大行全部完成上市公司,上市银行的经营情况对整体金融业的反映更加全面。我们整理了25家上市银行2010年以来财报的情况,分析七年来各科目在资产负债表中占比和增速的变化。我们发现近年来,资产端变化较大的项目包括同业资产和证券投资科目,负债端变化较大的则是同业负债、应付债券和向中央银行借款项目。2013年以来,上市银行资产负债表主要的变化,可以概括为负债端以低成本为目标主动融资,和资产端以高收益、低占用资本金为目的的变换记账科目。

资产端同业资产持续收缩,证券投资项迅速扩张。资产端总体来看,发放贷款与垫款稳中略降,占银行资产的50%左右;证券投资项占比自2012年开始上升,2016年已占29%;同业资产、现金及存放央行款项占比2013年开始下降。其中同业资产下降与直观感受不符,我们认为其中一个原因是银行业务的会计记账科目发生过变更。

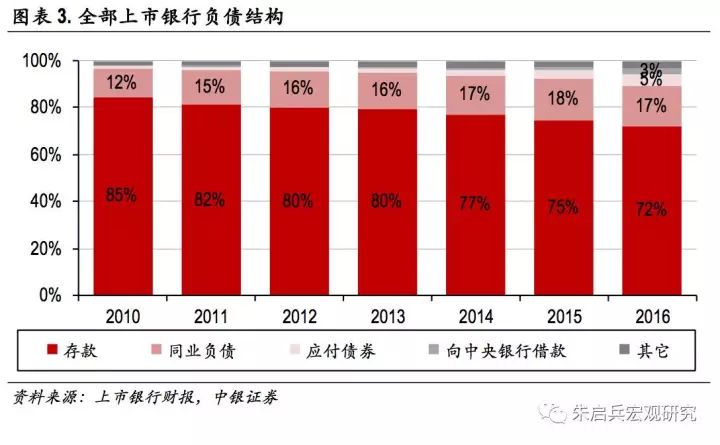

负债端吸收存款占比持续收缩,应付债券开始扩张。从负债结构来看,存款仍是最主要的负债来源,但占比逐年下降,2016年已经降至72%,比2010年下降了13个百分点;对应的同业负债较2010年占比上升了5个百分点、应付债券增加了4个百分点,达到5%,向央行借款也增加至3%。其中2016年应付债券中约一半来自同业存单,共计2.87万亿。

从负债端的央行借款到资产端的证券投资。从资产负债增速来看,上市银行近六年来增速一直维持在10%上方较为稳定。资产端证券投资项的增速显著高于其他科目,负债端向中央银行借款的增速最高,其次是应付债券,期间同业负债项目增速一度较高,但2016年已经显著大幅降低。从上市银行的资产负债表整体来看,在央行改为主动投放基础货币之后,大中型银行显著受益,一个重要的盈利模式产生了:从央行借钱,一方面出给中小银行和非银机构赚取价差,另一方面采取期限错配的方式开展委外投资等高收益活动。

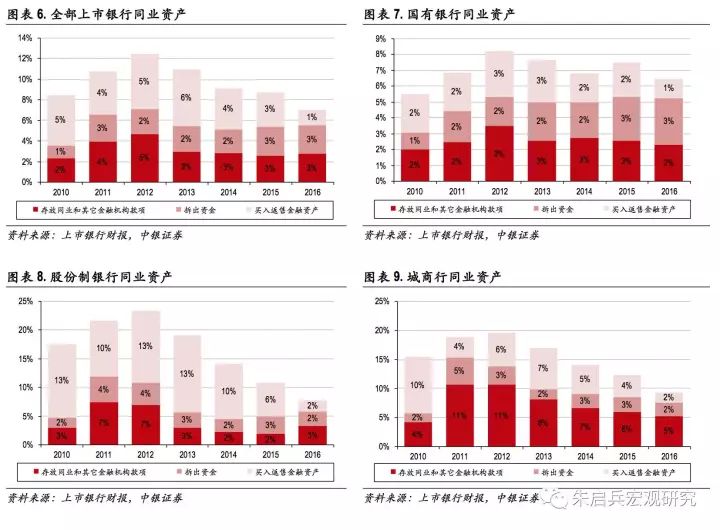

解构资产:委外或要回转

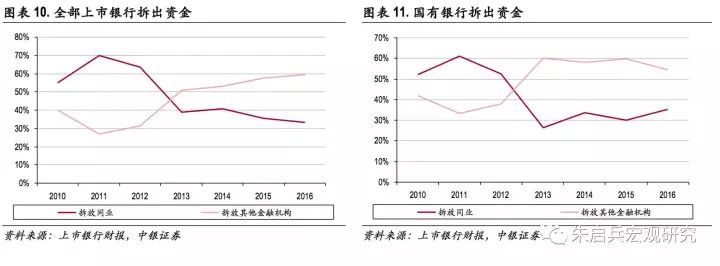

同业资产的发展在2012/2013年达到顶峰。同业资产是指银行与同业金融机构之间开展的以投融资为核心的各项业务资产。从全部上市银行数据来看,同业资产在2012-2013年达到顶峰,此后银行同业资产占比不断下滑,其中股份制银行与城商行同业资产占比下降更为迅速。同业资产的详细科目包括存放同业和其它金融机构款项、拆出资金、买入返售金融资产。从这三项的比重变化来看,国有大行的拆出资金占比逐步走高,股份制银行和城商行的存放同业和其它金融机构款项在2013年后大幅下降,买入返售资产占比2014年后开始下降。从不同银行的角度看,股份制银行同业资产构成变动较大,其中买入返售资产曾占有较大比例,近年来占总资产比重迅速从13%下降至2%;存放同业和其它金融机构款项也迅速由7%降至2%。城商行同业资产中存放同业和其它金融机构款项占比最大,13年开始占总资产比重逐渐降低,但仍是同业资产最大的来源。

(1)存放同业和其它金融机构款项主要是活期和一年以内的定期存款,其中90%以上由存放同业资金构成。从比例来看,城商行资产总量中存放同业和其他金融机构款项的占比最大,但从占比波动的情况来看,股份制银行的波动性更大。

(2)拆出资金是调整资金头寸所使用的更短期的贷款。从拆出资金绝对量来看,2013年开始国有银行拆出资金迅速扩张,而股份制银行和城商行则维持在较低的水平。从拆出资金对象来看,2013年以前,拆放同业资金占比高于拆放其它金融机构资金;2013年开始,拆放其它金融机构资金占比高于拆放同业。2016年,国有银行拆放其它金融机构资金与拆放同业资金占比差距收窄,而股份制银行与城商行拆放其它金融机构与拆放同业资金占比差距进一步拉大。这说明2013年以后银行资金开始大量向非银金融机构转移。

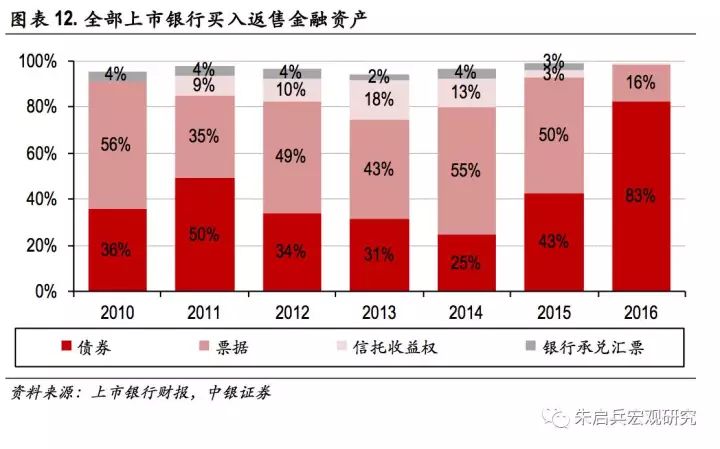

(3)买入返售金融资产本质上相当于有抵押的拆出资金,风险权重也与同业存放和拆出资金相同。从2013年开始,买入返售资产存量迅速下降。主要是因为2013年8号文对理财非标规模做出限制,2014年127号文对买入返售科目做了更加严格的限制,禁止了直接或间接、显性或隐性的第三方金融机构信用担保。从买入返售金融资产的构成来看,主要的资产包括票据、债券、贷款、信托收益权、信贷资产、资产管理计划和银行承兑汇票。股份制银行买入返售资产主要构成的变动最有代表性,主要有三点:一是票据占比2016年迅速收缩,2016年以前基本维持在50%以上,但2016年迅速收窄至7%;二是债券项2016年大幅增加至91%,成为买入返售资产最主要构成部分;三是信托收益权经历了2011、2012、2013三年增长后迅速下降,2016年占比几乎为0。

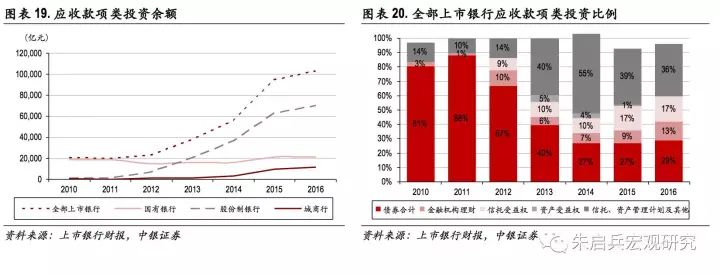

证券投资项:夜空中最亮的星

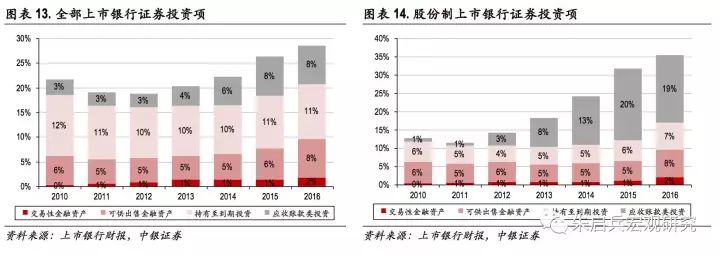

证券投资项目风头正盛。在上市银行所有资产中,证券投资项是仅次于发放贷款与垫款的第二大项目,近年来持续扩张且扩张迅速。证券投资项是银行表内投资债券、理财和非标等的主要记账科目,包括交易性金融资产、可供出售金融资产、持有至到期投资、应收账款类投资。国有银行证券投资项占总资产比重相对稳定,其构成成分占比也较为稳定。股份制银行与城商行的证券投资项占比扩张最显著。股份制银行证券投资的各类账户占比在2016年都有明显提升,其中应收账款类投资扩张迅速,其占总资产比重从2010年的1%扩张至2016年的19%。城商行的可供出售金融资产和应收账款两项扩张迅速,其占比分别从2010年的6%和2%扩张至2016年20%和13%。

(1)可供出售金融资产核算本行持有的可供出售金融资产的公允价值,包括划分为可供出售的股票、债券、理财产品、资金信托计划、专项资产管理计划等金融资产。近年来上市银行整体可供出售金融资产绝对额迅速上升。总体来看,全国上市银行可供出售金融资产存量由2014年的5.1万亿上升到2016年的10.4万亿,2年内增长了1倍。整体来看,可供出售金融资产以债券为主。国有银行可供出售金融资产中债券占比最高,在90%以上;股份制银行债券占比从80%多逐渐下降至70%,2016年债券占比只剩58%;城商行债券占比从2010年开始迅速下降至2015年的46%,2016年回升至61%。债券之外,股份制银行从2014年起可供出售金融资产种类更加丰富,新增了同业存单、基金投资、权益工具、资金信托计划及资产管理计划;2016年又新增资产支持证券、他行理财产品等项目。城商行2011年以来他行理财产品就是可供出售金融资产的一大构成部分,占20%左右。2014年开始,权益工具、资产支持证券、同业存单项开始增加。

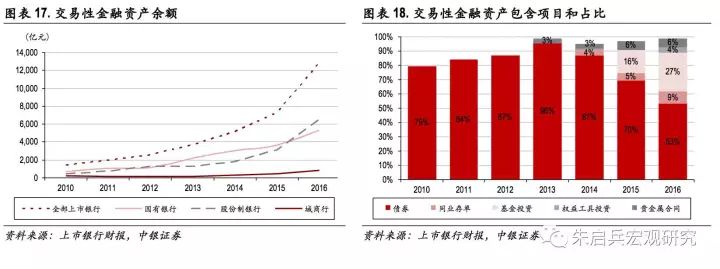

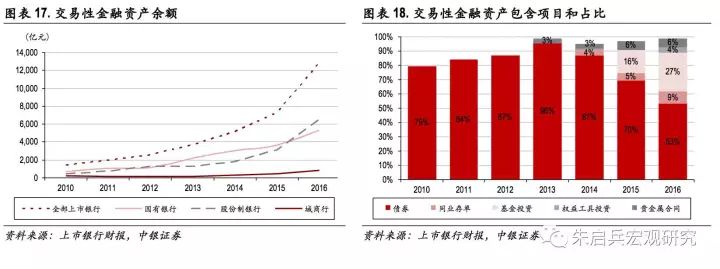

(2)交易性金融资产核算本行为交易目的持有的债券投资、股票投资、基金投资等交易性金融资产的公允价值,该科目项下的金融资产变现一般不存在限制。交易性金融资产在资产中占比虽小,但近年来增长也较为迅速。国有银行交易性金融资产主要包括债券和贵金属合同。股份制银行和城商行2014年起同业存单以及基金投资陆续出现在该项目之下,并且占比呈现扩张态势。

(3)应收款项类投资核算本行购入具有固定或可确定偿付金额,但缺乏活跃市场报价的投资。该科目下资产主要特点是活跃市场中无报价、回收金额固定或可确定的非衍生金融资产,如特别国债、不可转让专项央票、四大国有资产管理公司定向债券、金融机构次级债、保险资产管理计划、证券定向资产管理计划、资金信托计划、购买他行理财产品、受益权转让计划等。

2012年之后,随着“非标”的兴起,应收款项类投资规模迅速上升,其中股份制银行上升幅度最大。127号文对买入返售科目做了更加严格的限制后,仍然允许“非标”资产进入应收款项类投资下,造成的结果是“非标”类资产应计提的风险权重会从买入返售项下的20%-25%上升至应收款项类投资的100%,但“非标”类资产由于其高收益性的特点,依然得到商业银行的青睐。

从应收款项类投资的结构上来看,各类银行结构各异。国有银行应收款项类投资中债券占据80%以上的比例,其次为信托、资产管理计划,2016年金融机构理财也出现在该项目下。股份制银行与城商行应收账款类投资下的资产比较丰富,主要有债券、金融机构理财、信托收益权以及信托资产管理计划。股份制银行近年来债券占比较低,主要构成为信托收益权以及信托资产管理计划,金融机构理财从2014年开始又有上升趋势。总的来看除信托资产管理计划占比略微下降,其它各项均有上升趋势。2015年和2016年城商行应收款项类投资主要由债券和信托资产管理计划平分。

解构负债:从被动到主动

被动负债的方式在转变。存款一般属于被动负债,由于受到存款利率管制约束,是利率最低的负债来源,在利率市场化浪潮下,存款脱媒化加速,存款竞争加剧,利率水平逐步向市场利率靠拢,资金成本的上行具有刚性趋势。

存款在负债中的占比持续下降。作为商业银行负债端的一项最传统业务,存款是银行的核心负债,但近年来吸收存款比例逐渐下降,总体上市银行吸收存款已经从2010年的85%下降至2016年的72%。其中国有银行吸收存款比例下降幅度较小,从2010年到2016年下降了7个百分点;而股份制银行与城商行下降较快,从2010年到2016年下降19个百分点。从吸收存款余额增速来看,整体上市银行2012年增速迅速下降至低位,2015年开始略有升高。由于吸收存款增速小于整体负债增速,所以吸收存款占比不断下降。

存款内部结构发生变化。从吸收存款的业务结构来看,整体上市银行的存款余额中,公司存款占54%左右,个人存款占40%左右。公司存款占比略微上升,个人存款占比略微下降。存款中活期存款占比略升,定期存款占比略降。

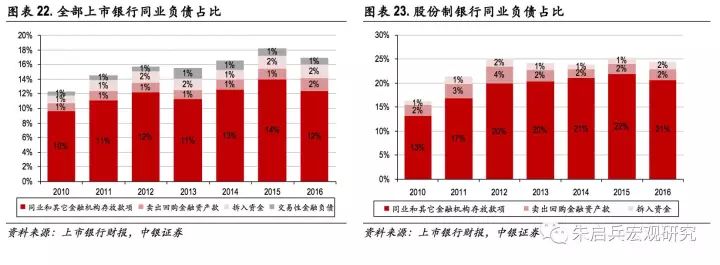

主动负债的起点。虽然同业资产的比例近年来不断减小,同业负债的比例仍处于较高位置。同业和其它金融机构存放款项、拆入资金、卖出回购金融资产款以及交易性金融负债是同业负债的四个主要组成部分。总体来说,同业负债中同业和其它金融机构存放款项占比最大。对国有银行来说,剩余三项资产占比较为均匀,拆入资金和交易性金融负债略多;对股份制银行以及城商行来说,卖出回购金融资产款以及拆入资金占比较多。

金融监管的重点。“非标”兴起后,银行开始将客户的委托资金通过券商资管等同业机构计入同业科目中,并利用该负债投资信贷类或非标类资产,使得近年来该科目规模增长迅速。127号文在规范“非标”类资产的同时,也对同业负债占比进行了约束:单家商业银行对单一金融机构法人的不含结算性同业存款的同业融出资金,扣除风险权重为零的资产后的净额,不得超过该银行一级资本的50%。从最新的金融监管趋势来看,央行MPA考核中预计将把同业存单纳入同业负债,同时要求同业负债余额占总负债余额占比不能超过30%。预计未来同业负债增速会放缓。

(1)同业和其它金融机构存放款项是最主要的同业负债项目。从余额来看,全部上市公司同业和其它金融机构存放款项余额近年来持续扩张,从2010年的5.6万亿上升到2016年的15.4万亿。其中股份制银行此项目余额存量较大,2016年已超过国有银行,达到7.4万亿。从增速来看,2011年开始增速逐渐下降,2013年各行增速降至低点,随后两年有所反弹,但2016年增速又大幅下滑,国有银行此项目出现负增长。

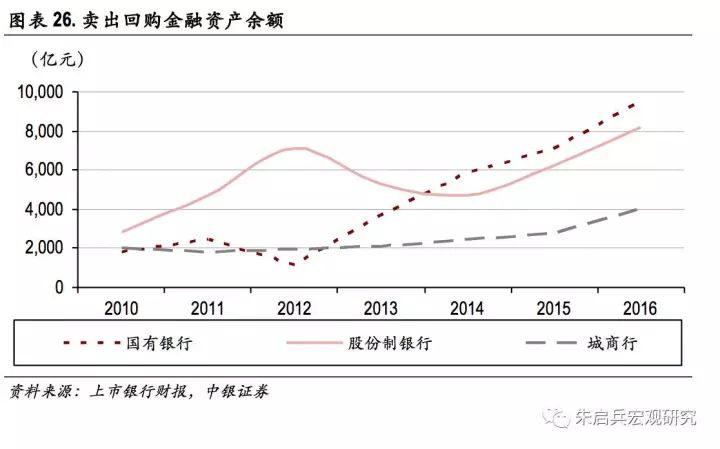

(2)卖出回购金融资产是主动负债的重要补充。卖出回购金融资产款核算本行按照回购协议先卖出再按固定价格买入票据、证券、贷款等金融资产所融入的资金,以及为证券借出业务而收取的保证金。对应于资产端的买入返售金融资产。从卖出回购资产余额来看,整体上市银行在2013年经历了下降,此后继续扩张。从增速来看,国有银行在2012年和2015年经历增速下降,股份制银行在2013年增速降至最低点,直到2015年增速才变负为正。

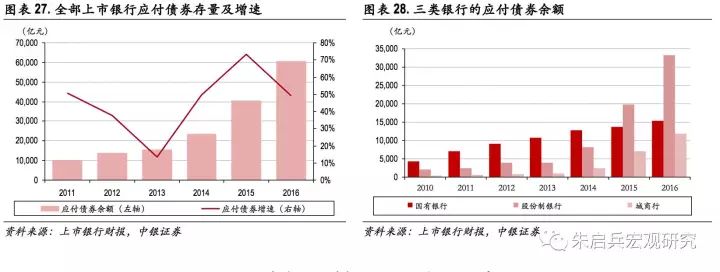

同业存单计入应付债券。包括本行和子公司发行的存款证、一般金融债券、次级债券、混合资本债券、可转换公司债券等,一般情况下商业银行发行债券是为了满足资本充足率的要求。(债券包括发行商业银行债和含有减记和转股条款的二级资本工具,根据巴塞尔协议Ⅲ,二级资本工具可补充银行附属资本,提高银行资本充足率。)13年开始,招商银行、中信银行、浦发银行、兴业银行等银行将已发行同业存单也纳入到该科目下。2016年同业存单占应付债券比重近半,余额已经达到2.87万亿。

应付债券已经成为主动负债的重要增量来源。应付债券比重在不断上行,从2010年的1%到达2016年5%的水平,其中在国有银行占比较稳定,在股份制银行与城商行中增长迅速。从2013年年底开始,同业存单开始发行,大多数银行将其放在应付债券项下记录,使得2014开始应付债券增速明显增大,2015年同业存单发行仍在加速,2016年增幅仍然较大但是增速放缓。国有银行应付债券项目增长较为稳定。股份制银行和城商行在2014及2015年经历爆发式增长,2016年余额持续上涨但增速有所下降。作为主动负债增量的重要来源,预计应付债券余额仍将保持快速增长。

向中央银行借款的流动性边际定价权。2013年以来,向中央银行借款余额在上市银行总负债中占比逐渐从2%上升至6%。我们认为其背后最重要的原因是人民币汇率改革之后外汇占款净流入减少,央行基础货币投放的方式由被动投放改为通过公开市场操作主动投放。从货币投放方式的变化中可以看出,银行特别是国有银行成为流动性特别是金融市场流动性创造的中心。从三类上市银行的向中央银行借款余额比例方面看,国有银行的占比从2013年前的75%逐步下降至2016年的63%,同时股份制银行的占比逐步从20%左右上升至30%左右,城商行的占比较为稳定。从增速来看,向中央银行借款余额的增速一直较高,虽然2015年增速暂时回落至10%下方,但2016年增速跳升至86%,远远高于当年其他负债项的增速。市场流动性较以往更加依赖央行,一方面央行公开市场操作直接影响流动性松紧,另一方面央行也可以通过控制流动性的松紧来影响货币市场价格。

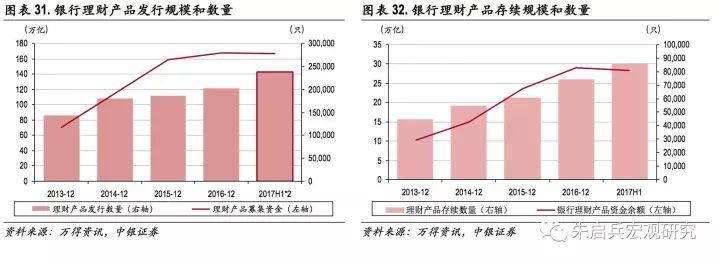

中国版的大而不倒:理财是个BUG

理财存续规模开始下降。从银行理财产品发行来看,理财产品发行数量仍在快速增长,但募集资金额同比开始减少。2015年发行理财产品18.7万只,累计募集资金158.41万亿元,相比2014年产品发行数量增速3.48%,资金规模增速38.99%;2016年发行理财产品20.2万只,累计募集资金167.94万亿元,相比2015年产品发行数量增速8.2%,资金规模增速6.02%;2017年上半年发行产品数较2016年上半年提高了22.05%,而募集资金额较2016年上半年减少0.64%。从银行理财产品存续的角度看,理财资金规模在2017年上半年下降的更明显。2015年银行理财产品存续规模达到23.50万亿,相比2014年增长了56.46%;2016年存续规模达到29.05万亿,较2015年增长了23.62%,存续产品数量方面增速虽较规模增长略低,但两年内也分别达到10.66%和21.88%;2017年6月底,理财产品存续余额28.38万亿元,较年初减少0.67万亿元,较4月末减少1.9万亿元,同比增长8%,增速较上年同期下降35个百分点。

股份制银行是理财市场的最大供给方。从理财产品发行机构来看,理财资金余额占比前三名机构为全国性股份制银行、国有大型银行和城市商业银行。从理财余额来看,上半年各类银行的理财规模都有不同程度下降,其中股份制银行理财余额下降规模最大,其次是国有大型银行,只有外资银行的理财余额略有上升。

理财产品的平均期限较短,投向以固定收益类为主。以2016年年中的数据为准,从封闭式理财产品的期限来看,超过90%的产品期限都在一年以内,其中3个月以内的产品占比近三年来虽有回落,但仍超过半数,3-6个月期限的产品占比略有上升,目前接近25%。这意味着如果不考虑理财产品资产端和负债端期限错配无法调和的情况,理财市场可以在一年内随着存续产品的逐步到期,完成对产品的存量清理和规范。从理财产品的投向分布来看,固定收益类仍是理财最主要的资产投向,截至2017年6月底,债券资产占比43%,现金及银行存款占比15%,非标占比16%。从变化趋势来看,债券和现金及银行存款的占比在持续下降,非标资产的占比基本稳定,权益及其他资产的占比在快速上升。从2017年6月底理财资金投向来看,理财资金的投资已经扩展到金融衍生品、境外投资、另类资产和商品资产等品类。

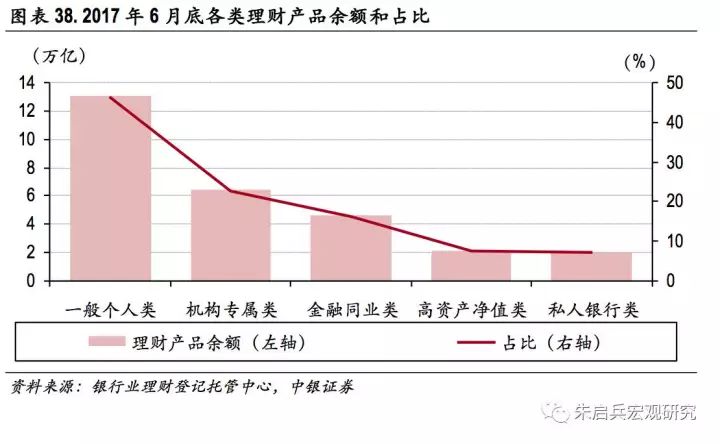

金融同业理财规模快速下降。截至2017年6月底,从理财产品类别余额看,一般个人类产品占比46.30%,机构专属类产品占比22.83%,金融同业类产品占比16.24%,高资产净值类产品占比7.51%,私人银行类产品占比7.08%。其中,金融同业类产品是指专门面向银行业、证券业、保险业等金融机构销售的理财产品,其余额和占比均较年初“双降”:产品余额较年初减少2万亿元,下降了31%,连续5个月环比下降;占比较年初下降7个百分点。

结论

金融监管政策的改变将导致银行经营行为的变化。2013年以来,银行盈利增速最快的中间业务收入和委外投资收益将难以为继。从上市银行的资产负债表来看,预计负债端的央行借款将较以往有所减少,且更加向国有银行和股份制银行集中,应付债券将继续快速发展,成为银行负债的重要来源;资产端中证券投资增速将放缓;同业资产和同业负债都将继续收缩;银行逐步回归存款和信贷的业务本源。

理财业务分化。理财业务将大体分化为两类,一类是面向金融同业的理财,另一类是面向个人和非金融机构的理财。前者的规模将被较大程度上压缩,后者预计将稳步发展,成为存款的重要竞争者。

银行融资需求渐起。未来银行业的监管,将分别围绕业务实质和资本约束进行。从当前的情况来看,无论是银行表内的委托投资,或表外的理财,将来都有一定程度上补充资本金的需求。银行可以通过增发、优先股、次级债等方式融资,7/8月开始,上市银行的融资公告已经较此前大量出现,未来银行的融资需求仍将持续上升。

非银发展凛冬将至。总的来看,从2013年开始,银行的资产负债表出现一系列的变化,明显体现在以追求盈利增速和规避资本金占用为出发点,通过加大经营杠杆,倾向性发展表外理财业务和表内资金类、投资类业务。从金融工作会议定调“服务实体经济、防控金融风险、深化金融改革”的角度看,未来银行将有几个重大改变。一是内生盈利冲动减弱,业务发展回归传统信贷,经营对象回归实体经济部门;二是负债端向央行借款或受到央行的总量控制,预计应付债券(除了同业存单)或发行量加大;三是表外业务和投资业务在存量清理的过程中银行或有补充资本金的需要;四是银行表内与非银金融机构的类非标业务或大幅放缓,未来或更倾向于发展净值型产品投资;五是理财将面临更大的监管约束,增速将放缓。

为投资者提供理财产品垂直搜索服务

银行理财|公募基金|产品评价|产品精选