托管量与发行量

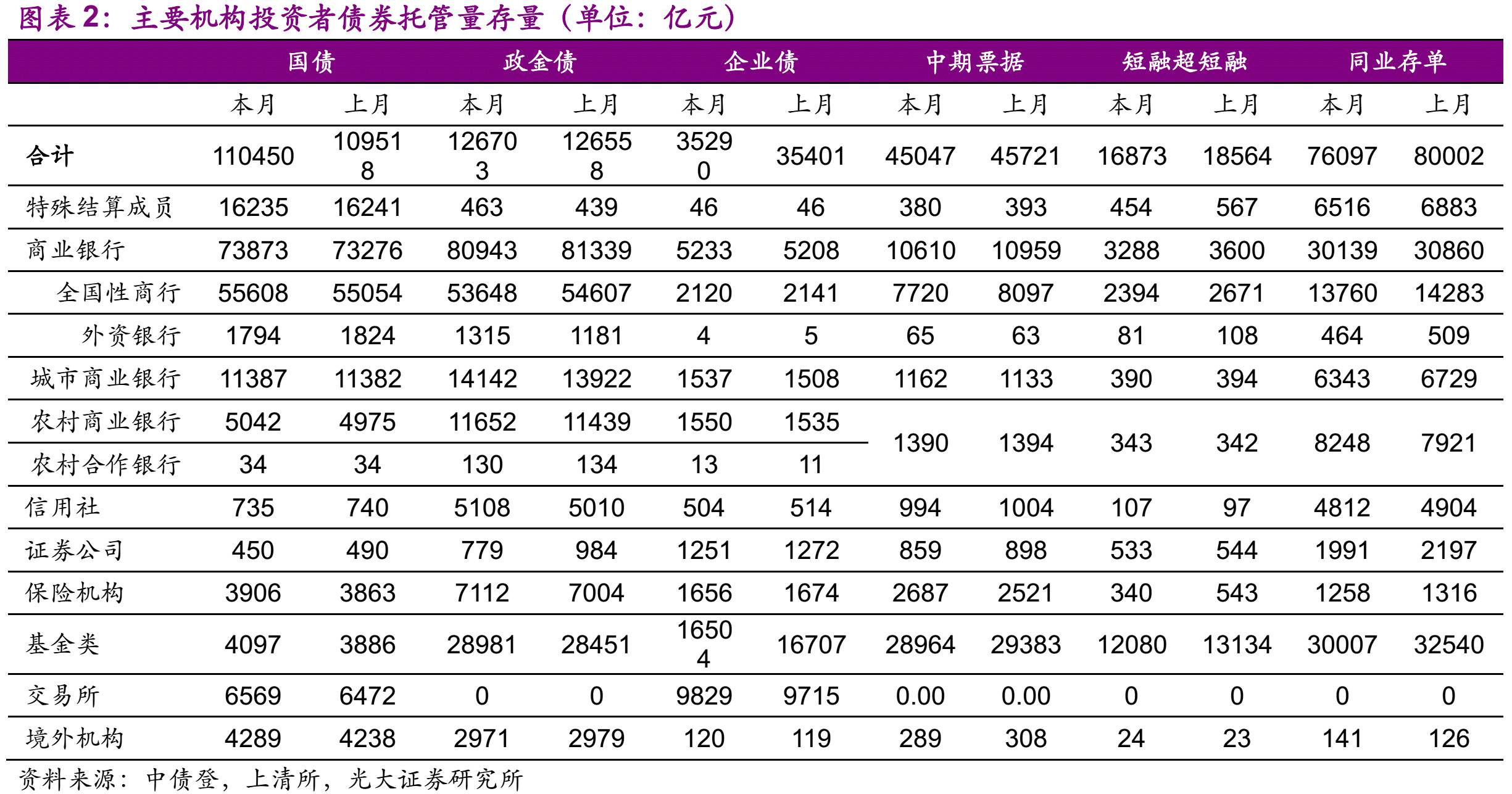

托管量:截至2017年5月末债券托管量为61.15亿,其中中央结算公司的债券托管量为45.68万亿,上清所托管量为15.47万亿,相较于上个月环比净增0.07万亿(中债登环比增0.69万亿,上清所环比减0.62万亿),5月份托管量环比增速放缓。

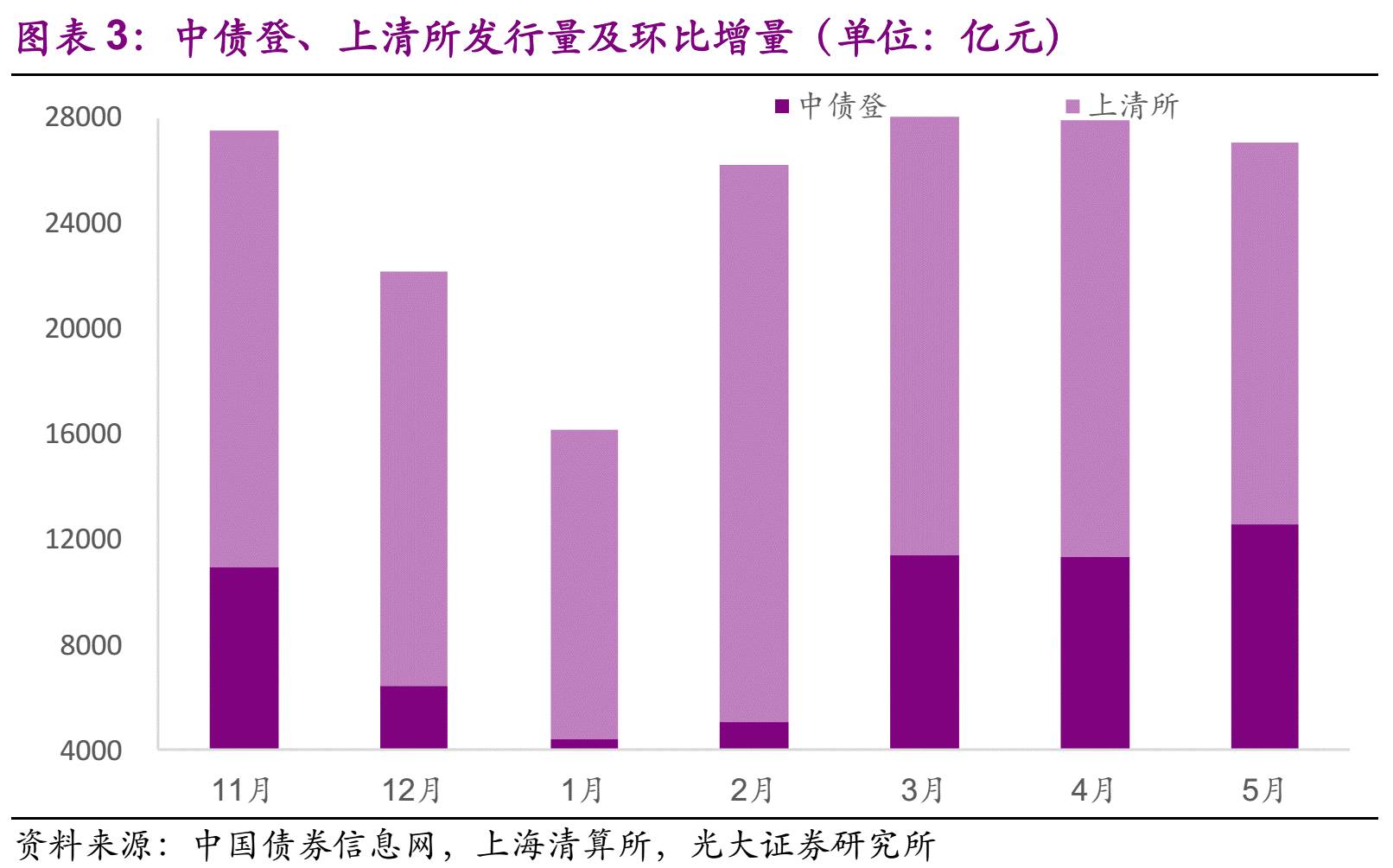

发行量:本月债券发行2.71万亿元,环比减少0.08万亿,主要信用品种供给较弱。利率债方面,国债和政策性银行债发行量下滑,地方债发行增加。信用债方面,几乎所有信用券种供给环比均有所下降,同业存单发行量继续下滑。

主要投资机构持债情况

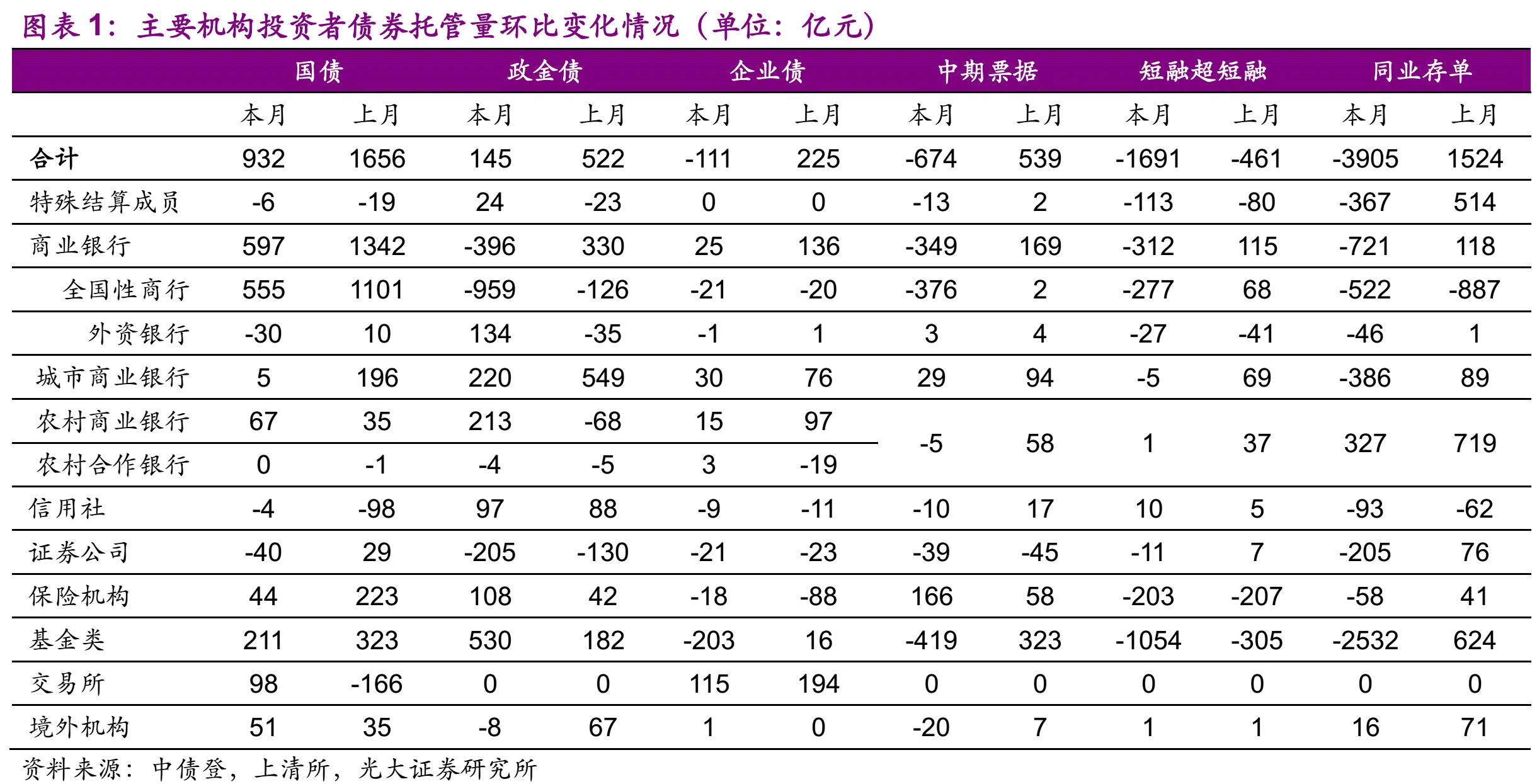

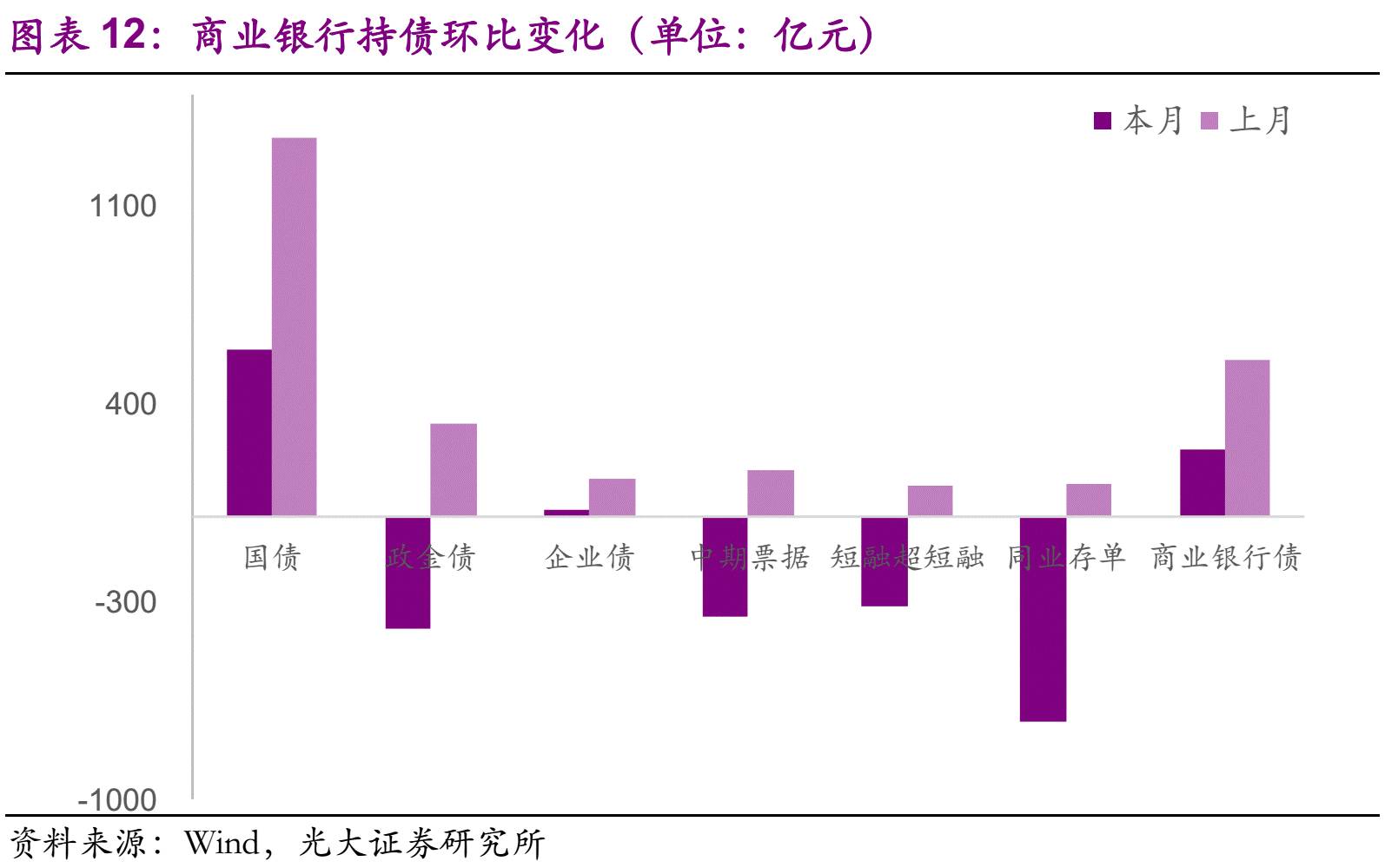

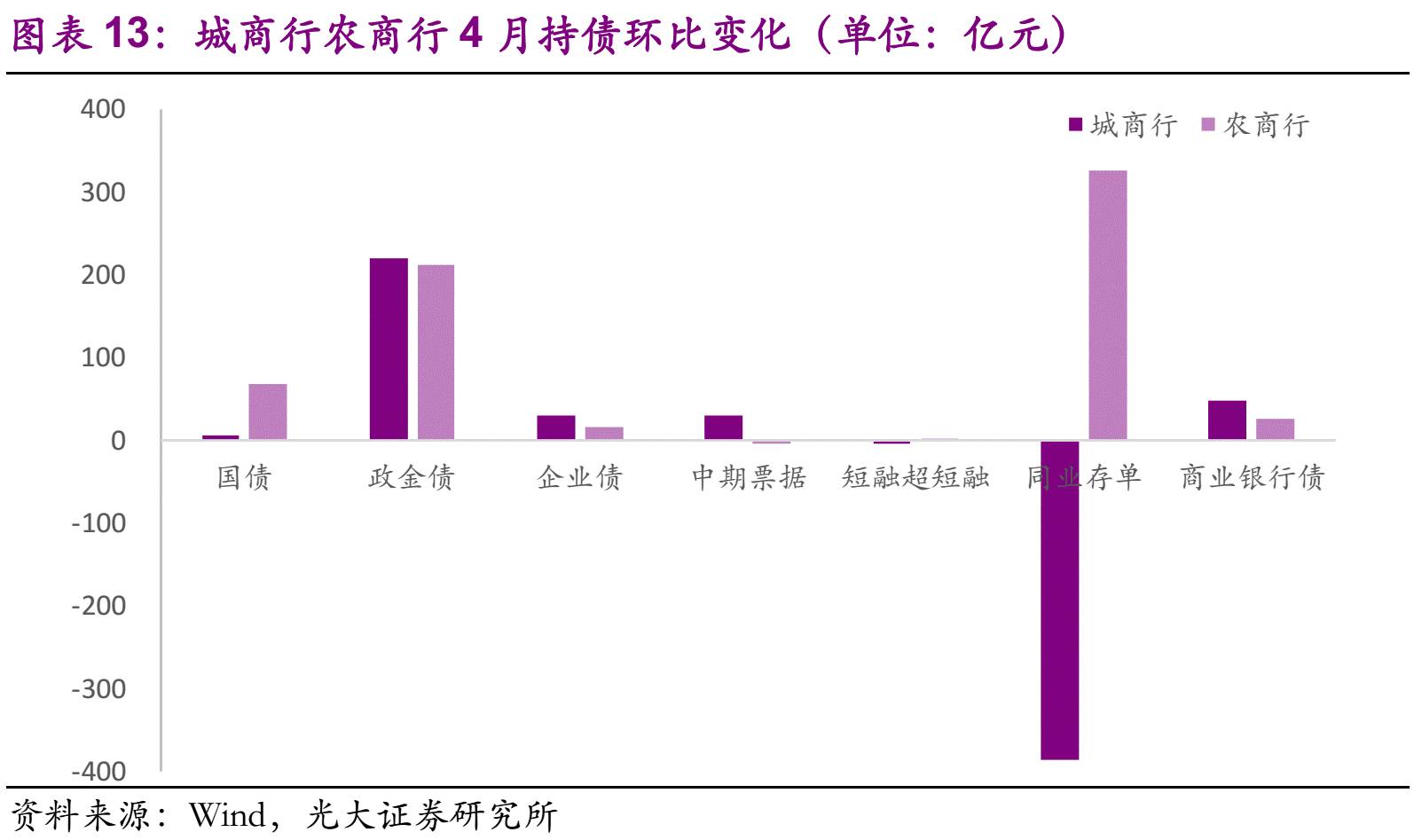

商业银行特别是全国性商行本月大幅减持同业存单,对利率品种偏好分化。大行继续增持国债、减持政金债,对主要信用品种配置需求薄弱。城商行和农商行偏好大致相同,本月主要增持政金债。城商行减持了386亿同业存单,而农商行相反则增持了327亿同业存单。

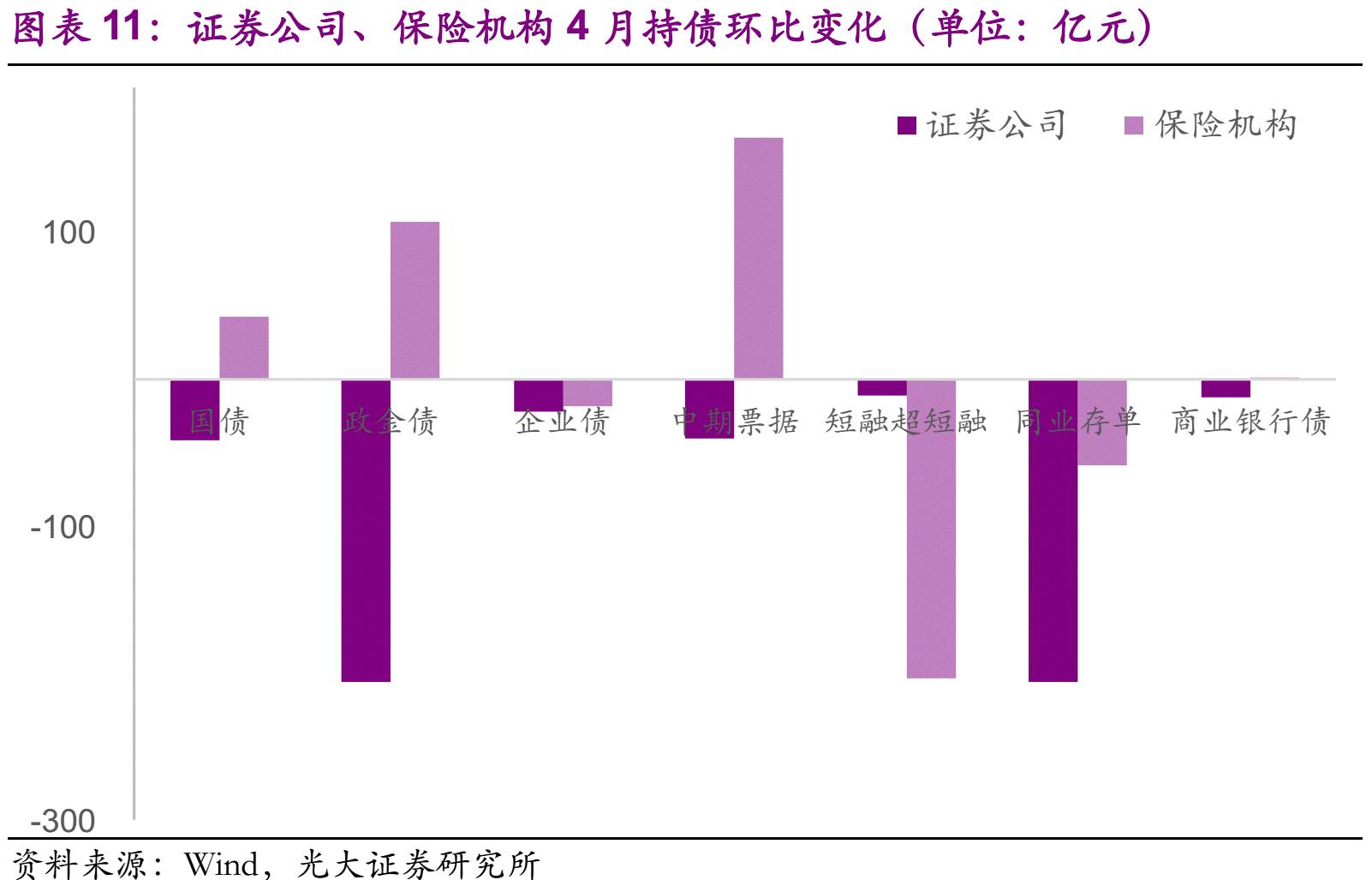

证券公司和保险机构对利率债偏好各异。证券公司本月减持了205亿政金债和40亿国债,而保险机构则相反本月增持了44亿政金债和108亿国债。信用品方面,证券公司继续减持中票,保险机构继续增持中票。相同的是,两家机构均不同程度的减持了短融超短融以及同业存单。

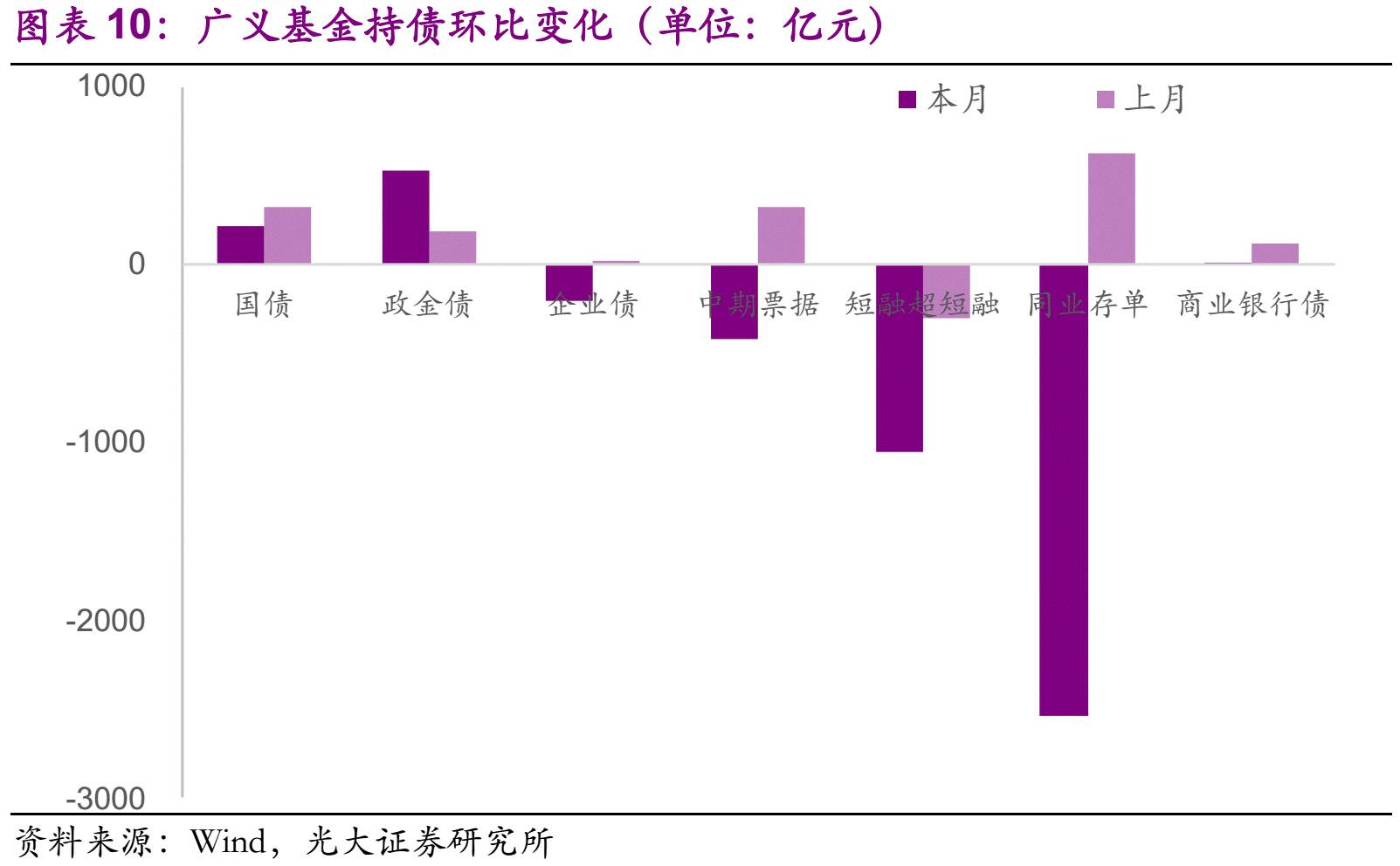

广义基金配置规模放缓,大幅减持同业存单。广义基金本月继续增持国债、政金债,大幅减持企业债、中票以及短融超短融,体现了其低风险偏好。同时随着同业存单利率快速上行,同业存单遭到广义基金大幅减持。

债市杠杆率观察

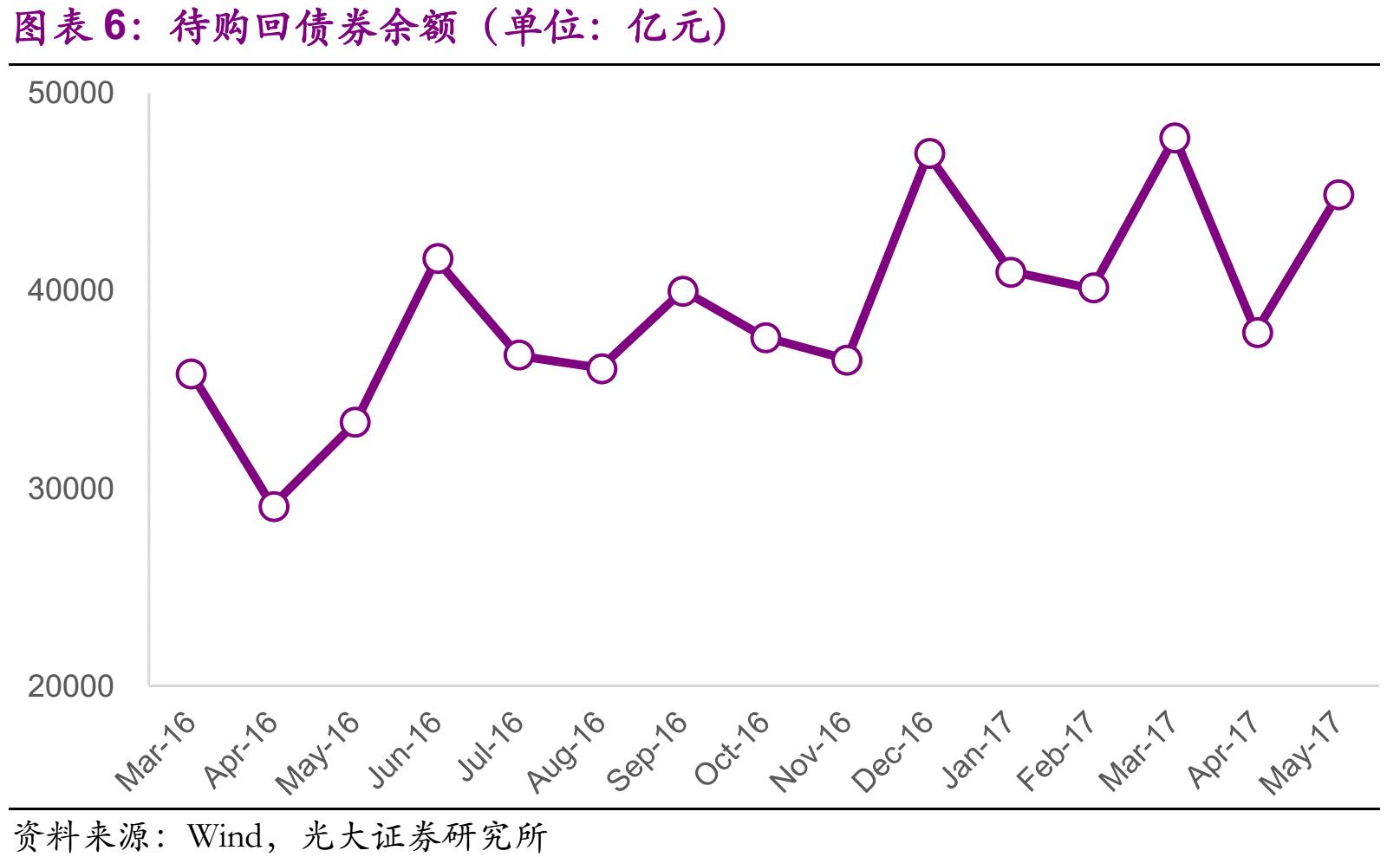

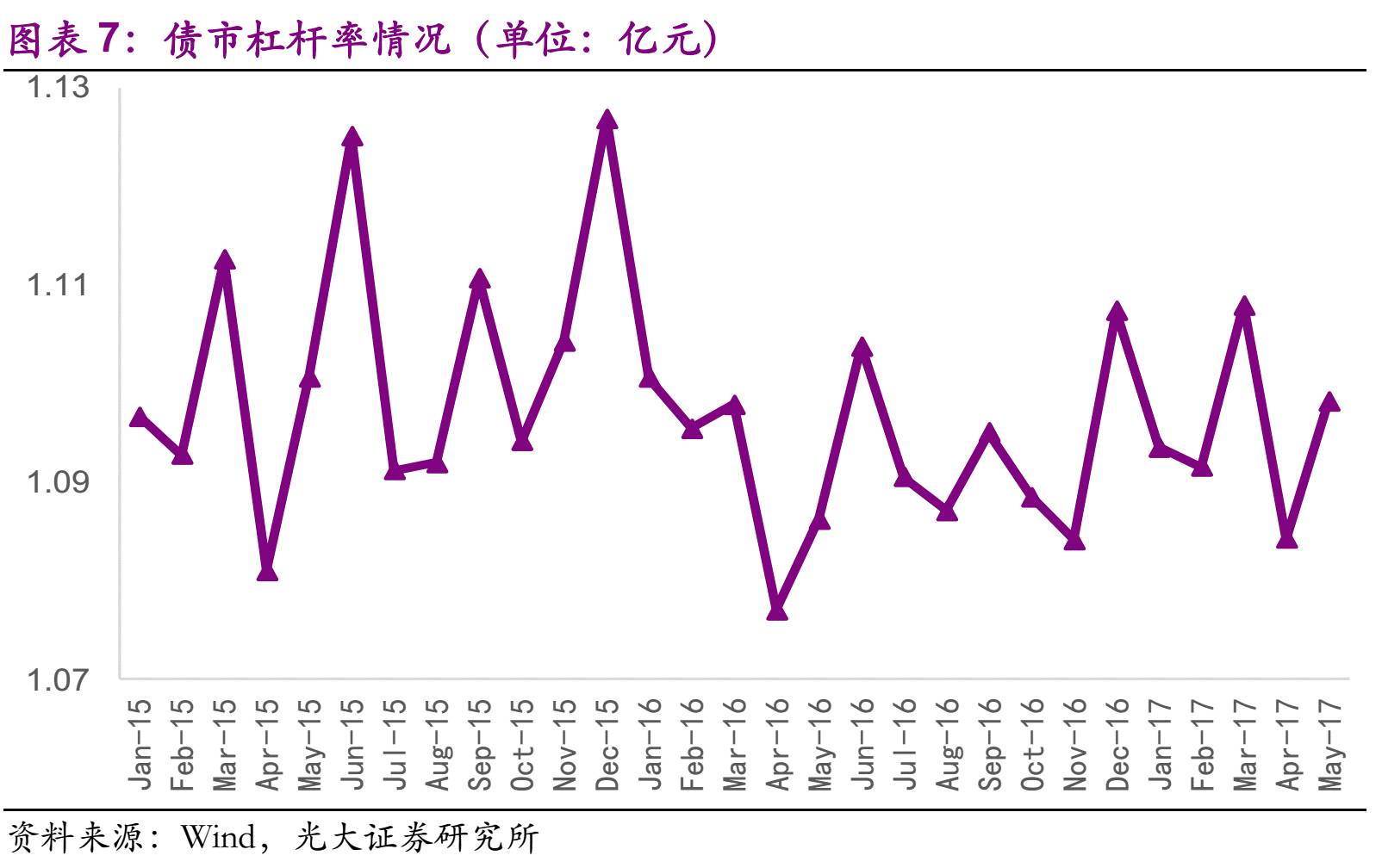

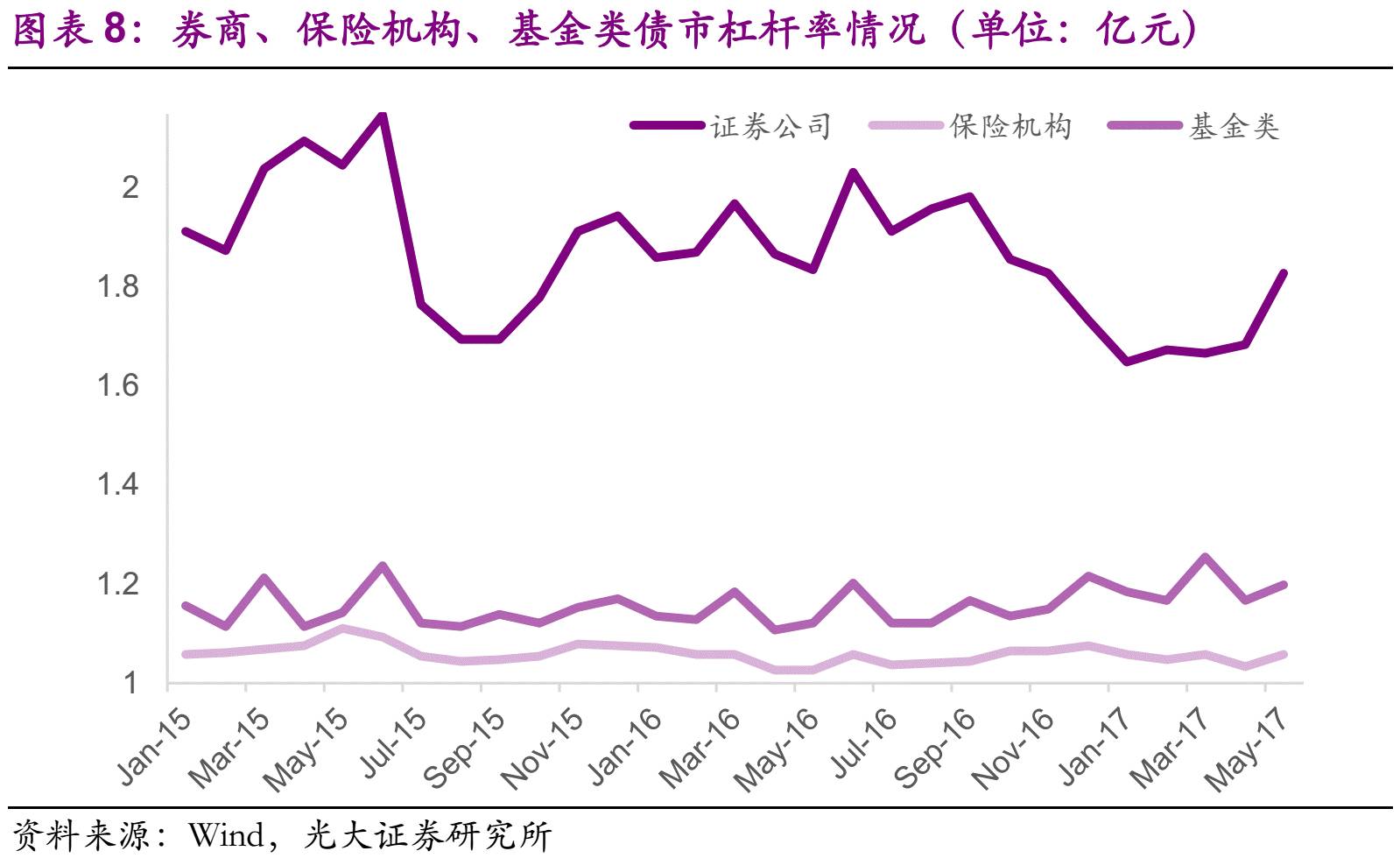

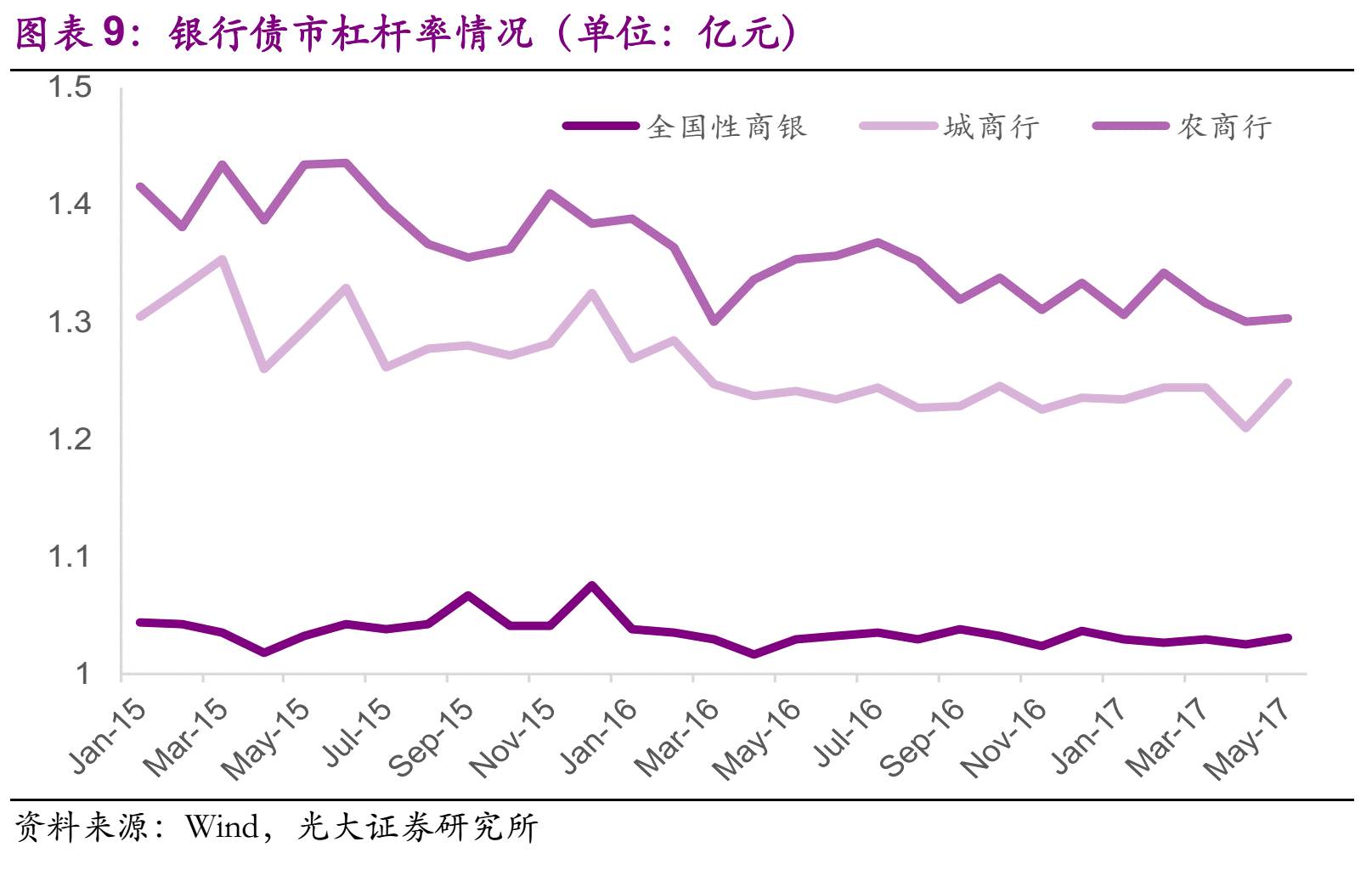

待购回债券余额环比回升,机构杠杆普遍上升。5月总体杠杆率为109.83%,环比增加1.4个百分点。各机构债市杠杆率普遍上升,证券公司杠杆率上升最为明显,超过14个百分点,主要是待回购债券余额环比增加。机构待购回债券余额环比增加0.70万亿,待购回债券总规模回升至4.49万亿。银行资金融出额上升,券商、保险机构和基金类资金融出余额下滑,尤其是保险机构回购融出资金余额创下年内新低。

截至2017年5月末债券托管量为61.15亿,其中中央结算公司的债券托管量为45.68万亿,上清所托管量为15.47万亿,相较于上个月环比净增0.07万亿(中债登环比增0.69万亿,上清所环比减0.62万亿),5月份托管量环比增速放缓。

从主要券种托管量环比变化来看,国债、政金债等主要利率品种托管量继续增加,主要信用产品如企业债、中票托管量、短融超短融等托管量环比均下降。同业存单托管规模大幅下滑,环比减少3905亿元。

值得注意的是(1)商业银行特别是全国性商行本月大幅减持同业存单,对利率品种偏好分化;(2)证券公司和保险机构对利率债偏好各异;(3)广义基金配置规模放缓,大幅减持同业存单。

发行与净增

本月债券发行2.71万亿元(中债登和上清所数据),环比减少0.08万亿。其中中债登发行量较上月增加0.12万亿,主要是由于地方债发行增加。上清所发行量较上月减少0.20万亿,主要信用品种供给较弱,上月仅绿色债务融资工具环比增加,其余券种发行量均有不同程度的减少。

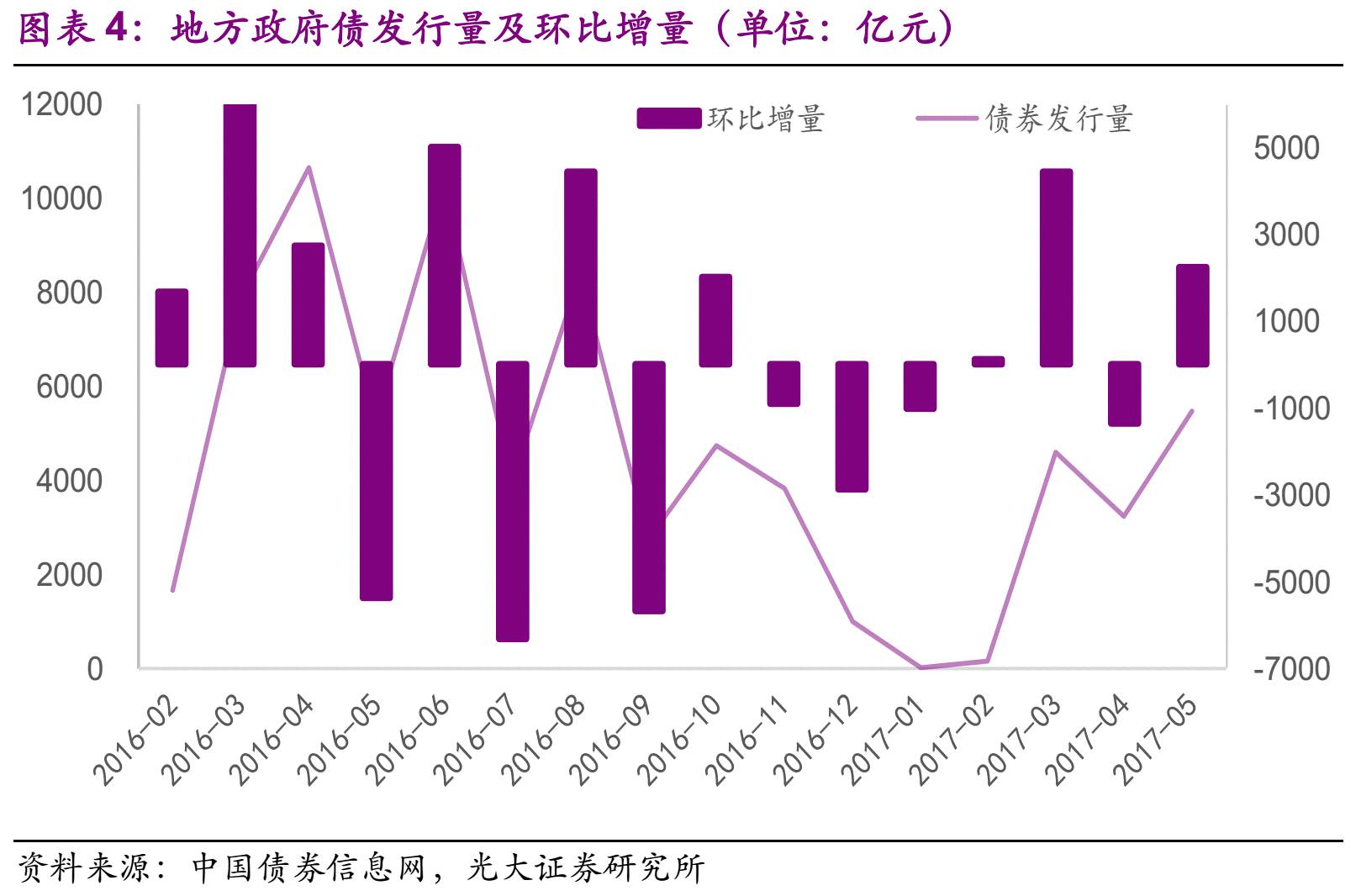

利率债方面,国债和政策性银行债发行量下滑,中债登发行量5月环比仍增加0.12万亿元,主要是由于地方债发行环比增加0.22万亿。

信用债方面,5月几乎所有信用券种供给环比均有所下降,中期票据发行量环比下滑最大,环比减少600.8亿元,短融和超短融环比分别减少412.2亿、5551.5亿。同业存单发行量继续下滑,本月环比下滑101.4亿。

5月地方债发行5484.84亿元,环比增加2235.76亿元,同比增加213.81亿元,地方债发行节奏开始加快但总量仍不及上年。从发行数量上来看,2017年截至5月末地方债共发行288只,金额合计1.35万亿元,去年同期水平为436只发行金额达2.55万亿元。

存量结构变动

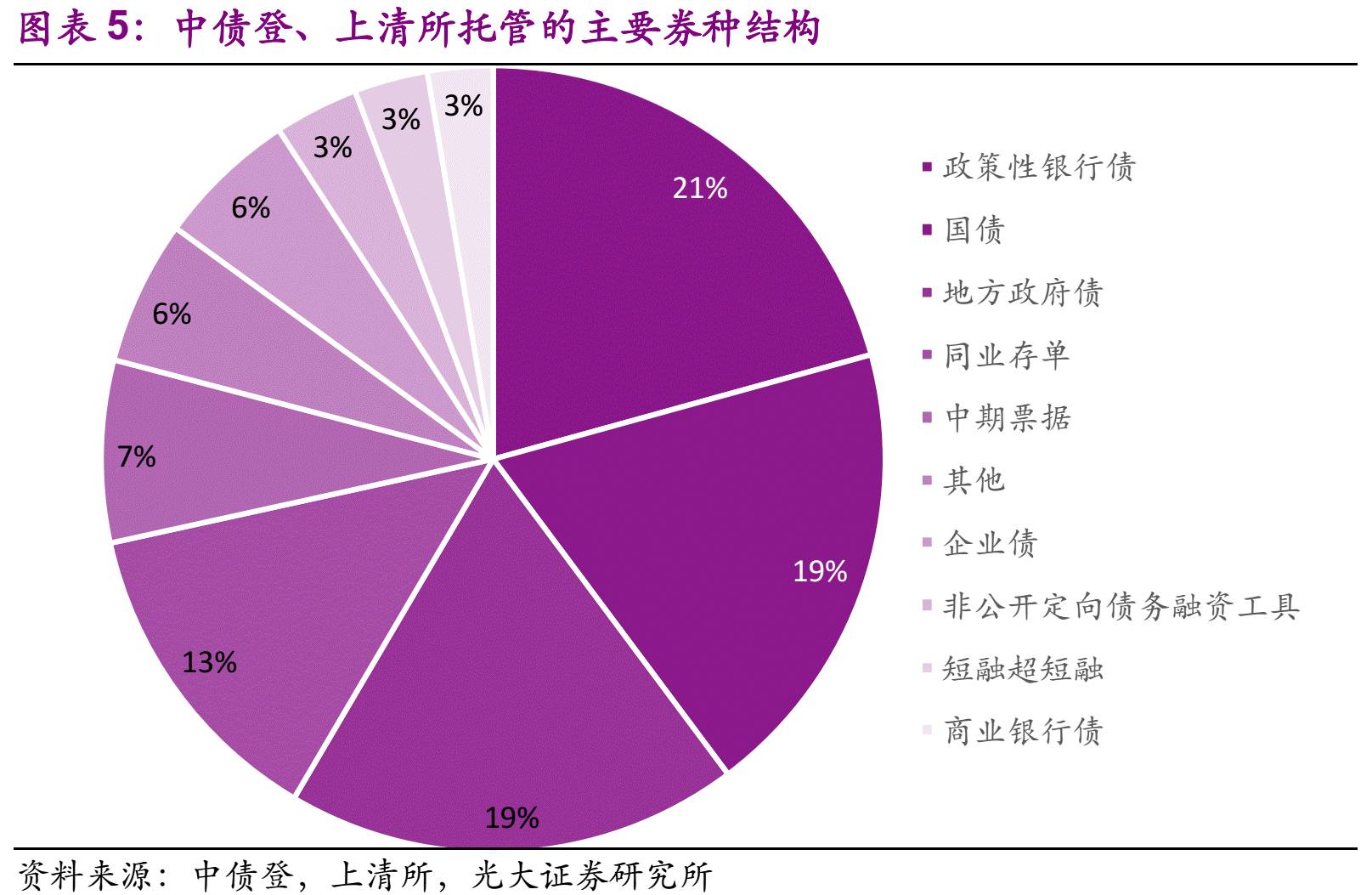

从托管的主要券种结构来看,主要利率品托管量占比上升,主要信用品托管量占比下降。主要利率品(国债、政金债和地方政府债)占比41.48%,相比于上月占比40.46%略微上升。主要信用券种(中票、企业债、短融超短融)占比20.97%,相较于上月占比21.93%来说略有下降。同业存单占比量下滑,截至5月末占市场总托管量的12.44%。

保险机构债券回购资金融出余额创年内新低。人民银行、财政部、政策性银行等机构资金融出额继续上升,5月融出资金超万亿达到1.22万亿,环比增加0.10万亿。本月商业银行的资金融出余额回升至2.11万亿,环比增加0.69万亿。券商、保险机构和基金类机构回购资金融出余额下滑,尤其是保险机构,截至5月末待返售债券余额下滑至227.65亿元,环比减少531.21亿元,创下年内新低。基金类次之,5月回购资金融出余额环比减少284.38亿元。

待购回债券余额环比回升,机构杠杆普遍上升。5月总体杠杆率为109.83%,环比增加1.4个百分点。各机构债市杠杆率普遍上升,其中证券公司杠杆率上升最为明显,超过14个百分点,主要是待回购债券余额环比增加。机构待购回债券余额环比增加0.70万亿,待购回债券总规模回升至4.49万亿。(债市杠杆率=待购回债券余额/托管量+1)。

广义基金配置规模放缓,大幅减持同业存单。广义基金本月继续增持国债、政金债,大幅减持企业债、中票以及短融超短融,体现了其低风险偏好。同时随着同业存单利率快速上行,同业存单遭到广义基金大幅减持。

证券公司和保险机构对利率债偏好各异。证券公司本月减持了205亿政金债和40亿国债,而保险机构则相反本月增持了44亿政金债和108亿国债。信用品方面,证券公司继续减持中票,保险机构继续增持中票。相同的是,两家机构均不同程度的减持了短融超短融以及同业存单。

商业银行特别是全国性商行本月大幅减持同业存单,对利率品种偏好分化。大行继续增持国债、减持政金债,对主要信用品种配置需求薄弱。城商行和农商行偏好大致相同,本月主要增持政金债。城商行减持了386亿同业存单,而农商行相反则增持了327亿同业存单。

来源:EBS固收研究

作者:光大证券固收研究

版权说明:感谢每一位作者的辛苦付出与创作,《债券之星》均在文章结尾备注了原标题和来源。如转载涉及版权等问题,请发送消息至公号后台与我们联系,我们将在第一时间处理,非常感谢!

如有建议、投稿或商业合作,请加小编QQ:2438064671.