来源:金融经济学家吴裕彬(deeywoo)获授权转载

一、为了黄金,德国央行在和时间赛跑

2月9日,德国央行在官网上发布了一则新闻稿,称其已成功将自己存在美国纽约和法国巴黎约583吨黄金运回国内。德国是全球黄金储备第二大国,此次转移数量占其存储近一半。如此大规模运回黄金储备,使得德国提前3年完成了原定2020年实现的储备目标(2013年其提出要从美联储运回300吨黄金)。

值得注意的是,德国央行过去三年,每一年从美国运回黄金的速度相较于2013年要快10倍左右

,如下面的数据图所示:

提供一下背景知识:德国储存在美国的这批黄金要追溯到二战前,当时,为了防止苏联入侵本土,德国提前把自己的部分黄金储备运往海外储藏。进入冷战时代,东西德分裂,德国98%的黄金储备都存储在英美等远离欧洲前线的地方,确保安全。东西德统一之后,德国人逐步将自己的黄金储备运回美茵河畔的法兰克福。但是和世界上其他国家一样,德国还是有很大一部分黄金存储在距离华尔街数步之遥的纽约联储银行金库。从1950年至今,存放在纽约金库中的德国黄金就一直没有被审计过。

二、德国要求美国交付黄金的那年,发生了一桩千年罕见的奇案

2013年,德国央行从美国只运回了区区5吨黄金,而2014年运回了85吨,2015年运回了99吨,2016年运回了111吨。

对于黄金而言,2013年是非常蹊跷的一年。

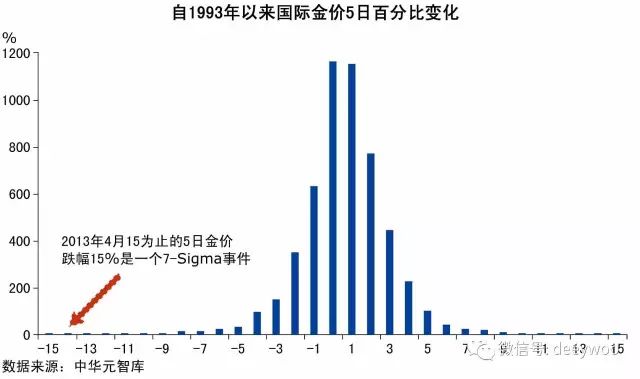

看下面的数据图:

以4月15为止的5个交易日,黄金下跌了15%。(如下面的数据图所示)

根据1993年以来的金价五日滚动数据,

4月16为止的

5个交易日金价跌幅15%在统计学上是一个7-Sigm

a事件

(举个例子,遇上像姚明那样长成2米26高的人才仅仅是一个

6-Sigma事件)。

给大家科普一下统计学,标准正态分布,7-Sigma=7σ=(100-2.56*10^(-10))%。6个Sigma意味着,每重复1百万次,才会有3.4次可能性。

一般来说,

7-Sigma

,百万次都不会有一次。

诸位可能还没有搞清楚,百万次=一百万个交易日,一年按照200个交易日计算,5000年都不会一次,这是

7-Sigma。

套用个时髦说法,这是一桩5千年罕见的奇案。

也就是说2013年国际金价出现了一个5千年罕见的暴跌事件,而就在这一年,德国央行要求从美国运回300吨黄金,结果只运回了区区5吨,远远小于同期从法国运回的32吨。美联储当时话说存储了6400吨黄金--全球储备的40%左右,

如果这些黄金都在那里的话,怎么可能只让德国央行运回了区区5吨?

一个合理的推断就是,美联储储藏绝大部的黄金实际已经借贷给了商业银行,其所谓的黄金储藏数字很可能只存在于资产负债表上。

2013年德国央行提出想从美联储运回300吨黄金,美联储拿不出那么多,也不至于只拿出区区5吨。

为什么美联储不从市场上买黄金来交给德国央行?这就接触到一个关键问题:2013年年初金价是接近1700美元,在这样一个历史高位买上百吨黄金交给德国央行,会让黄金涨疯了的(根据路透社的数据,2009年以来,每一年黄金市场上只有4000吨左右的实物黄金供应)。所以有必要把金价砸下来,在下跌通道中一步步来买,然后再把买来的金子交给德国央行。

让我们再来回顾一下,2013年千年罕见的黄金暴跌事件是怎样发生的呢?

如下面的数据图所示,4月12日纽约金属交易所Co

mex一开市就出现一股巨大的黄金卖压---

总额高达340万盎司(100吨)的六月份卖出合同。

这股卖压使金价下挫到了2012年的谷底位置---1540美元

/盎司,在许多黄金交易员的眼里那几乎是一道无法攻克的防线。

这一股冲击波之后的两小时,总额高达1000万盎司(300吨)

的卖压在半小时内全部释放。

400吨黄金大约是全球金矿年产量的15%--年实物黄金供应量的10%左右,

如此巨大的卖压如此密集的释放让市场措手不及,雪上加霜的是Co

mex紧接着把黄金期货的保证金提高了19%,

许多无法补仓的多头仓位被迫平仓,黄金价格终于全面崩溃。

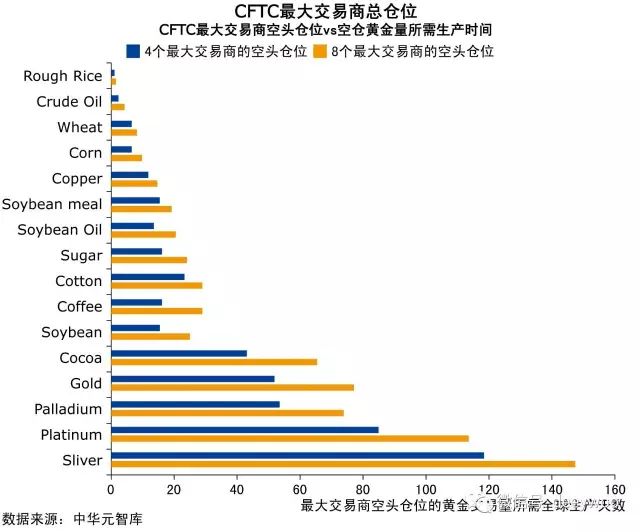

如下面的数据图所示,最大的四个投机空头的黄金交易量需要全球金矿近60天才能生产出来,最大的八个投机空头的黄金交易量需要全球金矿近80天才能生产出来。当天黄金空头头寸的集中度罕见的高。

自1999年以来一直屹立不倒的黄金牛市仿佛被一柄来历不明的绝杀暗

器重创后轰然倒地,不明就里的人们扪心自问:

“杀手是谁?”

我们不需要重复阴谋论的沉渣,我们只需要问自己这样一个问题:

“

如果黄金牛持续,谁的损失最大?”

根据美国商品期货交易委员会的

数据

(如下图所示)

,国际储金银行(bullion bank,

一般是如摩根大通这般可以直接和美联储交易的一级交易商,

意即大到不能倒的银行)

到今年一月份前已经悄悄聚集了很大的黄金空头仓位,

期货市场高度高杠杆化,一旦黄金牛市继续,国际储金银行会蒙受巨

大的损失。

难怪之前大到不能倒的高盛和法国兴业银行之流纷纷高调放出做空黄

金的言论。

行文至此,笔者忆起英国《每日电讯报》的一个报道:在

1999~2002年间,戈登布朗做了一件极为蹊跷的事:

以最高296美元/

盎司的极低价把英国绝大多数的黄金储备给卖了。

事情的缘由是这样的:

1999年高盛银行的大宗商品总裁Gavyn

Davies找到英国财政部,

说明包括自己在内的好几家大到不能倒的银行积累了十分巨大的黄金

空头头寸,如果任由黄金价格攀升的话,

这几家银行极有可能资不抵债,引发全球金融体系崩溃。

布朗接下来就向全世界宣布要卖黄金储备,黄金价格应声下跌。

一般情况下,大规模卖黄金储备时应该低调,

以免纳税人的利益受到损失,但布朗却不按理出牌,

结果当然是那些大到不能倒的银行在黄金空头上大发其财。

4月12日纽约金属交易所罕见的大量黄金空单主要是由国际储金银行开出的。

大宗商品期货市场是个高度杠杆化的市场,过去25年的数据表明,

在这个市场里只有黄金和白银在价格攀升时空头头寸敢于急剧扩张,

好像他们不怕巨额亏损一样。只有央行的水才有这么深,

可以源源不断地往空头仓位里加注,

而且央行还可以把自己的黄金储备投入到市场,

既可作为空头合同的履约标的(一般情况下只有1%

左右的黄金空头合约要求履行合同),

也可以打压黄金价格以帮助维持空头仓位。

格林斯潘曾直言不讳:“

石油期货合同交易双方几乎没有能力控制全球石油供给,

黄金期货合同也是同样的道理。黄金期货大多数是场外交易,

在价格攀升时,

中央银行要随时准备把越来越多的黄金储备借贷出去。”而能从美联

储手里借黄金的一般只有国际储金银行。

也许大家以为上面引述的格林斯潘明目张胆操纵金价的言论是瞎掰的,还真不是。这是格老1998年7月24日在美国国会银行及金融服务业委员会的听证会上的证词(紧接着1999年英格兰央行身体力行,几乎卖光了自己所有的黄金储备)。

三、操控黄金价格有利于美联储操纵利率和美元价值

格林斯潘何出此言?美国前财政部部长劳伦斯·萨默斯在【吉布森悖

论与金本位】中有个著名的论断:“在自由市场里黄金价格和真实利

率是往反方向互动的。”

说白了也就是黄金市场是美联储实施利率管理的重要渠道,

如果黄金价格过高,美联储就将失去对利率的有效控制。

另外,

黄金价格过高往往反映美国的货币政策失误等宏观经济恶化的现象,

这会鼓励人们放弃美元作为财富储备的主要媒介。

全世界绝大多数的美元资产在全球各大央行手中--

总值6万亿美元的外汇储备,根据IMF数据,

美元占全球外汇储备的比率已达15年来最低水平,(如下图所示)

而与此同时全球央行开始疯狂的购买黄金,根据华尔街日报报道,

2012年全球央行创下了自1965年以来购买黄金的最高纪录,

这种趋势在未来仍将持续。

如果黄金牛市继续将不可避免的加速美元丧失其储值货币霸主地位。