达康书记说:妖精和害人精就像癌细胞似儿的,一点一点的侵蚀货币流动性的机体,让利率黑市膨胀,实业无望,陷在韭菜地里的广大人民群众无法自拔。是的,以人民的名义,我要讲讲最近A股衰绝全球的金融本质。

1.外围这么热闹,A股却衰绝全球

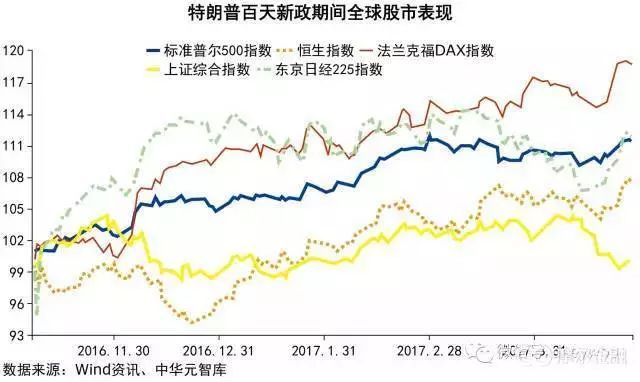

外围到底有多热闹,让我们看看美股。自美国大选之日到特朗普新政第100天,道琼斯指数上涨了14.22%,标普500上涨了11.6%,纳斯达克综指上涨了16.5%。而同期我大哀股可以说是不死不活的原地踏步。我就不再一一列举同期别的外围市场的表现了,大家直接看下面的数据图吧:

如上图所示,自美国大选之日到特朗普新政第100天,我大哀股的表现真正是衰绝全球,连港股都没有赶上。但这真是“牛市余”的错吗?

只为成功寻方法,不为失败找理由。这句简朴的话似乎中国股民很难听进去,一个最明显的例证就是不管谁当证监会主席,最后都得被他们骂得半死,比如现在的"牛市余"。其实这是可以理解的,因为过去这三个来月,外围市场实在是太热闹了,而我大哀股真的是行尸走肉一般的行情,骂“牛市余”就成了千千万万股民疏导负面情绪的泄洪区。

2.A股的宏观金融基本面

其实都是宏观金融基本面的错,这一点“牛市余”是无能为力的。股市就像是河里的一艘船,河里的水就是货币流动性,如果河里的水越来越少,哪能指望船的速度越来越快,就是骂死“牛市余”也没有用。谈到货币流动性,欧洲有量宽,美国有全球美元回流,香港有大陆出逃资金,中国有啥?有的是金融整顿和金融反腐。

近期,银监会发布了多项政策直指金融监管乱象以及金融去杠杆。郭树清在4月21日召开的银监会一季度经济金融形势分析会上说“如果银行业搞得一塌糊涂,我作为银监会主席,我就要辞职。这就是领导责任。”意指:在其位谋其政,对于各类银行业乱象,要严肃处理和问责相关机构和责任人。

3月29日,银监会办公厅发布《关于开展银行业“违法、违规、违章”行为专项治理工作的通知》,要求在银行业金融机构中全面开展“违反金融法律、违反监管规则、违反内部规章”行为专项治理工作。

3月29日,《关于开展银行业“监管套利、空转套利、关联套利”专项治理的通知》下发,剑指银行业同业业务、投资业务、理财业务等跨市场、跨行业交叉性金融业务中存在的杠杆高、嵌套多、链条长、套利多等问题。

4月6日,银监会向银行业金融机构下发《关于开展银行业“不当创新、不当交易、不当激励、不当收费”专项治理工作的通知》,瞄准银行同业业务、理财业务、信托业务。

总体说来,金融整顿影响到的三大块货币流动性来源:通道业务,委外业务和理财产品。通道业务资金规模有20万亿,委外业务资金规模有20万亿,理财产品资金规模有80万亿,也就是说此次金融整顿影响到的资金规模达几十万亿之巨,这对哀股能好吗?说是釜底抽薪也不为过吧?这是“牛市余”能左右的嘛?巧妇难为无米之炊啊。

3.货币流动性被妖精和害人精垄断

通道业务,委外业务到底是何方妖孽呢?怎么资金规模会这么大?通道业务的缘起是这样:商业银行受到监管指标约束和政策(比如存贷比)限制,没有相应的存款和资本作支撑发放贷款,或不得向某些行业(如房地产)、政府融资平台等直接发放贷款,为此转而通过“理财产品”的形式吸纳资金,再用这些资金认购信托公司、证券公司等发行的资产管理类金融产品,而这个金融产品的投向,其实就是银行事先选定好的项目或房地产企业、政府融资平台限制性行业。银行的这一类业务就是所谓的“通道类业务”。对于此类业务,银行最早是和信托公司合作开展,以信托计划对接银行理财产品的形式进行;后来,证券公司、基金公司、保险公司也加入到这种合作模式中。比如去年搅得大哀股周天寒彻的宝能系大佬姚员外就通过通道业务动用了百亿为计的银行资金强攻万科。

而委外业务,也称委托投资业务,指的是委托人将资金委托给外部机构管理人按约定进行投资管理。目前,银行是委外市场中规模最大的“金主”。据申万宏源债券研究部资深高级分析师孟祥娟估算,综合银行角度和资管产品的角度,按照2015年末各银行理财产品余额共计23.5万亿元的标准来测算,截至2015年底,银行全口径委外资金(投向包括通道类的非标业务和主动管理类)的规模约为20万亿元,其中理财资金的委外规模为5.17万亿元。

是不是太复杂,看不懂,那我就说简单点。国家对中国货币流动性的总闸--银行业的存款安全性要求很高,比如有存贷比,准备金率等指标约束,比如对有些产业禁止发放贷款(房地产,野蛮人收购,期货投机等),那么银行想对这些不准发放贷款的产业(比如姚员外对万科的野蛮收购计划)投入资金该怎么办?那就通过通道业务和委外业务的名义,把这些资金交给银行之外的信托公司,资管公司等第三方非银金融机构,再由这些非银机构投给银行早就心仪的对象(比如前海人寿的姚员外)。而这些资金主要是银行通过卖理财产品吸纳的,所以不算存款,因此不受国家对存款资金的高强度监管。所谓明修栈道暗度陈仓是也。

是不是还是不太明白,那我就打个比方:一个作风不太端正的男人,但却是妻管严,工资啥的被老婆管得死死的。那个男人是商业银行,老婆是对银行存款的安全性要求很高的国家(包括郭树清主席这样的),工资啥的就是银行存款,通道业务和委外业务就是这个男人私藏小金库的地方,小金库里的钱大部分是银行卖理财得来的,小金库的钱用来干吃喝嫖赌这样不正经的勾当(幽默一下,其实是投进了房地产,地方政府融资平台,野蛮人收购,期货投机等国家禁止发放贷款的禁区)。这下你知道你买了银行的理财,银行拿你的钱去干嘛了吗?而一旦房地产,地方政府融资平台,野蛮人收购,期货投机等出事,你的理财产品就只有打水漂了,银行作为代销机构很大程度上不会负责,你找谁要钱都不知道(是的,姚员外们也不一定能负的起这个责)。

通道业务和委外业务几十万亿的资金滋养了多少姚员外这样的野蛮人,地产大鳄,期货大鳄(英国金融时报去年4月报导大量银行理财资金进入中国大宗期货市场,见下面的截屏)等各种妖精和害人精就只有天知道了。最近民生银行航天桥支行的美女行长张颖卖了30亿的假理财算是这些妖精和害人精演的一出戏。

英国金融时报去年4月报导大量银行理财资金进入中国大宗期货市场

这些妖精和害人精演的戏真是罄竹难书,比如去年农行的票据大案之后,有关部门发现整个银行业都普遍存在票据违规套利的行为。根据银监会曾抽查的票据违规事件估算,同业项下转贴现票据违规规模可能达8万亿元。有关部门发现这些资金有相当一部分进入股市,在股灾中损失惨重。

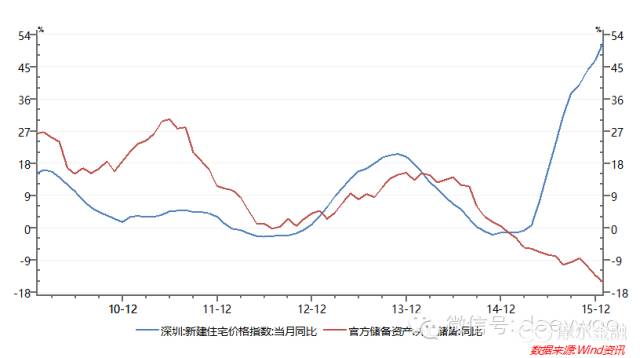

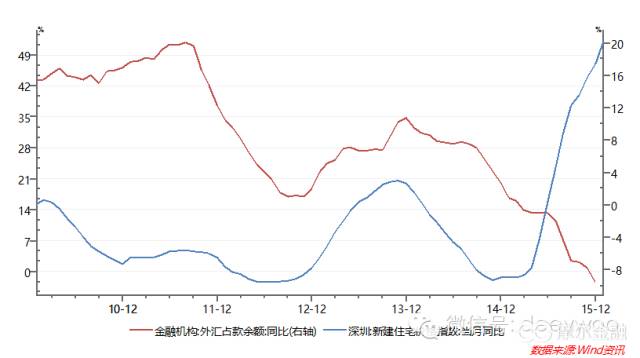

但有关部门没有发现的是,这些资金可能有相当一部分进入了以深圳为代表的发达地区楼市。看下面的数据图:

如上图所示,根据Granger causality test,票据贴现月同比增速和深新建住宅价格指数同比增速存在着很强的滞后相关性。这意味着银行资金通过违规贴现有可能有不少流入了深圳楼市。

违规票据贴现是银行人员滥用银行资金的监守自盗的一种寻租套利行为。有关部门发现这些资金有相当一部分进入股市,在股灾中损失惨重。若是这些资金有相当一部分进入以深圳为代表的发达地区楼市,没被发现呢?在中国货币流动性的总闸里妖精和害人精横行严重到了此种地步,难道郭树清履新银监会不久便说出了不成功肃清妖精和害人精便辞职的狠话。

中国货币流动性的总闸里的妖精和害人精去哪里横行(2015年6月前的哀股,房地产,大宗期货,债券)哪里就高杠杆暴涨,再高杠杆暴跌(大哀股已经走过了这个暴涨暴跌循环,接下来就看房地产,大宗期货,债券的了)。暴涨的时候"牛市余"这样的人物千好百好,暴跌的时候千衰百衰。

金融整顿和金融反腐就是要干掉中国货币流动性的总闸里的妖精和害人精们,这就意味着中国货币流动性会趋紧,这样的局面会持续到十九大之前。外围流动性充裕,我们流动性趋紧,所以外围热火朝天,我大哀股却举步维艰,无它,巧妇难为无米之炊也。

股市就像是河里的一艘船,河里的水就是货币流动性,如果河里的水越来越少,哪能指望船的速度越来越快,就是骂死“牛市余”也没有用。重要的话得讲两遍。河水里妖精和害人精泛滥成灾,鱼肉乡里,不除之则中国金融市场永无宁日。关于这点,鼠目寸光者除了碍事的"牛市余"之外什么也看不到。

4.垄断货币流动性的妖精和害人精是怎样炼成的

那么妖精和害人精是怎么横行的呢?举个具体的例子吧。就拿最近和财新撕得很厉害的某邦保险来说吧,过去两年多以来它国内国外进行了总规模以千亿元(人民币)为计的各种收购,以及充当哀股野蛮人(参与了收购X生银行和万科的野蛮人战役),仿佛有花不完的钱。你知道它的钱是怎么来的吗?你买银行理财吗?你知道你买的银行理财不少是保险公司发行的万能险吗?某邦保险相当大一部分资金就是来自买万能险的你们。根据大公国际资信评估有限公司的分析报告,某邦人寿2012年-2014年96%到将近100%的保费都由银保渠道获得,2015年银保渠道保费也仍然占比89%。

难怪某邦保险对收购X生银行这么感兴趣,X生银行可以做他卖万能险的渠道啊。问题是理财型万能险大多期限不超过5年,对保险公司的流动性要求要远高过传统保险产品,而某邦过去两年多以来多起高调的海内外收购,可以说都是长期投资,这样短债长投,期限错配的风险和触发流动性风险的可能性很高,一旦出了问题,买了理财型万能险的人们可怎么办?

通道业务,委外业务,理财产品,万能险,违规票据贴现,钱多得花不完的妖精和害人精,这些东西构成了几十万亿之巨的货币流动性,这几十万亿之巨的货币流动性之后站着许许多多买了理财产品,万能险和信托产品的你们。这样的货币流动性推动的行情你是要还是不要呢?中央的答案就是宁可不凑外围的热闹,也要坚决清算这些妖精和害人精。金融安全不是开春节联欢晚会,要最大限度的满足广大中国股民对流动性的需要,而是要有关公刮骨疗毒的决心。

5.妖精和害人精泛滥的金融本质:利率黑市

中国经济的超级毒瘤叫做利率黑市。

要了解中国的利率黑市,有必要先了解前苏联的黑市经济。根据伯克利杜克调研数据研究成果,苏联黑市经济对GDP的占比有12%-30%之巨,苏联家庭收入中平均有超过30%来源于黑市经济。黑市经济成为寻租套利的重要渠道,是腐败和犯罪猖獗的宏观经济基础,在灭亡苏联的过程中居功至伟。而中国也有一个可怕的黑市,那就是利率黑市。苏联的黑市倒卖的主要是商品,而中国的利率黑市倒卖的主要是资金。

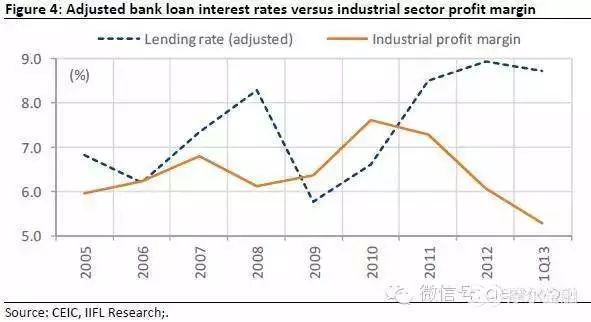

利率黑市出现的原因是中国利率非市场化,由央行统一调控,存款和贷款息差过大;再加上资金资源被国有大行垄断。银行的信贷资源绝大部分被国企央企和特权民企垄断,广大私企借贷无门。银行信贷资金利息往往不超过10%,而根据微金所的数据,中国民间借贷市场平均利率水平则在30%左右。要知道中国实业企业平均利润率只有5%,于是许多国企央企以及特权民企弄到廉价的资金之后,不是从事实业生产,而是从事资金倒卖。利率黑市就是妖精和害人精资金倒卖的市场渠道,中国的影子银行在很大一部分上就是利率黑市。

(银行贷款利率远高于实业利润率)

利率黑市的规模可以通过影子银行的数据来窥视。根据中国人民银行数据,2013年中国影子银行在其社会融资总量中的占比高达30%,而这个占比在2012年时为23%,其增速举世罕见。根据布鲁金斯学会的研报,2013年中国影子银行的规模有25万亿元人民币之巨,属世界最大之一。

通道业务,委外业务,理财产品,万能险,违规票据贴现,钱多得花不完的妖精和害人精,这些东西构成了几十万亿之巨的利率黑市。

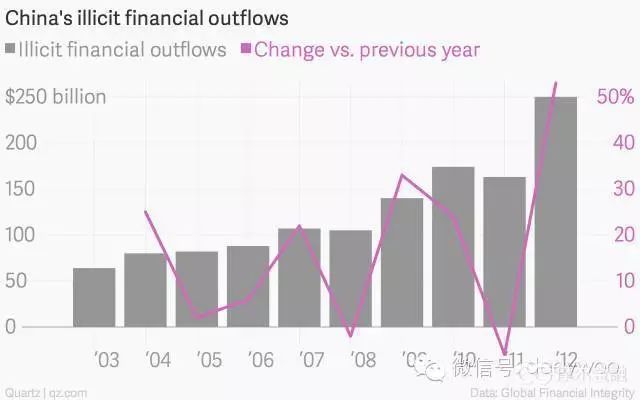

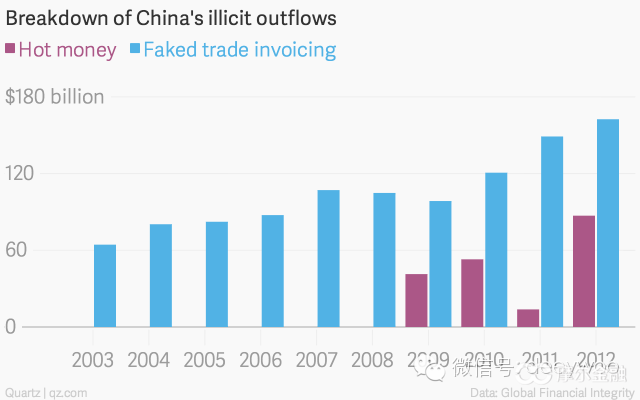

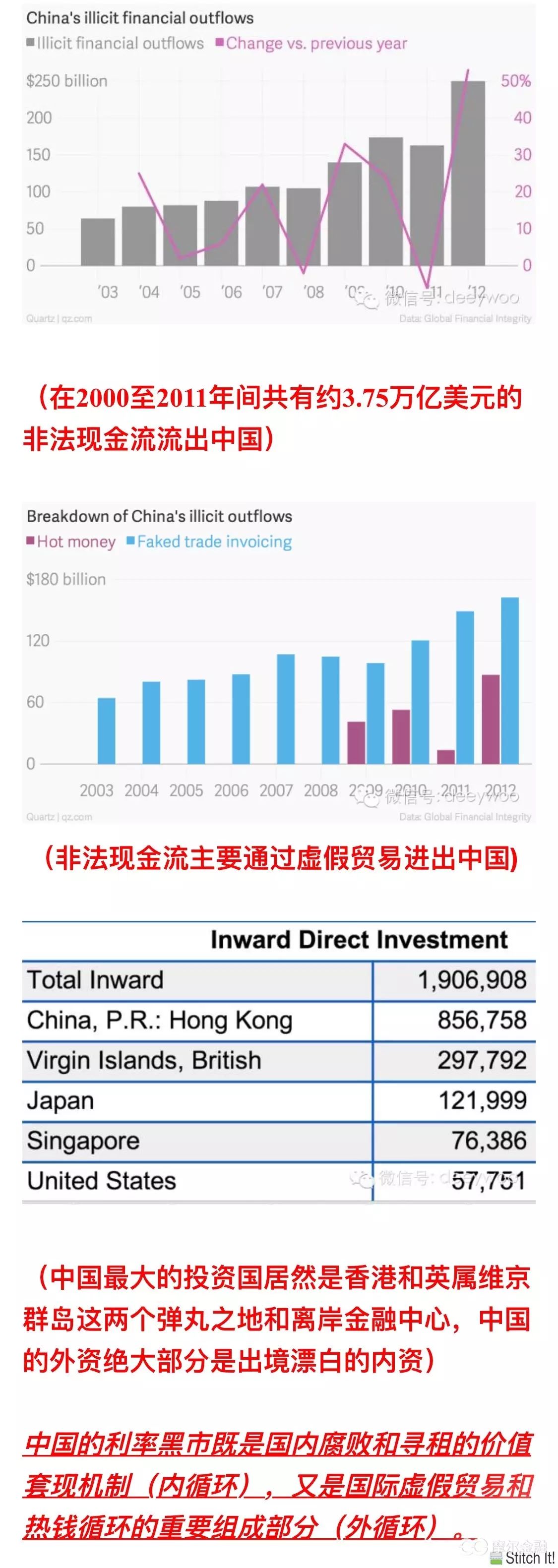

腐败和寻租为利率黑市源源不断的提供资金,这些资金在套利完成之后就有了逃离中国的必要。根据国际反洗黑钱智库全球金融诚信组织的研究报告,(如下图所示)在2000至2011年间共有约3.75万亿美元的非法现金流流出中国,这其中有相当一部分是贪腐收入。中国现在外流的非法现金流对GDP的占比已经超过了10%,每年在中国,香港,英属维京群岛之间通过转手套利和贸易作假渠道流动的非法现金流高达1万亿美元之巨。腐败和寻租收入逃离中国后变成海外热钱又再进入利率黑市套利(外资者,实非外资也),如此循环往复。

(在2000至2011年间共有约3.75万亿美元的非法现金流流出中国)

(非法现金流主要通过虚假贸易进出中国)

(中国最大的投资来源地居然是香港和英属维京群岛这两个弹丸之地,中国的外资绝大部分是出境漂白的内资)

中国的利率黑市既是国内腐败和寻租的价值套现机制,又是国际虚假贸易和热钱循环的重要组成部分。我在写作《中国罕见股灾背后的阳谋》一文的过程中还发现,利率黑市不仅为冲击中国金融稳定提供了资金资源,还提供了可以钻中国落后的金融监管的空子进行制度套利的人才和技术资源。参与利率黑市的金融机构可以雇佣海外热人(Hot

financial

talents)以及使用高端高频交易和宽客资源。这个研判稍后在被媒体曝光的某中资证券公司与美国量化对冲基金司度的勾结中得到了印证。听到美国对冲基金巨头司度在中国居然注册为贸易公司,我一点也不稀奇,因为热钱的流动绝大部分就是通过虚假贸易进行的。某中资证券公司与司度的勾结堪称利率黑市中完美的组合。

利率是一切资产价格之母,由于利率黑市的大规模存在,中国的资产价格形成机制严重扭曲,融资活动由投机融资和庞氏融资主导。生产要素的价格通胀成为了融资活动的主要驱动力和目的,而忽视了生产要素的本质是用来生产的,结果导致生产活动中生产要素的相关成本增加的速度远远高于利润的增加速度。生产要素(资金和土地)的生产功能退居次要地位,而其寻租功能成为主导。

沿着利率黑市这条线,我把中国的宏观经济部门分为两大块:一块是人民币资产(房地产,资金)的寻租收入获得者:这一块由政府部门(即公共部门)和特权经济机构这两块组成;另一块是私营生产部门。寻租收入获得者是坐轿子的;私营生产部门是抬轿子的,是寻租成本的主要承受者。利率黑市是人民币资产的寻租收入获得者从事套利和洗钱的市场渠道。

由于利率黑市的资金有逃离中国变身海外热钱的需要,央行抛售外储资产硬撑人民币汇率的行为可以看作是对利率黑市跨国业务链的一种补贴。人民币汇率战略贬值这么难以推进很大程度上就是由于利率黑市背后的既得利益太过强大,金融改革,利率改革,汇率改革这么难也在于此。没有这些改革的成功,人民币资产价格形成机制严重扭曲。

在过去中国融资成本高企,人民币汇率不断升值的十年间,利率黑市是人民币资产最大的多头,而未来利率黑市将是人民币资产最大的空头。抵押质押给利率黑市的房地产,股权,债券等资产将是其砸盘的超级筹码。超级股灾的血战只是利率黑市做空人民币资产总战役的预演。人民币汇率之战将是决战之战。

利率黑市是在影子银行,P2P融资平台,互联网金融平台,配资机构的融资深海中潜行的超级鲨鱼群,人民币资产犹如海面上漂浮的血肉。----2015年10月19日笔者联合早报专栏文章《中国经济的毒瘤》

6.中国和外围背离的终极意义

那么中国和外围的背离意味着什么?意味着我们为了金融安全要甘于寂寞。货币流动性里到处都是庞氏融资和财务造假的定时炸弹,不把这些定时炸弹排除掉,后果不堪设想。这也意味着金融整顿和金融反腐给大哀股,房地产,大宗期货,债券划了一个货币流动性的顶部。在这样的情况下,寄希望于大哀股,房地产,大宗期货,债券有中长期的持续性牛市等于跳高运动员和地心引力作对,要飞上天。大哀股,房地产,大宗期货,债券市场这么多年妖精和害人精横行的乱象表明,中国的金融市场很大程度上已经与实体经济无关,成了资金套利的赌场。金融市场最终能否回到为实体经济提供融资服务的本质上来,决定了中国经济是否能涅槃重生,也是全面反腐能否根本胜利的关键。金融腐败是腐败中的腐败,只要金融反腐不取得根本的胜利,所有的反腐都是看热闹。金融市场回到为实体经济提供融资服务的本质上来,中国经济涅槃重生,这才是人民的名义的宏观金融落脚点。

一.深圳上海楼价暴涨的主流误解

过去半年很多人问我深圳的楼价为什么涨的这么火,我一直没有回答,因为在收集研究数据之前,我不愿意下结论。因为金融经济学应该是一门倚重数据分析的科学,应该用会计学,统计学,乃至大数据去分析。一切逻辑必须得被数据验证或证伪,这就是实证经济学的灵魂。

不过最近我就深圳楼市的数据搜集和分析已经有了突破性的进展,在我合盘端出我的研究成果之前,让我们先看看主流媒体和砖家是怎么解读深圳楼价暴涨的:

深圳楼价暴涨的原因首先在于,深圳楼市是“北上广深”中最小的。同时,新房占比也是最低的,仅占三成。因此,虽然其新房库存消化周期与其他一线城市相差不多,但存量绝对值很低。当需求反弹时,新房库存不能像其他城市那样起到蓄水池的作用,市场容易被一下子推高。

其次,产业结构的影响。决定一个城市住宅销量的是人口规模(在四个一线城市中深圳成为净人口流入最多的城市),而决定其房价水平的则是产业结构,和以此为基础的收入结构。深圳是国内互联网行业以及金融行业的聚集地(多家机构报告称深圳竞争力首次超过了香港,位居国内第一。深圳GDP也将在今年超过香港;而“神创板”多个股价暴涨的公司出自深圳,似乎预示着这个城市已经成功进行产业升级,成为高科技、新兴产业的天下,深圳也被赋予“中国硅谷”之称。),去年这两个行业的发展有目共睹,从业人员收入大幅提高,因而促生了大量购房需求。

再者,在14个主要大城市中,深圳土地面积最小。而且,深圳早已到了无地可用的状况,划定边界,还要划到哪里呢?真的要划,结果或许只有一个:导致房价继续上涨。根据相关规划,到2020年,深圳建设用地上限是976平方公里。目前已使用了940平方公里。未来5年,深圳只有36平方公里的新增建设用地,平均每年只有7平方公里。

看出来问题没有?主流媒体和砖家都是从房地产市场的供需角度出发来分析问题的。这和我的实证经济学研究背道而驰。看病看错了,下药就会吃出问题,严重的会吃死人。我在今年1月15日发表在《联合早报》的《中国房地产去库存可能重蹈股灾覆辙》一文中是这样预测中国房地产去库存的:“房地产的危机并不是供求的危机,而是融资杠杆的危机,就像汉能股票的腰斩风险,并非其二级市场的供需,而是其被用来作为质押物融资的杠杆风险。房地产去库存之战不仅是供需再平衡之战,更是金融杠杆风险之战,搞不好会重蹈股灾的覆辙。”单讲供需的去库存,不讲去杠杆最后会出大问题。

二.深圳上海楼价暴涨的诡异

我一直以来都说房地产危机实质上是债务危机,房地产周期就是债务周期。供需只是障眼法。下面就让我们通过中国的宏观金融数据分析,揭开深圳上海楼价暴涨的画皮来。

让我们来看下面的两个数据图:

数据来源:WIND资讯

在相当长的时间内,深圳房价同比增速都和金融机构外汇占款同比增速和外储资产同比增速高度正相关。但2015年三月之后深圳房价同比增速却开始和金融机构外汇占款同比增速和外储资产同比增速发生背离。以前的深圳房价是外汇占款和外储资产增加速度越快,涨得越快,外汇占款和外储增加速度越慢,涨得越慢;2015年三月之后,深圳房价却是随着外汇占款和外储资产自1994年以来(过去这22年)所未见的速度坍塌而进入历史上前所未见的高速增长期。

中国过去三十年的实证经济学数据表明,金融机构外汇占款同比增速和外储资产同比增速越高,宏观流动性就越宽裕;金融机构外汇占款同比增速和外储资产同比增速坍塌,宏观流动性就坍塌。房价是货币现象,那为什么深圳的房价却是在宏观流动性以历史罕见的速度坍塌的过程中以罕见的速度上涨呢?

深圳楼价暴涨的诡异毁三观吧?在运用西方实证经济学研究中国经济现象的时候,经常会遇到这样毁三观的时刻,这个时候就必须了解中国金融经济的特色,结合中国的实际情况去创造性的运用西方实证经济学。

三.答案就在结合中国实际的金融经济学里:利率黑市

在中国特色的金融系统里,深圳扮演极其重要的角色。深圳是中国利率黑市最关键的一环。利率黑市诞生的缘起是中国利率非市场化,由央行统一调控,存款和贷款息差过大;再加上资金资源被国有大行垄断。银行的信贷资源绝大部分被国企央企和特权民企垄断,广大私企借贷无门。银行信贷资金利息往往不超过10%,而根据微金所的数据,中国民间借贷市场平均利率水平则在30%左右。要知道中国实业企业平均利润率只有5%,于是许多国企央企以及特权民企弄到廉价的资金之后,不是从事实业生产,而是从事资金倒卖。如今,利率黑市就是中国资金倒卖和套利的市场渠道总集(P2P,互联网金融,理财产品等等,链家违规发展P2P,互联网金融,理财产品来推高房价的丑闻并不让我吃惊,因为利率黑市的平均套利收益回报要显著高于利率黑市之外的企业,也验证了我之前的预测:房地产的危机并不是供求的危机,而是融资杠杆的危机),中国的影子银行在很大一部分上就是利率黑市。

利率黑市的规模可以通过影子银行的数据来窥视。根据中国人民银行数据,2013年中国影子银行在其社会融资总量中的占比高达30%,而这个占比在2012年时为23%,其增速举世罕见。根据布鲁金斯学会的研报,2013年中国影子银行的规模有25万亿元人民币之巨,属世界最大之一。

腐败,寻租和套利为利率黑市源源不断的提供资金,这些资金在套利完成之后就有了逃离中国的必要。根据国际反洗黑钱智库全球金融诚信组织的研究报告,(如下图所示)在2000至2011年间共有约3.75万亿美元的非法现金流流出中国,这其中有相当一部分是贪腐收入。中国现在外流的非法现金流对GDP的占比已经超过了10%,每年在中国,香港,英属维京群岛之间通过转手套利和贸易作假渠道流动的非法现金流高达1万亿美元之巨。腐败和寻租收入逃离中国后变成海外热钱又再进入利率黑市套利(外资者,实非外资也),如此循环往复。

下面来揭示深圳在中国利率黑市中的巨大意义:“香港是中国大陆利率黑市的非法现金流洗钱中心(每年数千亿美元之巨),深圳毗邻香港,坐享地下钱庄海量流动性之便利,这些钱不少便以楼房的形式囤积着,由于深圳地产可以在香港某些金融机构做抵押品融资,就可使黑钱流出境外。深圳在p2p金融,互联网金融,信托,理财产品,地下钱庄等方面均走在全国前列,深圳楼市(特别是大户型)的火爆与之密不可分。”

四.结论

深圳地产除了可以在香港某些金融机构做抵押品融资之外,还可以到国内机构做内保外贷,其套利收入还可以到地下钱庄做账户对敲,通过这些合法不合法的手段都可以把人民币资产转成境外的美元资产。深圳地产作为融资抵押品,可以创造性的利用境内境外,合法不合法的多种渠道,将人民币资产转成境外的美元资产。这就是“2015年三月之后,深圳房价居然随着外汇占款和外储资产以1994年以来(过去这22年)所未见的速度坍塌而进入历史上前所未见的高速增长期”这样一个逆天现象发生的金融经济学本质。

一句话,利率黑市要赶在中国债务危机全面爆发和人民币快速贬值之前,把其人民币资产转成境外的美元资产。由于利率黑市的有万亿元级别的人民币资产需要置换成境外的美元资产,深圳楼市井喷式爆发了。利率黑市将人民币资产置换成境外美元资产的需要到底有多强劲?根据彭博社今年1月的最新数据,2015年中国的资金流出总额为1万亿美元,创有史以来最高纪录。同时,深圳楼市的价格增速也创了历史最高纪录。

深圳毗邻中国大陆利率黑市的非法现金流洗钱中心香港(每年数千亿美元之巨),那么上海呢?上海有自贸区。自贸区也是洗钱的天堂。自贸区之前,上海保税区就在铜融资洗钱中起到至关重要的作用,如今有了自贸区,上海未来洗钱的能力也会蓬勃而出。年后上海房价的井喷就是一个标志。

至此深圳上海楼价暴涨的惊人真相在结合中国实际的金融经济学的聚焦下露出了本来面目。重要的事情说两遍,深圳毗邻中国大陆利率黑市的非法现金流洗钱中心香港,上海有自贸区,自贸区也是洗钱的天堂。深圳上海地产作为融资抵押品,可以创造性的利用境内境外,合法不合法的多种渠道,将人民币资产转成境外的美元资产。由于利率黑市将人民币资产转成境外的美元资产的强劲需要,深圳上海楼市井喷式爆发了。深圳上海楼市越火爆,表明利率黑市将人民币资产置换成境外美元资产的需要越强劲,表明未来人民币汇率贬值的压力会越大。利率黑市是宏观流动性主导因素,别的人都是搭便车或者是跟风者,问题是一旦利率黑市基本完成了其资产转移境外的任务,那么搭便车或者跟风者就会成为最后的接盘侠。根据我的宏观金融数据分析,今年8月份左右,中国M2同比增速会再次坍塌,那个时候正需要接盘侠(最大的接盘侠其实是接受房地产为抵押物的银行和非银金融机构)们挑大梁。

1.我们生活在一个魔幻主义现实世界中

在一个理想的世界,我们当然希望每一个中国企业家都热爱实业,能创造大量就业,帮助千千万万人提高生活质量,但眼下,我们生活在一个魔幻主义现实世界中。

下面这个故事前一阵子在朋友圈里刷屏,我也不知道这是笑话,神话,还是现实。

马斯库是一名德国人,2005年拖着一只行李和300万元存款,漂洋过海来到浦东。

他拿出100万元付了房子首付,剩下200万元经营红酒生意。

十多年过去了,200万元的创业经营款早被马库斯亏得颗粒不剩、底裤朝天。如今,他以1725万元卖掉房子,打算回国休养生息。

临行前,他耸耸肩,满脸不解地说:“MLGB,这真是一个神奇的国度!

如果你恨一个人,你就劝他搞实业;如果你恨死了一个人,你就劝他创业。

有的人就是想把希望硬生生折腾成绝望,你就是八头骡子也拉他不回头,最近就有这么一位企业家朋友和我说他账面上闲钱太多,想买地扩大经营面积,问我怎么样。我问他“你是喜欢供不应求还是供过于求的感觉?”他说喜欢供不应求。我说“你生意做得好就是因为你供不应求,而要扩大经营就有可能搞成供过于求,何苦呢?”他还是很固执,想扩大经营规模,我就说地能租就不要买,未来实业会越来越不好做,要备粮(现金)过冬,不要光景好就把粮给吃光了。轻资产,重现金,情况一不对头才能跑得快。

有些时候,No Zuo No Die。这是我最后想送给他的话。

几乎每一个做实业的人都有一个梦想,那就是做上市,那么上了市的企业都在干嘛呢?事实上,他们远离了做实业的初衷,爱上了理财。

2.上市公司理财也疯狂

理财真的不只是中国大妈的菜,上市公司也好这一口。

根据wind资讯统计数据,2016年共有786家上市公司购买理财产品,购买理财产品合计9594个,理财资金合计达8139亿元,分别比2015年增加25%、31%、48%。其中购买理财产品资金超过100亿元的公司有6家,打头的中国神华投资在理财产品的资金为334亿元,是其研发投入的58倍。

部分主营业务惨淡的公司甚至以理财收益为盈利支柱。数据显示,2016年当年公司净利润50%以上是理财收益的公司有16家,其中7家公司的净利润主要是源自理财收入。以西安旅游为例,2016年年报显示,其过去一年归属于上市公司股东扣除非经常性损益净利润为-4170.97万元,主业亏损严重,但使用暂时闲置募集资金购买2.6亿元的理财产品,获得4113.74万元的投资收益。

A股上市公司共3204家,有四分之一靠买理财来持家过日子,2016年上市公司通过A股融资4.6万亿,然后他们拿出8139亿元买理财,理财资金对A股融资总额占比为17.7%,差不多是五分之一。国家发展A股本想给实业提供融资支持,结果他们拿到钱却大把的去买理财。

除了买理财之外,上市公司还炒房。跟据wind统计数据,2016二季末,A股有1305家上市公司有投资性房地产,合计达到5951亿元。其中,投资性房地产超过100亿元的上市公司就有12家。如下图:

如表所示,中国平安同期投资性房地产高达334.29亿元,是保险公司里炒房地产的一哥。险资对房地产青睐有加。中国太保、新华保险、中国人寿二季末投资性房地产也分别高达62.53亿元、31.74亿元和12.14亿元。除了保险,财大气粗的银行也布局了大量房产。除了中国银行,交通银行、招商银行二季末投资性房地产则分别高达60.21亿元和16.86亿元。以险企、银行为代表的“高富帅”企业在加大地产的投资,而那些“矮矬穷”的中小上市公司便开始纷纷选择高溢价卖楼保业绩。除了ST宁通B外,云赛智联、海航创新、绿庭投资、外高桥、长城电脑5家上市公司也于近段时间内发布出售旗下房产公告,拟出售和已出售的房产均位于北京等前期房价大幅上涨的一线城市。其中,云赛智联通过售房获得约1.86亿元收益,而云赛智联2016年上半年归属于上市公司股东的净利润仅为7073.73万元,尚不及卖房收益的一半。

让我们再来看下面的数据图:

上面这个数据图来自国家统计局,显示2015年全国规模以上工业企业利润累计总额同比增速在股市大盘高速增长的前半年一直高速增长,6月份超级哀股成灾之后,该利润累计总额同比增速一直坍塌了整整半年。数据分析显示,4月份利润累计总额同比增速增长企业中,95%以上炒股、炒房、期货、基金。

这让我想起了祁同伟,刚开始的时候只想做个好警察,结果成了人民英雄,再往后就成了一个为了权力和金钱无恶不作的投机者;同样的,很多企业家一开始只想做好实业,最好能上市,一旦上了市之后,就抛弃了实业,全情投入“资金倒卖,钱生钱”的套利游戏。

为什么办实业搞不过买理财的?

4.压倒中国实业的最后一根稻草

除了受利率黑市的盘剥之外,中国实业还要承受国际最高水平的宏观税负。国际上评价企业税负水平通常采用所谓的“总税率”的概念,这个概念是由世界银行研究并发布。所谓“总税率”指的是,企业必须缴纳的税额占商业利润的比例,这包括企业税收和各种强制性缴费,强制性缴费也可以称为“劳务税”。具体说,所谓“劳务税”就是企业缴纳的五险一金等劳务管理方面的支出。

根据世行与普华永道发布的最新报告,2016年中国企业的总税率达到了68%,位列世界第12位。在中国企业68%的总税率中,48.8%是劳务税,而2016年世界劳务税的平均水平仅为16.3%,中国是世界平均水平的3倍。按照世界银行的研究结论:低收入国家的最佳宏观税负水平为13%左右;中下等收入国家的为20%左右;中上等收入国家的为23%左右;高收入国家的为30%左右。我国企业的实际税费负担已经接近或超过40%的水平,但是这年头一般企业的利润率也就百分之五六。这样的税负,一般企业如果只是埋头搞实业是很难生存的:要么搞利率黑市,要么别在中国搞实业。

特朗普的减税计划将令中国实业雪上加霜。根据美国税收政策中心的测算,特朗普4月26日提出要把美国合伙人制企业(pass-through

businesses,美国大部分中小企业都是合伙人制企业)的最高税率由39.6%降至15%。,这个减税方案在未来10年时间里将给美国合伙人制企业减少2.4万亿美元的税负,再加上特朗普竞选时承诺的各种个人所得税减免,在未来10年时间里将给美国企业家减少9.5万亿美元的税负,总共是给企业及企业家减少税负11.9万亿美元。哪怕是不减税,目前一个实体企业的税负在美国也比中国轻35%左右。

在中国搞实业得到的利润大头上缴国家,残渣冷炙留给自己;在美国搞实业得到的利润大头留给企业和企业家,残渣冷炙留给国家。那么问题来了,作为一个真正想干实业的企业家,你是在中国死撑,还是去美国获取特朗普巨大的减税红包。特朗普的减税计划不亚于压倒中国实业的最后一根稻草。

是的,特朗普的减税计划会令美国政府债台高筑,很难全面实施,但哪怕是部分实施对中国实业的冲击也是不言而喻的。

5.TO BE OR NOT TO BE

生存还是毁灭,这是个问题。在眼下,实业在中国真的很难有出路,猖獗的利率黑市,全球顶级的宏观税负敲骨吸髓的负荷,再加上宏观经济萎靡不振,这个时候不但不应该扩大经营规模,还应该剥离所有非核心业务,非核心资产,如果真的想坚守实业,那就靠核心资产刷存在感就可以了,对于固定资产,能租的就不要买,对于巨大的人力负担,能外包外派的就不要搞大直接雇佣编制,不要嫌现金太多,要多攒余粮好过冬。但凡有点于心不忍的,真的不要劝搞实业的朋友在这个节骨眼大展宏图,宏图越大,光景不好的时候才更加无处可逃,那可真是化宏图为囚笼。更别劝人创业,根据数据服务商IT桔子的数据,截止2015年年底,2013年后成立的公司死亡数量(已关闭状态)为406家,其中2013年成立的公司死亡量占比为90.6%。九死一生的事,你得跟人有多大仇恨,才劝人去干。闲钱多了不烧手,摊子小了,情况一不对头才能掉头就跑。

在一个理想的世界,我们当然希望每一个中国企业家都热爱实业,能创造大量就业,帮助千千万万人提高生活质量,但眼下,连做实业做上了市的企业都热衷于买理财了,你愿意身边的人去走那样一条实业之路吗?哪怕宏观税负由于种种问题很难减下来(政府债务负担很重,减税是心有余而力不足),你至少要把利率黑市的这帮妖魔鬼怪给打得七七八八,实业才有希望。扎根中国心系实业的企业家是这个世界上最不容易,最伟大的人,他们这样的火种要留下来,只有那样,经济的严冬过后,中国实业的星星之火才可以燎原。

A股是用来办实业的,不是用来倒卖资金的,所以本文透过金融量化分析也指出了A股基本面的基本面。这个基本面不扭转,100个“牛市余”送给你骂Die也是白搭:逛赌场,最终赢了是运气,输了得服气。

(内容摘自摩尔撰稿人“经济学家吴裕彬”,点击原文链接查看更多)

- END -

免责声明:文中的观点、结论和建议仅供参考,不构成任何投资建议