本份报告从苏州区域环境、市场规模、运营现状、客群属性等几个维度,为未来进入市场的投资者和在深度经营的运营者提供了方向和思考。

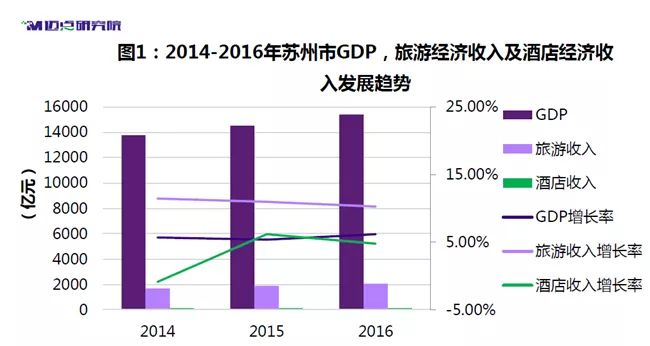

2014-2016年,苏州经济发展平稳上升,但受产业升级影响,增长率涨幅偏低;虽然苏州经济转型中致力将经济重心由制造业转到服务业,但其侧重点依旧是金融、现代物流、科技和信息服务等生产性服务业,因此,旅游业受GDP发展影响增速降低;酒店收入也和旅游业收入走势保持一致,甚至在2014年受政策影响呈现逆发展状况,但业内调整较快,2015年后回升。

数据来源:迈点研究院(MTA)

1.2苏州现有旅游资源

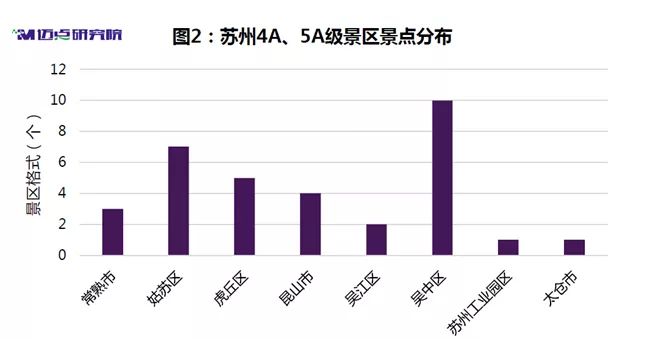

再看以园林古城旅游著称的苏州旅游资源数据,在2017年当地共接待海内外旅游人次12264.57万。截至2017年,苏州共有27个4A级和6个5A级景区获得认证,其中5A级景区江苏最多。从区域分布来看,吴中区包含1个5A景区-太湖景区和9个4A景区,数量最多;苏州工业园区虽然只有金鸡湖景区一个景点,但该景点属于国内少数对外免费开放的5A级景区,且又是国家商务旅游示范区,对于游客的吸引力巨大。

数据来源:迈点研究院(MTA)

除了景区景点,苏州酒店分布特征根据行政区及商圈划分表现又有所不同。通过分析苏州中高端酒店市场在各个商圈的酒店价位分布和平均MCI指数,可为在营酒店和筹建待开业酒店提供定价参考,了解自身在市场的一个表现水平或预期需要达到的水平。

2.1苏州现有酒店市场大小及酒店分析

据迈点研究院(MTA)实时抓取携程网的不完全数据统计,苏州2017-2018年共有5302家酒店提供住宿,其中中高端酒店(四、五星酒店及四、五星标准酒店)327家。

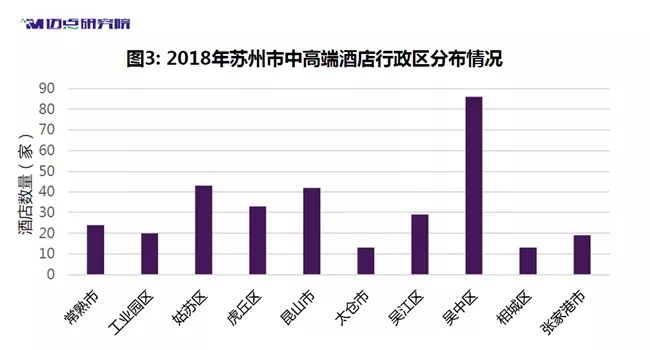

酒店行政区分布

327家中高端酒店共分布在11个行政区,包含7个区和4个县级市。其中,吴中区由于面积较广且包含太湖景区、木渎古镇等多个旅游景区,并与市中心和金鸡湖地区交界,酒店市场体量庞大;而北部地区中高端酒店数量相对较低,相城区和太仓市最少,各为13家。

数据来源:迈点研究院(MTA)

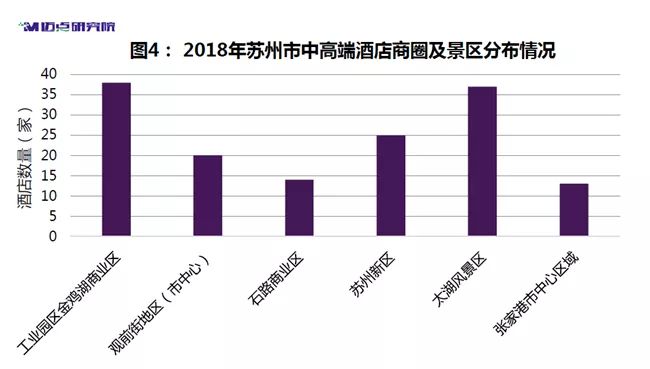

商圈/景区分布

数据来源:迈点研究院(MTA)

此次监测的327家中高端酒店共涉及苏州20个主要商圈/景区。由于苏州景区较多且分布较广,同时下辖县级市较多,酒店整体分布较为分散。共有6个商圈/景区酒店总量超过13家(图4),占据苏州市中高端酒店市场的4成份额以上。其中,工业园金鸡湖商业区和太湖风景区成为最吸引酒店进驻的区域,尤其是金鸡湖地区成为近期苏州的发展热点,吸引了大量综合型酒店进驻;而张家港市虽然酒店总数与其他行政区相比不多,但其酒店基本集中在市中心区域,使其成为酒店分布较为密集的地区之一。

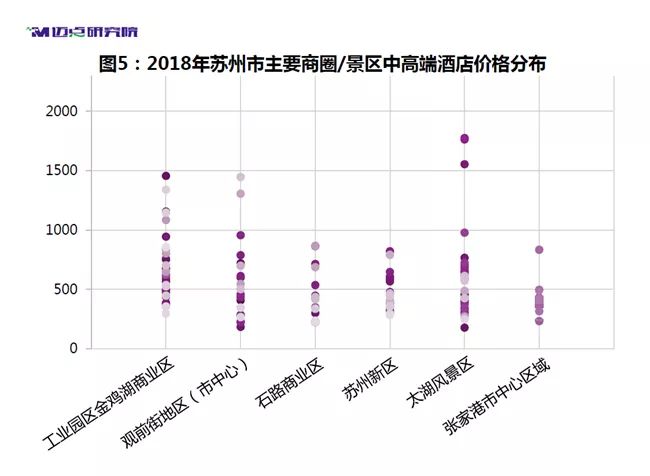

价格分布

数据来源:迈点研究院(MTA)

从价格上来看,苏州中高端酒店价位跨度从180-1800元不等,主要集中在200-800元之间。酒店最密集的工业园区金鸡湖商业区和太湖风景区价位分别集中在350-850元和250-700元之间,同价位间的酒店竞争十分激烈。而这当中,太湖风景区内的酒店最高价格可以达到1800元左右,跨度较大。相比之下,石路商业区的价位则更为分散且整体偏低,多集中在200-550元左右,最高价格在850元左右。

准备进入工业园区金鸡湖商业区的酒店需要做好充分的市场调查和自身的市场定位,对于酒店自身的市场宣传成本相较其他地区会偏高,且竞争者偏多;太湖风景区虽然酒店也十分密集,但其市场价位跨度较大,700-1500元的定价区域属于空白,可以考虑进入;石路商业街靠近留园,有一定的旅游资源,且与观前街接壤,同属苏州城市核心区域,酒店密度相较前两个区域更加稀疏,且酒店房价跨度偏低,有一定的进入空间。

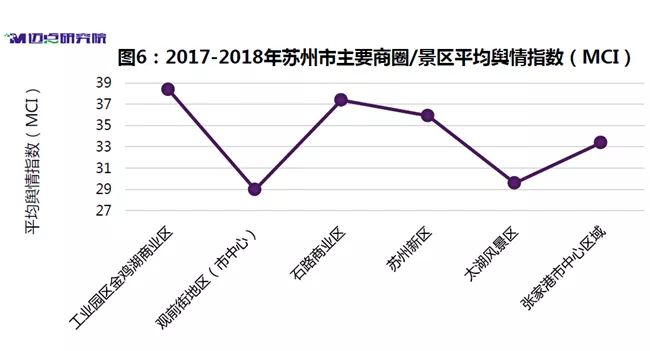

2.2 主要商圈/景区平均舆情指数分析

酒店市场舆情情况一定程度上反应了该区酒店在整个苏州市的一个市场认知程度:舆情指数越高,市场认知范围越广,认知程度越深。而每个地区由于自身区域因素不同,整体的舆情指数也会有一定差异,各地区的平均指数水平能够给该地区的酒店市场运营提供一个参考指标,帮助其衡量自身的市场舆情水平。

苏州市6个主要景区及商圈的平均舆情指数主要以工业园金鸡湖商业区为代表,在苏州当地的舆情指数相对较高。石路商业区和工业园区金鸡湖商业区由于其商业性质,市场需求庞大,吸引了大批高星级酒店进入,整体指数较高,超过37.0;虽然观前街地区(市中心)和太湖风景区拥有酒店数量在苏州市场名列前茅,但由于其点评指数较低,使这两个区域MCI指数均低于30.0。

数据来源:迈点研究院(MTA)

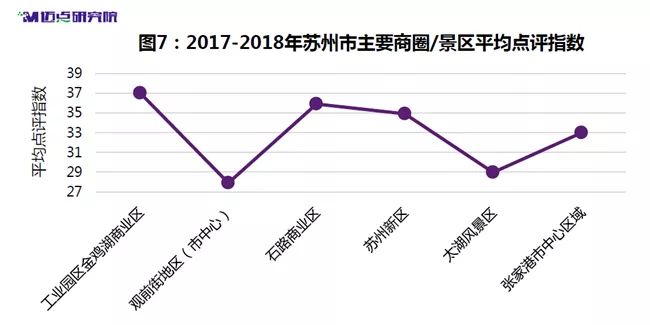

就点评指数而言,其走势与舆情指数基本一致,可以说苏州酒店的舆情指数很大程度上是由点评数和好评率决定的。工业园区金鸡湖商业区和石路商业区由于其市场内的酒店多为商务性质或综合型体量偏大的酒店,入住客群相应较多,点评数量和质量均高使其点评指数偏高;观前街地区(市中心)和太湖风景区虽然一个位于市中心,一个拥有旅游资源,但其市场内的小体量精品酒店甚至是独栋别墅酒店较多,客房数量不超过50间,同时又有许多新开酒店,历史点评数量偏低,导致其点评指数低迷,使其总体指数水平大幅下拉,形成指数洼地。

数据来源:迈点研究院(MTA)

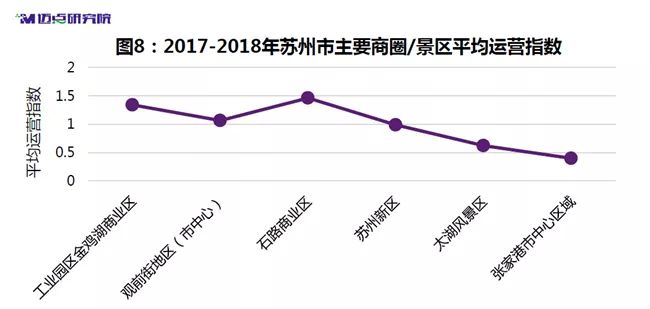

从运营指数来看,苏州酒店运营指数整体低于1.5。其中,工业园区金鸡湖商业区和石路商业区市场内多为品牌酒店,更加重视市场宣传;市场内的单体酒店面对激烈的竞争,宣传也非常活跃。而太湖景区由于范围庞大,且多为单体自营民宿,酒店分布较为稀疏,竞争相较其他地区偏缓,使其对于市场宣传投入偏低。

数据来源:迈点研究院(MTA)

就酒店市场运营表现而言,除了平均房价和入住率,酒店的市场宣传和市场认知也是不可忽略的重要部分。迈点区域酒店舆情指数MCI中的运营指数数据一定程度上反应了各酒店在当地市场中的认知程度,同时为各酒店衡量自身在市场中的位置提供了一个参考依据。

3.1 苏州星级酒店运营分析

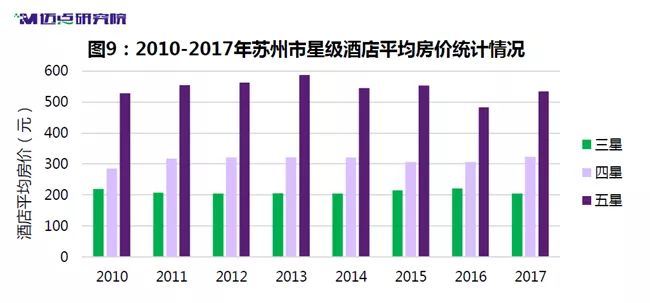

据国家文旅部监督管理司数据显示,苏州2010至2017年度三星级酒店房价变化不大,趋势基本平稳,维持在200元左右,2016年稍有提升达到221元,成为近年来最高房价;四星级酒店房价在2013年达到峰值,超过320元,之后受政策影响平均房价稍降,维持在300元左右,但在2017年达到近期峰值323元;五星级酒店平均房价整体趋势与四星级酒店类似但变化幅度更大,在500-550元间呈波动趋势,但在2016年跌破500元。

数据来源:国家文旅部监督管理司

就入住率而言,苏州酒店市场2010-2017年变化较大,三星级酒店在2010年占领市场入住率最高位置且达到其自身今年最高值58%,但整体处于低迷状态在45%-50%间波动;四星级酒店自2013年后稳步上升并在2014年入住率超过其他两个级别酒店成为市场最高水平,2017年达到最高值接近60%;五星级酒店入住率变化和四星级酒店大致一样,但在2013年后入住率由原来市场内领先水平降至第二,并被四星级酒店入住率水平压制至2017年但差距不大,也近60%。可以看出,在经历2011年的集体下滑后,2017年苏州星级酒店的平均出租率提升明显。

数据来源:国家文旅部监督管理司

3.2 运营指数前十酒店经营情况分析

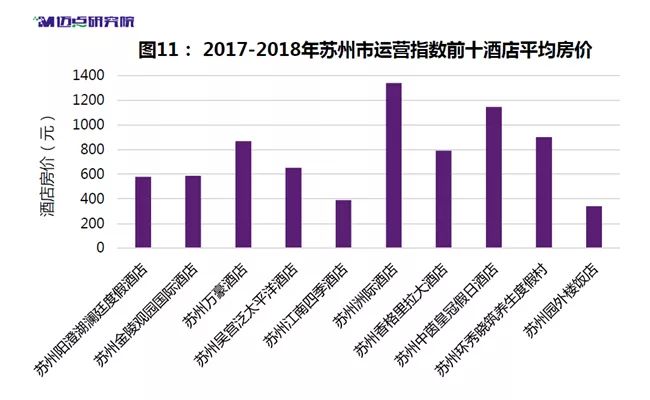

根据迈点区域酒店舆情指数MCI监测数据显示,2017-2018年苏州中高端酒店里运营指数部分表现前十的酒店平均房价跨度较大,其中单体酒店居多且定价偏低。只有洲际酒店集团旗下的苏州洲际酒店和苏州中茵皇冠假日酒店平均房价冲破1000元,其余大多集中在570-900元之间,其中苏州江南四季酒店和苏州园外楼饭店甚至低于400元。

数据来源:迈点研究院(MTA)

数据来源:迈点研究院(MTA)

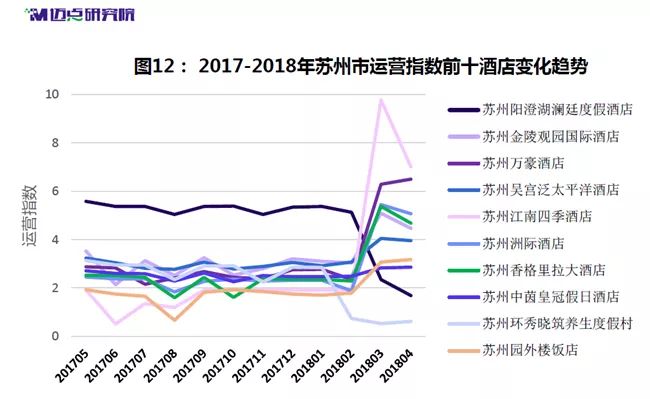

单就运营指数而言,苏州市场运营前十酒店的运营指数自2017年5月至2018年2月整体较为平稳一致,2月后市场内排名变动较大但多数酒店在2018年3月达到最高值。3月,苏州进入旅游旺季,市场内酒店开始增加媒体曝光率,以宣传自身吸引游客。

在前十的酒店中,苏州阳澄湖澜廷度假酒店2018年2月前一直保持市场领先位置,且运营指数普遍高于其他酒店;2月后苏州江南四季酒店取而代之。整体而言,上榜酒店主体为国内单体酒店和国际品牌酒店,国内品牌酒店在苏州的市场运营优势并不明显。而上榜单体酒店均以休闲为主的度假型酒店,且靠近景区;国际品牌酒店虽然也有部分靠近景区,但多为金鸡湖旁酒店,其性质依旧以商务为主。这也一定程度上说明,苏州旅游经济的挖掘空间还在!

4.1 中高端酒店潜在客群画像分析

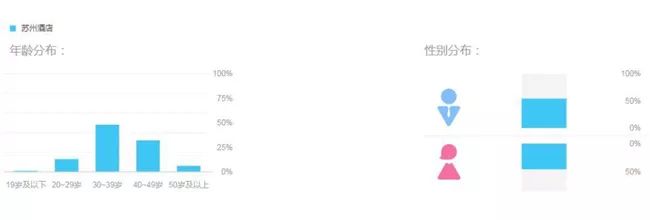

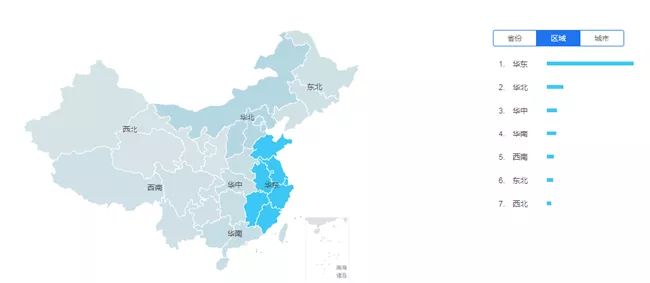

从潜在客群分布来看,苏州潜在中高端酒店的客群年龄主要集中在30-49岁,男性相较女性稍多。这其中,酒店的潜在客户主体为华东地区尤其是江苏本省,其中苏州本地居民及上海游客最多。苏州本身的旅游资源丰富,且紧挨上海,休闲及商务旅游辐射强大。建议酒店市场投放时,可以着重对30-49岁的苏州和上海客群进行宣传,并侧重于男性市场。

人群属性(数据来源:百度指数)

区域来源(数据来源:百度指数)

省份来源(数据来源:百度指数)

城市来源(数据来源:百度指数)

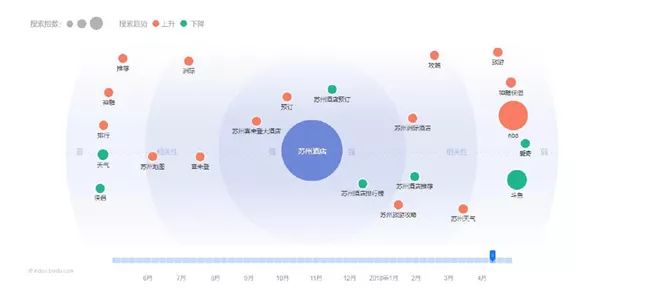

需求图谱(数据来源:百度指数)

从苏州酒店的需求图谱来看,潜在客群选择苏州酒店预订时,对苏州攻略和酒店排名比较关注,“苏州酒店推荐”、“苏州五星级酒店排名”等关键词,与苏州酒店保持了较强的相关性,多家国际品牌酒店名称甚至直接成为搜索主体。这说明,酒店的市场认知程度可以直接吸引到到潜在客户,尤其是外地客户。在互联网信息爆炸的时代,酒店排名和旅游攻略对外地客户群体而言,有着直接的引导作用。

4.2 点评指数前十酒店客群情况分析

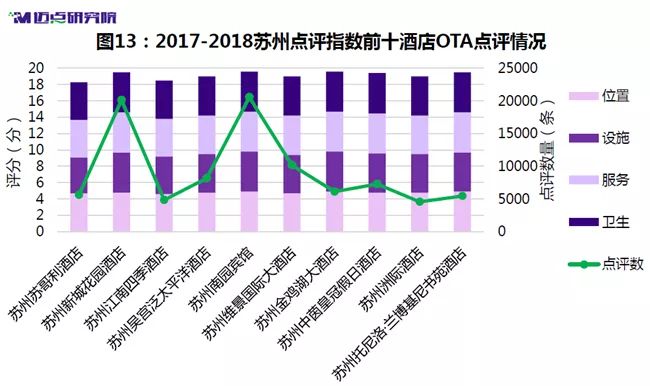

苏州市点评指数前十酒店中,除苏州苏哥利酒店和苏州江南四季酒店外,其余酒店OTA总评分均达到19分(满分20分)以上;点评数前十酒店中,苏州新城花园酒店和苏州南园宾馆点评数超过20000条,其他在5000-8000条之间。

数据来源:迈点研究院(MTA)

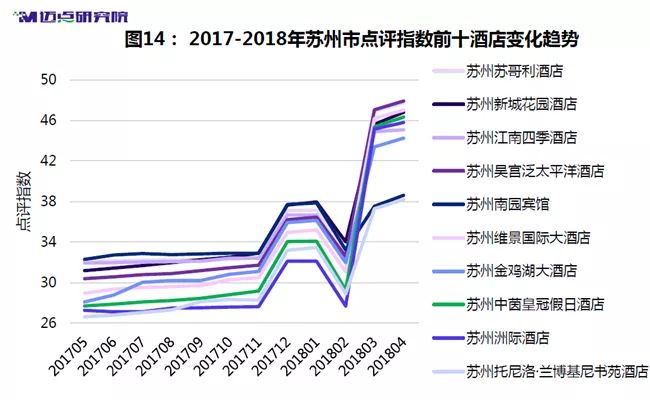

就点评指数而言,前十酒店指数变化趋势基本一致,但酒店竞争非常激烈,经常有名次更换情况发生。2017年底受节庆、尾牙和跨年影响,市场点评指数整体迎来一个小高峰。而3月开始,苏州市场内的各酒店开始为旅游旺季进行宣传,并迎来大量游客入住酒店。与此同时,各酒店点评指数均大幅上扬,并产生名次变化。

数据来源:迈点研究院(MTA)

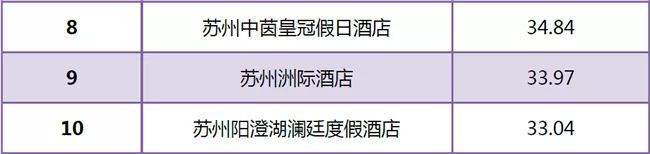

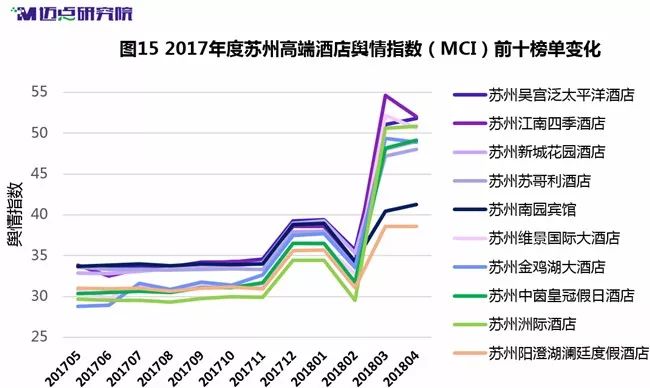

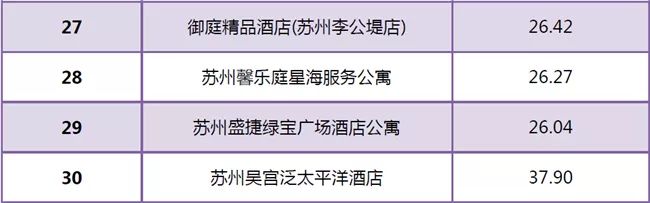

五、2017-2018年苏州中高端酒店舆情指数(MCI)前十榜单分析

最后,我们来看一下迈点区域酒店舆情指数MCI前十榜单情况,其综合了酒店的运营指数和点评指数,一定程度上代表了酒店在当地市场的影响力和受欢迎程度。换言之,迈点区域酒店舆情指数MCI高的酒店,在市场中的综合表现往往更加有竞争力。以下是苏州2017-2018年苏州中高端酒店舆情指数(MCI)榜单前十:

数据来源:迈点研究院(MTA)

舆情指数前十榜单以本地单体酒店为主,仅有的3家品牌酒店,其中2家为洲际旗下酒店,1家为港中旅旗下酒店。根据指数走势可以看出,苏州市酒店市场竞争较为激烈,且多次发生排名更替:苏州吴宫泛太平洋酒店一直保持在排名上游并在2018年4月以微弱优势取得第一;苏州洲际酒店2018年2月起开始发力,一跃进入前五,但由于之前长期较低的指数排名,使其最终平均指数偏低,排名靠后。

数据来源:迈点研究院(MTA)

苏州市场内排名较前的酒店均为单体酒店,主要依靠其与OTA的紧密合作创造大量公开的酒店评论,营造其市场内的口碑;相比之下,拥有自身预订渠道的品牌酒店将酒店预订分流,一定程度上削减了OTA流量和评论,从而降低了MCI指数,但品牌酒店自身对市场运营的优势使其运营指数偏高,仍具有一定竞争优势。

苏州市“十三五”旅游规划中提到,旅游产业优化总体布局为“一核、一环、六区”。以姑苏区“国家古城旅游示范区”与苏州工业园区金鸡湖“国家商务旅游示范区”集中展示区为世界级旅游目的地发展极核,“古城-园区”极核外围20-30公里袋装区域为换成游憩带,古城文化旅游板块、国际都市商旅综合发展板块、环太湖山水健康度假板块、水乡古镇文艺旅游板块、环阳澄湖湖荡休闲板块、滨江活力休闲板块为“六区”,建设全域旅游。同时,结合现有旅游产品重点打造三大龙头产品:遗产文化旅游产品、水乡休闲度假产品和苏式会奖旅游产品。

6.1 姑苏古城区重现辉煌

苏州市2018年将重点打造苏州古城区的人文景观,发展旅游服务和文化产业。而作为三大龙头产品之一的遗产文化旅游产品也将极大程度在该区域体现,届时人文主题酒店需求将大幅增长,主题精品酒店和民宿将迎来更大的市场。但由于姑苏古城区位于苏州市中心,酒店建设固定成本偏高,同时市场内已有酒店众多、竞争激烈,准备进入的酒店可以考虑高端精品酒店市场,并需要做好市场运营,扩大市场认知度和影响力。

6.2 工业园区金鸡湖地区热度持续

苏州金鸡湖地区一直备受商业酒店喜爱,多数高端酒店选择在此入驻。同时受到政府支持,该地区的商业会展繁多,为酒店提供了不小的市场。2018年苏州体育公园将建成,同时会奖旅游得到政府大力支持,大量演出比赛将丰富金鸡湖地区市场的多样性。同时园区将成为国家级高新技术产业园区和服务外包基地、长三角地区现代商贸物流运营中心和文化创意产业中心。目前金鸡湖地区商务酒店虽然众多,但由于政策支持,市场尚未饱和;未来扩大的会展和文化活动市场使得文化性质酒店市场扩大,目前市场内尚未出现高端艺术型酒店,准备进入市场的投资者可以考虑此类型的相关酒店。

6.3 吴中区太湖沿岸水乡度假潜力巨大

吴中区涵盖“六区”中的环太湖山水健康度假和水乡古镇文艺旅游两大板块,拥有大量旅游资源。虽然太湖风景区已经进入大量度假型酒店,但品牌酒店较少,且600-1500元价位酒店偏少,多数为单体中档酒店。而苏州市致力发展全域旅游,将着力发展旅游特色民宿和精品民宿,结合水乡度假和水乡文艺旅游将是值得考虑的细分市场。

6.4 北美、欧洲、亚洲和上海市场成为营销重点

苏州市致力将自身打造成国际旅游市场,其重点放在北美、欧洲和亚洲市场,而国内则重点开发上海市场,同时对于较为远程的广东、重庆和西安,也是主要营销目标。已开业的酒店,可以考虑对以上市场进行着重宣传,以吸引更多外来游客;而未进入市场的投资者,可以考虑国际品牌酒店入驻,尤其是来自北美、欧洲和亚洲的品牌,借助其在当地的品牌影响力和本身自有的市场预订渠道,吸引一定的国际客群。

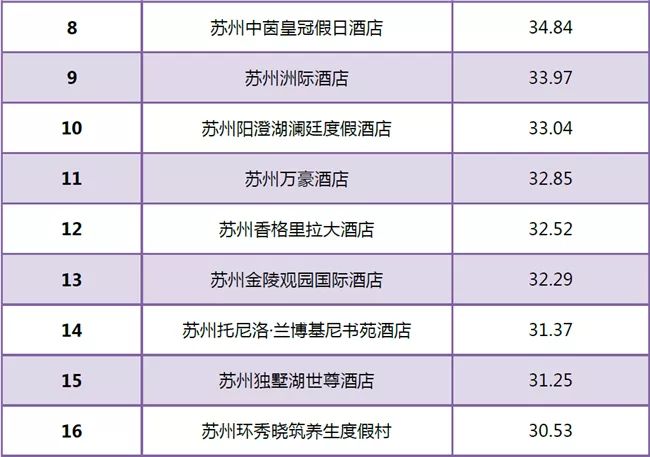

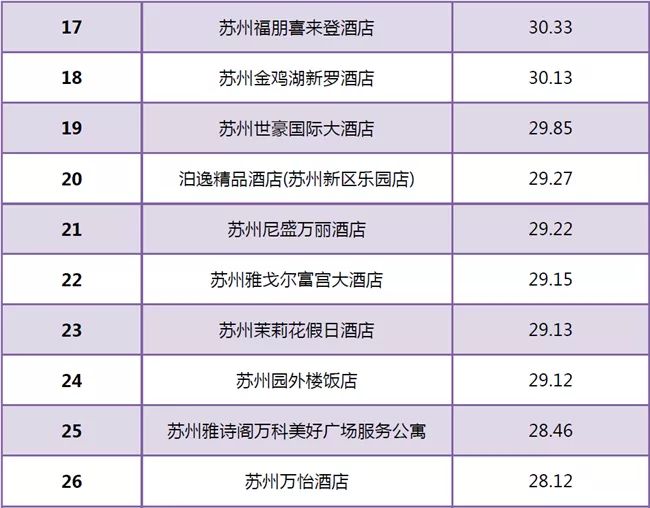

七、2017苏州市中高端酒店舆情指数(MCI)完整榜单

数据来源:迈点研究院(MTA)