王国斌先生具有20多年的证券业从业经验,曾担任东方证券副总裁、东方证券资产管理有限公司董事长。他追求投资的科学性、实效性,曾连续多年被美国财经杂志评为中国最优秀的机构投资领袖。本文为王国斌先生前日在天风中期策略会上发表的题为《牛市还是熊市应该在意吗?》演讲,很荣幸禅院君在现场聆听了王总的演讲。

演讲内容如下:

我在东方分管研究所的时候,不怎么主张开这样的投资策略会,因为策略会有没有意义大家见仁见智。当然今天我不是来砸场子的,我想从我从事多年获得的买方经验来谈一下对投资的小体会。就是牛市还是熊市,我们应该在意吗?

大家的常识应该是很关心牛市还是熊市,因为宏观经济在投资中非常重要。重要在哪里?我们每个投资者生活在对未来进行估计的世界中,在投资上,未来是唯一重要的。如果我们能正确地预测经济重要的转折点,那么无论是自上而下还是自下而上,收益都是特别大。如果能够买到最低点,卖到最高点,那是我们梦寐以求的。

股价DDM模型中的三个重要的因素是:企业盈利、市场利率以及风险偏好,这三点的未来变化,都要从微观的角度扩展到宏观的角度来考察,所以我们的常识是宏观是非常重要的。问题是,有人可以准确地预测未来的宏观经济吗?有谁旗帜鲜明地告诉你他的预测的不确定性吗?更重要的是预测者本身理性客观吗?

大家如果有机会,了解一下宏观经济学的发展史,它的起因是跟战争密切相关的。在发展的过程中,整个宏观经济从十九世纪50年代开始,美国有了一些宏观经济的统计数据的记录,到上世纪30年代逐步形成了体系,到现在不到200年的时间。在这200年的时间里,我们看到,虽然我们可以获得的数据越来越多,但是这么多年以来,我们对经济周期预测的准确性并没有很大的提高。提前做出准确的预测,具备这种本事的经济学家没有几个。我们有那么多人在费尽心机进行经济预测,并不是因为预测很成功,恰恰相反,是因为大家都预测不成功。所以我在投资上,我信奉一个原则,不太过度考虑宏观问题。我从一开始就是学习彼得林奇的书入门投资的,他有一句话影响了我,他说每年只考虑宏观经济5分钟。我去年说过,宏观上有远忧没近虑,对未来几年,不需有太多担心,但对更远的未来有深深的忧虑。不过,刘煜辉老师的文章我是必读的,因为他提供的信息量非常大,很敏锐。

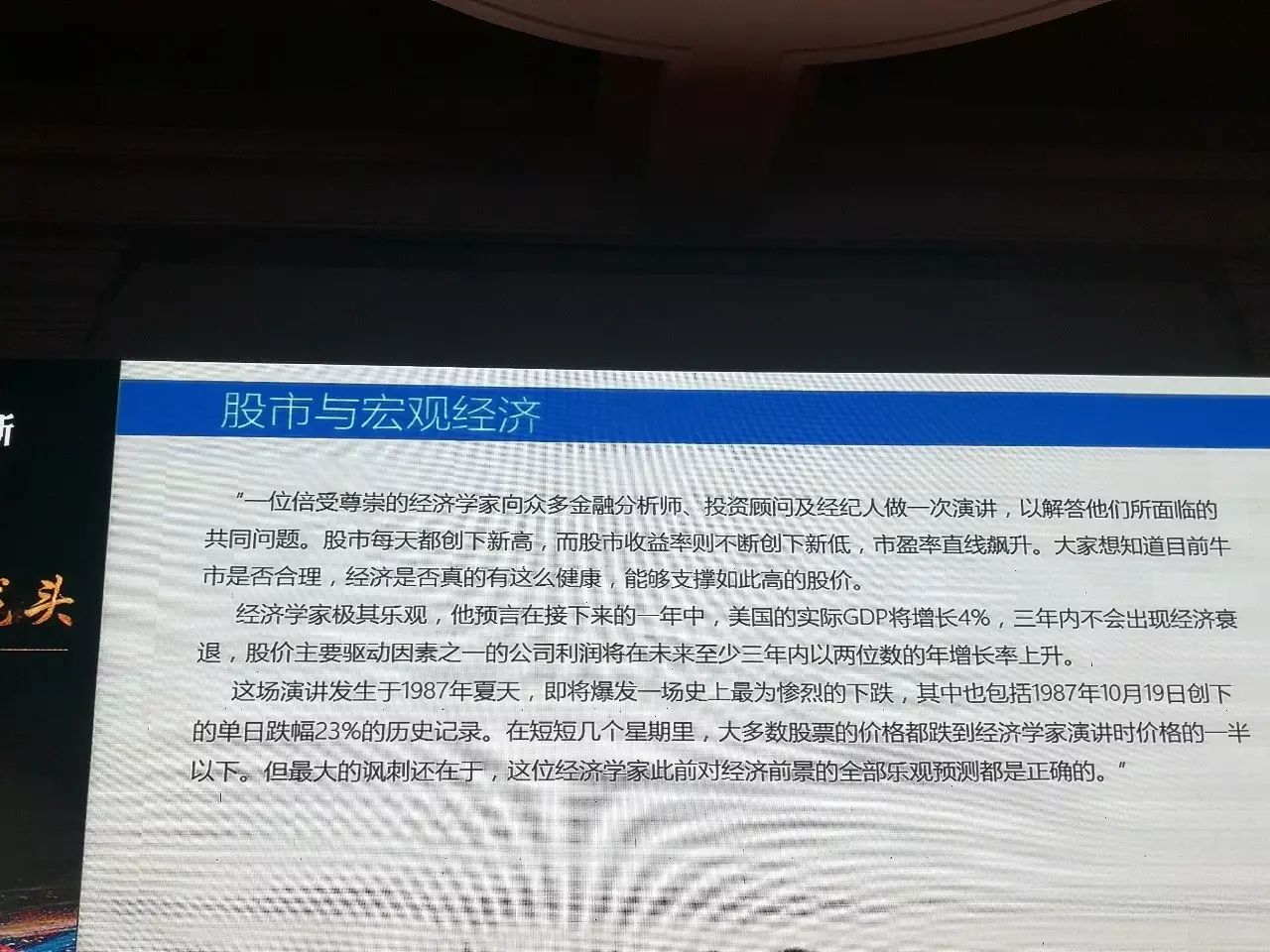

当然也有经济学家对宏观经济预测的非常准确,SIEGEL在《股市长线法宝》说过一个故事,一位备受尊崇的经济学家在1987年夏天曾经向众多像我们这样的众多投资者、分析师、经纪人做一次演讲,以解答他们所面临的共同问题。目前的牛市是否合理?经济是否健康,股价不断创新高能持续吗?这位经济学家极其乐观。他预言,在接下来一年中,美国的实际GDP将增长4%,三年内不会出现经济衰退,股价驱动因素之一的公司利润将在未来至少三年内以两位数的年增长率上升。这一演讲发生不久,爆发了一场史上最为惨烈的下跌,其中包括1987年10月19日创下的单日跌幅23%的历史记录。在短短的几个星期里,大多数股票的价格都跌到了他演讲时价格的一半以下。但最大的讽刺意义在于,这位经济学家的乐观的预测都是正确的。这是一个悖论,原因很简单,确确实实有少数的经济学家是可以经常预测未来的经济情况的。问题是有太多的经济学家预测不准,即便预测准确的概率也不高,所以大家对预测准确的经济学家也是不太信的。

经济预测为什么这么难,经济学家为什么没有预测到2008年的经济危机?最主要的几个原因:1、经济数据中充满噪音。数据的可靠性有多大,大家最清楚的。2、经济变化莫测。3、相关的两个经济变量未必是互为因果的。涉及到数据的不是10个,20个,是成千上万的经济变量,你要区分出是相关关系还是因果关系是非常难的。4、经济是一个动态系统,不是一个简单的方程式。5,最主要的原因,经济预测中不可避免地存在偏见。所以这个预测是很难的。

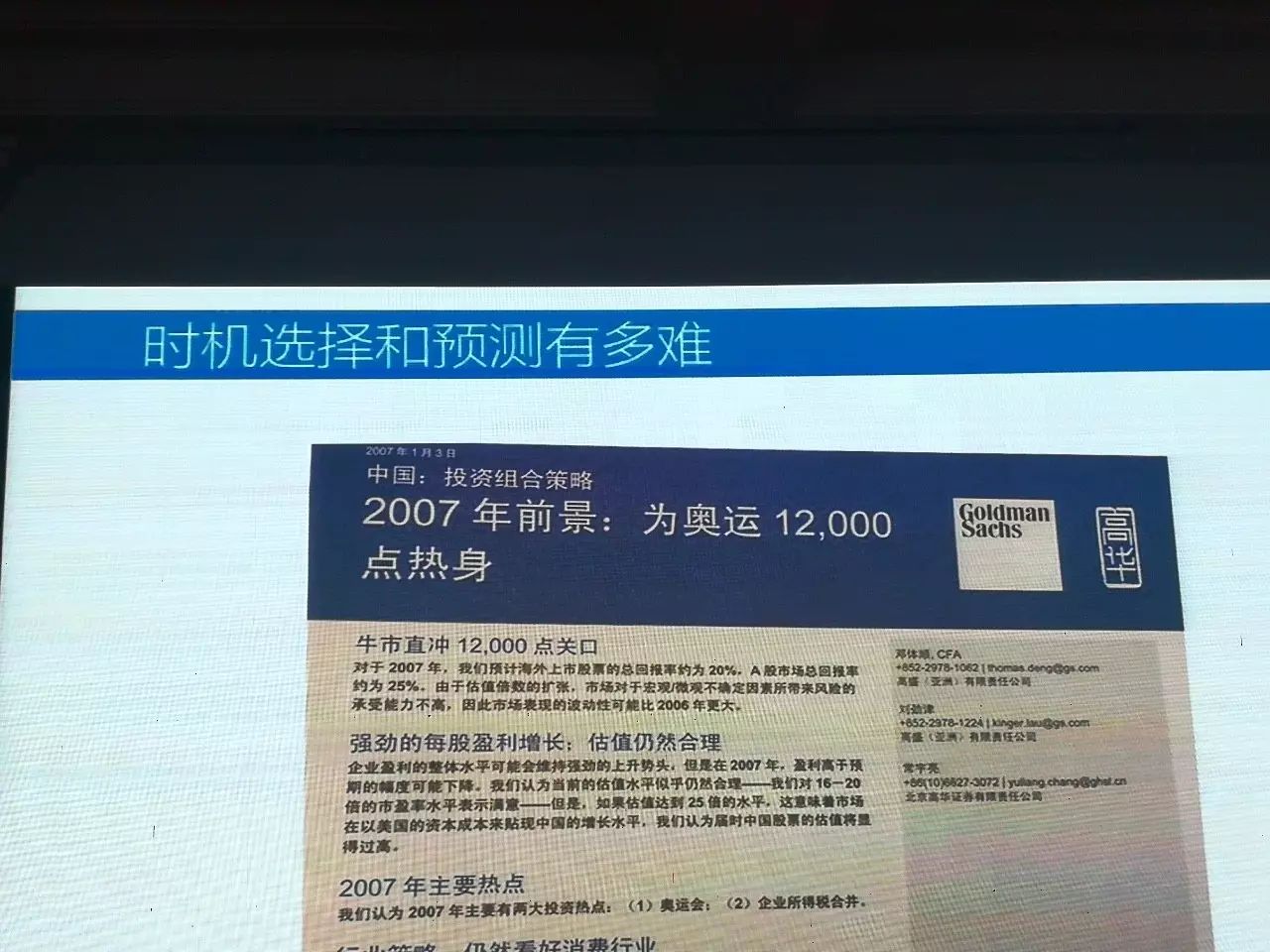

下面是我们的分析师和经济学家对股市的预测,这是2007年预测,说牛市直冲12000点,这是2014年-2016年的预测,还有各大券商预测的指数。我就不一一说了,否则大家难堪。1966年萨缪尔森说过“近几十年来发生了5次经济衰退,而股票市场信号却表明发生了9次。”他的名言至今仍然是正确的。“就算美联储主席格林斯潘趴在我耳朵上告诉我未来两年美国准备采取的货币政策,我也丝毫不会改变我的决策。”这是巴菲特1994年说的。

彼得林奇也说过,“我非常希望自己能正确预测市场和经济衰退,然而这是不可能的,所以只要投资于像巴菲特这样的高回报的公司就满意了。”

这是股市跟宏观经济的关系,我的观点是股市和宏观经济的相关性即便很强,其对投资的指导意义也不是特别大。

那么货币政策和股市有没有什么关系?有没有指导意义?我们做过一个统计,在美国市场,1992年之后,股市与货币政策之间的关系开始变的不太可靠。期间出现多次美联储收紧货币政策加息而标普500持续攀升的情况。1994—2012年,在美联储首次放松银根时买入而在首次紧缩银根时卖出股票,大盘在此期间的累计收益率为55%,而那些实施买入持有策略的投资者实现的收益率为212%,几乎是前者的4倍。股票市场和货币政策在美国不存在一一对应的关系,同样的,在中国A股市场,也不存在一一对应的关系。

宏观经济状况与股市相关度并不高。我们做了一个统计,GDP增速与股市表现的相关性不大,可解释度较弱,相关性只有45%。股市真的是经济晴雨表吗?1945年—2012年期间,美国道琼斯指数有13次跌幅超过10%,但后续经济都没有发生衰退。所以股市也不一定是经济的晴雨表。

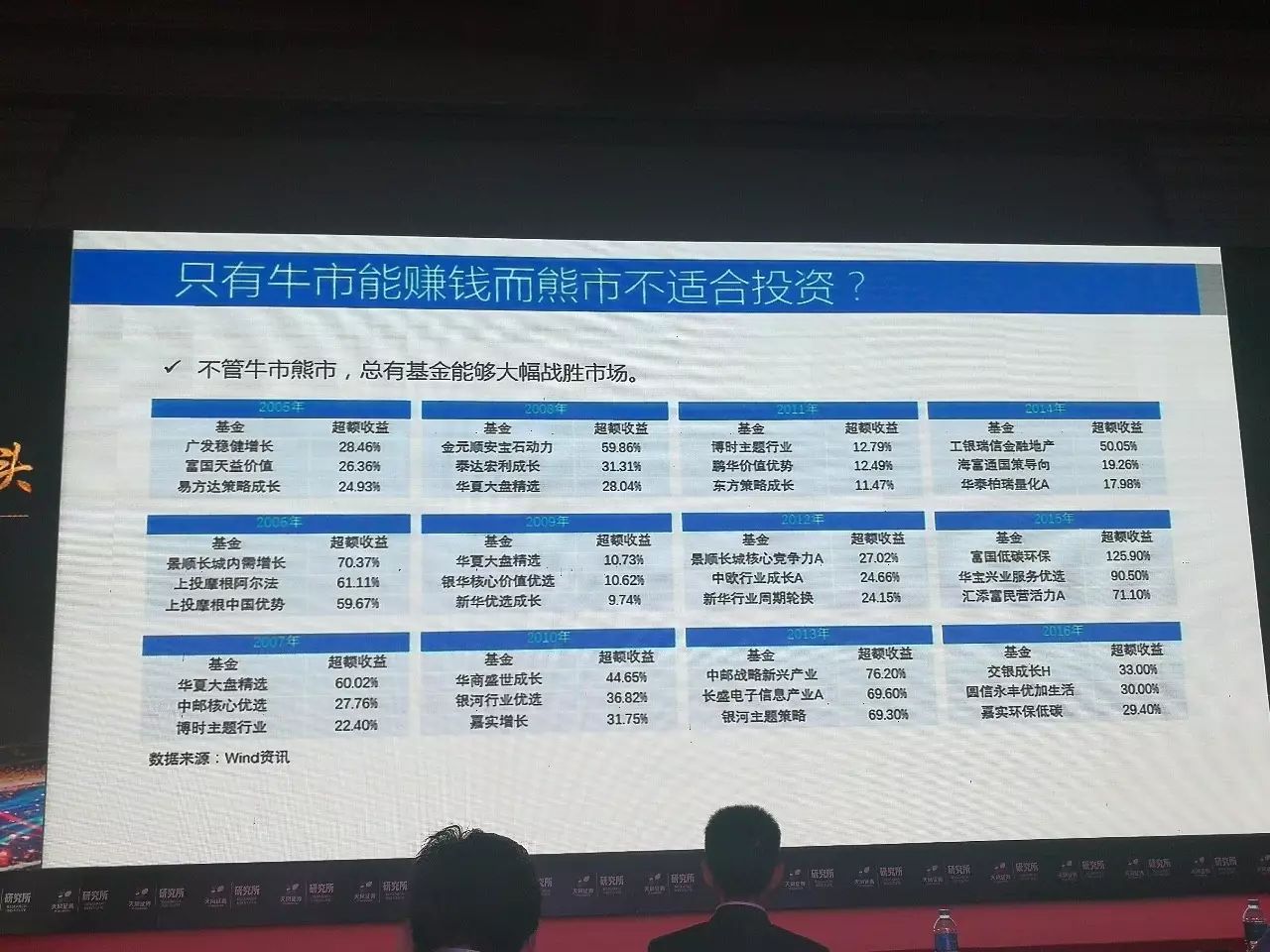

只有牛市能赚钱,而熊市不适合投资吗?这个结论不对,这里列举的所有的基金,他们都战胜了市场。当然不管熊市还是牛市,总有基金能大幅战胜市场。我的经验是,我喜欢熊市和平衡市,既能获取收益,又能战胜市场。

我们做了统计,2005年至今,股票型基金(剔除指数基金、指数增强基金)等基金的表现来看,基金在牛市中很难获得超额收益,在熊市的震荡市中反而比较容易获得较高的超额收益和战胜市场的概率。

这张图表显示的是,如果长期持有,股票是复合收益率最高的投资品种。

而且耐心与坚持是投资最好的朋友,不管是价值股,绩优股,小盘股,任何一个投资策略的年化复合收益率在15%附近,不分上下。

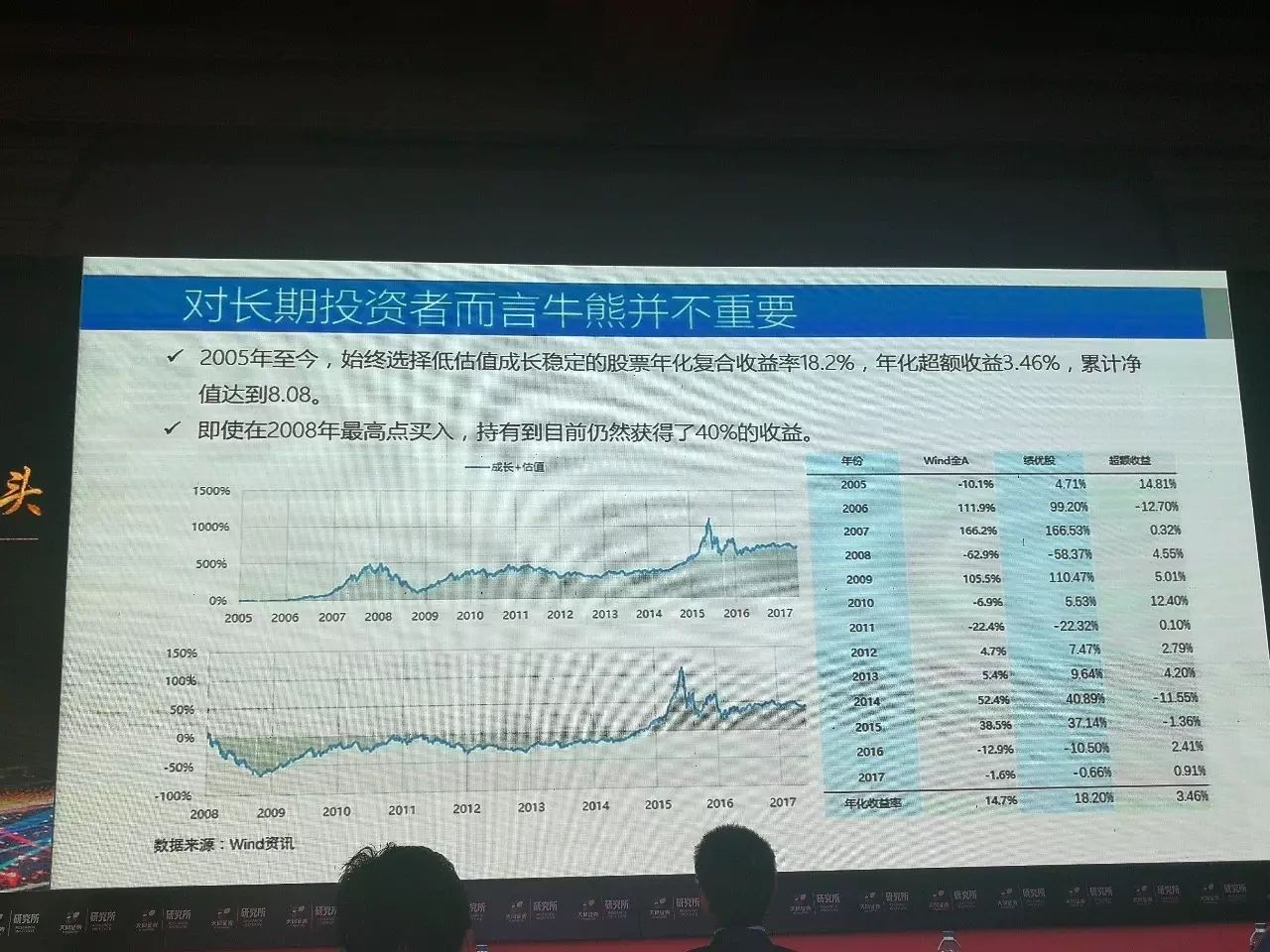

牛市熊市对长期投资者来说并不重要,2005年至今,如果始终选择低估值,成长稳定的股票年化复合收益率18.22%,年化超额收益3.46%,累计净值达到8.08。即使在2008年最高点买入,持有到目前仍然获得了40%的收益。我不知道这个统计数据是不是噪音,但是跟我20年的投资经验是吻合的。

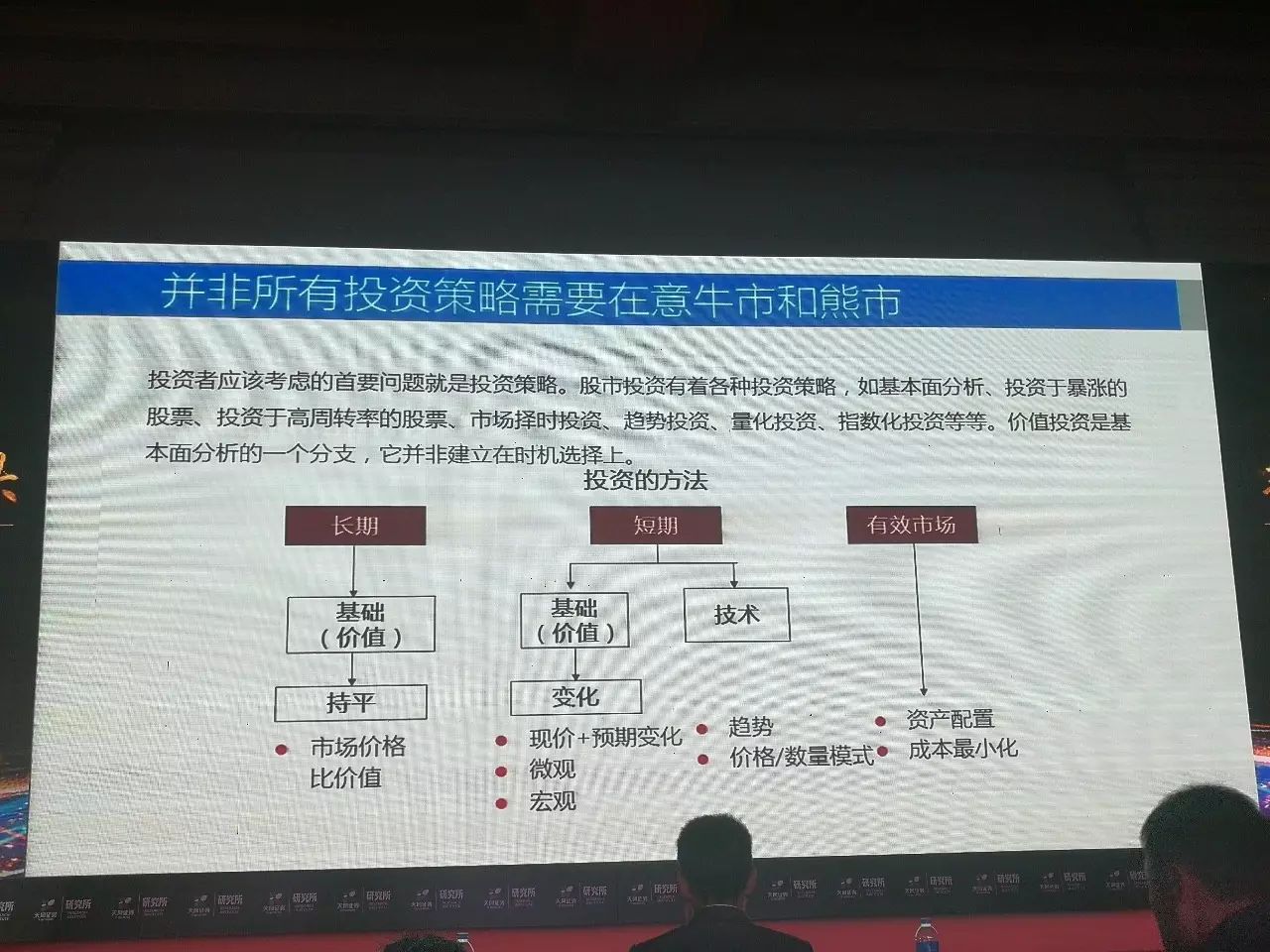

接下来我想说并非所有投资策略需要在意牛市还是熊市。对于投资者来说,应该考虑的首要问题就是投资策略。从投资策略的图谱上看,有基于相信市场有效还是市场无效的策略图谱和长期短期的策略图谱,最无效的市场,那么大家可以做价值投资,最有效的市场只能做指数投资。如果是基于价值投资的长期策略,还有基于市场有效的指数化策略,是没有必要在意牛市还是熊市的。唯一需要在乎牛市还是熊市的是什么策略?就是短期的策略。短期策略分两类,一类是根据趋势,根据价格的数量模式技术分析进行投资,这个也不需要考虑牛市还是熊市,唯一需要考虑的就是短期的变化,基于基本面加预期的变化。刘老师和徐彪讨论的问题,都是短期需要考虑的问题,但短期确实不容易判断准确。我始终假设自己没这个能力,我的投资策略就是建立在自己没有能力准确预测的基础上的。

说到短期,我说点跟前面不一样的观点。我跑了大量公司,我们新龙头的成长性要大大的超过所谓的新兴公司的成长性,现在市值300-500亿以上的很多公司PEG不到1,而那些小公司PEG甚至大于2或3,所以现在的龙头公司成长性绝对超过市值50亿以下的公司的成长性。还有,有谁看见癞蛤蟆亲吻了青蛙以后,青蛙变成了王子?收购重组也只有龙头公司的份儿,没有中小公司的份儿。

总结起来,部分短期的变化的策略是需要在意牛市还是熊市的,但更多的投资策略可以不要关心牛市还是熊市。

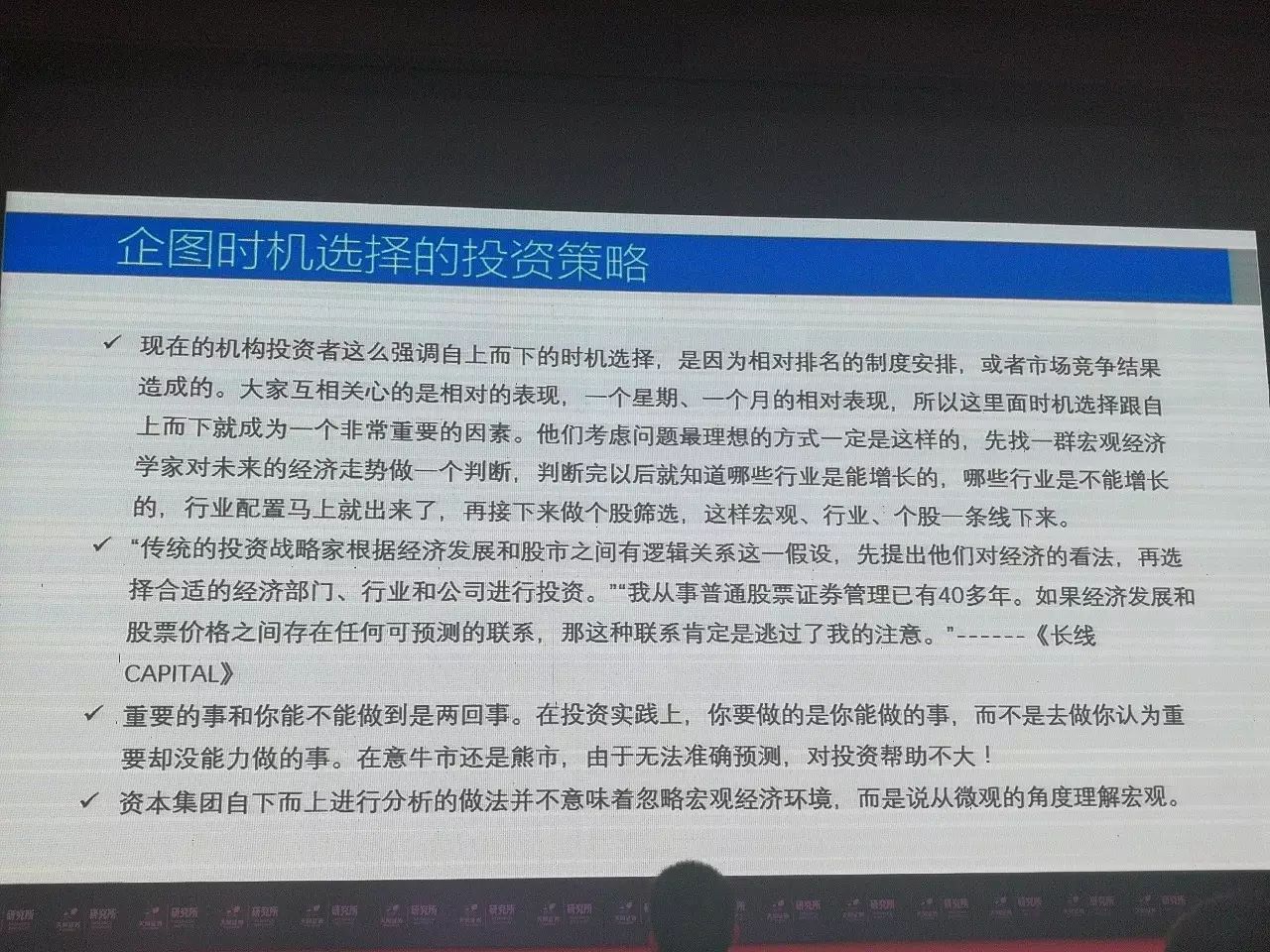

为什么有很多人选择时机选择的投资策略?原因很简单,既有贪图快速的企图,更是现在的市场格局造成的,相对排名的制度,使得大家关心的是相对的表现,一个星期,一个月的相对表现。所以在这里,时机选择就成为一个非常重要的因素。证券行业有一个经营上的秘密,这个秘密一点都不好。这个行业特别喜欢行业排名,为什么?由于没有能力预测经济,左右我们面对的经济环境,也没法规划经营成果,我们唯有希望通过比别人做的更好,排名更前面来获得市场青睐。这种策略是不对的,原因是其出发点不在于做的多对,在于做的比别人相对排名靠前吸引客户。我当年管研究的时候,曾经设想过一个理想的方式,先找一群宏观经济学家对未来的经济走势做一个判断,判断完后就知道哪些行业是增长的,哪些行业是不能增长的,再接下来做个股筛选,这样宏观、行业、个股一条线下来,我当时觉得真完美。结果最后发现,即便每个环节的成功概率到70%,最终成功的概率也实在是太低了,何况每一步预测成功的概率远远低于70%。

《长线》是讲述CAPITAL成功之道的。在“投资”一章中曾引用他们的投资领袖的一段话,“传统的投资战略家根据经济发展和股市之间的逻辑关系这一假设,先提出他们对经济的看法,再选择合适的经济部门,行业和公司进行投资。”“我从事普通股票证券管理已有40多年,如果经济发展和股票价格之间存在任何可预测的联系,那这种联系肯定是逃过了我的注意。”CAPITAL是唯一一家在过去十年、二十年,三十年、四十年、五十年和七十年的长期投资中连续创造投资神话的大型投资公司。

重要的事和你能不能做到是两回事,在投资实践上,你要做的是你能做的事,而不是去做你认为重要却没能力去做的事。我们现在这几年这么纠结于牛市和熊市是不对的,尤其是政府那么纠结于牛市与熊市,真是糟透了。今天是时间关系,我也没准备,我们真该论证一下政府和企业有多大重要性去在意牛市还是熊市,我觉得对未来发展意义不大。

如果我们很难预测未来,没法在意牛市还是熊市,那我们需要寻找一种对时机选择要求不是非常重要的投资策略,尽量少地去预测。只有这样做,才能减少犯错误的概率。任何的时机选择越多,犯错的可能性越大。买入并持有的价值投资是不需要用太多时机选择来做投资决策的策略。我们不反对每一个人去扩大自己的能力范围,发展更多的工具提高自上而下宏观判断能力。我们也不反对做时机选择,关键是做对的概率有多高。以整个市场目前情况来看,机构行为因为做了过多的时机选择,只会助长助跌,倒是为价值投资者创造了机会。

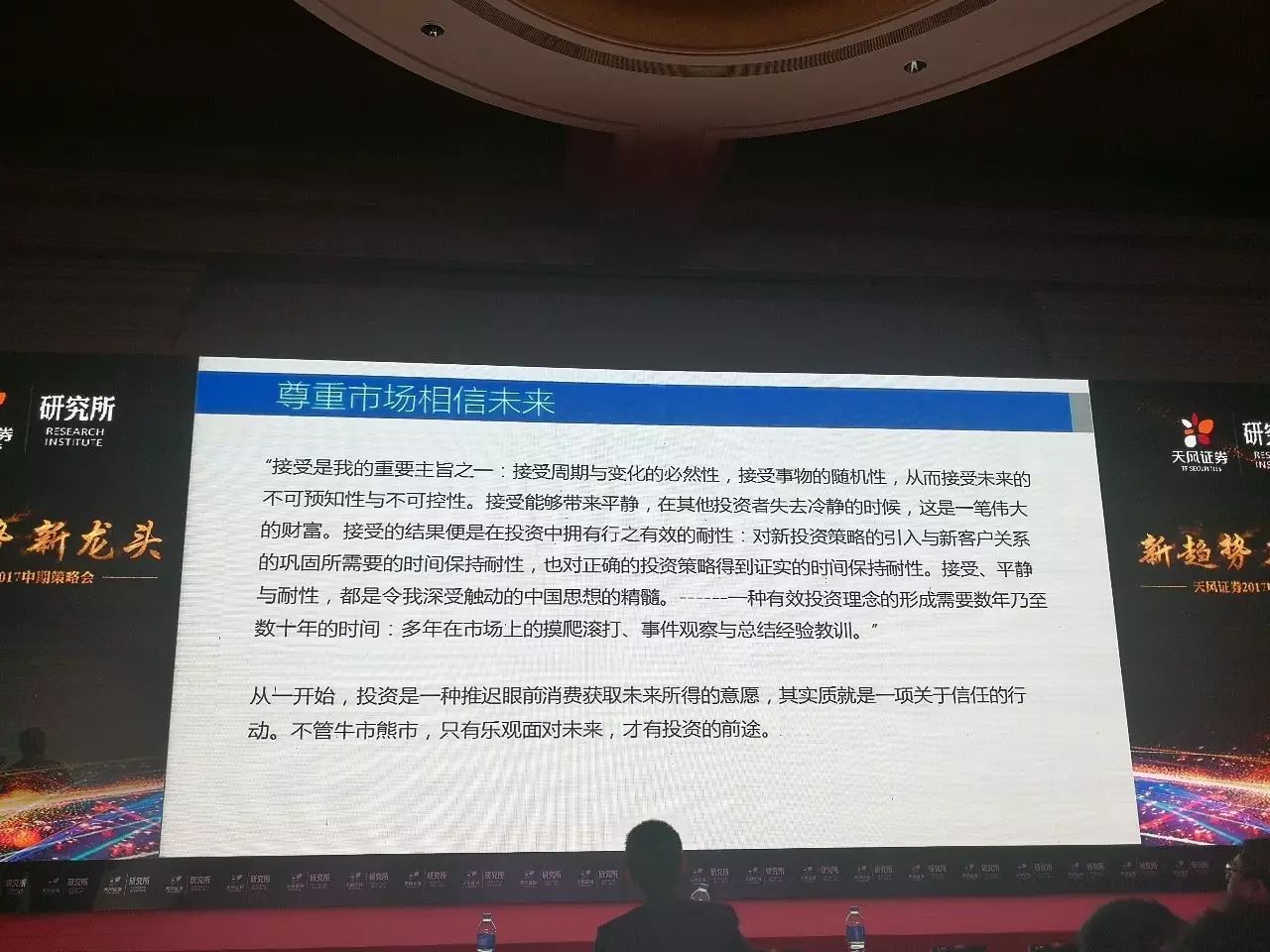

最后我总结一下,我们作为投资者来说,最重要的是尊重市场,相信未来,我引用《投资最重要的事》一书中文版的作者序言与大家分享,“接受是我的重要主旨之一:接受周期与变化的必然性,接受事物的随机性,从而接受未来的不可预知性与不可控性。接受能够带来平静,在其他投资者失去冷静的时候,这是一笔伟大的财富。接受的结果便是在投资中拥有行之有效的耐性:对新投资策略的引入与新客户关系的巩固所需要的时间保持耐性,也对正确的投资策略得到证实的时间保持耐性,接受、平静与耐性,都是令我深受触动的中国思想的精髓.------一种有效投资理念的形成需要数年乃至数十年的时间:多年在市场上的摸爬滚打、事件观察与总结经验教训。”

你会发现牛市还是熊市不需要太在意。从一开始,投资是一种推迟眼前消费获取未来所得的意愿,其实质就是一项关于信任的行动。不管牛市熊市,我们只有乐观地相信未来,才有投资的前途。

谢谢大家。

投资咨询、推广合作请联系禅院君个人微信:touzicy88

投资禅院粉丝福利季——点击左下角“阅读原文”,领超低佣金开户名额,更有50元现金券领取(开户过程中请务必输入开户邀请码“TCZY8”!)!