文:方正宏观任泽平,联系人:熊柴

考虑到将改革进行到底、环保成为新常态、银行对“两高一剩”行业限贷,我们认为传统行业集中度提升、企业盈利改善的持续时间超预期,部分行业护城河建立以后,周期属性下降、公用事业属性上升,这有助于提升估值水平。经过六年多市场出清,叠加供给侧改革和环保督查,中国经济正站在新周期的底部和起点上。新周期的核心是:产能周期的第三个阶段,产能出清、行业集中度提升、剩者为王、企业盈利改善、银行不良率下降、资产负债表修复、为新一轮产能扩张蓄积能量。近期在宏观研究员此起彼伏的唱空经济声中,产能持续出清、企业盈利大幅改善、股市走出结构性牛市、人民币汇率走强、长端利率上升。我们最早最坚定最旗帜鲜明提出“新周期”判断。

国际经济:美欧制造业PMI均创新高,通胀仍低,全球股市商品普涨。

美国二季度GDP年化季环比上修至3%,创2015年一季度以来新高;8月ISM制造业PMI指数为 58.8,创2011年4月以来新高;8月密歇根大学消费者信心指数终值为96.8,不及预期97.5和初值97.6,但高于前值93.4,为近三月高点。但8月美国新增非农、时薪增速及核心PCE物价指数不及预期,美联储或维持在9月开启缩表但谨慎加息,当前市场预期美国12月加息概率降至40%以下。飓风上周末登陆美国能源心脏德州,不少石油、炼油、化工等产能受冲击。欧元区8月制造业PMI终值57.4%,创2011年4月以来新高,三季度制造业产能利用率升至83.5%,为2008年6月以来高位。欧元区8月CPI升至1.5%,但核心CPI仍持平7月为1.2%,欧央行或推迟缩减QE讨论。本周全球股市普涨,美国10年期国债收益率下行1BP至2.16%,美元指数反弹至92.86,黄金商品上涨。

国内经济:PMI超预期经济韧性强,价格创新高企业盈利大幅改善。

8月制造业PMI51.7,超过预期的51.3和前值51.4,为今年次高水平,连续13个月在荣枯线上方。其中,生产指数和新订单指数双双回升,表明供求双双向好;大企业维持高景气表明产能出清、行业集中度提升和强者恒强,中小企业边际改善可能受益于出口;原材料购进价格指数创今年新高,企业利润将延续大幅改善;企业合意库存水平仍低。7月工业企业利润增长16.5%,因生产放缓低于前值19.1%,但仍保持高增。8月地产销售降幅收窄, 100城土地供应同比大增至40%。8月中国出口集装箱运价指数同比较7月略降,但仍延续复苏。截至8月31日,本月6大发电日均耗煤79.7万吨,高于7月的72.1万吨;螺纹钢价格同比上升61.3%,高于7月同比58.3%。上游有色持续上涨。本周菜价上涨、猪价回升,油价和药价同比均回落。

货币:人民币汇率继续走强,资金面缓和。

本周央行公开市场共有5600亿逆回购到期,周四周五未操作,本周累计净回笼2800亿。央行称,月末时点财政支出力度进一步加大,对冲央行逆回购到期后,银行体系流动性总量处于较高水平,这是近期公开市场操作量不大的原因之一。本周R007为3.3574%,较上周下降22.7个BP;DR007利率为2.9408%,较上周下降1.8个BP;1年期国债收益率为3.3909%,较上周上升3个BP;10年期国债收益率为3.6353%,较上周上升0.3个BP。本周美元兑人民币中间价为6.59,人民币汇率较上周升值约1%,在美元走弱的背景下,人民币选择强锚,受国内经济新周期的基本面支撑。

政策:19大即将召开,供给侧改革和环保持续,混改提速,央行叫停一年期以上同业存单。

中共十九大将于10月18日在京召开,大会将贯彻习近平总书记系列重要讲话精神和党中央治国理政新理念新思想新战略,将选举产生新一届中央委员会和中央纪律检查委员会。环保部对京津冀及周边地区“2+26”城市设定秋冬季节“双降15%”量化指标,并要求创新督察机制、严格量化考核问责。发改委起草煤炭最低库存和最高库存制度以稳定煤炭供应及避免价格大幅波动,国务院要求坚决关闭不符合安全生产条件的煤矿、坚决淘汰煤炭行业落后产能。国资委将积极推动央企专业化整合,将资源向优势企业和主业企业集中,并鼓励通信、新材料、新能源、海工装备、航空货运等领域相关企业组建股份制专业化平台。央行要求自9月1日起,金融机构不得新发行期限超过1年(不含)的同业存单,此前已发行同业存单可继续存续到期。

市场:股市产能出清新周期,主题投资正当时,债市配置价值。

我们在2014年提出“新5%比旧8%好”,2015年提出“经济L型”,预判2016年中国经济会见底。2017年2月我们提出“新周期”(《新常态 新周期 新牛市——2017年宏观经济和大类资产展望》),4月初步论证并提出相关现实证据(《站在新周期的起点上——来自产能周期的多维证据》),6月以来加码推荐(《新周期宣言》),在市场上引起了一些讨论,在争议中消费、周期、金融走出结构性牛市,商品开启波澜壮阔的大涨。2017年A股的核心逻辑是新周期和估值重构。三季度需求韧性强、市场出清叠加供给侧改革加码扩围和环保督查,供求缺口扩大,企业盈利将继续大幅改善,我们维持经济多头判断。A股市场推荐两个方向:第一个是基本面改善方向,产能出清新周期,无论是消费、周期、金融还是真成长,寻找估值和业绩能够匹配,中上游企业盈利改善,银行不良率下降;第二个是主题投资方向,三季度主题投资正当时,推荐混改、京津冀、雄安、一带一路、粤港澳大湾区、军民融合、新能源汽车、人工智能等。2016年下半年以来我们基于滞涨和去杠杆一直提示债券市场的风险,在2017年5月下旬-7月我们建议哑铃型配置,股市逻辑的关键是产能出清加快,债市逻辑的关键是需求波动、货币松紧和监管进程,当前债市主要是配置价值。

风险提示:地缘政治;美联储加息缩表;国内金融去杠杆;房地产调控;改革低于预期;债务风险。

1

国际经济:美欧制造业PMI均创新高,通胀仍低,全球股市商品普涨

1.1

美国二季度GDP上修、8月制造业PMI新高,但通胀走低,美联储或9月开启缩表但谨慎加息

1.2

飓风袭击美国能源心脏,石油、炼油、化工等产能受冲击

1.3

欧元区制造业PMI创新高,但通胀仍低,或推迟缩减QE

1.4

全球股市普涨,美债收益率下行,美元回升黄金上涨

2

国内经济:PMI超预期经济韧性强,价格创新高企业盈利大幅改善

2.1

制造业PMI回升至年内次高,经济韧性强

2.2

企业盈利延续高增,新周期底部和起点

2.3

供地增加出口延续复苏,发电耗煤上升钢铁有色走高

2.4

菜价上涨,猪价回升

3

货币:人民币汇率继续走强,资金面缓和

4

政策:19大即将召开,供给侧改革和环保持续,混改提速,央行叫停一年期以上同业存单

4.1

中共十九大将于10月18日在京召开

4.2

环保高压持续,环保部加强督查并量化考核问责

4.3

发改委规定煤炭企业库存,国务院要求坚决淘汰煤炭落后产能

4.4

国资委推进央企专业化重组、资源向优势企业集中

4.5

央行叫停一年期以上同业存单

4.6

国土部将开展供地检查,住房租赁市场建设提速

5

市场:股市产能出清新周期,主题投资正当时,债市配置价值

1

国际经济:美欧制造业PMI均创新高,通胀仍低,全球股市商品普涨

美国二季度GDP年化季环比上修至3%,创2015年一季度以来新高;8月ISM制造业PMI指数为 58.8,创2011年4月以来新高;8月密歇根大学消费者信心指数终值为96.8,不及预期97.5和初值97.6,但高于前值93.4,为近三月高点。但8月美国新增非农、时薪增速及核心PCE物价指数不及预期,美联储或维持在9月开启缩表但谨慎加息,当前市场预期美国12月加息概率降至40%以下。飓风上周末登陆美国能源心脏德州,不少石油、炼油、化工等产能受冲击。欧元区8月制造业PMI终值57.4%,创2011年4月以来新高,三季度制造业产能利用率升至83.5%,为2008年6月以来高位。欧元区8月CPI升至1.5%,但核心CPI仍持平7月为1.2%,欧央行或推迟缩减QE讨论。本周全球股市普涨,美国10年期国债收益率下行1BP至2.16%,美元指数反弹至92.86,黄金商品上涨。

1.1 美国二季度GDP上修、8月制造业PMI新高,但通胀走低,美联储或9月开启缩表但谨慎加息

美国二季度GDP环比年率上修为3.0%,超过预期的2.7%和初值2.6%,为2015年一季度以来最快。9月1日,8月美国ISM制造业PMI指数公布为58.8%,创2011年4月以来新高;其中,就业指数达59.9%,较7月上升4.7个点,创2011年3月以来新高,这与非农数据中的制造业新增就业3.6万人(增幅较7月扩大1万)、创2012年3月以来新高对应;产出指数为61%,较7月回升0.4个点。这或将支撑美联储在7月议息会议中提出的“将相对较早地开始执行资产负债表正常化计划”,即最早可能在9月20日的美联储议息会议上宣布开启缩表。

美国8月新增非农就业15.6万人,不及预期的18万,且前值20.9万修正为18.9万;失业率4.4%,稍高于预期和前值的4.3%;劳动参与率维持62.9%;时薪环比增长0.1%,不及预期的0.2%和前值0.3%。其中,8月制造业时薪环比增长-0.56%,较7月的0.53%大幅下滑,时薪基本回到6月水平。受新增就业较多的制造业薪资负增长拖累,8月美国薪资增速走低。此外,在本周四公布的美国7月核心PCE物价指数等同样疲软,虽然7月个人收入环比超预期,但个人消费环比增长0.3%、不及预期的0.4%,核心PCE物价指数同比上升1.4%、低于前值1.5%,创2015年以来的最低水平。当前市场预期美联储12月加息概率降至40%以下。CME Group网站显示,美联储9月、11月、12月及2018年1月加息概率分别变为0、2%、36.9%和38.2%。

美国8月密歇根大学消费者信心指数初值回升97.6,高于预期94和前值93.4,创今年1月以来最高。

1.2 飓风袭击美国能源心脏,石油、炼油、化工等产能受冲击

飓风哈维于当地时间8月25日登陆美国德州,这是50多年来袭击得州最强的暴风雨,也是20年来登陆美国的首场重大风暴。由于墨西哥湾为美国炼油和石化中心,飓风使得美国不少炼油产能被迫下线,同时也影响美国墨西哥湾的石油产能、氯和烧碱产能、乙烯产能,并造成得克萨斯州沿海港口关闭。

据东方网9月1日转引外媒消息,受到飓风“哈维”影响,由墨西哥湾地区到美国东海岸的部分主要运输管线遭到关闭。能源部长佩里(Rick Perry)称他将从紧急库存中启用50万桶原油,以防止汽油价格上涨。

1.3 欧元区制造业PMI创新高,但通胀仍低,或推迟缩减QE

欧元区8月制造业PMI终值57.4%,创2011年4月以来新高,持平于预期和初值、高于7月终值56.5%。制造业PMI得益于内外需回暖,带动欧元区三季度制造业产能利用率升至83.5%,为2008年6月以来高位。从内需看,欧元区8月消费者信心指数回升至-1.5,持平于2007年5月、为2001年4月以来新高;从外需看,欧元区8月制造业新出口订单指数为58.5%,高于7月的56.8%,创2月以来新高;其中德国新出口订单创2010年5月以来新高。分国别看,德国8月制造业PMI终值由上月的58.1%反弹至59.3%、但仍稍低于5月的59.5%、6月的59.6%,三季度制造业产能利用率升至87%、创2008年6月以来新高;法国8月制造业PMI终值由上月的54.9%升至55.8%、创2011年4月以来新高,三季度制造业产能利用率升至84.7%、创2008年9月以来新高;意大利8月制造业PMI终值为56.3,创2011年2月以来新高;希腊8月制造业PMI终值52.2%,为近9年高位。

欧元区CPI小幅回升,但核心CPI仍低。欧元区8月CPI同比初值 1.5%,预期 1.4%,前值 1.3%;核心CPI同比初值 1.2%,预期 1.2%,前值 1.2%。欧元区7月失业率 9.1%,预期 9.1%,前值 9.1%。

据彭博社周五报道称,据熟悉内情的欧元区官员称,欧洲央行政策制定者可能还没有准备好为明年的债券购买计划下定论,即欧洲央行无意在9月7日的政策会议中仓促作出决定。而在上一次欧洲央行政策会议中,欧洲央行暗示将在秋季对QE的退出计划作出讨论。

1.4 全球股市普涨,美债收益率下行,美元回升黄金上涨

全球股市普涨。本周标普 500 指数上涨1.37%,道琼斯工业指数上涨0.8%,纳斯达克综合指数上涨2.71%,纳指创2017年迄今最大单周涨幅。本周英国富时100指数上升0.5%,德国DAX指数下跌0.21%,法国CAC40指数上涨0.37%,日经225指数上涨1.23%,恒生指数上涨0.38%,沪指上涨1.07%,深成指上涨2.08%,创业板指上涨2.89%。

美债收益率下跌,油价金价双双上涨。本周美国10年期国债收益率下降1BP至 2.16%。NYMEX 原油下跌1.09%至47.35美元每桶,ICE布油上涨1.37%至52.69美元每桶,COMEX黄金上涨2.47%至1329.9美元/盎司,COMEX白银上涨3.93%至17.805美元/盎司。

美元回升。本周美元指数上涨0.33%至92.85,欧元兑美元下跌0.54%至1.1859,美元兑日元上涨0.83%至110.25,英镑兑美元上涨 0.55%至1.2953,澳元兑美元上涨 0.45%至0.797。

2

国内经济:PMI超预期经济韧性强,价格创新高企业盈利大幅改善

8月制造业PMI51.7,超过预期的51.3和前值51.4,为今年次高水平,连续13个月在荣枯线上方。其中,生产指数和新订单指数双双回升,表明供求双双向好;大企业维持高景气表明产能出清、行业集中度提升和强者恒强,中小企业边际改善可能受益于出口;原材料购进价格指数创今年新高,企业利润将延续大幅改善;企业合意库存水平仍低。7月工业企业利润增长16.5%,因生产放缓低于前值19.1%,但仍保持高增。8月地产销售降幅收窄, 100城土地供应同比大增至40%。8月中国出口集装箱运价指数同比较7月略降,但仍延续复苏。截至8月31日,本月6大发电日均耗煤79.7万吨,高于7月的72.1万吨;螺纹钢价格同比上升61.3%,高于7月同比58.3%。上游有色持续上涨。本周菜价上涨、猪价回升,油价和药价同比均回落。

2.1 制造业PMI回升至年内次高,经济韧性强

中国8月官方制造业PMI51.7,超过预期的51.3和前值51.4,为今年次高水平,连续13个月在荣枯线上方。

生产指数和新订单指数双双回升,表明供求双双向好。大企业维持高景气表明产能出清、行业集中度提升和强者恒强,中小企业边际改善可能受益于出口。原材料购进价格指数创今年新高,企业利润将延续大幅改善。企业合意库存水平仍低。建筑业订单回落,受高温暴雨天气、财政整顿和棚改PSL减少影响,随着进入秋季开工旺季、房地产补库存、租赁房推进,未来有望恢复。产能出清新周期得益于改革开放30多年建立的强大市场经济消化、吸收和重生能力,得益于供给侧改革和环保督查带来的改革红利释放。

2.2 企业盈利延续高增,新周期底部和起点

1-7月份,规模以上工业企业利润总额同比增长21.2%,前值22%;其中,7月工业企业利润增长16.5%,前值19.1%。

因生产放缓,7月企业盈利增速有所回落,但在成本下降、价格贡献、产能约束等因素下仍保持高增。分行业看,上游盈利大幅上升,中下游利润增速均明显下滑,其中石油加工钢铁煤炭效益上升。7月产成品库存继续去化,但本轮库存峰值低使得未来去库压力不大。去产能带来企业盈利改善和资产负债表修复,中国经济处在新周期的底部和起点,尚未启动产能扩张。

2.3 供地增加出口延续复苏,发电耗煤上升钢铁有色走高

下游:供地大幅增加,出口略降但延续复苏。

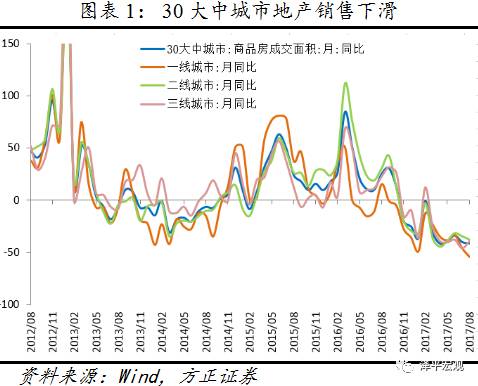

本周30大中城市地产销售环比上升7.3%。截至8月30日,30大中城市地产销售同比-40.33%,略高于7月同比-40.4%。8月成交面积下降但土地供应上升。8月100大中城市土地成交同比-10.2%,低于7月同比0.9%。土地成交面积同比回落主要来自二线城市的拿地规模下降。8月100大中城市土地供应同比增40%,显著高于7月同比-11.7%。

8月车市比较平稳。8月零售同比增速约4.5%,前四周同比增速分别为14%、1%、2%和5%,零售走势增速呈现先减后增的趋势。8月批发同比增速为7%,前四周同比增速分别为18%、9%、7%和1%。

上周上海出口集装箱运价指数(SCFI)环比-2.4%,8月同比37.78%,高于7月同比26.4%。中国出口集装箱运价指数(CCFI)环比-0.8%,8月同比21.3%,低于7月同比28.2%。本周波罗的海干散货指数(BDI)环比-4.0%,8月同比69.84%,高于7月同比28.1%和6月同比41.5%。上周中国沿海干散货运价指数(CCBFI)环比1%,8月同比9.5%,低于7月同比19.9%和6月同比28.0%。

中游:发电耗煤量上升,钢价继续上涨。

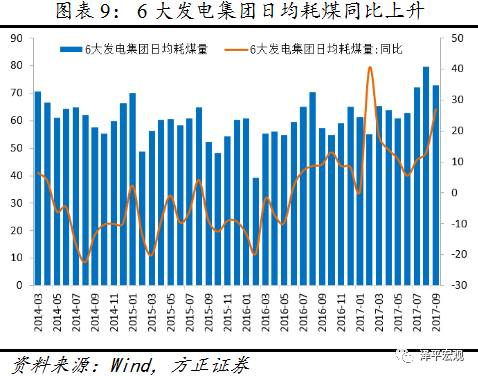

本周发电耗煤环比略减、但8月同比上升。6大发电集团日均耗煤量环比减少-4.5%。截至8月31日,本月6大发电日均耗煤79.7万吨,低于上周的80.2万吨,高于7月的72.1万吨。8月发电耗煤量同比增加13.2%,高于7月同比10.6%。8月以来各地气温回落明显,最高气温明显下降,生活用电比例下降明显,用电与工业生产相关性进一步加强。

国内钢厂上周盈利比率85.9%,连续七周持平,为2017年4月份以来最高位。上周全国高炉开工率为76.4%,环比减少1个百分点,截至8月20日,日粗钢产量8月同比增长5.6%,低于7月的6.7%、高于6月的3.4%。在供给收缩下,随着钢铁需求进入旺季,钢价有望延续高位。本周螺纹钢均价与上周基本持平。8月螺纹钢价格同比上升61.3%,高于7月同比58.3%,主要受供给侧改革影响。

全国水泥价格增速下滑趋缓。本周水泥价格环比上升1.3%,8月同比增长27.4%,低于7月同比31.7%。8月水泥库容比65.3%,高于7月的62.7%。9月份到11月份是水泥行业的传统旺季,下游需求旺盛,熟料供应紧张。且根据错峰生产要求,11月15日各地大面积停窑,产能将大幅缩小,多重利好之下,水泥价格预计进入秋季上行周期。

上游:油价下跌,有色继续走强。

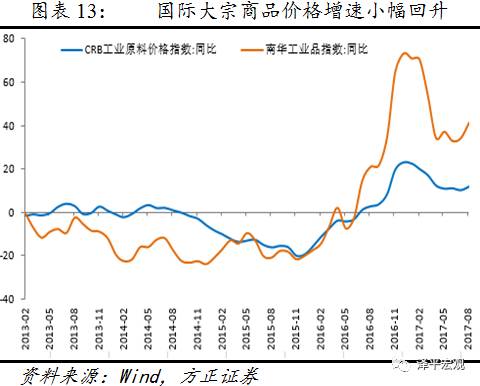

本周CRB工业原材料指数环比上升0.52%,8月同比12%,高于7月同比10.3%。南华工业品指数环比上升0.25%,8月同比41.44%,高于7月同比34.17%;南华农产品指数环比下降0.74%,8月同比2.36%,高于7月同比0.15%。

本周布伦特原油价格环比下降-0.06%,8月同比上涨7.27%,高于7月同比4.23%。EIA数据显示,截至8月25日当周原油库存录得减少539.2万桶,连续9周录得下滑,远超预期的减少190.8万桶。

有色金属持续上涨。供给侧产能出清,限产预期、库存下降等因素带动价格上涨。LME铜本周环比增长1.16%,8月同比36.1%,高于7月同比23.1%,较7月大幅上升。LME铝价格周环比上升0.81%,8月同比23.7%,高于7月同比16.8%。LME锌价格周环比上升0.71%,8月同比30.6%,高于7月同比27.5%。

2.4 菜价上涨,猪价回升

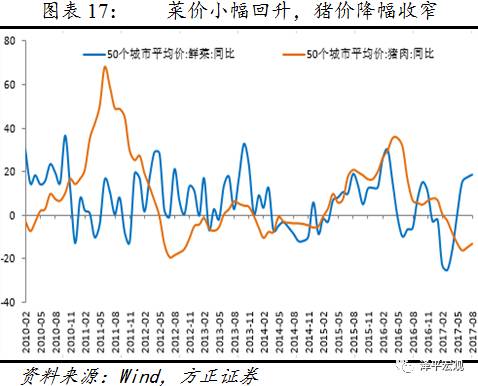

本周农业部28种重点监测蔬菜平均批发价环比上升2.9%,前海蔬菜批发价格指数环比上升1.9%,山东蔬菜批发价格指数环比上升2.6%。农业部28种重点监测蔬菜平均批发价、前海蔬菜批发价格指数和山东地区的蔬菜批发价格指数8月同比分别为4.5%、1.0%和13.8%,分别高于、低于和低于7月的2.8%、2.7%和18.1%。

本周农业部猪肉平均批发价环比上升0.8%,8月同比下跌19.6%,高于7月的-22.8%。36个城市猪肉平均零售价本周环比上升0.31%,8月同比下跌9.9%,高于7月的-11.3%。发改委之前发布《上半年生猪价格情况及后期走势分析》,警示下半年猪肉供应可能会进一步增加,猪价整体仍会呈下降趋势。36个城市牛肉和羊肉平均零售价8月同比分别为-0.2%和-2.4%,分别高于7月的-1.0%和-2.8%。36个城市草鱼和鲢鱼平均零售价8月同比分别为9.5%和4.0%,分别低于7月的10.6%和5.4%。

中国成都中药材价格指数同比涨幅回落,8月同比上涨8.4%,较7月的10.3%下降0.9个百分点。

3

货币:人民币汇率继续走强,资金面缓和

本周央行公开市场共有5600亿逆回购到期,周一至周五分别到期2000亿、400亿、2300亿、400亿和500亿,无正回购和央票到期。央行周四周五未开展公开市场操作,本周净回笼2800亿。央行称,月末时点财政支出力度进一步加大,对冲央行逆回购到期后,银行体系流动性总量处于较高水平,这是近期公开市场操作量不大的原因之一。

本周1天期银行间回购加权利率为2.8628%,较上周下降7.3个BP;7天期银行间回购加权利率为3.3574%,较上周下降22.7个BP。1天期存款类机构回购加权利率为2.793%,较上周下降6个BP;7天期存款类机构回购加权利率为2.9408%,较上周下降1.8个BP。1年期国债收益率为3.3909%,较上周上升3个BP;10年期国债收益率为3.6353%,较上周上升0.3个BP。