澄泓研究理念:让研报变诚实,使投资更简单。

一、政策面分析

说政策面之前应该提下经济基本面,虽然实体经济的情况并不直接影响股市,但实体经济情况却是政策制定的最大依据。今年一季度的GDP是6.9%,算是超出了预期,主要源于一季度的工业补库存和投资等行为,4月份经济数据有所回落,但总体经济情况平稳,三驾马车中的投资保持平稳,制造业投资略有回落(证明制造业并没有真正改善),地产投资上升(销售回落,投资超预期),基建保持平稳,投资的主要支撑因素还是看“一带一路”、雄安新区建设和PPP等基建的情况。消费保持平稳,人均可支配收入增加,消费升级趋势明显;而贸易改善明显而且有持续性,当前外围经济恢复到经济危机以来的最好水平,全球贸易复苏趋势明显;而一带一路、中美贸易“百日计划”等使中国的贸易环境改善,去年的低基数也让贸易的增长能持续。

今年GDP前高后低,全年保6.5%可期,经济短期无忧,为严监管、去杠杆和防风险提供了难得的时间窗口。习书记在中央政治局会议上,将防控金融风险提到了国家层面,那究竟我们要面临什么样的风险?

宏观来说,中国经济主要面临高杠杆和高泡沫的风险,高杠杆就是中国负债类社会融资余额与当年国内生产总值的比值在2016年大于200%,并且负债类融资余额的增速大于国内生产总值的增速,说明杠杆率高,并且还不断扩大,发生债务违约风险的概率大幅提升;高泡沫主要是指中国的房地产泡沫,这个毋庸赘言了,只是不知道这个泡沫何时以什么形式被捅破而已,有可能是年底到明年某个时间点,因为某个导火索连同美国的股市泡沫和日本的国债泡沫一起破裂,到时全世界三大泡沫共同破裂,全球主要经济体全部卷入其中,一轮更强的经济危机席卷全球。

至于具体的金融风险,就是政治局会议指出的不良资产风险、流动性风险、债券违约风险、影子银行风险、外部冲击风险、房地产泡沫风险、政府负债风险和互联网金融风险,银行将是所有风险的核心,近年来资金空转,金融体系自我膨胀产生了很多问题,所以郭树清才又紧急上任银监会主席,重拳监管。

综上所述,今年金融行业要出现什么创新发展,能提供资金活水能让股市炒作是不可能的了,稳经济、紧货币、去杠杆、强监管和防风险是主基调,其中防风险放在第一位。只有经济下跌面临极大压力的时候才可能又会松动出现中庸之策。

二、资金面分析

上部分说过,稳经济、紧货币、去杠杆、严监管和防风险,货币政策肯定是“易紧难松”,货币政策趋紧是大趋势,美元加息周期,国内事实上也“变相加息”,基础利率水平在不断上升,短期逆回购等公开市场的操作利息也在不断提高,投放量减少,再加上央行缩表等,今年货币从紧的力度可能回超过市场预期。

金融监管,特别是银监会重拳出击,同业存款将会收缩,并且银行委外投资将会从股市撤退;股市没有赚钱效应,社会有投资需求的闲置资金多去买房而不会买股的,基金发行数量和规模的下滑也说明了现在没有场外新增资金愿意进场,融资余额持续下滑,也代表股市的新增活水严重缺乏,资金供给端严重不足。去年还有资金配市值打新,但今天底部安全稳定的股票品种已经没有了,配市值打新的新增资金也少了。

但从筹码供给端来看,却是大大的过剩,一是雷打不动的IPO发行,二是不断到期的大小非解禁,二级市场的减持;三是定向增发,再融资等等的抽血,还有佣金、印花税等交易费用的消耗,筹码是供过于求的。而在六月份,银行业又面临年终大考,资金面紧张的问题尤为突出,有可能再像2013年钱荒再现。

三、技术面分析

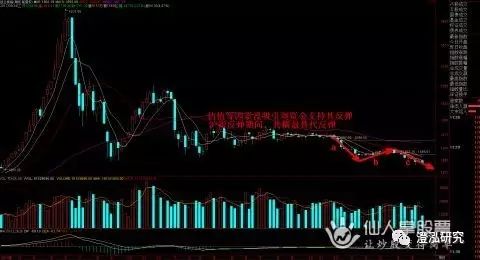

当前处于熊市毋容置疑,而这波下跌的顶部结构是大双顶+发散三角形结构,杀伤力更是惊人。沪指目前是对应2638上涨以来的下跌调整,目前处于b浪抵抗式的反弹中,而创业板指数由于在15年就反弹过了,估值普遍很高,就没有出现沪指长达一年的“慢牛”反弹,而是以横盘调整替代了,接着直接进行abc浪的下跌,目前处于c浪下跌中。之前风格背离的课程以为创业板指数跌到位了,与沪指会出现风格背离,就会出现风格切换而出现个较大级别的反弹,现在回头看并没有,5月5日创业板指数下跌后底部结构消失,而在之后的下跌,风格背离也消失了。

沪指按照a浪与c浪至少等长等时间看,c浪开始后,下跌至少还需要280的下跌幅度,也就是至少要跌到2850附近,时间也是一个月,也就是在六月底、七月初,整个波段下跌才可能结束。短期b浪抵抗式反弹的高点,我认为就以反弹碰到20日线就可以酌情开始撤退。

四、当前各板块及股票群体的表现

先看一组数据,以沪指创2638低点的2016年1月27日为起点,到目前为止下跌的个股家数有1410家,超过三分之一,其中跌幅居前的都是15年牛市中的妖股、明星股,如金亚科技、暴风集团、易尚展示等,大多数亏损或者市盈率几百倍的绩差股跌幅居前。以本轮反弹1月16日为起点,目前下跌的家数有2366家,超过三分之二,跌幅居前的是ST股和上市一年左右面临小非解禁的老次新股,以及绩差股,可以看出依然杀的是壳资源和次新股泡沫以及绩差股。

而上涨最好的就是远离下跌中心的绩优股,目前的市场维护市场脸面的银行和保险创出了新高,特别是保险股,简直就是牛市,而各行业龙头白马股分化严重,有部分出现了松动调整,而有部分还是继续被机构抱团取暖,如贵州茅台、海康威视和东方雨虹等,一些活跃的投机资金还是在雄安概念里寻找机会,但他们已经没有板块性的机会,感觉更多是靠消息刺激的个股机会,特别是挖掘低位股补涨的机会。而次新股和高送转终于迎来了监管的重压,备受打击,特别是老次新股,简直出现了流动性危机,也没有板块性的机会,仅刚开板次新股可能还有些投机资金的关注,弹性保持较大。其余没资金关照的大部分个股随波逐流,自生自灭,特别是绩差股,估值回归的股票,处于漫长阴跌通道。当前可以说是处于市场炒作断档期,仅少部分次新股和雄安概念继续活跃,今天上涨的OLED概念有一定的潜力,看明天濮阳惠成和彩虹股份能否继续封涨停,带动板块的正式活跃。

五、近十年六月份市场表现与行情前瞻

2006 +1.88

2007 -7.03

2008 -20.31

2009 +12.40

2010 -7.48

2011 +0.68

2012 -6.19

2013 -13.97

2014 +0.45

2015 -7.25

2016 +0.45

从最近十年的数据看,每年6月份都是资金面非常紧张的,涨少跌多并且是小涨大跌,此外,没有连续两年六月份都上涨,2016年小涨0.45%后,今年货币政策拐点,转向紧缩,各种黑天鹅和危机可能爆发,大跌的概率更加大。而且这次如果下跌的话,将是周线级别的大C浪杀跌,这次将会是泥沙俱下,白马股和护盘股在比价效应下相信也没法独善其身,避开为妙。

六、当前的市场策略和股票池

现在是5月底,暂时看B浪抵抗式反弹,是不会大跌的,问题是这个B浪反弹什么时候结束。

今天探底回升后,再收了根缩量长腿的光头小阳线,同5月11日的长腿中阳线相互呼应,有双底的味道,短期反弹确立,但这个双底的有效性和持久性还有待验证。这也是短期行情的变数所在,这里要严格区分真假双底。关键就在于这次反弹的强度和广度,也就是反弹有没明确的领涨热点、气势和明显的赚钱效应,其次就是反弹的高度能突破颈线3120,最后是能在顶部横盘不跌下来一段时间后真双底,真反弹就成立了。

如果反弹不及预期,在六月上旬逢高主动逐步撤退为宜,如果是假双底,那么很有可能引发新一轮的跌势,也就是主跌风格又发生改变,之前安全的品种可能也不安全了,将是一个泥沙俱下的阶段,强势股也补跌,什么股票都扛不住新一轮杀跌的风险。

真假双底结构这个短期变数影响的是B浪反弹时间的长短,但最终都还是要完成这个趋势性下跌的,大C浪杀跌。

在未来很长一段时间内,A股都只存在下跌后企稳反弹的结构性机会。个股分化严重,如果作为中长线投资只能从基本面严格选股,建立个股票池后进行价值潜伏,在基本面优秀的股票池内轮动,从技术面择时进行精细化操作才能获得较好的收益,稳当的中长线投资我觉得选股的标准就是市盈率PE在30倍左右,业绩稳定性好,扣非净利润同比增长率和营业收入增长率也都在30%左右比较好,选出一个股票池以后就在这里面高抛低吸,在技术面形态良好的情况下,涨多了就卖点,跌多了就买点,大盘有系统性风险那就减仓,轻仓以待。

而短线的趋势投机操作则要空仓为主,在成交活跃,有资金关照的个股中挖掘投机机会,或者等待确定性的主流题材后再精准狙击,狙击的范围多局限在前几天的涨停板股票,刚开板的次新股和每波反弹的主流热点龙头股里面,这需要大量的复盘功课做支撑才能保持良好的盘感以及挖掘每天的短线品种。

附近期股票池:

医药:华润双鹤、华润三九、爱尔眼科

汽车:上汽集团、广汇汽车

游戏影视、宋城演艺、三七互娱、昆仑万维

其他:新大陆、康得新、青岛海尔

(更多精彩内容,请下载仙人掌股票APP。)

点击下载