"投资银行在线"是一个资本与项目对接的互联网金融平台,围绕“早期投资、私募股权融资、项目并购退出”提供一站式金融服务。如果您有靠谱的项目,请将商业计划书发送到: [email protected]。

近日,总部位于科威特的阿拉伯投资和出口信贷公司近日发布的最新报告显示,2016年中国成为中东地区最主要的投资者,投资总额达295亿美元,占所有区域外国家投资的31.9%。分析认为,中国企业在中东地区基础设施领域的投资也扮演了重要角色,中国提出的“一带一路”倡议为中东国家带来了难得的发展机遇。

“一带一路”令中国与中东在商贸上的往来更频繁。除了中资对中东地区的投资加大,来自中东的资本亦对投资中国产生更多兴趣。中国的投资机构如何吸引到来自中东主权基金的投资将是一个有趣的研究课题。

前段时间,孙正义领衔筹建的愿景基金在计划募资1000亿美元的前提下,首轮即募集到930亿,其中来自中东主权财富基金的加入无疑是孙正义的愿景基金能如愿的最大保证。在所有出资承诺中,沙特主权基金承诺出资额为450亿美金,阿布达比投资公司承诺出资150亿美金,可谓出手阔绰。事实上,从这一投资事件上也或多或少可看出中东主权财富基金在投资偏好上的改变。

事实上,给孙正义承诺出资150亿美金的阿布扎比投资局更是早在1989年就积极投资私募股权。本文将就阿布扎比投资局在如何选择外部投资者方面进行详细介绍,希望能给相关中国私募基金有所参考。

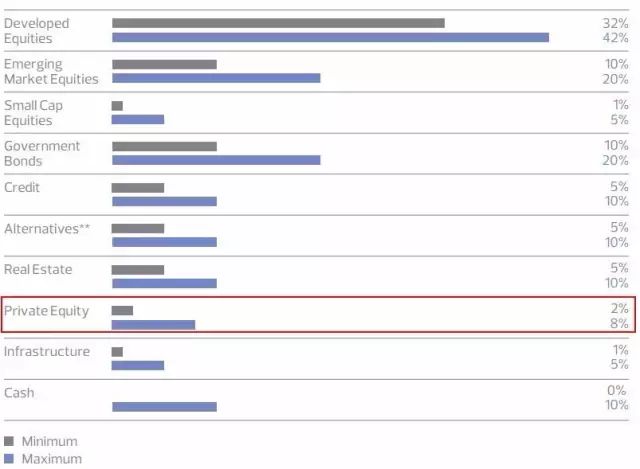

理论上650亿美金可投向私募股权

当前,主权财富基金在世界各地越来越常见,在中东尤其如此。石油资源丰富的政府喜欢在油价高企的时候囤积资金,以备遇到经济不景气的时候。主权财富基金研究所(SWF Institute) 在其发布的排名中列出了79只基金,其中有20只在中东和北非。

其中,阿布扎比投资局(AbuDhabi Investment Authority, ADIA)位列中东主权基金之首,在全球范围内也仅次于挪威养老基金,以约8280亿美元的总资产排名第二。以下为主权财富基金研究所(SWFI)截止2017年7月对全球主权财富基金的排名(TOP5).

来源:SWFI

来源:SWFI

阿布扎比投资局成立于1976年,位于阿布扎比,由阿布扎比酋长国拥有,资金主要来源于阿布扎比的石油收益。

与大部分主权基金类似,以前,出于风险规避的目的,ADIA早期更倾向于风险相对较低的投资组合,例如固定收益债券、传统股票市场或基建市场等。随着全球金融环境变化更快,出于投资增值的目标,主权基金也对另类资产更具兴趣。

1989年起,ADIA就开始涉足私募股权。且主权基金的投资通常都是十年以上的长期规划,这在一定程度上也增加了私募基金对主权基金的吸引力。另外,由于主权基金管理者并不能在每一领域都拥有专精人才,因此寻找合适的外部投资者也是各大主权基金的分配资金的一大途径。ADIA就在2016年报中明确提及外部投资经理是ADIA整体投资布局的重要组成部分。

根据ADIA 2016年报显示,私募股权在其投资组合中最多占比可达8%,虽然这一比例貌似不高,但考虑到ADIA超过8000亿美元的体量,意味着其理论上在私募股权上可动用的资金仍然高达650亿美金。要知道,全球私募巨头黑石集团过去5年间总融资额也不过600亿美元。

来源:ADIA 2016年报

四大步骤挑选外部投资者

据ADIA2016年报披露,其总资产的60%由外部投资者管理,包括股票、固定收益、另类投资和私募股权等领域。因此,ADIA在选择外部投资者方面已有一套完整的流程。

具体而言,ADIA在选择外部投资经理时,主要分为以下4个步骤: