摘要

中债资信对188家发布2016年年报的发债房企进行梳理分析,2016年以来房地产市场销售强劲回暖,行业财务表现有所优化,但企业间表现分化加剧。库存压力看,受益于市场良好的去化环境,库存压力有所缓解,项目运营能力较上年有所改善,但企业间表现分化明显,鄂尔多斯华研、中弘股份和渝开发等企业仍面临很大的去化压力;盈利能力及现金流看,行业盈利能力小幅改善,销售回暖为房企补充流动资金,85%样本房企现金流有所改善,但阳光股份、天房发展、鄂尔多斯华研等房企盈利能力及现金流表现仍较差;债务负担看,2016年房企债务规模大幅增加,受益于利润增厚所有者权益,行业整体杠杆水平微降,但鲁商置业、恒大地产和珠海格力杠杆率仍很高;偿债指标看,2016年房企短期偿债指标有所改善,但长期偿债指标弱化趋势明显。

债券市场方面,房地产行业债券集中于2018至2021年到期,到期规模合计约1.33万亿元,占目前存续债券余额的83%,结构方面以交易所债券为主且到期压力逐年增加;伴随行业融资环境收紧及资本市场资金面紧张,房企面临债券发行难度加大及成本高企的双重压力(发行成本相较2016年提升约187BP),境内房企海外发债规模大幅增加。展望2017年下半年行业运行,销售增速下降影响投资增速放缓,行业下行压力仍较大;调控政策仍将持续收紧;融资环境亦将维持收紧状态;行业杠杆水平将有所下降,但在现金流入放缓背景下,根据压力测试来看长短期偿债指标或将小幅弱化。

结合行业基本面走势判断及行业自身特点,中债资信对房地产行业的信用品质仍维持“较差”,展望仍维持“稳定”。但企业间信用品质的分化将进一步加剧:债务负担很高,融资能力较弱的房企需重点关注;项目布局、安全边际及盈利情况影响房企信用品质分化;合作开发较多、隐形债务规模大的房企需重点关注;直接融资占比较高、2017年到期债务规模较大的房企将面临较大的债务滚动风险。在此基础上,结合年报梳理及债券市场情况分析,中债资信对全覆盖房企信用级别进行梳理调整,其中对6家中小型民营房企信用评价收紧,对3家房企信用评价放松。

2016年上半年,我国房地产市场以“去库存”为主,维持了宽松的调控政策,房地产市场销售强劲回暖,加速房企库存去化和现金回流,同时宽松的融资环境亦为房企补充流动性,充足的资金刺激了房企开发投资需求,房地产开发投资增速出现较强回升,但下半年以来随着政策转向,销售增速有所放缓。全年来看,在房地产市场强势回暖带动下,房企存货周转压力明显下降,加速去化带来的资金回笼改善了房企短期偿债指标,行业盈利指标小幅改善,长期偿债指标变化不大。近期,随着企业2016年年报陆续披露,中债资信对覆盖的房地产行业全口径发债企业年报进行梳理分析(截至目前,中债资信对公开债券市场发债的房企进行全覆盖,覆盖企业共计280家,剔除仅发行私募债以及商业地产企业后,发布年报的房企共计188家)。

在宽松的调控政策及融资环境下,2016年样本房企资产规模快速扩张,受益于市场良好的去化环境,库存压力有所缓解,项目运营能力较上年有所改善,但企业间表现分化明显,鄂尔多斯华研、中弘股份和渝开发等企业仍面临很大的去化压力

从资产规模看,2016年188家样本企业资产规模中位数由上年的337.74亿元上升至379.28亿元,资产规模同比增长的样本房企共165家(占比87.77%),其中资产规模最大的恒大地产(总资产12,401.38亿元),资产规模增幅最大的为融创地产(同比增长195.85%),有20家样本房企资产规模增幅超过50%。

在资产规模下降的房企中,以中小型房企为主,在土地成本高企、行业竞争加剧的背景下,中小房企面临较大库存去化和转型的压力。2016年深国投地产为优化资产结构,降低债务负担,处置部分三、四线城市项目;中华企业和上海中星的控股股东均为上海地产(集团)有限公司,2016年集团计划将上海中星房地产板块相关业务整合至中华企业,未来中华企业资产将得到优化;2016年渝开发资产收缩主要系处置子公司导致固定资产大幅下降,房地产项目全部集中在重庆市,仍面临很大的去化压力;2016年香江控股开始向商贸物流产业转型,放缓房地产项目开发速度,房地产板块在手项目去库存为主;卧龙地产作为小型房企,2016年开始向游戏行业转型,房地产项目主要分布在清远、武汉和绍兴等地,未来以去库存为主;广宇集团项目主要分布在以杭州为中心的浙江区域,但杭州地区土地获取难度不断增加,公司面临一定土地储备不足风险。整体看,随着热点地区土地获取难度增加、资金融资成本提升以及行业竞争加剧,未来中小房企主要面临土地储备不足的风险,部分房企已经开始向其他产业转型。

从资产分布看,在需求端和融资端双重刺激下,2016年样本房企资产规模快速增长,总资产众数区间由100亿~300亿上升为300亿~800亿。2016年总资产在300亿~800亿范围内的样本房企数量占比最高(34%),而100亿~300亿规模房企数量明显下降,在行业整体资产扩张的背景下,又有15家样本房企步入千亿级规模。

从库存压力看,房地产市场销售强劲回暖带动房企加速库存去化,2016年样本房企中137家(占比72.87%)房企存货占总资产比重有所下降,全部样本房企存货占总资产比重较上年平均下降4.36个百分点;随着库存加速去化,样本房企整体项目运营能力较上年有所改善,2016年样本房企中存货/预收款项同比下降的房企共132家(占比70.21%),样本房企存货/预收款项中位数由上年4.10倍下降至3.43倍。存货/预收款项最小的10家房企中,有7家房企资产规模在400亿以上,其中5家为千亿级房企,而存货/预收款项倍数最大的前10家房企以中小型房企为主,整体看大型房企项目运营能力明显强于中小型房企。

在存货/预收款项倍数最大的前10家房企中,海航投资处于战略转型期,逐步退出房地产开发业务,现有2个项目分别于上海和天津,未来逐渐实现去化;鄂尔多斯华研房地产项目集中在鄂尔多斯,项目去化压力很大,存货存在很大的减值风险;中弘股份以开发旅游地产和商业地产为主,但在宏观经济趋弱的背景下,公司位于海口、安吉和吉林的项目销售较差,面临很大的去化压力;2016年广州天建增加杭州、佛山和天津等地的土地储备,存货规模大幅增加,但现有项目中位于一、二线城市项目占比较大,去化压力一般;受房地产项目开发节奏影响,2016年正兴隆房地产项目销售规模大幅下滑,存货/预收款项同比大幅上升,但公司现有项目主要分布在珠三角地区,未来去化压力一般;渝开发现有项目主要集中重庆地区,2016年存货/预收款项大幅下降,但仍处很高水平,未来去化压力很大;2016年汕头花园集团新增苏州、上海土地储备,新开工项目增加导致存货规模大幅上升,但现有项目主要分布在海口、沈阳、佛山和北京,海口和沈阳地区项目销售情况较差,面临较大去化压力。整体看,存货/预收款项较高的中小房企存在“开发投资-销售”节奏错位的问题,同时在行业竞争加剧、调控政策收紧的背景下,未来中小型房企在日趋严峻的生存环境中将面临更大的项目运营压力。

2016年房地产市场销售回暖,67%样本房企业绩增长,行业盈利能力小幅改善,销售回暖为房企补充流动资金,85%样本房企现金流有所改善,但阳光股份、天房发展、鄂尔多斯华研等房企盈利能力及现金流表现仍较差

从利润表现看,2016年,188家样本房企中有58家房企出现业绩下滑,较上年减少26家,4家房企出现亏损,与上年持平。4家亏损房企分别为海航投资、阳光股份、天房发展和鄂尔多斯华研,其中海航投资主要系计提嘉丰矿业资产减值所致;受期费较高以及部分项目毛利较低影响,阳光股份主营业务收入连续三年亏损(2015年扣除投资收益后亏损1.76亿元);天房发展加强房地产项目销售强度,同时新增土地储备,2016年销售费用和财务费用大幅提升对利润总额形成较大侵蚀,公司现有项目主要分布在天津和苏州,区域分布较集中;鄂尔多斯华研项目集中在鄂尔多斯,受区域市场景气度较低影响,项目去化困难。另有58家企业利润总额同比下滑,业绩增长的企业为126家。盈利能力方面,2016年房地产市场销售回暖,行业整体盈利能力小幅回升,59%的样本房企调整后的EBIT利润率同比上年有所回升,样本房企调整后的EBIT利润率平均值上升1.92个百分点至15.77%。

现金流方面,2016年,房地产市场销售强劲回暖为房企带来资金回流,85%的样本房企经营性现金流流入整体较2015年有所上升,现金流情况出现好转;经营净现金方面,40家(占比21%)样本房企连续两年呈现净流出,经营净现金持续净流出亦说明对这部分房企外部融资依赖度较大,其中有13家样本房企调整后资产负债率小幅改善,其余调整后资产负债率均出现不同程度的上升,40家样本房企平均调整后资产负债率由2015年的71.21%上升至73.21%。整体看,2016年房地产市场销售回暖改善了大部分样本房企的经营活动现金流,但少数去化压力大或未踩准市场“开发投资-销售”节奏的房企经营活动现金流表现较差;开发投资较为激进的样本房企经营净现金表现较差,对外部融资依赖度较高,在外部融资环境收紧的背景下,这类房企未来将面临较大的项目运营压力。

2016年房企债务规模大幅增加,受益于利润增厚所有者权益,行业整体杠杆水平微降,但鲁商置业、恒大地产和珠海格力杠杆率仍很高;行业债务期限结构长期化趋势明显

债务负担方面,截至2016年末,样本房企有息债务规模达5.69万亿元,同比大幅上涨27.97%,但得益于利润增厚所有者权益等因素,行业整体杠杆水平微降,样本企业调整后资产负债率(调整后资产负债率=(总负债-预收账款)/(总资产-预收账款))和全部债务资本化比率平均值分别同比下降0.29个和0.07个百分点至66.45%和54.17%。从个体企业看,截至2016年末共有23家企业调整后资产负债率超过80%,其中鲁商置业(92.34%)、恒大地产(91.66%)和珠海格力(91.30%)调整后资产负债率超过90%。同比来看,相较2015年末数值,52.13%的样本企业债务负担有所加重,其中中房地产(+23.44)、增城市碧桂园(+21.80)、融创房地产(+16.36)和厦门中骏(+11.59)等房企2016年调整后资产负债率升高最为明显(详见图6),其中增城市碧桂园主要因应付关联公司款项大幅增加导致负债规模大幅增长,其他房企均因拿地、业务规模扩张等原因进行借款、发行债券导致债务规模大幅增加。债务期限结构方面,房地产企业仍以长期债务为主,2016年末样本房企长期债务/全部债务的中位数增加至78.09%(2015年末为67.39%),债务结构长期化趋势明显。6.91%的样本房企短期债务占比超过50%,其中短期债务占比超过80%的企业有1家,为南京高科(84.37%)。

2016年随着行业盈利与现金流改善,房企短期偿债指标有所改善,但长期偿债指标弱化趋势明显

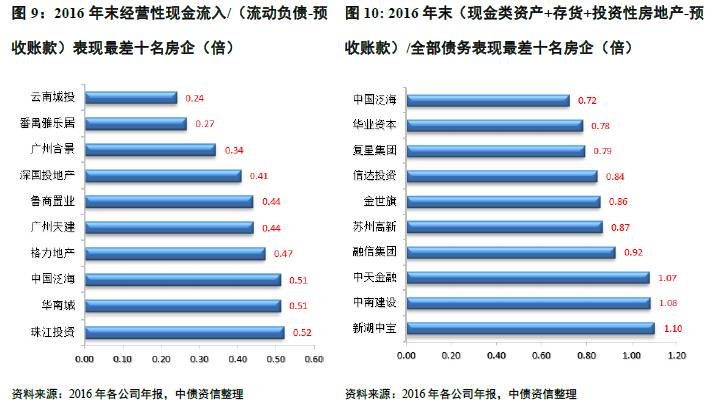

短期偿债指标方面,随着土地价格不断走高,房企越来越谨慎投资,2016年以来房企即期偿付能力有所提高,现金类资产对短期债务的覆盖倍数中位数由2015年末的0.97倍提高至2016年末的1.88倍,其中厦门海沧、苏州高新、云南城投、南京高科等房企现金类资产/短期债务低于0.50倍。2016年以来销售强劲回暖加速房企经营活动现金流回笼速度,经营活动现金流入对扣除预收账款的流动负债的覆盖倍数中位数由2015年年末的0.94倍提高至2016年末的1.29倍。不同企业经营性现金流入对流动负债保障能力分化较大,其中厦门禹洲、石榴置业、荣安地产等企业经营性现金流入对扣除预收账款后的流动负债保障倍数均超过3.00倍,而样本企业中有37.23%的企业1年内的经营性现金流入额不能完全覆盖扣除预收账款后的流动负债,其中,云南城投、番禹雅居乐、广州合景等经营性现金流入/(流动负债-预收账款)低于0.40倍。

从长期偿债指标看,2016年末55.85%的样本企业其现金类资产、存货、投资性房地产等资产对全部债务覆盖程度出现下降,长期偿债指标弱化趋势明显,(现金类资产+存货+投资性房地产-预收账款)/全部债务倍数中位数为1.74倍,较2015年的1.79倍有所弱化。从个体企业表现看,中国泛海、复星集团、信达投资、苏州高新等企业(现金类资产+存货+投资性房地产-预收账款)对全部债务的覆盖倍数不足1倍,长期偿债指标表现很差。

房地产行业债券集中于2018至2021年到期,到期规模合计约1.33万亿元,占目前存续债券余额的83%,以交易所债券为主且到期压力逐年增加;伴随行业融资环境收紧及资本市场资金面紧张,房企面临债券发行难度加大及成本高企的双重压力(发行成本相较2016年提升约187BP),境内房企海外发债规模大幅增加

截至5月底,以中债房地产行业梳理覆盖的280家发债企业作为样本,其中有存续债券(剔除产权交易中心发行债券,仅保留在交易所及银行间发行的债券)的为255家,存续债券数量1,077只,存续债券总额1.59万亿元,其中含回售权债券总额1.11万亿,占比约70%。从全行业对比来看,房地产行业发债企业家数及存续债券规模仅次于城投,是我国债券市场的重要行业之一。

1、房地产存续债券现状

从发行市场看,房地产行业债券发行一直以交易所市场为主(存续债余额合计1.23亿元,占比77.36%),主要系2015年交易所公司债发行制度推出,公司债市场放量增长所致。

具体品种来看,两市场产品结构仍以传统类债券品种为主,传统债券产品方面,银行间存续债券以中票为主导品种,而交易所则以公、私募公司债券为主,期限均为中长期(3~5年),但交易所债券大部分包含投资者回售权,但在债券市场波动的背景下,投资者行使赎回权的不确定性将导致发行人到期兑付压力上升,交易所市场风险加大;结构化等其他产品方面,ABN和ABS以及可转债占比均很小,但从绝对值上看,交易所ABS存续规模为224.81亿元,远高于银行间ABN16.60亿元的规模,结构化等其他产品发行规模占比均很低。

从发债主体性质看,交易所发行主体为220家,银行间为109家,地方国有企业在银行间发债主体中占有绝对地位,交易所民营房地产企业占比相对较高,同时中外合资及外商独资企业占比也较高,对非国有企业发行人的容忍度更高。

债务到期期限结构,房地产行业债券集中于2018至2021年到期,到期规模合计约1.33万亿元,占目前存续债券余额的83%,结构方面以交易所债券为主且到期压力逐年增加(图7)。此外,交易所债券多包含回售条款(在样本存续债券中,交易所发行债券含回售条款余额为1.06万亿元,银行间为525.58亿元),从历史情况看,截至2017年4月末,实际发生回售企业2家,赎回企业1家,回售加赎回企业2家,均为中小型房地产企业,但在房地产行业调控环境趋紧、分化加剧、资金成本走高的背景下,投资者行使回售权的可能性或将增加,如图7若考虑债券全部按照回售日回售,则交易所债券集中到期期间大幅缩短在2018到2019年,债券集中到期压力剧增。

2、2017年房地产债券市场特点

在防范系统性金融风险、“抑制资产泡沫”的中央政策基调下,2017年房地产行业债券市场几个现象较为突出:

房地产行业债券市场融资政策明显收紧,上交所和深交所均对房企采取“基础范围+综合指标评价”的分类监管标准,目前对房地产类公司债的放行大幅收缩,发行政策的波动使得房企债券发行、滚动难度加大。此外发改委严禁房企债用于商业地产,禁止四类企业发行企业债建设安置性住房。

2017年以来,资本市场资金面紧张,企业融资难度加大,叠加房地产行业自身融资政策紧张,房企面临债券发行难度加大和成本高企的双重压力。一方面,2017年以来,基于政策收紧及市场资金紧张,部分房企债券市场发行受阻,2017年1~4月发债房企仅10家(2016年同期发行主体38家,2016年全年发行主体147家),2017年以来至4月末,房企新发行债券规模801.55亿元,相对于去年同期3,142.24亿元大幅收缩。另一方面,房企发债成本明显上升,以同级别同规模同期限的一般中期票据发行利率看(选取发行规模30亿元、外部级别AAA的债券样本),2017年1~4月的发行成本均值为5.50%,相较2016年全年均值提升187个BP。

房企海外发债规模大幅增加。在房企境内多种融资渠道全面收紧的背景下,2017年以来境内房企转向门槛较低的海外市场进行发债,海外发债规模大幅增长。2017年1~5月境内房企海外发债规模836.02亿元,发债规模与去年全年886.84亿元相当。

2017年下半年,房企销售增速下降影响投资增速放缓,行业下行压力仍较大;调控政策仍将持续收紧;融资环境亦将维持收紧状态;行业杠杆水平将有所下降,但在现金流入放缓背景下,根据压力测试来看长短期偿债指标或将小幅弱化

房地产行业处于产业链中下游,具有受国家调控政策影响波动大、周期性强、竞争程度较高、债务负担偏重等特点。2016年房地产行业强劲回暖,销售、投资等行业指标增幅明显,行业集中度进一步提升,行业内企业现金流表现向好,债务负担整体下降,但此次回暖主要由前期宽松的调控政策及货币环境短期因素造成,由于我国房地产市场已处于长期拐点来临之际,同时,2016年12月中央经济工作会议对房地产市场调控做出了明确定调,提出着力防控资产泡沫,未来调控政策将在销售及融资两端共同影响房企现金流入放缓,房地产企业风险暴露逐步加大。

展望2017年下半年:

行业经营方面,2017年1~5月累计销售同比增速为11.90%,增速仍较高,主要得益于较低的基数和三四线城市超预期回暖,但此次回暖相对弱势,2017年2季度以来销售增速持续下降且降幅继续扩大,预计2017年下半年房地产市场销售增速将持续走低,导致房企销售资金回笼放缓,影响其未来在土地购置及新开工方面的投资意愿,预计未来全年行业投资增速将较2016年放缓,行业下行压力仍较大;

调控政策方面,两会期间,中央多次表态明确商品房的居住属性、防止“大起大落”,截至2017年6月14日,全国共83个地区出台限购限贷政策,限购范围为我国房地产行业进入市场化阶段以来的历史最高水平,限购限贷力度亦较高,未来在政策方面各地仍将延续收紧态势,多数城市个人房贷利率最低折扣已由9折上调到9.5折,未来不排除会有全面上调首付比例、贷款利率政策;

融资环境方面,2016年,房企融资渠道持续缩紧,股权融资方面,上市房企募集资金不能用于拿地和偿还银行贷款;债券融资方面,上交所和深交所均对房企采取“基础范围+综合指标评价”的分类监管标准,目前对房地产类公司债放行大幅收缩。发改委严禁房企债用于商业地产,禁止四类企业发行企业债建设安置性住房。银行间市场方面对发债房企资质要求一直较高,变化不大;银行渠道方面,银监会要求16城金融机构自查,包括房贷调控执行情况、理财资金投向管理、房地产信托合规,目前只允许开发及经营性物业贷款;信托渠道方面,近日银监会发文将重点检查信托公司是否通过股债结合、合伙制企业投资、应收账款收益权等模式变相向房地产开发企业融资规避监管要求。在“去杠杆”、“防风险”背景下,预计2017年房企融资环境亦将维持收紧状态,限购政策对房企最大的资金来源即销售回款将产生较大影响。

行业内企业财务情况,2015年下半年以来的行业回暖及公司债发行开闸使房企现金流情况好转,2016年末样本房企经营性净现金流较2015年末增长438.50%,行业盈利能力小幅改善,行业财务杠杆水平下降,短期偿债指标有所改善,现金类金类资产/短期债务中位数由0.97倍提高至1.88倍,经营活动现金流入/(流动负债-预收账款)中位数由0.94倍提高至1.29倍,但长短期偿债指标有所弱化,预计未来行业杠杆水平仍将有所下降,但在现金流入放缓背景下,长短期偿债指标或将弱化,但根据压力测试来看弱化幅度不大。

短期来看,在调控政策的负面影响下,房企现金流入放缓为大概率事件,但前阶段销售回笼资金及融资“红利”在短期内仍对房企流动性压力有一定缓释作用,且2017年房企债务滚动发行压力相对较低,房企信用品质短期内大幅恶化的可能性较低。现阶段房地产行业信用品质展望“稳定”虽然仍维持,但行业内企业分化仍将加剧,对于以下特征的房企我们需要重点关注:

1、债务负担很高,融资能力较弱。房地产行业特征决定了房企在运营过程中各重要节点资金大进大出,财务杠杆水平较已处于很高水平的房企资金链紧张,同时在整体融资环境趋紧的背景下,融资能力较弱的房企再融资受限,债务滚动难度加大,未来出现资金链断裂的风险较高;

2、项目布局不合理。项目分布集中于库存较高的三四线城市及人口流出严重的(如东北及中西部地区)企业风险需要重点关注;

3、安全边际、盈利水平很低,或出现亏损。房地产企业盈利水平虽为历史表现,但仍能反映房企项目运营能力及项目质量,项目盈利水平较低或出现亏损的房企其项目运营能力较差,存货减值风险高,安全边际较差的房企在抵御房价下跌时安全垫较低;

4、合作开发较多,隐形债务规模大。拿地成本迅速走高、难度加大导致房企增加合作开发模式,其他投资方以股权形式“借款”给项目公司,房企对这部分“借款”仍负有实质还本付息义务,但在账面上体现为少数股东权益,对于这部分隐性负债规模较大的房企需重点关注。

5、公司治理风险较高。房地产行业大部分为民营企业,非上市公司治理结构相对较差,实际控制人对公司影响较大,如出现控制权不稳定、实际控制人违法违纪不能正常履行职责等情况,对公司经营将产生不利影响。

6、直接融资占比较高,今年到期债务规模较大。房地产企业直接融资政策全面收紧且短期内仍将维持,直接融资占比较高、今年到期规模大的房企将面临较大的债务滚动风险。

7、其他共性风险。包括母公司对核心子公司控制力弱但债务集中在母公司层面、流动性风险高且债务滚动为主要偿债来源,经营、偿债指标持续恶化,核心资产剥离,控制权变更,突发不利事件,对外担保规模较大且被担保方违约风险较高,融资渠道单一、再融资空间不足,关联方往来占款规模很大等。

因此,考虑以上风险关注点,对于债务负担较低、偿债能力较强、区域布局以一二线城市为主去化较快且安全边际、盈利水平较高的大中型房企信用政策应相对宽松。而对于债务负担很高、偿债能力较弱,区域布局以三四线城市为主去化较慢且安全边际、盈利水平很低的中小民营房企信用政策则相对收紧。

2017年,房企间信用品质分化加大,中债资信上调华夏幸福、荣盛地产和中华企业等3家房企信用评级,下调汕头花园集团等6家中小型民营房企信用评级

2016年以来,房地产市场景气度回升,在上半年宽松的调控政策下市场量价齐升,销售回暖加速房企资金回笼,但随着市场竞争加剧,部分项目分布集中的区域中小型房企面临更大经营压力。整体看,2017年房地产行业信用品质维持,但企业间的分化进一步加大,结合2016年年报梳理情况,中债资信对全覆盖范围的房企进行系统梳理,并针对个体企业的具体情况对部分房企的信用评价进行调整,其中对华夏幸福、荣盛地产和中华企业等3家房企信用评价放松,而基于以下几方面因素对汕头花园集团等在内的6家中小型民营房企信用评价收紧:

1、现有项目集中分布在景气度较低的三、四线城市,近年来去化较差;

2、土地储备布局不合理,布局区域房价面临一定下跌风险,未来或面临较大的开发经营压力;

3、2016年扩张过于激进,债务负担及财务费用大幅提升,偿债压力大幅攀升,在融资环境收紧的背景下,面临较大的债务周转压力;

4、投资性房地产规模较大(非纯商业地产企业),近年来利润对投资性房地产公允价值变动依赖度过高,净资产中由公允价值变动形成的未分配利润占比过高。

综合来看,2017年中债资信钢铁行业评级结果继续分化,其中上调比例1.60%、下调比例3.19%。

目前中债资信房地产行业级别中枢为A,相较外部级别中枢低3个子级;

截至最新,中债资信累计覆盖236家房地产发债主体(私募债无资料的企业除外),级别分布呈现以A为中枢的中间大、两头小的形态,A、A+、A-等级占比分别为22.46%、18.22%和20.34%,上述3个等级合计占比为61.02%,其余AA-等级(含)以上的占比为23.31%,BBB+等级(含)以下占比15.68%。

房地产行业最新级别中枢为A,与中债资信全行业(近4,000家企业)级别中枢一致,与外部级别中枢相比低3个子级(外部级别中枢为AA)。