工信部第8批新能源推荐车型目录点评

投资逻辑

基于对17年上半年目录发放与月销量关系分析,我们认为乘用车成为17年新能源汽车保量核心因素。第八批再次新增30个乘用车目录,“目录放量”逻辑继续得到验证,我们认为全年销量目标已经基本可以保证,看好三季度新能源板块表现,维持行业“推荐”投资评级。

摘要

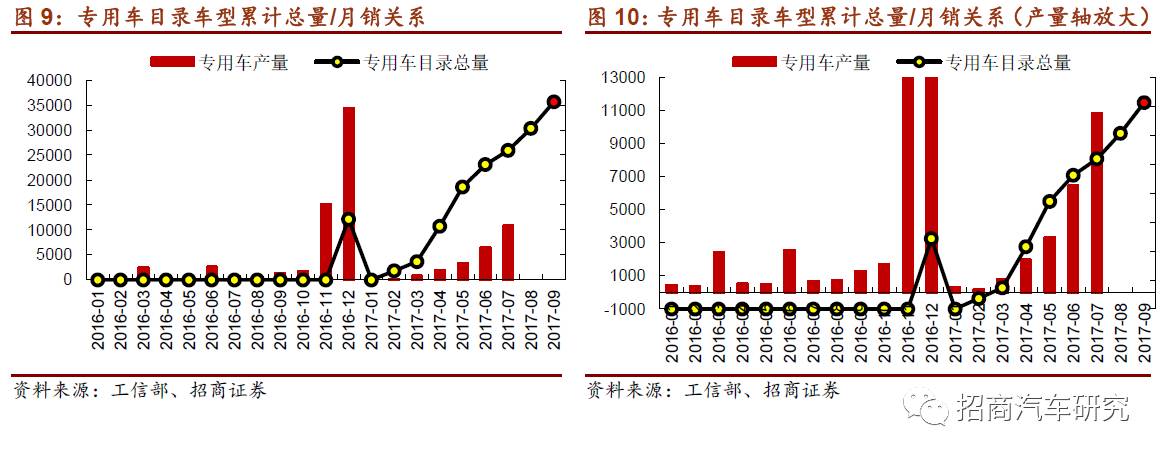

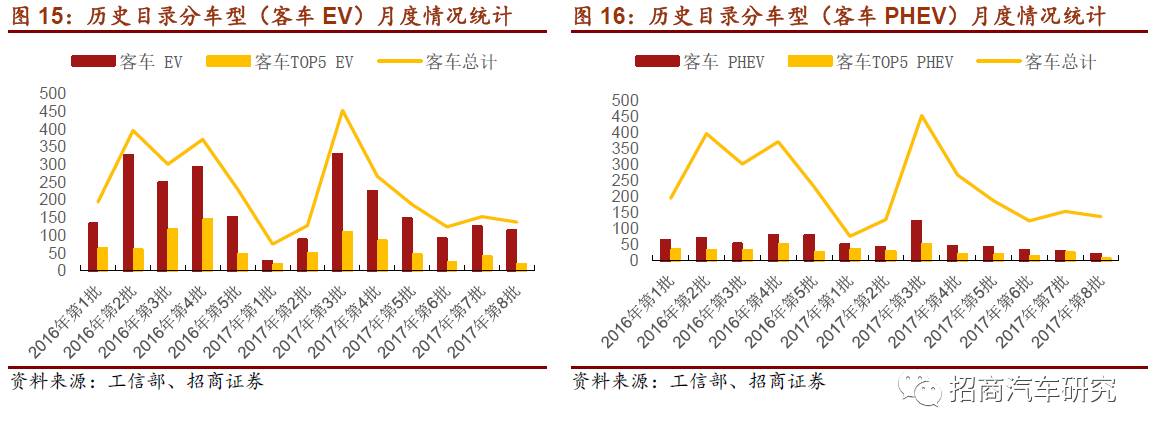

第八批目录新增新能源乘用车30个车型,符合预期,“目录放量”逻辑进一步得到验证。目前新能源乘用车目录存量已达292个,我们认为如果按照7月乘用车单车型销量贡献为205辆/目录车型,按照乘用车贡献总销量80%假设,全年已经可以保证62万的销量,如果再加上下半年中间车型起量的可能性,全年70万辆目标已经无忧,而未来或将继续放出1~2批目录,进一步保证全年销量目标。从分车型口径来分析7月销量,Top车型7月平均销量为3800辆/车型,环比6月3740辆/车型几乎维稳,而Top5以外车型7月平均销量达到640辆/车型,环比6月507辆/车型大幅提高,所以我们认为乘用车放量并不是龙头效应,而是中间车型普遍起量导致,这也与目录推动逻辑相吻合。

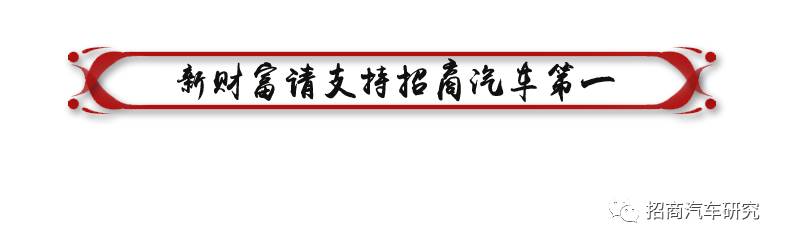

客车持续低迷,目录增量难以带动销量增长。从目录发放对销量影响分析, 17年目录对客车销量拉动作用几乎为0,因为第六批客车目录总数已经达到16年全年总数,目录车型的持续发放并不能有效拉动销量增长。这与补贴下滑、新政门槛大幅提高以及新能源客车渗透率已进入高位有很大关系。专用车目录数占比猛增至39%,建议关注专用车放量行情。第八批目录专用车比例从第七批的31%猛增至39%,从从目录发放对销量影响分析,专用车月均目录销量依次为,5月7台/车型,6月14台/车型,7月21台/车型(17年新高),增长大幅超预期。上游磷酸铁锂在大巴萎缩情况下需求压力下移至专用车(物流车),专用车政策引导需求强烈,放量政策基础成立。

风险提示:政策推进不达预期。

正文

重要提示:图1、图2中销量假设是基于单车型月销约为210辆/车型(乘用车总销量/乘用车目录总数)计算得到;而图3、图4中Top5/其他车型月均销量是指乘用车总销量/乘用车在销售总车型数,两者口径不同。

新能源汽车下半年核心逻辑(目前已经得到验证):

未来的新能源汽车已不单是中国市场。中国产销放量已成功引爆欧洲,特别是德系产品的大规模投放,将加速全球电动化趋势。这个市场已经实现了0到1的突破;未来的产业链投资逻辑也不单是特斯拉,而是全球汽车大公司的缤纷演绎。

上游无国界,全球视野下供需持续吃紧 由于资源品是全球定价,锂、钴价格由全球供需决定。根据我们测算,海外十大整车集团2025年规划新能源汽车总量1650万台,且均为乘用车规划,对于三元电池的拉动作用极其巨大,而锂、钴供给弹性则有限且较为稳定。预计18年后Top10巨头电动车型快速放量,会持续导致上游处于紧张供给状态。所以不应该单纯看国内区域市场供需假象,要坚定上游需求的持续吃紧信心,海外车企新能源车持续上量是长期核心稳定因素。

下游看目录,三季度迎井喷“目录”行情 17年第1-4批目录发放车型数持续下降,第5批目录车型数增加,导致6月销量回暖:所以,在新政下,目录成为销量约束开关。根据我们测算,Top5车型(乘用车)单车型月均销量约2500,余下车型月均仅300台左右,1-5月总量销售仅完成13.6万台(中汽协),离70万台年度计划差距较大,由于普通车型(Top5外)单车平均年化贡献仅3500台左右,预计3季度目录车型将受目标压力大幅井喷,市场大概率会有“目录行情”。

大巴冲量行情减弱,物流车放量政策基础成立 据统计,目前核心试点城市大巴新能源渗透率已达80%以上,全国范围估计在35%左右;从大巴目录车型发放占比看,2015约占1/3,2016约1/4,2017年上半年迅速减少萎缩。由于补贴在未来两年逐步趋零,大巴的补贴推动效应大幅降低,供需逐步回归市场均衡。目录车型减少+补贴上量退潮,大巴冲量行情将大幅减弱。专用车17年1-5批目录占比从10%快速增长至30%,上游磷酸铁锂在大巴萎缩情况下需求压力下移至专用车(物流车),政策引导需求强烈,放量政策基础成立。

特斯拉是PE催化剂,合资车才是EPS真动力 特斯拉Model S、X作为高端电动车标杆,其零配件也同时定义了目前高端电动车技术标准。以特斯拉车型体系作为技术核心零配件企业,在合资厂新能源车上量时,在技术、工艺上完全可以无障碍切入合资车型体系。所以现阶段给特斯拉配套更多彰显的是工艺和技术水平,而销量和业绩贡献预计在2018、19年合资主机厂开始发力新能源车生产时进入高速成长阶段。

免责声明

本微信号推送内容仅供招商证券股份有限公司(下称“招商证券”)客户参考,其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,招商证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以招商证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被招商证券认为可靠,但招商证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下招商证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映招商证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归招商证券所有,招商证券对本微信号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

报告索引

报告索引