让我们一起慢慢看清这个世界

周日不遛娃 - No.30

何不食肉糜:宽松货币

政策真的已经结束了?

《月风投资笔记》

(一)

从传播效果上来讲,财新专栏的那篇《政治局会议宣告宽松政策结束》确实效果很好,但是从结论上讲则未必。

个人其实比较抵触宏观分析者只用一篇政治局会议通稿就来判断政策拐点是否已经出现,那我们还需要什么研究框架和数据,本科生学个《政治经济学》就可以当首席经济学家了。

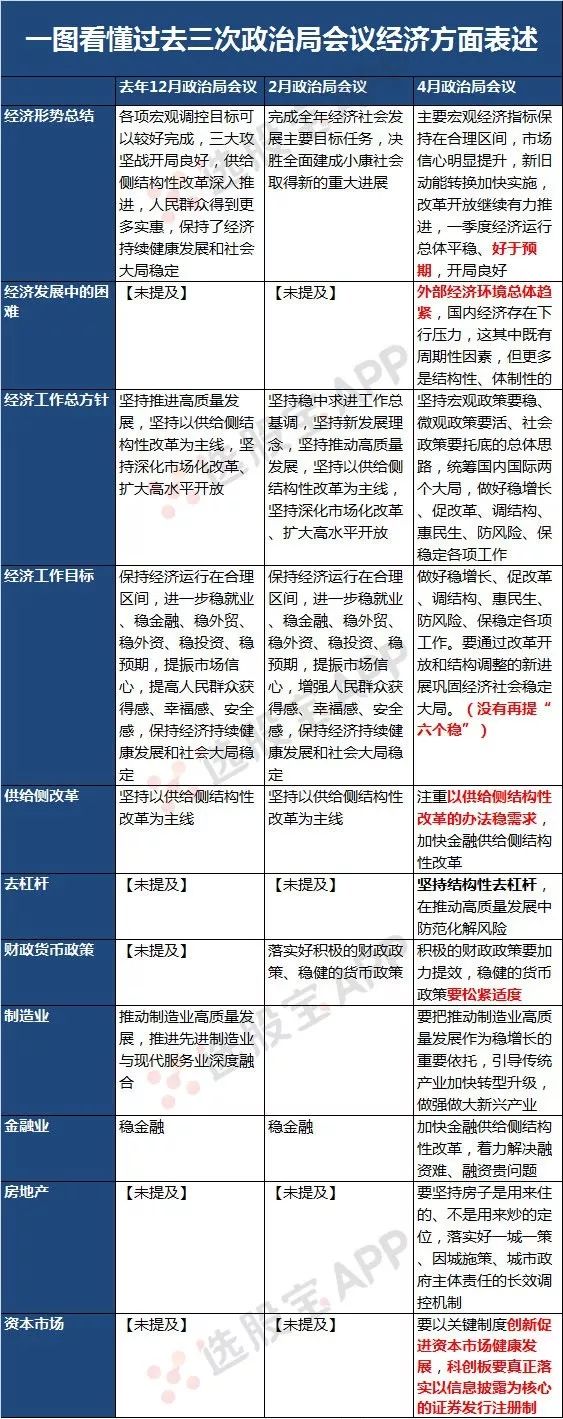

当然基本功课还是要做,这里借用选股宝的总结图我们也来梳理一遍通稿,个人觉得比较清晰明了:

第一、确实做了“一季度经济运行总体平稳、好于预期”的表述,但是后面也加上了“外部经济环境总体趋稳,国内经济存在下行压力”的转折性结论,这是

第一次公开承认经济存在一定困难

;

第二、更重要的是,在承认经济存在困难的基础上,提到制约因素除了“周期性”和“结构性”外,还包括“体制性”,这同样是

官方的第一次表述

,说明已经意识到去杠杆政策的矫枉过正是导致经济承压的主要原因之一;

第三、如果在这个基础上理解“坚持结构性去杠杆”,再结合“加快金融供给侧结构性改革”的话,那么下一阶段的核心可能是继续纠正过去的金融脱媒,让金融领域的核心地位回归银行和主流资本市场体系(促进资本市场)。某种意义上说,P2P的继续清理/银行理财子公司的布局/非银体系的作用淡化都是其外在表现;

第四、一些声音用“六个稳”的退出来证明宽松货币政策的退位,这有点形而上了。反过来讲,那我也可以用一套新的排比句来证明政策的延续性:“稳促调惠防保”,尤其是最后一个保稳定来类比“六个稳”,其他五个算送的。实际上,应该注意的表述是:“

着力解决融资难、融资贵问题

”;

第五、上面的这句话是在“金融供给侧结构性改革”之后,对应着“稳健的货币政策要松紧适度”,这里其实暗示着

未来货币政策的宽松要更加结构化和定向化

,结构性降准仍在路上;

第六、两个新的亮点值得重视:重提两次“改革开放”和“做大做强新兴产业

”

;

“

房住不炒、因城施策

”

时隔三个季度再次出现。

如果从这些细节出发,

这一份通稿的核心并不在于货币政策的表述,而在于对经济压力源头做出结构性和体制性的判断,而希望通过改革开放、金融供给侧、新兴产业等手段来纠正纠偏

。

(二)

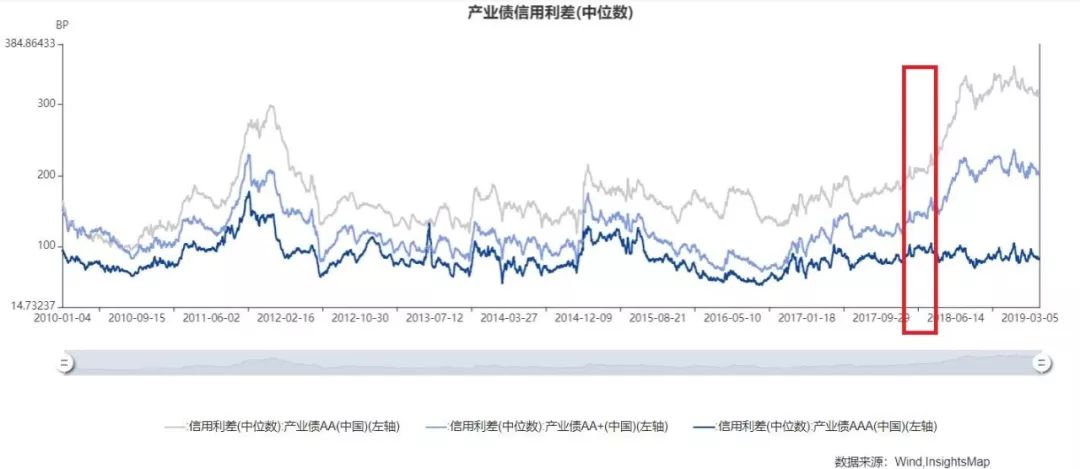

数据永远比文字更震撼人心,用信用利差和国债收益率的两张图就可以解释为什么

宽松货币政策接下来要更倾向于结构化

。

我们可以看到,随着宽松货币政策的推进,2019年以来的信用利差一直在小幅的稳步回落,这也是股市整体走强的基础。但是这里面出现了一些结构上的问题:

AAA级别的信用利差已经回落到去杠杆政策推行之前的位置,甚至逼近过去10年历史低位;反观AA+与AA级别,虽有回落,但仍处于高位震荡。

所以这里敢于说

“

宽松货币政策结束

”

的人,我只想用一个历史典故来评价这种观点:

帝尝在华林园,闻虾蟆声,谓左右曰:“此鸣者为官乎,私乎?”或对曰:“在官地为官,在私地为私。”及天下荒乱,百姓饿死,帝曰:“何不食肉糜?”其蒙蔽皆此类也。

在信用利差或者企业整体的融资成本回归到2018年初的合理区间以前,任何实质性的货币全面紧缩动作,都会导致

企业信心和实体经济的进一步坍塌

,甚至会使得杠杆率越减越高,这是被2018年的过往经验和经济原理充分证明的案例。

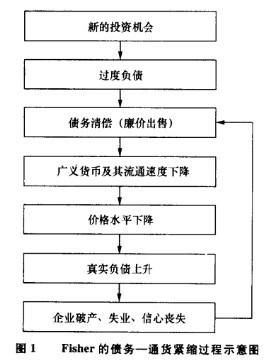

最为极端的案例我在老文《

与大萧条错身而过:一场泥潭里的拯救战

》里提过,就是因为大萧条而晚年潦倒的费雪提出的“

债务—通缩理论”

:在经济压力出现时,美联储当时偏紧缩的货币政策会导致

“债务人还得越多,他们就欠的越多”

的悖论循环,这正是大萧条发生的根本原因。根据计算,到1933年3月,由于价格的下降,整个社会的真实负债比1929年初大约上升了40%。

这里,就和政治局会议表述的

“

着力解决融资难、融资贵问题

”

结合在一起了,中小企业的信心情况和融资成本仍是一个目前尚未完全解决的结构性难题,AA级信用利差依然维持在高位水平。

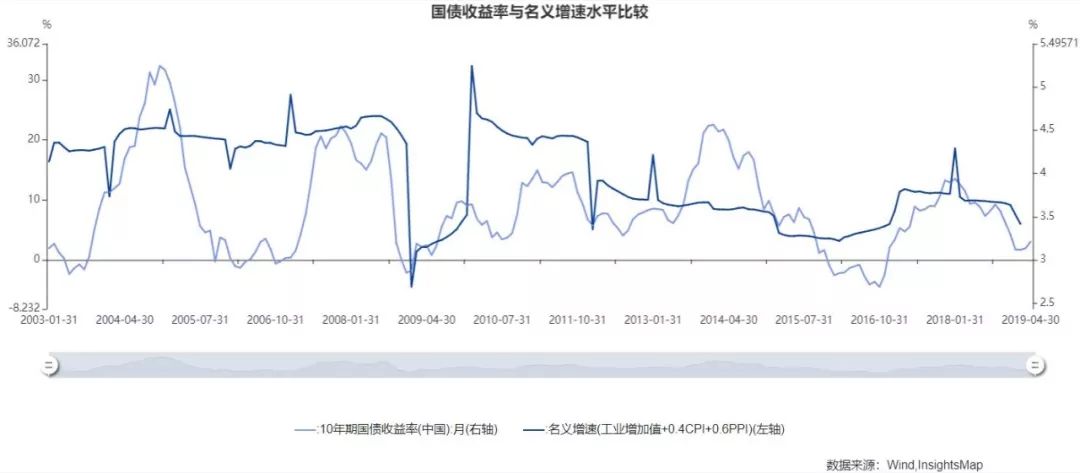

但是反过来想,为什么这里稳健的货币政策要强调松紧适度,以至于一部分人认为宽松货币政策开始退位呢?我们将国债收益率与名义经济增速水平(工业增加值+0.4CPI+0.6PPI)做一个横向比较就会很直观。

我们发现,

只有名义增速水平触及阶段性新低时,流动性才会出现进一步的宽松

,10年期国债收益率会相应跌至3%以下,这在2009年初和2016年3月时尤为明显。

今年以来,我们的10年期国债收益率维持在3.1%附近,整体的流动性已经比较宽裕,

进一步的全面宽松需要确认名义增速水平的加速回落,而3月份的数据回暖使得紧迫性降低了

。

所以这里就是一个非常简单的逻辑框架:

目前整体流动性的宽松情况已经足够应对当前的经济下行压力,

而困境在于

“

宽货币

”

如何能够有效传导至

“

宽信用

”

,这个基层问题并没有得到根本性的解决

。

根据笔者与银行朋友的交流得知,一部分新增信贷,其实是假

“

经营贷

”

真

“

房贷

”

,原因在于以北京为代表的部分地区,二套房的认定极为严格,一部分客户通过个人经营贷的方式绕道获得贷款,实质上用房产作为抵押。——这些变相流入房市的资金,在口径上被统计为支持小微经济的贷款,3月金融数据里增速最明显的也是居民和企业短期贷款。

一方面,它证明了银行的谨慎和企业实际需求的低迷;另一方面,这也间接促使“房住不炒因城施策”的再次出台。

宽信用这条路,我们依然需要走上很久,在企业信心的彻底恢复之前,结构化的宽松货币政策仍然有望继续推进,这一次的政治局会议体现了这种“总量稳,结构调”的思路。

我们的宏观学家真的离实业和基层太远了,你轻轻地把足够刺激大众眼球的观点甩出来,但是却不知道,这一个冷冰冰数据背后,多少中小企业和普通劳动者依然在挣扎着求生,他们的融资环境和成本并没有得到彻底的改善,企业杠杆依然岌岌可危。不要轻言宽松货币政策结束,也请不要把目前的信用利差和融资成本当作不存在。

货币政策不应该是电风扇。

(三)

有意思的是,一些人把这种针对经济下行压力而开展的急救式的宽松政策理解为脉冲式的,

甚至用了水泥等产量大增来解释这里的情绪出现了过热的情况,以至于影响了制造业的整体利润率。

这里笔者有点啼笑皆非,作为一个被海螺水泥股价的历史新高吓得魂飞魄散的A股基金经理,其他品种姑且不论,如果拿水泥的3月单月产量同比新高来说事的话,笔者觉得有失偏颇。

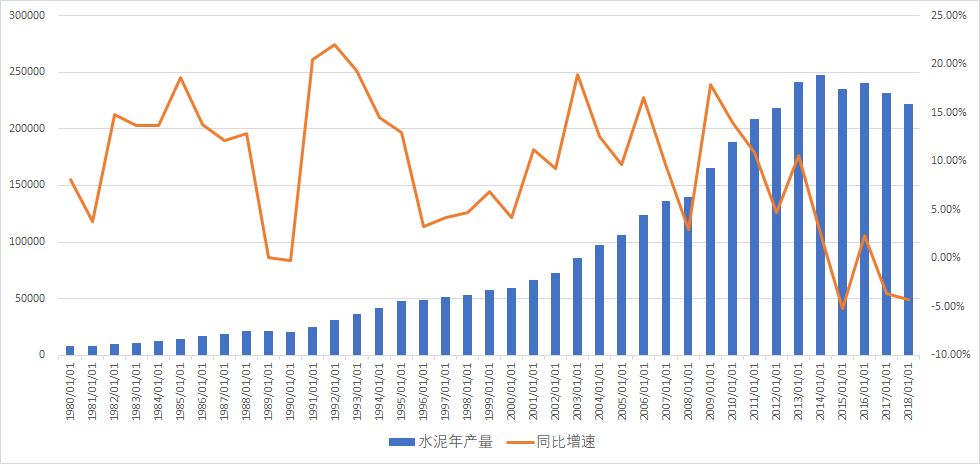

原因很简单:从2014年开始,水泥年度产量是逐年降低的,好意思拿一个单月数据来说事?

当然,各方统计上有一些差异,但是根据统计局数据,2018年规模以上水泥产量是21.8万吨,较2017年的绝对产量少了1.4万吨;更是比不上2016年的24万吨和2014年的25万吨。

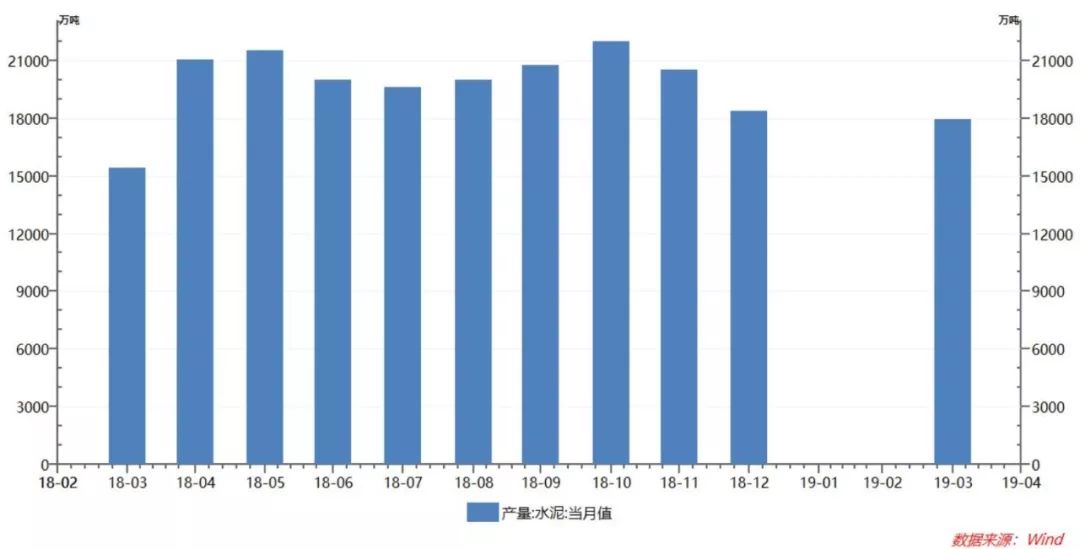

即使我们单看3月的数据,19年03月的水泥产量是1.8万吨,但是同比22%的高增速是因为18年03月是一个1.54万吨的极低值;另外19年1-2月的水泥产量是2.12亿吨,全口径其实是下滑4.83%的,3月的同比高增长也存在季节效应。——我们把近期水泥当月产量的绝对值拉出来看就一目了然,2018年除了3月,月产量基本上稳定在2万吨左右,所以不能拿19年3月的1.8万吨说事。

不要小看踏空的二级狗,踏空会逼着咱们把这家公司所有的逻辑都仔细的看一遍,恨不得揪出所有的毛病。

但是这里哪里不对,为什么经济整体承压、产量没有增加,但是水泥的价格却能持续高位,以至于海螺水泥的业绩和股价接连爆表?

深思了一段时间后,笔者发现,问题出在

“

宽信用

”

的不顺利上。

因为今年以来,全国房地产的投资额和新开工面积增速是有明显回升的:1-3月,全国房地产开发投资额为23803亿元,同比增长11.8%,增速较1-2月提高0.2个百分点;同期,全国房屋新开工面积为3.9亿平方米,同比增长11.9%,增幅较1-2月扩大5.9个百分点。