来源:爱股票

欧菲光

(

002456

,SZ)这家曾经的明星公司,因在今年年初披露年报时业绩暴雷,狠狠的坑了诸多机构和散户投资者一把。而发布在12月2日的一则公告显示,

欧菲光

不仅坑外部的投资者,就连自己人也照埋不误。公告显示,2019年11月25日至2019年12月2日期间,

欧菲光

通过集中竞价交易的方式,将第七期员工持股计划所持有的公司股票共计2700万股股份全部出售完毕。

回看这次员工持股计划,员工们在2018年年初以18.54元/股的均价购买股票,在持股不到两年的时间里将股票以13元左右的价格卖出,成功做到了高买低卖。鉴于该员工持股计划分别于2017年11月和2017年12月经董事会和临时股东大会批准,且改期员工持股计划的存续期为自董事会审议通过后36个月。那么

欧菲光

在公司股价接近翻倍的情况下,将员工持股匆匆抛出,是否连自己也不看好公司的股价呢?

此外,爱股票上市公司研究院也通过研究

欧菲光

2019年中报,发现

欧菲光

在2018年年报暴雷后,资产负债表相关数据与利润表相关数据仍然存在无法勾稽的现象。

一、

实控人

蔡氏兄弟大

撤退

欧菲光

近期进行了一系列复杂的运作,而运作的结果不只是员工持股计划撤出。事实上公司第一大股东深圳

欧菲光

投资控股有限公司(下称“欧菲控股”)和第二大股东裕高(中国)有限公司(下称“裕高中国”)早在几个月前就着手进行战略撤退,在本次股权变动前(截止3季报)欧菲控股持股占总股本比例为19.30%,裕高中国持股比例为11.47%,上述两个法人股东以及

欧菲光

实控人蔡氏兄弟互为一致行动人关系。

10月23日,

欧菲光

公告称,公司拟以自有资金对刚成立一周之久的安徽精卓光显科技有限责任公司(下称“安徽精卓”)增资7.2亿元,同时旗下多家子公司拟以经营性资产对该公司增资26.88亿元,上述增资完成后,安徽精卓注册资本由1000万元人民币增至34.18亿元人民币。

几乎就在同一时间,公司发布的

股权转让

协议则称,国资背景的国金工业拟受让4.3亿股的

欧菲光

股份,转让价格为人民币8元/股,总价款34.72亿元,共分三期交割。交割完成后,国金工业将持有16.00%,成为

欧菲光

第一大股东,此前的实际控制人蔡氏兄第合计持有的股权将从目前的31.55%下降至15.55%。8元/股的成交价,较10月23日11.01元/股的收盘价,折价27.34%,足以彰显蔡氏兄弟尽快从上市公司撤退的决心。

欧菲光

11月4日的公告显示,前述股东协议转让部分公司股份第一期交割过户已经完成,而发表在11月18日关于出售安徽精卓部分股权暨关联交易的公告则显示,

欧菲光

科技、

欧菲光

学、欧菲触控拟将持有的部分安徽精卓

股权转让

给安徽鼎恩,转让后安徽鼎恩将持有安徽精卓51.88%的股份,

股权转让

总金额为人民币18亿元。公告显示,安徽精卓主要开展非美国大客户相关的

触摸屏

和触控显示全贴合模组等触控显示相关业务,本次交易完成后,安徽精卓将不再纳入公司合并报表范围。

安徽精卓所承载的业务是

欧菲光

较弱的业务。

欧菲光

半年报显示,触控显示模组业务景气度持续下滑,营收同比下滑15%,而对深交所关注函的回复函显示,触控类产品销售量由2018年上半年的102.21 KK pcs下降到2019年上半年的73.08 KK pcs,同比下降28.50%,公司摄像通讯类产品、

传感器

类产品、

智能汽车

类产品分别同比上涨29.10%、39.73%、19.79%。这恐怕也是

欧菲光

实控人转让股权不得不分步走的原因,上市公司股权的受让方需要公司实控人在转让股权前剥离业绩较差的业务。

值得一提的是,与A股大部分公司不同,公司实际控制人蔡氏兄弟并非公司的创始人。2004年9月,蔡荣军、蔡高校两兄弟以439万元的低价从香港迅启和深圳智雄电子两位原始股东手上接手,到2010年8月上市前,公司估值已经接近约22亿元。截至本文发稿,

欧菲光

市值高达350亿元左右。在蔡氏兄弟的领导下,

欧菲光

曾经为投资者创造了丰厚的收益,一度被市场贴上“

白马股

”、“明星公司”的标签,而蔡氏兄弟的退意萌生则意味着一个时代的结束,这背后或许也有不得已的苦衷。

二、暴雷过后,

欧菲光

经营坎坷

去年下半年开始,在扩张过快和手机销量下滑的双重压力下,

欧菲光

及其大股东都出现缺钱的现象。其典型的标志是公司第一大股东欧菲投资控股质押率超过80%,上市公司层面资产负债率也徘徊在70%-80%之间。

此后在毫无征兆的情况下,

欧菲光

突然炸雷。今年4月25日,

欧菲光

发布2018年年报,业绩由业绩快报公布的盈利18.39亿元大幅变脸为亏损5.19亿,与之同时发布的一季报显示公司2019年一季度继续亏损。

在向深交所解释该重大会计差错为何没有及早发现时,

欧菲光

表示,一方面,公司成本核算系统依赖于业务端基础数据的准确维护,以及信息系统的稳定运作。公司销售在逐步扩大,营业收入从2017年的337.91亿元增加到2018年度的430.43亿元,生产规模不断增长,产品种类增多,工艺结构复杂化,客观上造成成本核算的复杂性进一步提高,核算的精细度的要求不断提高,更需要业务部门的专业技能与责任担当以及财务人员的复核。另一方面,2017年底公司组织架构进行了调整,部分职能部门由集团管控模式调整为事业群管控模式,并将审批权限下放,相应的管理与培训未到位。成本核算系统的架构配置无法适应销售的快速增长,成为制约企业发展的瓶颈,而组织架构调整,2018年公司对系统不断的升级,导致未能及时发现成本核算系统的差异情况。

如果将上述官方语言用最直白的语言翻译下,那大概就是,首先公司增长太快了,会计系统没跟上;其次公司组织架构调整导致不同部门之间没能有效沟通。当一家公司的财务数据明显出现掺水问题的时候,往往都会想尽办法来编出漂亮的说辞,与之相比,

欧菲光

这番说辞就显得过于苍白了。虽然爱股票上市公司研究院十分愿意相信

欧菲光

的解释,但考虑到在电子市场竞争愈发激烈,各家公司本应该打起价格战的情况下,

欧菲光

2018年前三季度就取得扣非净利润12.36亿元,几乎是2017年全年(6.88亿元)的2倍,上市公司管理层对此没有产生“警觉”,可以说“心是真大”。

无论

欧菲光

2018年年报暴雷原因为何,上市公司此后的经营业绩明显大不如前。2019年第一季度实现净亏损2.57亿元,业绩同比下滑186.86%,第二季度(单季度,下同)实现净利润2.78亿元,同比下滑38.08%,第三季度实现净利润净利润1.60亿元,同比下滑74.79%。

欧菲光

的业绩表现不但低于前三季度创业绩新高的2018年,也低于此前的2017年,

欧菲光

2017年Q1-Q3单季度分别实现净利润1.91亿元、4.30亿元、4.02亿元。

因为上市公司在2019年之前一直对公司的经营发展“偏乐观”,导致的结果是公司的资产负债率过高,有息负债占比也很高,财务费用成为上市公司较重的负担。

截至2019年三季报,

欧菲光

所有者权益92.44亿元,公司资产负债率高达77.83%。其中公司具有下述有息负债:短期借款71.19亿元,长期借款33.47亿元,应付债券7.04亿元,公司仅有息负债合计111.70亿元,明显高于公司净资产数值。超百亿有息负债的直接后果是,截至2019年三季报,公司账上有着8.98亿元的财务费用。与之形成鲜明对比的是,公司前三季度合计才赚了1.84亿元。

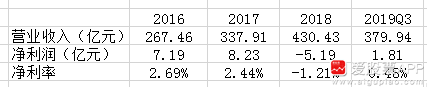

事实上,最近几年

欧菲光

不断出现增收不增利的情况,上表显示,公司的营业收入连年创出新高,但是公司的净利润从前几年的徘徊不前,到最近两年的亏损或是保本。

当前,

欧菲光

正在把与触控相关的业务转移出上市公司,那么将触控业务转移出上市公司后,公司是否能摆脱增收不增利的尴尬局面呢,答案是未必。

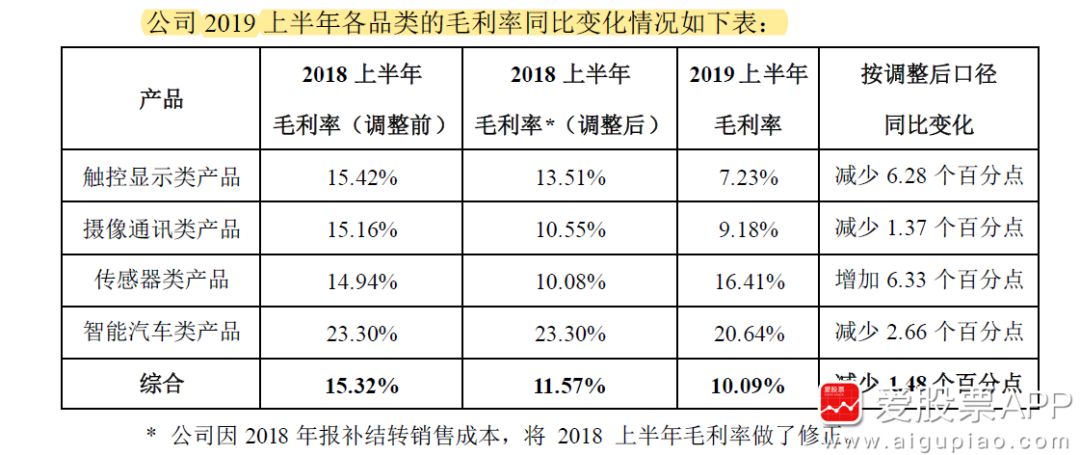

上面两张表显示,

欧菲光

除触控显示类产品表现堪称灾难外,公司其他产品表现也相当一般。摄像通讯类产品、

智能汽车

类产品毛利均出现下滑,唯一毛利率上涨的

传感器

类产品,半年营收不到40亿,体量明显低于摄像通讯类产品的150亿元营收,

传感器

类产品对公司利润率影响因体量问题要打个折扣。

在毛利率不断下滑,财务费用又不断高企的情况下,

欧菲光

想要摆脱增收不增利的局面,目前看任重道远。

三、2019业绩或受益于此前财务洗澡,存货跌价减值数据存疑

2018年报

欧菲光

业绩从盈利18.39亿,下修为亏损5.19亿。其中最主要的原因是,上市公司当年第四季度补提了以存货减值为主导的资产减值,最终资产减值损失高达18.4亿元。与之相关的直接问题是,

欧菲光

是否有2018年多计提存货减值的可能,从而使得2019年年报更加好看。对此,深交所在今年5月的问询函中要求上市公司说明“(2018年年报)业绩调整是否存在利用一次性计提存货跌价准备、大规模存货结转成本进行财务大洗澡(从而使得下一年业绩更加漂亮)的情形”。