为抗击疫情,近期货币政策积极发力,流动性宽松,在稳经济、稳就业、稳市场等方面发挥了积极作用。但是,资金空转、推升资产价格的问题再度显现,这是货币政策传导机制不畅的老问题,如何搭建新的货币传导管道,打通金融实体新循环,让投放的货币到需要的地方、真正激发中国经济潜力,是当前亟需解决的问题。

1、

2020年初以来,流动性相对宽松,量增价减,货币净投放量超2019年,在抗击疫情、稳定经济、市场和就业方面发挥了积极作用。

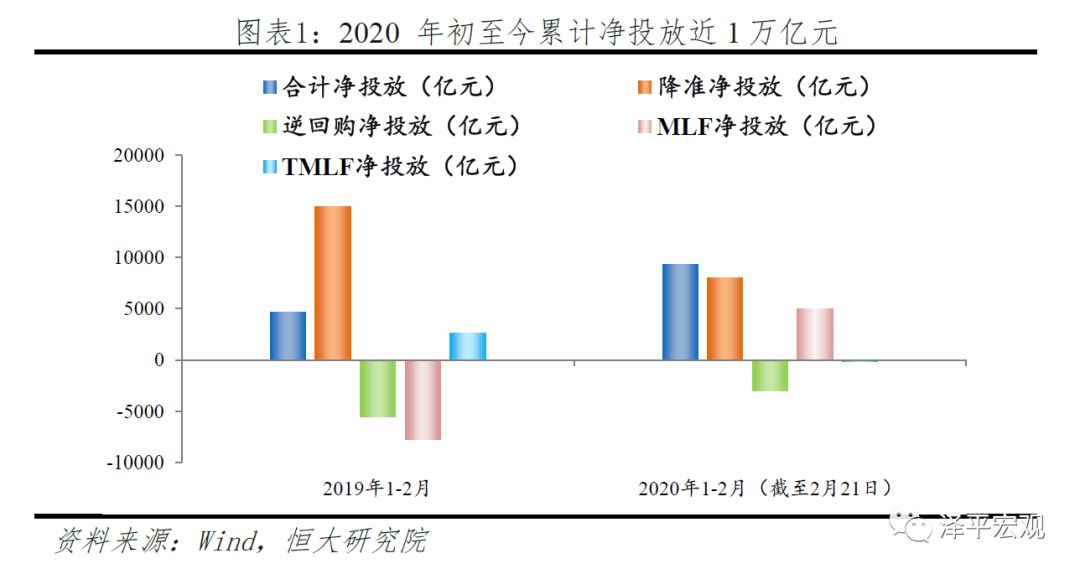

从量来看,2020年前两个月基础货币净投放远超2019年。

2020年初至今,央行通过降准、OMO、MLF等渠道累计投放流动性总量超过5.5万亿元,

净投放量接近1万亿元,远高于2019年1-2月4000多亿元的净投放量。

其中,2020年初至今OMO、MLF分别净回笼2985亿元、净投放5000亿元,去年同期分别为净回笼5515、7735亿元。

2月3-4日,为对冲疫情影响,央行开市两日公开市场逆回购操作总投放量合计1.7万亿元,

创历史新高。

信贷方面,2020年1月,金融机构新增人民币贷款3.34万亿元,在春节提前、去年同期“天量”信贷高基数双重因素影响下,依然实现同比多增1109亿元。

从价来看,政策利率、银行间利率和贷款利率中枢同步下行。

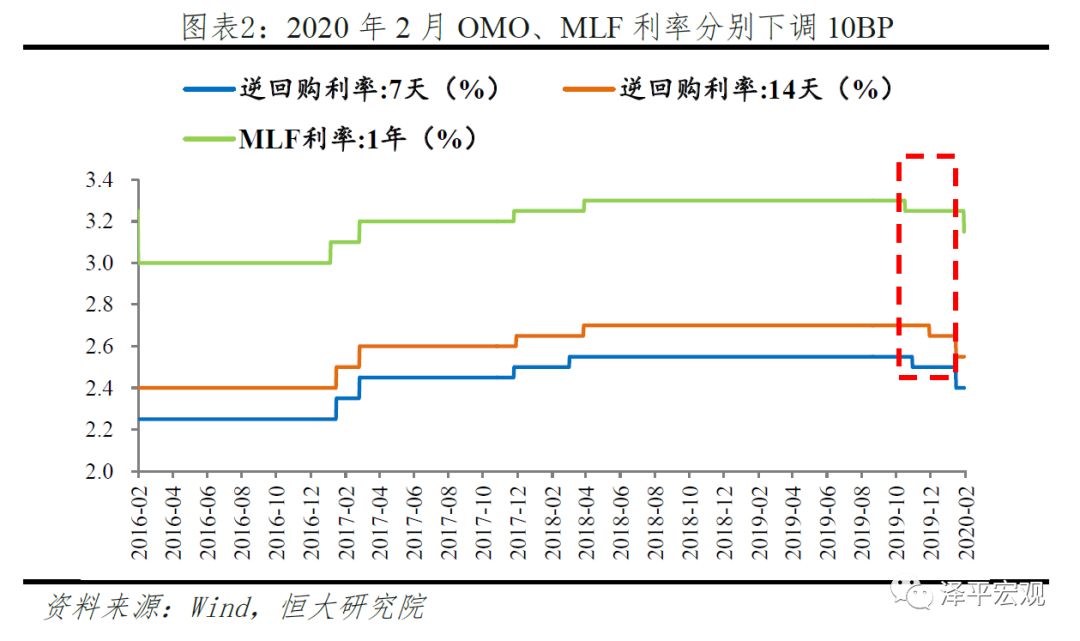

1)政策利率方面,

央行2020年2月分别下调7天、14天逆回购操作利率10BP至2.40%和2.55%,下调1年期MLF利率10BP至3.15%。

2019年初,7天、14天逆回购及MLF利率分别维持在2.55%、2.7%、3.3%,并未进行下调。

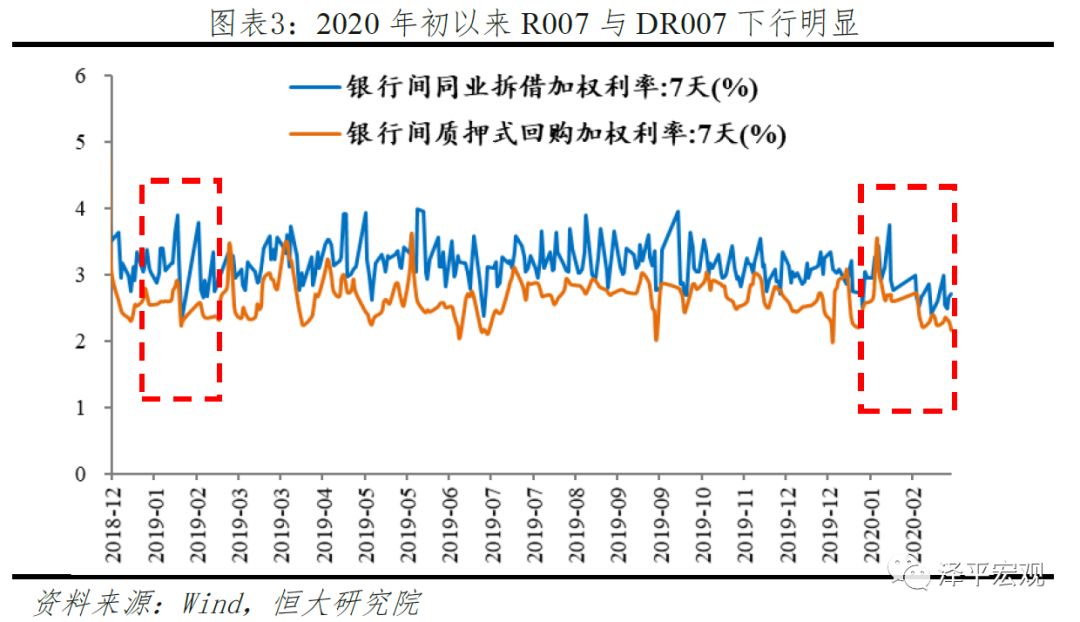

2)银行间市场方面,

2月3日开市至今,DR007利率下行超过50BP至2.1%,当前维持低位震荡,1-2月利率中枢较2019年同期降幅超过20BP。

3)贷款利率方面,

2020年2月1年期、5年期LPR分别下降10BP、5BP至4.05%、4.75%,2020年初一般贷款利率较2019年下降30BP。

2、金融周期顶部,实体经济不振,房地产调控,但股市“水牛”,债市大涨,资金空转风险上升,货币机制传导不畅问题再凸显。

实体经济方面,疫情带来全方位冲击。

1)宏观层面,疫情导致需求和生产骤降,消费、投资、出口均受明显冲击。

消费方面,防控疫情需要人口避免大规模流动和聚集,消费需求大幅降低,受冲击大于投资和生产。

投资方面,人流物流受阻、工人返城工厂复工延迟,制造业、房地产、基建投资短期基本停滞。

节后高频数据显示,2月22日铁路、公路的旅客发送量同比下滑83%、37%,6大发电集团日均耗煤量同比下行30%、粗钢日均产量同比增速跌至个位数。

出口方面,WHO认定疫情为“国际公共卫生紧急事件”,虽不建议实施旅行和贸易限制,但出口仍可能受较大影响。

同时,疫情在全球多地扩散,或对外需造成一定冲击。

乐观情形下,预计今年四个季度GDP分别为4%、6%、5.8%和5.6%,全年5.4%。

2)中观层面,聚集性行业如旅游、餐饮、酒店、交运、地产,受冲击较大。

大致测算,受重灾的行业占GDP和就业比重高达30%,行业损失规模达万亿量级、就业形势严峻。

3)微观层面,企业现金流压力大,部分中小企业面临破产风险。

对企业而言,需求端消费大幅下滑、订单减少,供给端开工推迟、疫情防控下地区间物流人流受阻、供应链受到挑战。

企业正常经营受阻,资金周转和现金流压力大,偿债风险上升,部分抗风险能力弱的中小企业面临破产倒闭困境,风险还可能沿着供应链和担保链上下及横向传导,引发局部性危机。

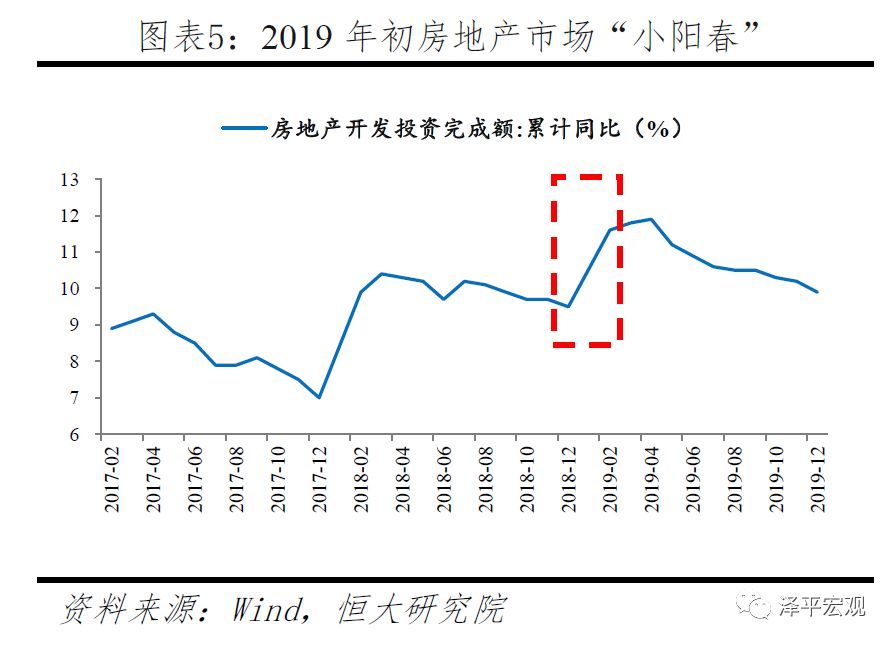

房地产市场方面,面对疫情影响房地产企业雪上加霜。

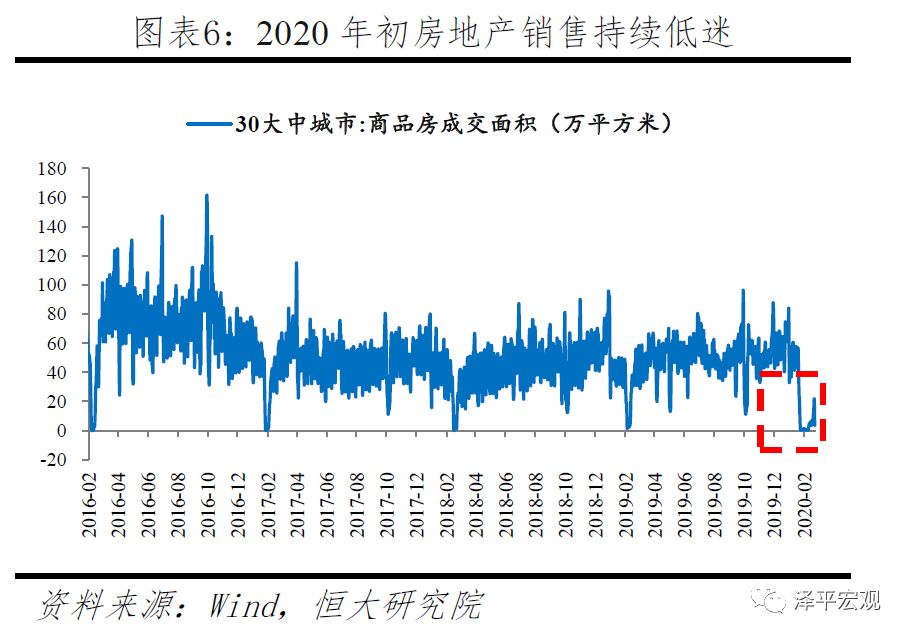

其一,房地产销售基本接近零。

疫情直接冲击春节前后返乡置业潮和“金三银四”旺销期,对销售的影响视疫情防控形势而定,短则三个月,长则可能持续到年底。

根据CRIC监测,春节期间88个重点城市商品房成交量相比2018年春节假期减少63%,部分三四线城市零成交。

节后至今30城日均商品房成交面积仅为个位数(万平方米计),远低于2019年同期水平。

预计2020年1-2月、一季度和上半年的全国商品房销售面积分别为0.9、2.0和6.7亿平,受疫情影响分别减少38%、34%和10%。

其二,房地产企业财务风险和金融风险大幅上升。

销售回款大幅下降,短期基本为零,但房企还本付息、商票兑付、工资等各类刚性支出规模较大,未来房地产行业的财务风险、金融风险等形势更趋严峻。

其三,房地产投资大幅下降,增加经济下行压力。

销售低迷导致房企回款减少,现金流压力加大,拿地已显著放缓。

根据中指院,2020年1月300城住宅用地招拍挂成交金额2221亿元、同比下降21%。

非标融资收紧、融资渠道规范

、去

杠杆、房地产政策收紧、包商银行事件打破刚兑、新冠疫情冲击,多重因素导致当前优质资产缺乏,资产荒问题出现。

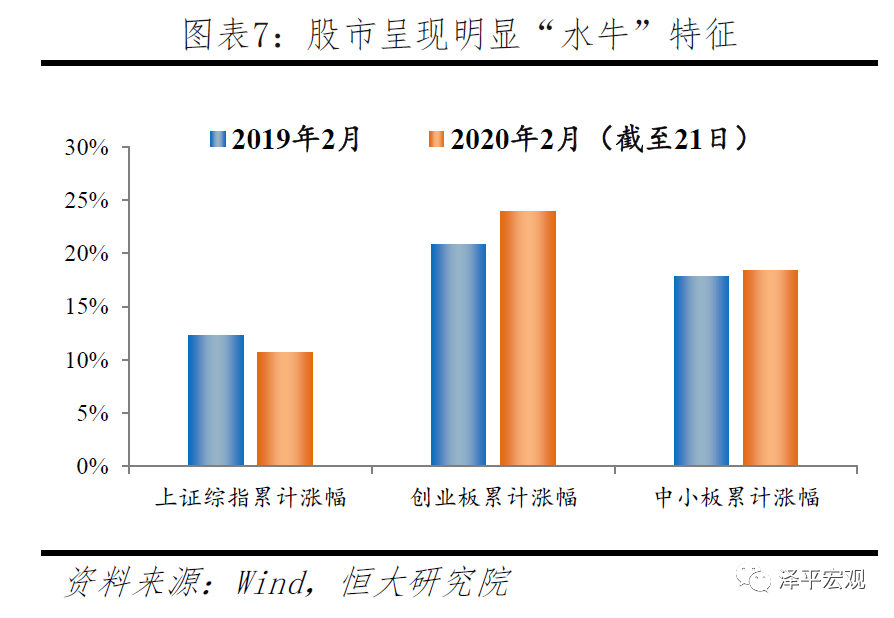

资产荒背景下,资金大规模涌入资本市场,股市“水牛”、债市大涨。

开年后流动性宽松,但在疫情冲击短期经济、金融机构向企业放贷意愿低及房地产调控的背景下,流动性缺乏实体资产投向、涌入资本市场。

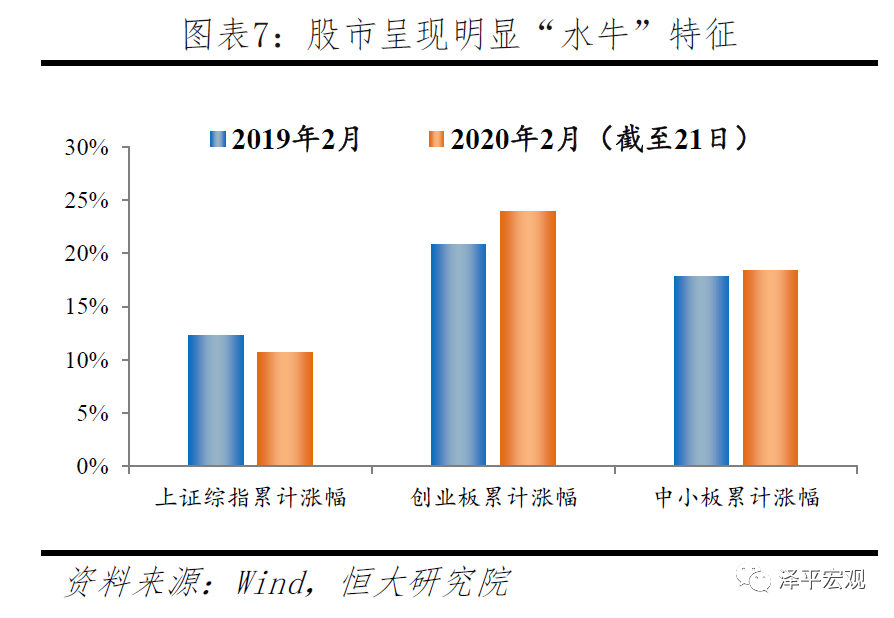

股市方面,市场主要驱动因素是流动性而非基本面,“水牛”特征明显。

2月3日,上证综指从2977点下跌至2747点,节后开市首日跌幅8%,反映疫情冲击。

但随后,流动性持续宽松推动股市“V”形反转。

一方面,2月3日至2月21日,上证综指从2747点回升至3040点,目前已收复疫情冲击带来的全部跌幅,19天内涨幅达到10.7%,接近2019年2月全部涨幅。

另一方面,在缺乏基本面支持的背景下,创业板涨幅高达24%,远高于主板同期涨幅,超过2019年2月创业板全部涨幅,股市呈现典型“水牛”特征。

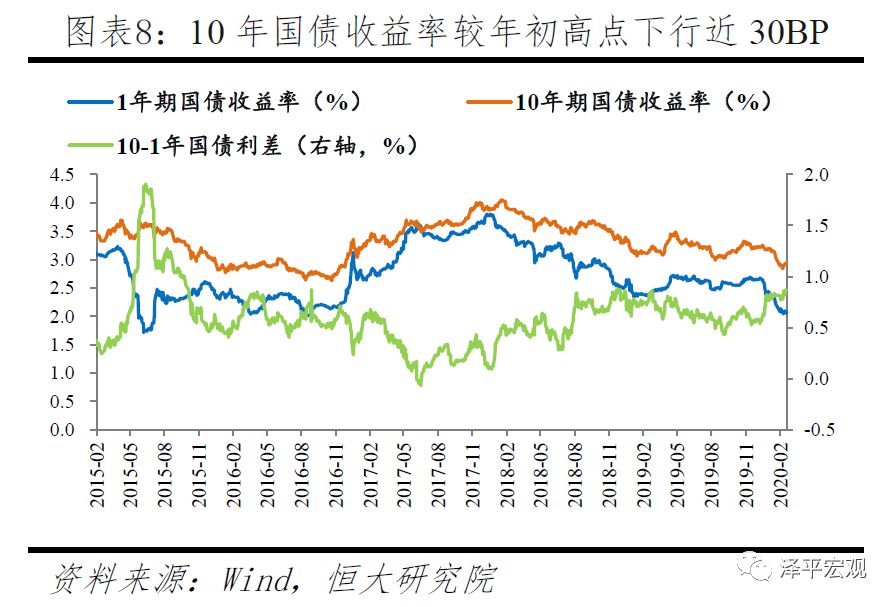

债市方面,市场主要驱动因素是流动性和风险偏好。

节后开市以来,10年期国债收益率较年初高点下行近30BP至2.9%,接近2016年低点水平,10年与1年期国债利差接近90BP,为2017年以来高位水平。

流动性总量充裕、疫情带来短期冲击、市场恐慌情绪下风险偏好降低,多重因素下债市走牛。

3、货币政策真正的问题不是总量而是结构,传导机制是根本问题。