“美国一度拥有2000家汽车公司:汽车很可能是20世纪上半叶最重大的发明。它对人们的生活产生了巨大的影响。但最终,只有3家汽车企业活了下来,而其股价也都曾低于账面价值。因此,

尽管汽车改变了美国,对投资者来说却非幸事。

现在,我们能够很容易分辨出输家。但当时投资汽车却是一个当然的决定。” ——摘自巴菲特1999年太阳谷演讲

(一)引言

无疑,2020年新能源汽车火得一塌糊涂。美股最亮眼的当然是特斯拉和蔚来、小鹏等中国造车新势力,A股和港股中则是长城汽车、宁德时代和比亚迪等。

对于特斯拉,争议很大,持续有人看空,可它一年翻了七倍,空头亏惨了。

这提醒我们,做空要小心,尤其是对于有大故事的行业与公司。

截止2021年1月12日,特斯拉超过8000亿美元市值,比亚迪和蔚来达到970亿美元市值,而特斯拉、比亚迪和蔚来的汽车销量分布是

50.0

万辆、

41.6

万辆和

4.4

万辆。而2019年销量超过

1000

万辆的丰田和大众汽车公司市值仅为2300亿美元和960亿美元。

这相当于说,丰田干的活(创造的价值)是特斯拉的20倍,市值不到后者的四分之一。大众干的活是比亚迪的25倍、蔚来的250倍,市值相当。不禁要问,这合理吗?

我的回答是,确实不合理!

市场这么给估值,当然是认为新能源前途无量,造车新势力将会高速增长,传统车企将受损。

我们分成两个问题来讨论:(一)汽车公司的总体价值几何?(二)新能源车公司能争夺到足够的份额吗?

(二)

汽车公司的总体价值

1. 汽车公司市值变化

从燃油车转向电动车被称为新能源革命,但首先它是车,车的本质属性依然是代步工具。我们看一下汽车行业的总市值变化,表1列出了全球知名汽车公司市值,2016年末总市值为

9602

亿美元,2019年末是

9895

亿美元,2021年1月12日则上升至

21245

亿美元。

表1 汽车行业市值变化(亿美元)

注:其他公司包括菲亚特克莱斯勒,起亚,标致,铃木,日产,广汽集团,长安,斯巴鲁,雷诺,一汽解放。以上数字涉及汇率换算,不是百分比准确。

汽车公司最新市值相比2019年末,涨幅高达121%。

与之对比的,美国标普500指数上涨16.3%,美国纳斯达克指数上涨41.8%,中国创业板指数上涨65%,也就是说

汽车公司市值涨幅远高于全球涨幅最高的几个指数。

可能你会认为2019年可能是汽车行业较低迷的时候,市值与2016年接近,即使从2016年起计算,到现在的市值,汽车行业4年年化增速也达到20%,足以傲视群雄了。

汽车,作为大型的耐用消费品,属于可选消费,历来周期性较强。

中国汽车销量前两年增速是负的两位数,相信很多人记忆犹新。

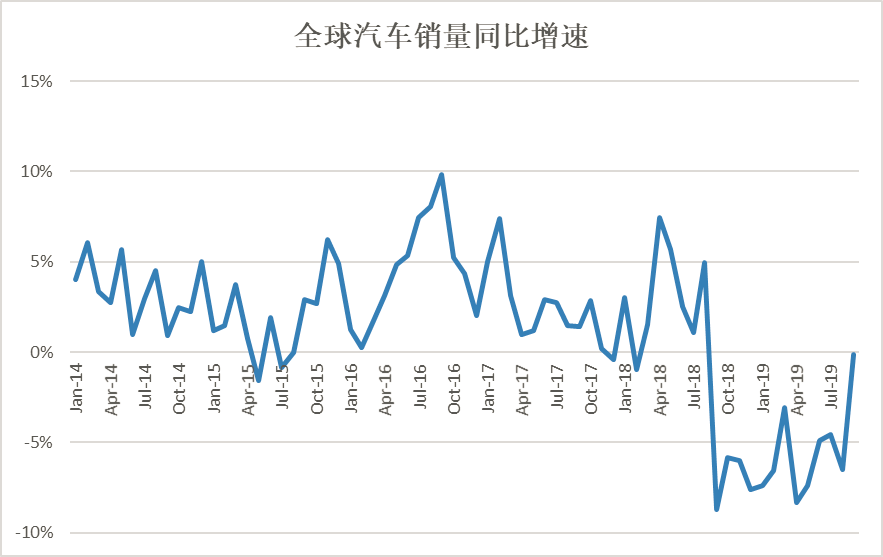

如果看全球汽车销量,长期复合增速甚至不到2%,再加上价格按照通胀左右增长,销售额增速不超过5%。

当然,中国过去增速非常高,但近年来明显增长乏力。

虽然中国人均汽车保有量较低,但大小城市都堵得很。

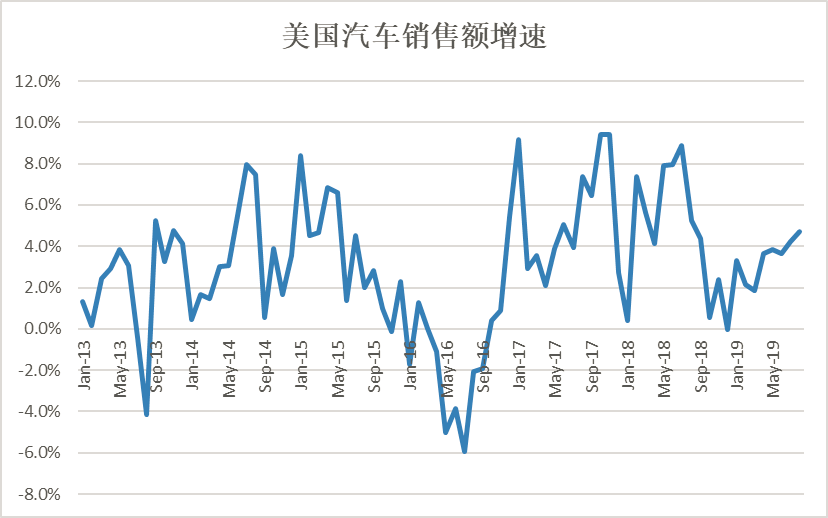

今年汽车公司很火爆,但实际上中国全年汽车销量增速是负1.9%。

数据来自彭博,仅更新到2019年9月。

这个行业特性,决定汽车行业的估值不会太高,增长不会太快。

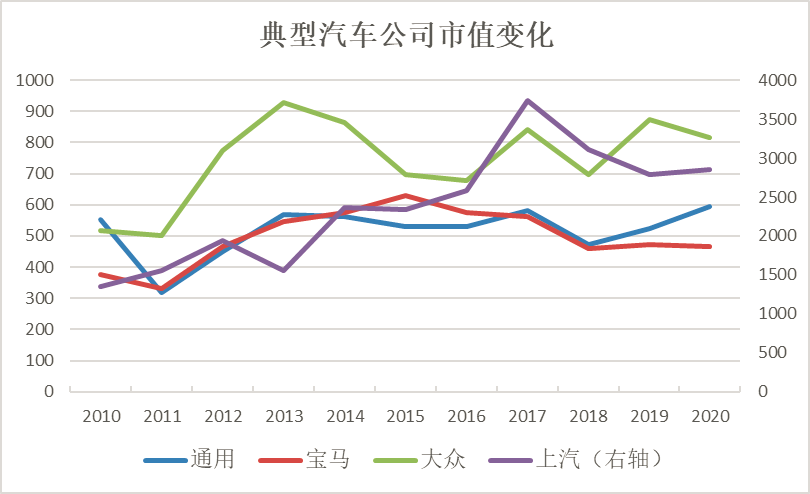

事实上也如此,下图是若干汽车公司的市值变化,普遍增速很低,中国的上汽集团稍微高一些。汽车公司市盈率一般在

6-10

倍左右。汽车行业赚钱并不容易,所以才有了本文最前面巴菲特讲的话。

注:单位是亿元各国本币

2019年,全球汽车销量约9000万辆,假设平均售价2-3万美元(中美大概这个数),则全球总销售额约1.8-2.7万亿美元。汽车公司净利率高一些的有5-7%,低一些的只有3-5%,按平均5%计算,全球汽车公司净利润约900-1350亿美元。若给10倍估值,对应9000亿至13500亿美元市值。我们前文中给出的2016和2019年市值均落在这个区间内,当前市值则显著脱离这个空间。

汽车从燃油车变动电动车,并不能改变其重资产、低增速、高波动和低估值的属性。

当然,很多人提出目前的趋势不仅是电动化,还包括智能化、网联化和自动驾驶。这就有想象空间了!

不过,我没看出这几个趋势能创造多少价值。

汽车不是弄一个大屏幕就智能化了,大屏幕好导航,但和手机导航没什么两样;听音乐更酷些,但之前收音机也能听;看视频恐怕不行,影响开车。停了车还会用这个屏幕享受增值服务吗,我觉得不如早点到家或者办公室用手机或电脑。

自动驾驶的话,目前还早,如果将来全部自动驾驶,安全性大为提高,汽车不再需要人开的话,我觉得反倒不需要这么多汽车了,应该会出现很多汽车服务公司,家庭则会减少购买。

要说这几个趋势对行业有改变的话,就是投入要更高了,引来互联网巨头参与竞争了,对很多企业公司来说不是什么好事。

如果说我们无法判断新能源汽车公司谁会胜出,但是对于这个行业,

基于以上分析足以做出判断了,存在较大泡沫!

2020年至今,特斯拉翻了8.9倍,蔚来翻了15.7倍,长城翻了4.4倍。按目前的

市值打对折

,对应到2019年末传统汽车公司市值计算,特斯拉当前市值隐含要卖4500万辆车,蔚来要卖500万辆,比亚迪要卖500万,小鹏要卖200万,理想150万,合计销量超过市场的60%。而2020年,他们合计的汽车销量不到行业的1.5%。

写到这,其实就可以结束了,造车新势力泡沫巨大!

我们还是再啰嗦一下吧。

市场一般的预测是,到2035年电动车渗透率在50%左右,假设汽车销量复合增速为2%,电动汽车2035年销量将达到6000万辆左右。这个量恰恰是当前几个电动车公司市值隐含的销量(注意前面我还打了对折计算)。

就算他们拿下全部份额,股东未来15年也赚不到一分钱。

但不是说,不可能杀出一两个成功的公司来。

更何况,他们不可能拿到所有的市场份额。

我们分析一下

汽车行业的另一个属性。汽车行业品牌众多,车型众多,为什么?

汽车作为高价值的大件耐用品,它承担了一个典型将人分类的功能,一方面是反映不同人的偏好,另一方面反映人的收入和社会地位。

一看到别人看什么车,就能对他这个人有所认识。这个特性决定了,未来仍然是多种品牌共存的格局,买宝马的人很多还是会选择宝马,买大众的还是买大众,特斯拉不可能把大部分市场份额都拿下。

事实上,我们已经看到欧洲电动车销量增长非常快,大众、雷诺等大卖,特斯拉销量下滑。

传统汽车的难点是发动机,这个技术不是想掌握就能掌握的。而现在的电池技术难度应该低于发动机,除了先发的特斯拉、松下、宁德时代等,大型车企很快将要加入研发。

由于电池门槛降低,且有从燃油车转向电动车的革命,科技巨头也纷纷加入,汽车行业竞争实际上更加激烈了。

2020年,电动车的竞争远未达到激烈的程度。等传统车企都推出较好的电动车,才是造车新势力真正接受考验的时刻。有了智能手机战胜功能机的教训,传统车企会下最大的决心转型,抢电动车的份额。

凭借他们的技术积淀、品牌影响力和渠道控制力,我相信他们能拿到大部分电动车的市场份额。2021-2023年应该很精彩,拭目以待。

后记:股市是很迷人的,买中一个股票一年可以翻几番。股市又是很残酷的,靠运气赚来的钱终究可能靠实力亏回去。

往期相关文章推荐

水是央妈想放就放的,但不是想收就收的

2020年资本市场重大事件

成本上涨驱动食品公司股价上涨的逻辑

谈谈反垄断

从就业市场的修复看新冠疫情下的美国经济

从信用债违约想到的

----------------------------------------------------------------

本页刊发内容欢迎分享,未经允许禁止转载及使用

公众号、媒体转载授权事宜请留言

欢迎长按扫码关注巴路君