昨日,A股上市公司中国高科发布公告称,拟以自有资金1.14亿元收购英腾教育51%的股份,此次收购将在英腾教育从新三板摘牌后进行,本次交易不构成关联交易与重大资产重组。公告也就英腾教育剩余49%股权的收购条件做出了说明。

英腾教育主营医学教育,于去年9月挂牌新三板。目前,公司在全国各地已拥有超过3000家代理商,其中活跃代理商1400余家,并与100多家培训机构进行合作。

中国高科由国家教育部牵头成立,所从事的业务为房地产、教育、仓储物流贸易及投资管理业务。其在2016年年报中提出,未来将重点关注高等学历职业教育、职业培训以及教育领域的国际合作。一方面通过并购重组方式介入教育领域,另一方面与大型企业合作开设特色课程、建设实训基地。

关于此次51%股份出售:

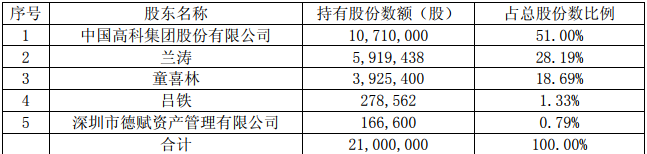

本次股份转让前,英腾教育股本结构如下:

中国高科完成英腾教育51%股权收购后,英腾教育股本结构为:

本次教育中,英腾教育股东全部权益价值评估值为2.20亿元。

双方就本次股份交易签订了股权协议,根据协议:

中国高科将在英腾教育从全国中小企业股份转让系统完成摘牌后先行收购英腾教育51%股份。这51%股份转让分两次实施,第一次转让英腾教育股份总数的36.91%;第二次转让股份总数的14.09%。

这51%的收购,也牵涉了业绩承诺。公告显示,若英腾教育2017年经审计的财务报告中,2017年度的净利润小于人民币1000万元,则在2017年审计报告出具之日起15个工作日内,中国高科应向兰涛、童喜林转让中国高科已经取得股份,不再成为英腾教育的股东。兰涛、童喜林将按51%和49%的比例分别受让中国高科转让的股份。

若业绩承诺未完成触发回购条件,具体交易时间为:(1)兰涛、童喜林应于上述股份变更工商登记完成后10个工作日内,支付上述扣除税费前的51%股份转让价款的50%及对应的资金占用费;(2)兰涛、童喜林应于童喜林所持中国高科股份全部解除锁定之日起30个工作日内,支付剩余扣除税费前的51%股份转让价款的50%及对应的资金占用费。

关于英腾教育剩余49%股份交易:

英腾教育若要出售100%股权给中国高科,进而实现曲线上市,本次交易成功后,还需完成2018年的业绩条件。

根据协议,英腾教育2018年经审计后的财务数据中显示,净利润需大于等于2000万元,中国高科才会按照此前签订的股转协议约定价格收购剩余的49%股权。

这49%的股份收购交易价格则受到2018年英腾教育研发费用及净利润数据的影响。

由此看来,英腾教育借助中国高科完成曲线上市,2017年业绩净利润至少需要达到1000万元,2018年净利润则需要达到2000万元。

鲸媒体从公开数据中,梳理出了英腾教育近三年的营收数据:

·2014年英腾教育营收为625.31万元,净利润为49.03万元;

·2015年营收1270.41万元,净利润315.74万元,毛利率91.42%;

·2016年营收2264.48万元,净利润641.60万元,毛利率95.1%。

英腾教育2017年需保持至少56%的净利润增长率,才可出售51%股权完成,并进入剩余49%股权出售条件环节。

A股市场对新三板公司的吸引力近年来只增不减。登陆A股的方式一般有换股吸收合并、借壳上市、自主排队冲击、收购等。而欲登陆A股,新三板公司也需先从新三板摘牌,除主动申请外,有些机构也会为登陆A股有意不出具财报从而摘牌。

对于拟在A股上市的新三板教育机构来说,自主排队冲击IPO耗时较长,选择其他方式曲线登陆更为常见。但在上市监管趋严及其他影响因素下,教育机构曲线IPO失败案例频频出现。去年就有时代出版终止收购数智源、启德终止借道四通股份、扬子新材换股吸收华图教育失败等几例。不过不久前,华图教育已宣布独立IPO,这已经是华图教育冲击IPO的第四战。在挂牌新三板之前,华图已启动过一次IPO,此后经历与*ST新都及扬子新材两次借壳上市,纷纷失败后,华图教育不再借道,选择了独立冲击IPO。

就本次中国高科与英腾教育的股权交易而言,双方协议进行了业绩对赌。协议也指出,在英腾教育从新三板摘牌后,中国高科才会进行对于英腾教育51%股权的收购。若英腾教育从新三板摘牌后,业绩对赌并未完成触发股权回购条件,则会陷入背弃新三板又被A股拒之门外的尴尬境地。

对赌协议存在过早透支教育资产业绩的风险,除了当前要承担业绩对赌这把双刃剑的风险外,长远来看,业绩对赌完成后交易标的能否保持此前“成绩”,会否产生“水土不服”,与收购方“基因”是否契合,也是双方不止于眼前之利要考虑的问题。

回复关键词 “蓝皮书” ,了解购买《中国中小学创客教育行业蓝皮书(2016-2017)》

▼点击阅读原文进入【鲸媒体小铺】,购买【创客教育行业全图】